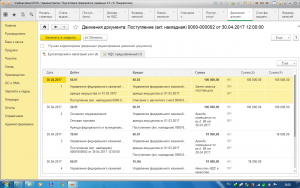

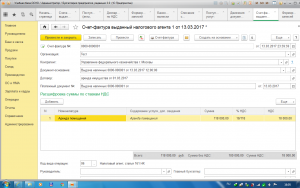

Здравствуйте, не могу разобраться с начислением НДС налоговый агент в программе. Мы арендуем здание у Департамента имущества, НДС, как налоговый агент платим в налоговую. Как правильно все операции отразить в программе? Помогите пожалуйста, бьюсь уже несколько дней.

Оцените, пожалуйста, данный вопрос:

Ольга Июн 6 2017 - 12:38

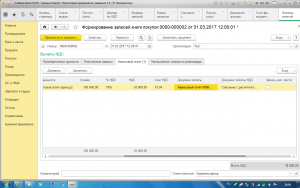

Ольга, мы на УСН. НДС принят к вычету у нас быть не может. В декларации по НДС формируется 9раздел, сведения из книги продаж. Что тогда с 19сч?