Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

В самом начале выпуска напоминаем, что 03 февраля (пятница)

у нас пройдёт онлайн-семинар на одну из тем, за которую проголосует

наибольшее количество подписчиков:

Выбрать актуальную тему пятничного онлайн-семинара >>

Новостной выпуск №04 от 01 Февраля 2017 г.

1. Льгота по налогу на имущество по движимым объектам, принятым на учет с 1 января 2013 года, под вопросом.

Федеральным законом от 30.11.2016г. №401-ФЗ введена статья 381.1 НК РФ, согласно которой порядок освобождения от налога движимого имущества, приобретенного после 01.01.2013 года, установленный подп. 25 ст. 381 НК РФ, меняется. Льгота сохранится, только в случае принятия соответствующего закона субъектами РФ. Правило вступает в силу с 1 января 2018 года.

2. В статистических отчетах за 2016 год необходимо ставить коды, согласностарому ОКВЭД.

Так объявил Мосгорстат в своем письме от 11.01.2017г. №ОА-51-ОА/4-ДР, которым опроверг свое старое разъяснение от 17.10.2016г. №01-12/2410. Согласно приказу Росстата от 20.11.2015 № 560, применение новых кодов ОКВЭД в системе государственной статистики установлено с 2017 года. Поэтому впервые с новыми кодами необходимо будет сдать отчеты:

за январь 2017 года, 1 квартал 2017г., 2017 год, в зависимости от периодичности.

3. ФНС рекомендует уведомить свою налоговую об адресе переписки

В целях обеспечения своевременного документооборота, ФНС России рекомендует уведомить свою инспекцию об адресе, на который следует слать все запросы и уведомления, при наличии нескольких адресов электронного взаимодействия. Порядок подачи уведомления дан в письме ФНС РФ от 06.10.2016г. №ПА-4-6/18891@, а формат – в письме от 20.10.2016г. №ПА-4-6/19884@.

В программе 1С: Бухгалтерия с релиза 3.0.46.16 появилась возможность отражения платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, грузоподъемностью более 12 тонн (далее – плата в систему «Платон»).

С 2016 года налогоплательщики, производящие плату в систему «Платон» в отношении «большегрузов» грузоподъемностью свыше 12 тонн, имеют право уменьшить транспортный налог по каждому транспортному средству на сумму произведенной платы за это ТС за налоговый период (абз.12 п.1 ст.362 НК РФ).

Итак, рассмотрим порядок действий в программе по отражению платы по системе “Платон” и автоматического применения ее в качестве вычета для уменьшения транспортного налога:

Шаг 1. Регистрация транспортного средства. В карточку регистрации транспортных средств добавлены сведения о том, что автомобиль зарегистрирован в системе «Платон» (Рис.1). На основании этих сведений в налоговой декларации автоматически появится запись о применении вычета на стоимость платы в систему «Платон».

Рис. 1

Шаг 2. Перечисление авансового платежа в счет платы в систему «Платон» (Рис.2)

Рис. 2

Шаг 3. Регистрация отчета от оператора системы «Платон» за месяц в программе (Рис.3). Документ находится в разделе «Покупки» – журнал «Отчеты оператора системы «Платон». Может заполняться автоматически по кнопке «Заполнить».

Рис. 3

В результате проведения формируются проводки:

- по зачету аванса;

- по отражению в расходах платы за вред, причиняемый федеральным дорогам на основании п.5,18 ПБУ 10/99 (в бухгалтерском учете);

- по формированию расходов на счете 97.21 «Расходы будущих периодов» (в налоговом учете) до тех пор, пока налог (авансовый платеж) не будет посчитан (Рис.4).

В конце налогового (отчетного) периода положительная разница между платой в систему «Платон» и величиной транспортного налога (авансового платежа по нему) может быть учтена в расходах по налогу на прибыль на основании п.49 ст.264 НК РФ.

Рис. 4

Также запись о плате заносится в регистр накопления «Расходы на «Платон»

Шаг 4. Регламентная операция «Расчет транспортного налога».

Формируется по окончании каждого налогового (отчетного) периода. Документ производит расчет транспортного налога (авансовых платежей), учитывая сумму налогового вычета (Рис.5).

Рис. 5

Справка-расчет транспортного налога является результатом регламентной операции «Расчет транспортного налога» и может быть использована в качестве налогового регистра по транспортному налогу» (Рис.6).

Форма доступна в Разделе «Операции» – Закрытие месяца и может быть сформирована из регламентной операции «Расчет транспортного налога» или из списка «Справки – расчеты».

Рис. 6

Шаг 5. Исчисленный налог с учтенным вычетом отражается в декларации по транспортному налогу по новой форме, утвержденной Приказом ФНС России от 05.12.2016 №ММВ-7-21/668@ (Рис.7).

Рис. 7

Шаг 6. Отражение платы в систему «Платон» в налоговом учете.

Если плата в систему «Платон» окажется большерассчитанного налога, то сумму превышения можно учесть в расходах при расчете налога на прибыль (п.п.49 п.1 ст.264, п.48.21 ст.270 НК РФ) или единого налога при УСН, (п.п.37 п.1 ст.346.16 НК РФ).

В программе отражение суммы превышения платы за вред дорогам в налоговых расходах производит Регламентная операция «Закрытие счетов 20,23,25,26» (Рис.8)

Рис. 8

Движения по документу (Рис.9):

Рис. 9

Вопрос:

Организацией по предоплате был приобретен хоз. инвентарь, используемый как для деятельности на УСН (доходы минус расходы), так и для деятельности на ЕНВД. Как правильно надо оприходовать и списать материалы, расходы на которые распределяются по видам деятельности? Как правильно отразить эти операции в КУДиР?

Ответ:

Материальные расходы по деятельности на УСН, признаются в момент их оплаты поставщику, независимо от факта передачи их в производство (пп. 1 п. 2 ст. 346.17 НК РФ).

Присовмещение УСН и ЕНВД расходы, которые не могут быть однозначно отнесены к конкретному виду деятельности, распределяются между видами деятельности пропорционально доле доходов в общем объеме доходов, полученных от УСН и ЕНВД (Письмо Минфина 28.04.2010 г. №03-11-11/121). Поэтому, в организации следует вести раздельный учет доходов:

- доходы от деятельности на УСН отражать по Ктсч. 90.01.1

- доходы от деятельности на ЕНВД отражать по Ктсч. 90.01.2

Внимание! Порядок распределения расходов в бухгалтерском и налоговом учете различается:

- в бухгалтерском учете распределение расходов выполняется ежемесячно пропорционально доходам, полученным в данном месяце;

- в налоговом учете распределение расходов выполняется ежеквартально, пропорционально доходам, которые определяются нарастающим итогом с начала года (п. 8 ст. 346.18 НК РФ).

Соответственно сумма расходов, отнесенная при распределении на конкретный вид деятельности (УСН или ЕНВД) в бухгалтерском учете, может отличаться от суммы расходов, признанной в налоговом учете.

Для того, что бы расходы на приобретение хоз. инвентаря были автоматически распределены по видам деятельности (УСН и ЕНВД), необходимо в программе выполнить следующие действия:

Шаг 1. Создать и настроить статью затрат для распределяемых материальных расходов: Раздел Справочники – Доходы и расходы – Статьи затрат.

В карточке статьи затрат необходимо установить переключатель «Статья для учета затрат организации» в положение «По разным видам деятельности» (Рис.10).

Рис. 10

Шаг 2. Оформить перечисление предоплаты поставщику документом «Списание с расчетного счета» (Рис. 11): Раздел Банк и Касса – Банк – Банковские выписки.

Рис. 11

Движения документа (Рис. 12):

Рис. 12

Шаг 3. Оформить поступление хоз. инвентаря документом «Поступление (акт, накладная)»: Раздел Покупки – Покупки – Поступление (акты, накладные).

В табличной части документа в поле «Расходы (НУ)» следует указать: Принимаются (Рис. 13).

Рис. 13

Движения документа в БУ (Рис. 14):

Рис. 14

После проведения документа вся сумма материальных расходов и «входной» НДС будут отражены в разделе I Книги учета доходов и расходов, т.к. фактически будут выполнены условия признания материальных расходов для целей УСН (рис. 15):

- материалы оприходованы;

- поставщику перечислена оплата за материалы.

Рис. 15

Шаг 4. Оформить передачу материалов в эксплуатацию документом «Передача материалов в эксплуатацию)»: Раздел Склад – Спецодежда и инвентарь – Передача материалов в эксплуатацию.

В табличной части документа в поле «Расходы (НУ)» следует указать: Распределяются (Рис. 16).

Рис. 16

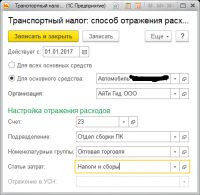

Настройки способа отражения расходов приведены на Рис. 17

Рис. 17

Движения документа в БУ (Рис. 18):

Рис. 18

В связи с тем, что хозяйственный инвентарь в момент передачи его в эксплуатацию направлен в работу по двум видам деятельности УСН и ЕНВД со значением для расходов “Распределяются”, то в разделе I Книги учета доходов и расходов будет внесена сторнирующая запись на всю сумму признанных ранее материальных расходов и «входного» НДС (рис. 19). Данный порядок отражения операций рекомендован Минфином (письмо Минфина от 29.01.2010 №03-11-06/2/11).

Рис. 19

Шаг 5. В бухгалтерском учете выполнить распределение расходов документами «Закрытие месяца. Расчет долей списания косвенных расходов» и «Закрытие месяца. Закрытие счета 44 «Издержки обращения»(Рис. 20).

Рис. 20

Документ «Расчет долей списания косвенных расходов» определит долю расходов, приходящуюся на ЕНВД. Документ «Закрытие счета 44 «Издержки обращения» рассчитает суммы, приходящиеся на каждый вид деятельности по бухгалтерскому учету.

Движения документа «Закрытие счета 44 «Издержки обращения» (Рис. 21).

Рис. 21

Для проверки правильности расчетов необходимо сформировать отчет ОСВ по счету 90.01 за месяц (Рис. 22)

Рис. 22

Расходы, учитываемые в бухгалтерском учете по деятельности на УСН, следует рассчитать по формуле, где доходы учитываются за месяц (Рис. 23).

Рис. 23

Шаг 6. В налоговом учете в конце кварталадокументом «Закрытие месяца. Распределение расходов по видам деятельности для УСН» выполнить распределение расходов пропорционально полученным доходам за квартал (Рис. 24).

Рис. 24

При проведении документа «Закрытие месяца. Распределение расходов по видам деятельности для УСН» часть материальных расходов и «входной» НДС отражаются в расходах по УСН и регистрируются в разделе I Книги учета доходов и расходов (Рис. 25).

Рис. 25

Раздел I Книги учета доходов и расходов за I квартал приведен на Рис. 26

Рис. 26

Для проверки правильности расчетов необходимо сформировать отчет «Универсальный отчет», построенный по регистру накопления «Книга учета доходов и расходов (раздел I)» за квартал (Рис. 27).

Рис. 27

Расходы, учитываемые для Книги учета доходов и расходов по деятельности на УСН, следует рассчитать по формуле, где доходы учитываются за квартал (Рис. 28).

Рис. 28

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2017 года: Здесь >>

Выбрать актуальную тему пятничного онлайн-семинара >>

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.