Здравствуйте.

Вопрос: Почему в книге учета доходы и расходы в разделе 4 сумма оплаты налога ПФР (1%) превышающего 300 000 для ИП (за себя) учитывается в тройном размере? (1С умножает сумму на 3, как будто считает квартал).

Порядок воспроизведения:

1. Организация (ИП) находиться на УСН Доходы (6%). В учетной политике на закладке Патенты и ЕНВД установлен флажок Предприниматель является плательщиком ЕНВД. Метод распределения расходов по видам деятельности – квартал.

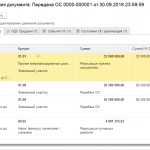

2.Создали документ Списание с рс от 14.03.2016, где:

– вид операции – Уплата налога;

– налог – Фиксированные взносы в ПФР;

– вид обязательства – Взносы с доходов свыше предела за 2015.

– сумма к уплате – 2000.00

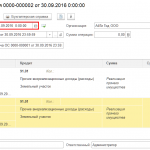

4. Делаем операцию Закрытие месяца.

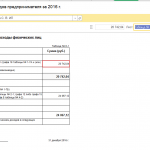

Документом Расчет расходов, уменьшающих УСН и ЕНВД формируются записи регистра Книга учета доходов и расходов, раздел 4, где видно, что сумма уплаченного налога (1%) учитывается трижды, т.е. 1С формируется 3 одинаковые строки на сумму 2000.

4. Таким образом при формировании книги ДиР в разделе 4 искажена сумма расхода в 3 раза.

Пожалуйста, подскажите как это исправить?

Оцените, пожалуйста, данный вопрос:

Мигунова Елена Дек 23 2016 - 09:19

Добрый день!

Подскажите, пожалуйста, как правильно отразить следующую ситуацию в программе БП 3.0:

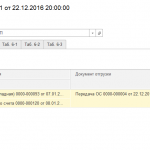

Продали 20.09.16 ОС (земельный участок) с НДС, выдачи счет-фактуру покупателю, сейчас выяснили, что продажа земельного участка должна быть без НДС, как в этом случае ввести документы исправления. Продавали ОС документом Передача ОС (галочку “Право собственности переходит после государственной регистрации” не устанавливали).

Заранее спасибо за ответ!