Изучим как правильно вести учет входного НДС при приобретении основных средств в 1С 8.2 на примере.

Допустим, ЗАО «ПК Шторкин Дом» приобретает основные средства, которые в дальнейшем будут использованы в хозяйственной деятельности. Одно основное средство сразу вводится в эксплуатацию. Два других объекта остаются не введенными на конец текущего квартала. Все документы по оприходованию ОС в наличии, также имеются счета-фактуры. Организация, в свою очередь, при соблюдении всех условий, может предъявить к вычету такой «входной» НДС. Необходимо рассчитать НДС к вычету, проверить проводки по НДС. Также следует проверить записи в регистрах накопления НДС, сформировать книгу покупок и проверить расчет НДС. Для этого в 1С 8.2 необходимо оформить операции:

- Операцию №1 по приобретению ОС, регистрации «входного» счета-фактуры.

- Операцию №2 по вводу в эксплуатацию ОС.

- Операцию № 3 по приобретению ОС, регистрации «входного» счета-фактуры.

- Сформировать книгу покупок и осуществить проверку ее заполнения.

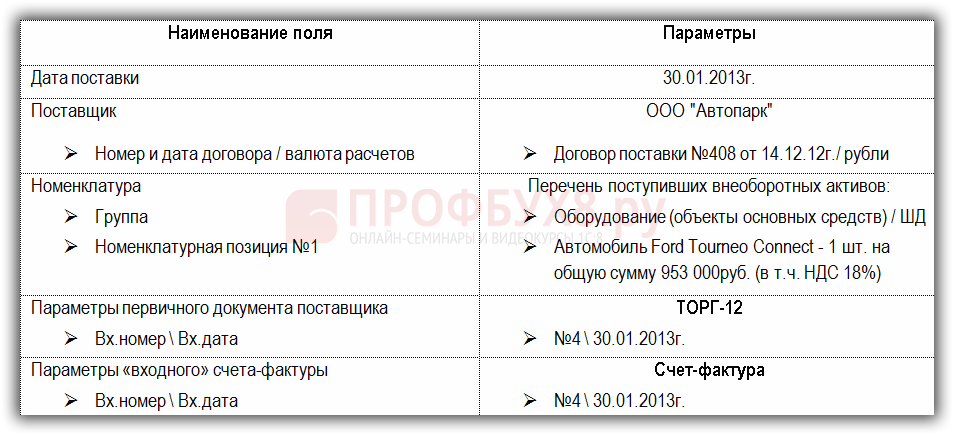

Параметры для проведения операции №1:

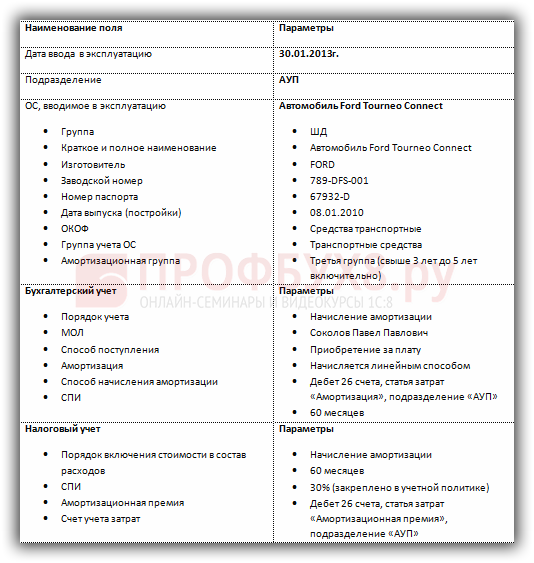

Параметры для проведения операции №2:

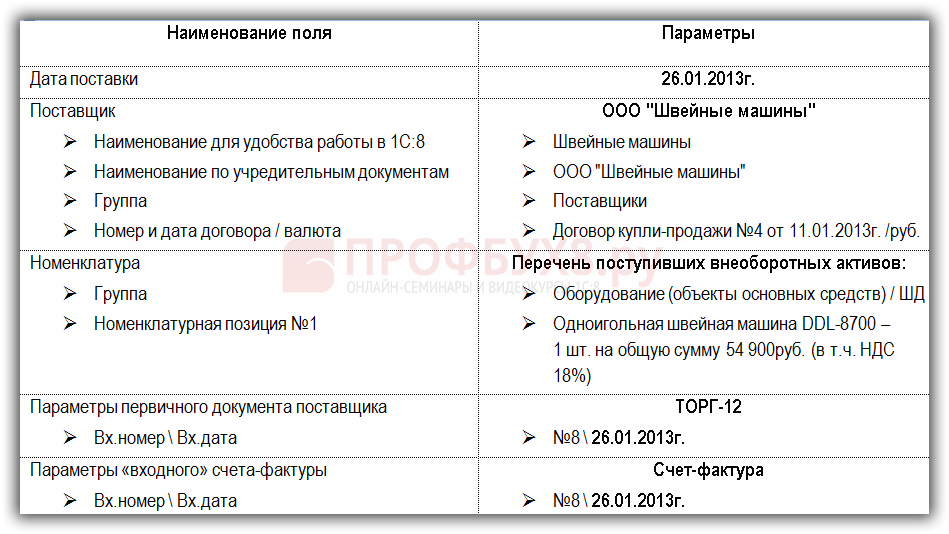

Параметры для проведения операции №3:

Содержание

- 1 Особенности заполнения документов по поступлению основных средств в 1С 8.2

- 2 Проводки по учету НДС при покупке основных средств в 1С 8.2

- 3 Проводки ввода в эксплуатацию основных средств в 1С 8.2

- 4 Входной НДС при приобретении основных средств в книге покупок в 1С 8.2

- 5 Проводки по принятию «входящего» НДС к вычету при вводе в эксплуатацию ОС в 1С 8.2

- 6 Проверка расчета «входного» НДС к вычету при приобретении основных средств в 1С 8.2

Особенности заполнения документов по поступлению основных средств в 1С 8.2

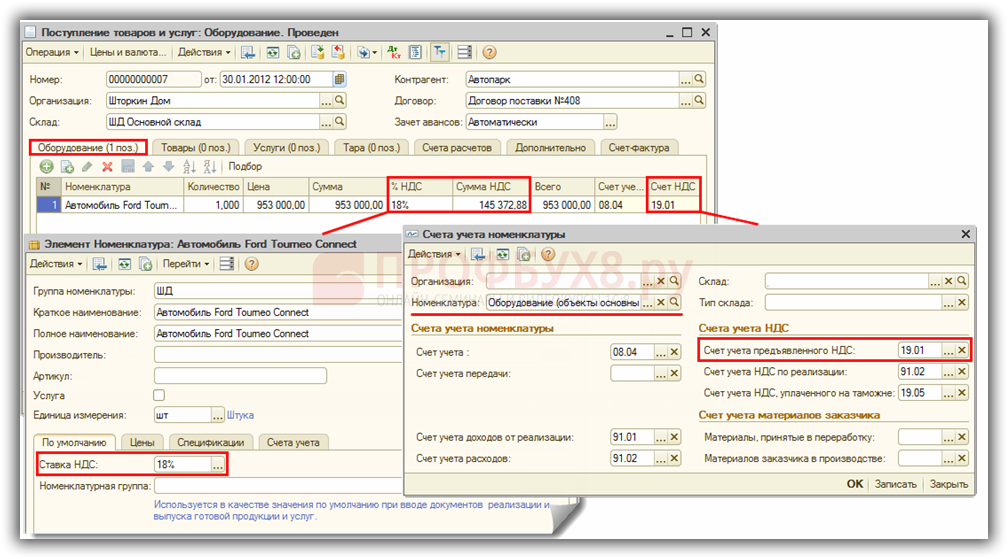

Особенности заполнения документа «Поступление товаров и услуг» вид операции «Оборудование»

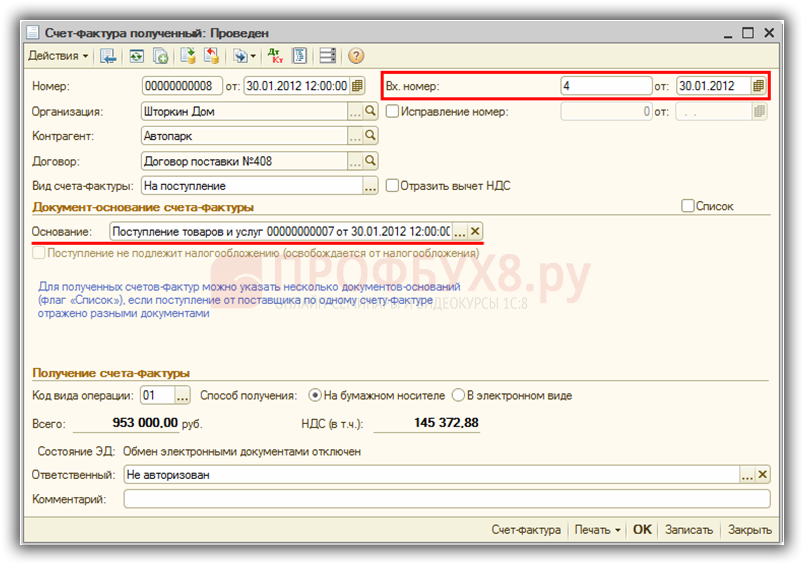

Особенности заполнения документа «Счет-фактура полученный»

Зарегистрировать «входной» Счет-фактуру можно кликнув на ссылку Ввести счет-фактуру в нижнем поле документа Поступление товаров и услуг. Галочка Отразить вычет НДС не устанавливается при поступлении ОС, НМА, оборудования:

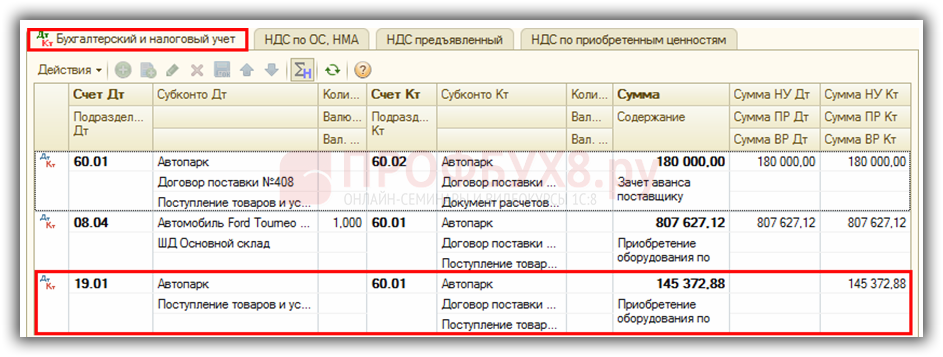

Проводки по учету НДС при покупке основных средств в 1С 8.2

По бухгалтерскому учету

Документ Счет-фактура полученный при оприходовании ОС не создает проводок и движений в регистрах накопления по НДС. Необходимые проводки по учету «входного» НДС формирует документ Поступление товаров и услуг:

По налоговому учету

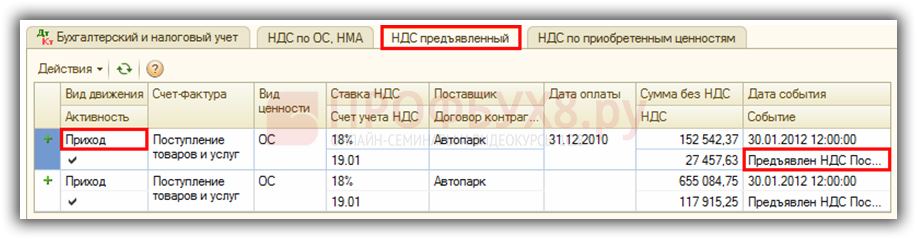

В регистре накопления по НДС были сформированы записи:

- Запись видом движения Приход в регистре НДС предъявленный — событие Предъявлен НДС поставщиком . Данная запись – это потенциальная запись книги покупок:

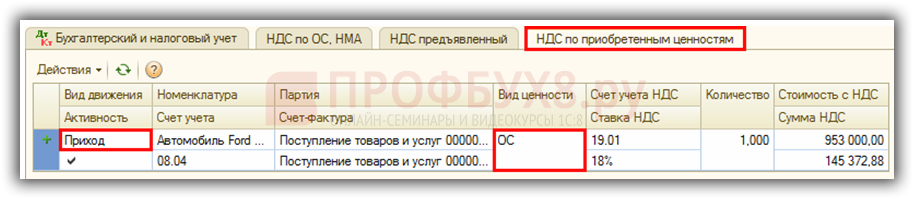

- Запись видом движения Приход в регистре НДС по приобретенным ценностям, вид ценности ОС — на принимаемые к учету суммы налога, относящиеся к конкретной партии ОС:

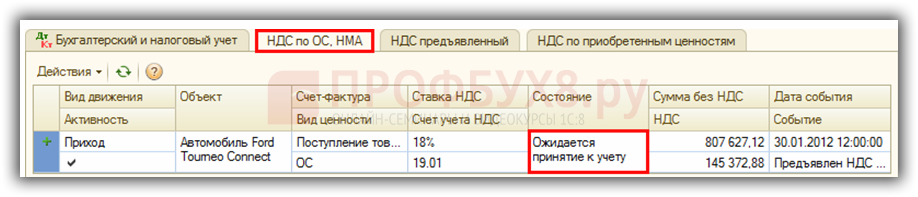

- Запись видом движения Приход в регистре НДС по ОС, НМА, вид ценности ОС. Производится регистрация принимаемых к учету сумм налога по приобретаемым ОС, с целью отслеживания условий, при соблюдении которых эти суммы налога могут быть приняты к вычету:

Проводки ввода в эксплуатацию основных средств в 1С 8.2

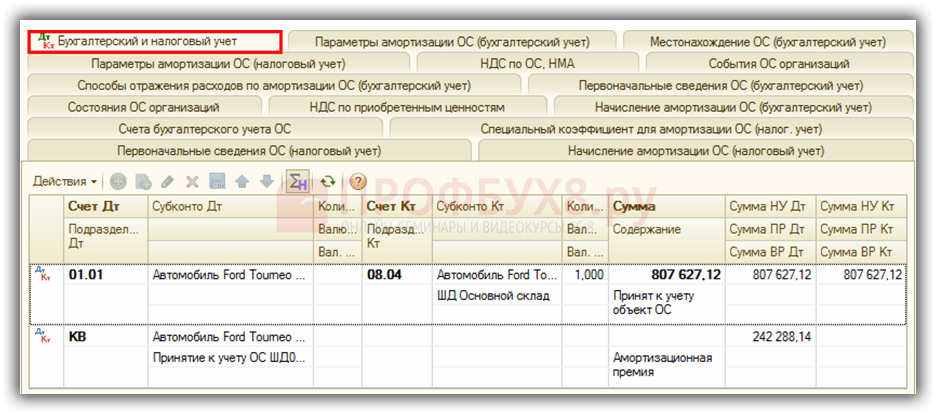

По бухгалтерскому учету

При вводе в эксплуатацию объектов ОС, проводки по учету НДС не создаются:

По налоговому учету

В регистре накопления по НДС были сформированы записи:

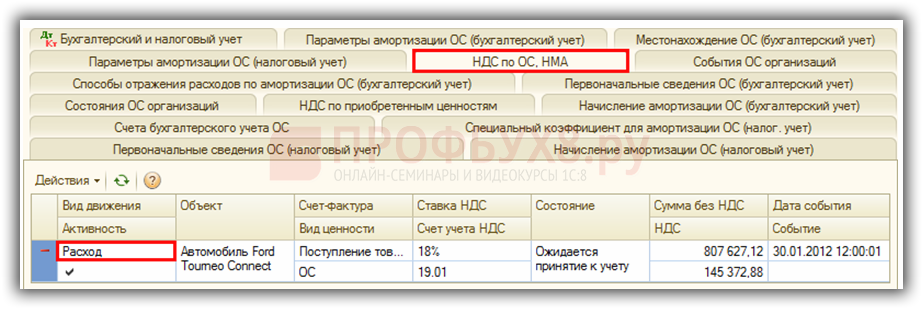

- Запись видом движения Расход в регистре НДС по ОС, НМА, вид ценности ОС. Производится списание с учета налога из регистра, т.к. условия для принятия «входного» НДС к вычету выполнены:

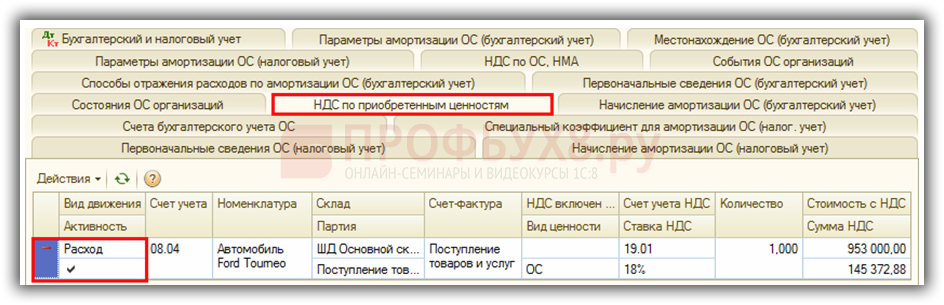

- в регистре НДС по приобретенным ценностям с видом движения Расход, вид ценности ОС. Производится списание с учета НДС из регистра, в момент ввода в эксплуатацию:

Входной НДС при приобретении основных средств в книге покупок в 1С 8.2

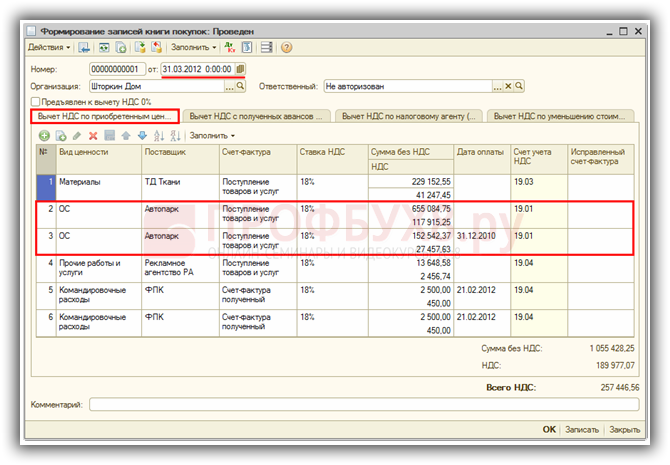

Создание и заполнение документа «Формирование записей книги покупок»

- Создание документа в меню: Покупка – далее выбираем Ведение книги покупок — далее Формирование записей книги покупок;

- В строчке От — дата окончания налогового периода. Т.к. налоговым периодом является квартал, то в нашем примере дата документа 03.2013г.;

- При регистрации в книге покупок Счетов-фактур на поступившие ОС от поставщиков подлежит заполнению закладка Вычет НДС по приобретенным ценностям.

«Входной» НДС по ОС, не введенным в эксплуатацию не будет принят к вычету, и в книгу покупок эти суммы НДС не будут включены.

В нашем примере оприходовано было три объекта основных средств, из которых только один объект Автомобиль Ford Tourneo Connect в I квартале был введен в эксплуатацию. Таким образом, «входной» НДС только по этому объекту будет отражен в книге покупок. По второму объекту «входной» НДС будет списан, а по третьему объекту останется остаток по «входному» НДС на конец квартала:

- БУ: по дебету счета 19.01;

- НУ: по регистру накопления НДС предъявленный — это потенциальная запись в книгу покупок:

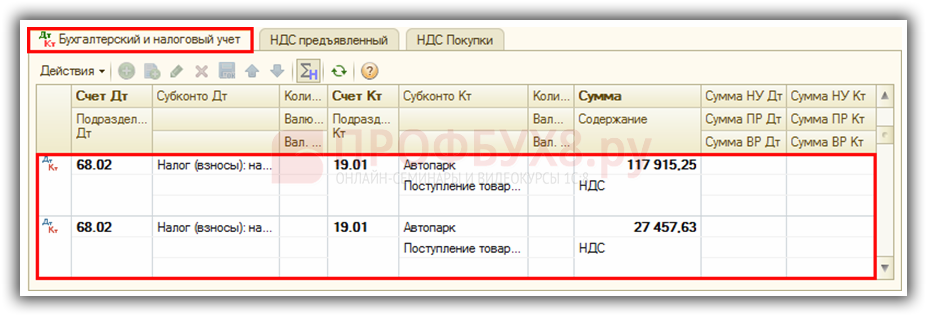

Проводки по принятию «входящего» НДС к вычету при вводе в эксплуатацию ОС в 1С 8.2

По бухгалтерскому учету

При включении в документ Формирование записей книги покупок записей по принятию «входного» НДС к вычету по операциям поступления и ввода в эксплуатацию ОС в 1С 8.2 создаются проводки по дебету счета 68.02: Дт 68.02 Кт 19.01 – на сумму «входного» НДС, принятого к вычету:

По налоговому учету

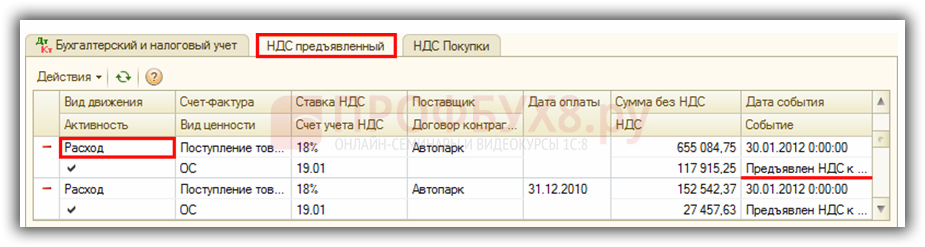

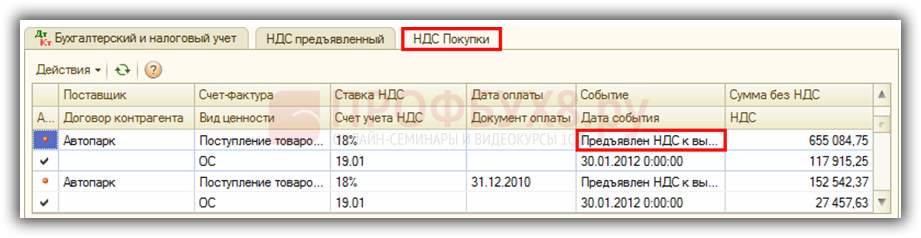

В регистрах накопления по НДС были сформированы записи:

- в регистре НДС предъявленный с видом движения Расход. Производится списание «входного» НДС из регистра, в момент включения его в книгу покупок:

- в регистре НДС Покупки, которая формирует строки отчета Книга покупок:

Проверка расчета «входного» НДС к вычету при приобретении основных средств в 1С 8.2

Шаг 1. Сверка остатка «входного» НДС по ОС, не введенным в эксплуатацию, в разрезе БУ

При приобретении ОС, активы приходуются в дебет счета 08.04. При вводе ОС в эксплуатацию они переносят свою стоимость с кредита счета 08.04 в дебет счета 01.01. Таким образом по основным средствам, не введенным в эксплуатацию, на конец периода остается сальдо по счету 08.04.

Для того, чтобы посмотреть сальдо по счету 08.04 можно сформировать Оборотно-сальдовую ведомость по счету разрезе объектов ОС. Из ОСВ видно, что в эксплуатацию не введено два объекта ОС, следовательно «входной» НДС, который был учтен на счете 19.01 по этим объектам, также должен числиться в виде сальдо по этому счету.

Для проверки сформируем Оборотно-сальдовую ведомость по счету 19.01 по контрагентам и документам поступления. Сверить сальдо «входного» НДС по не введенным в эксплуатацию ОС можно по-разному: сверить с первичными документами; арифметическим путем и др.

Проверим данные по нашему примеру:

- Проверим сальдо «входного» НДС на счете 19.01 арифметическим путем:

- Сальдо по счету 08.04 = 46 525,42 руб. – сумма без НДС;

- Расчет «входного» НДС = 46 525,42 * 18% = 8 374,58 руб.

- Сальдо по счету 19.01 на конец периода совпадает.

- По БУ операции по принятию к вычету «входного» НДС по приобретенным ОС отражены правильно.

Шаг 2. Сверка остатка «входного» НДС по ОС, не введенным в эксплуатацию, в разрезе НУ

Потенциальные записи книги покупок формируются в регистре накопления НДС предъявленный. При поступлении ОС в данном регистре была сделана запись с видом Приход. Запись с видом Расход делается в момент включения «входного» НДС к вычету или списании «входного» НДС на расходы. Поэтому, по «входному» НДС по ОС, которые не введены в эксплуатацию на конец периода, должен быть остаток.

Сформируем информацию, отраженную в регистре накопления НДС предъявленный (меню Отчеты – Прочие – Список \ кросс-таблица – раздел учета НДС предъявленный). Проверим данные из нашего примера:

- По НУ сумма остатка в регистре НДС предъявленный равна сальдо по счету 19.01 по БУ

- НУ = БУ = 8 374,58 руб.

- «Входной» НДС по поступившим ОС в I квартале учтен правильно.

На сайте ПРOФБУХ8 Вы можете ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3 (8.2):

https://profbuh8.ru/2015/10/besplatno-buh-red-3/

https://profbuh8.ru/2015/10/besplatno-buh-red-2/

Полный список наших предложений: https://profbuh8.ru/katalog/

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.