В данной статье Вы найдете пошаговую инструкцию, как в 1С 8.3 ЗУП провести начисление дивидендов учредителю, а также как эта операция должна отразиться в регламентированной отчетности по НДФЛ.

Подробнее смотрите в онлайн-курсе «ЗУП 3.1 кадровый и зарплатный учет от А до Я»

Содержание

Начисление дивидендов

Рассмотрим, как зарегистрировать дивиденды на примере.

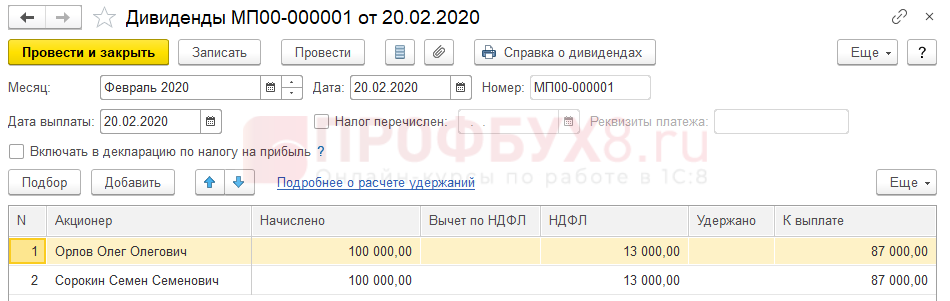

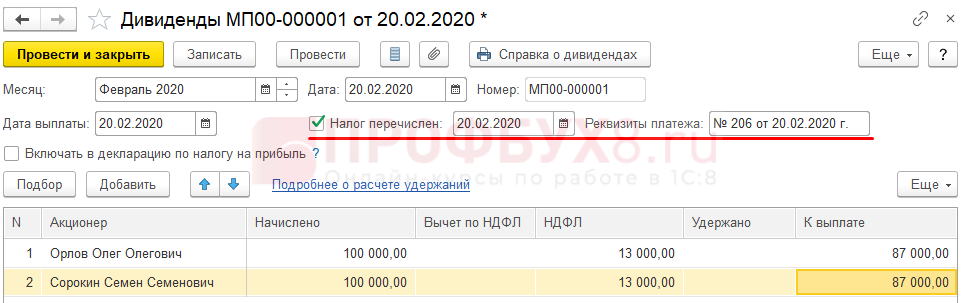

Организация ООО «Мастер Плюс» 20.02.2020 г выплачивает доходы от участия учредителям:

- учредителю-сотруднику Орлову О.О. в сумме 100 000 руб.;

- учредителю-физическому лицу, не являющемуся сотрудником, Сорокину С.С. в сумме 100 000 руб.

НДФЛ удержан при выплате и сразу же перечислен в бюджет по платежному поручению № 206 от 20.02.2020 г.

Шаг 1. Зарегистрируем доход в виде дивидендов

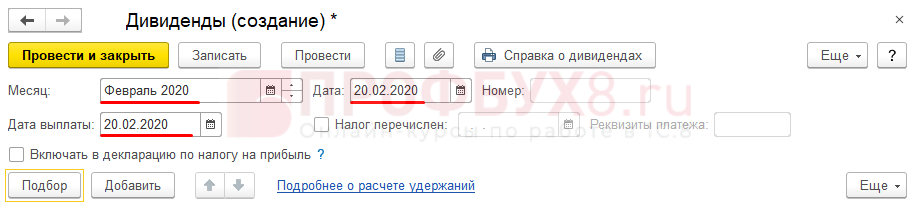

Создадим новый документ Дивиденды (Зарплата – Дивиденды). В шапке документа укажем Месяц начисления, Дату (под этой датой понимают обычно дату приказа), а также Дату выплаты:

Корректное указание Даты выплаты важно для учета НДФЛ.

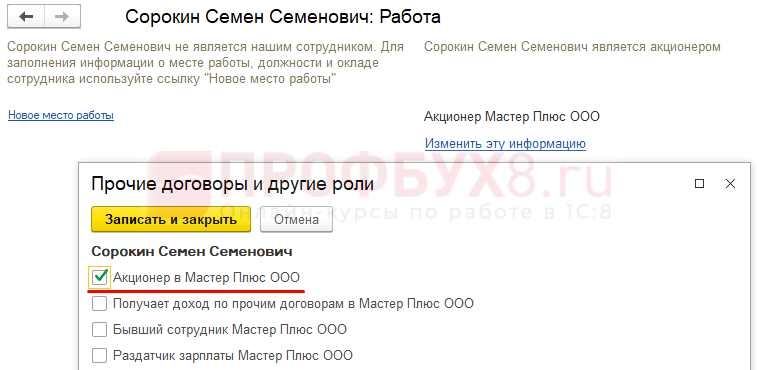

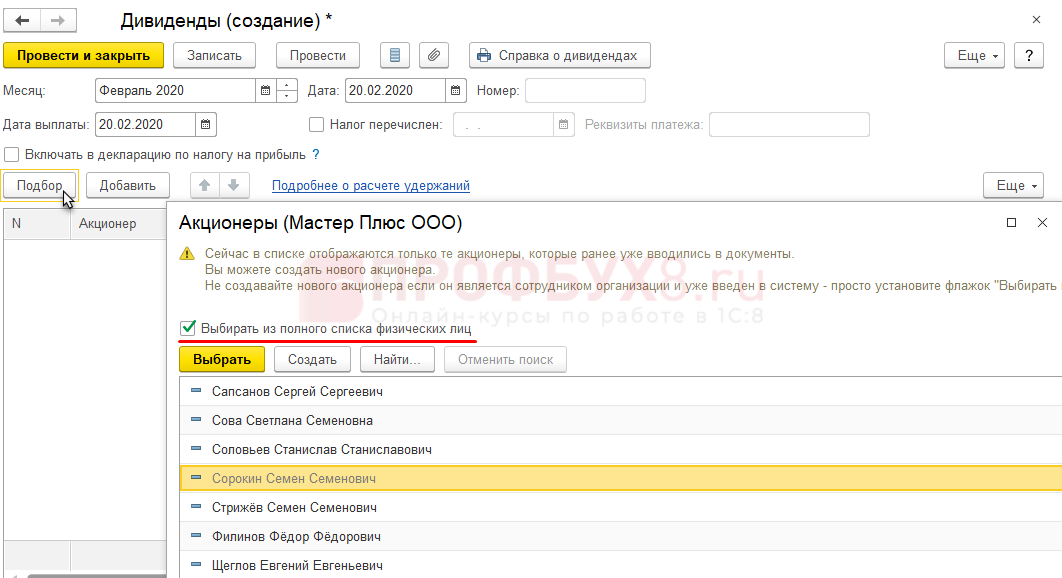

Далее подберем в табличную часть получателей дохода. По кнопке Подбор открывается список физических лиц. По умолчанию, в нем отражаются только те, кто ранее получал доход в виде дивидендов или вручную был отмечен флажком Акционер… в настройках Физического лица по ссылке Работа:

Чтобы отразить полный список установим флажок Выбирать из полного списка физических лиц.

Теперь заполним суммы в колонке Начислено. Суммы НДФЛ и К выплате рассчитаются автоматически:

Выплата дивидендов НЕ регистрируется в ЗУП 3, ее следует оформлять сразу в базе 1С:Бухгалтерии 3.

Шаг 2. Зарегистрируем перечисление НДФЛ с дивидендов

Для регистрации перечисления НДФЛ с дивидендов установим в документе флажок Налог перечислен, укажем дату перечисления и реквизиты платежного поручения.

Шаг 3. Проверим как отразились дивиденды в отчетности по НДФЛ

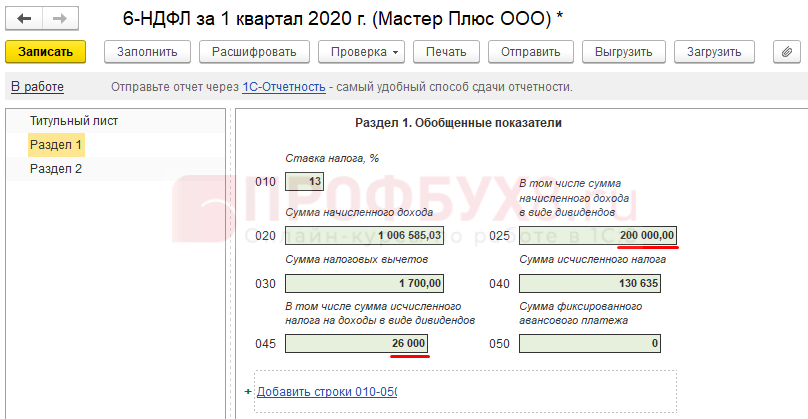

Сформируем регламентированный отчет 6-НДФЛ за 1 квартал 2020 года.

В Разделе 1 6-НДФЛ суммы дохода в виде дивидендов отражаются по строке 025, а суммы исчисленного налога на эти доходы по строке 045:

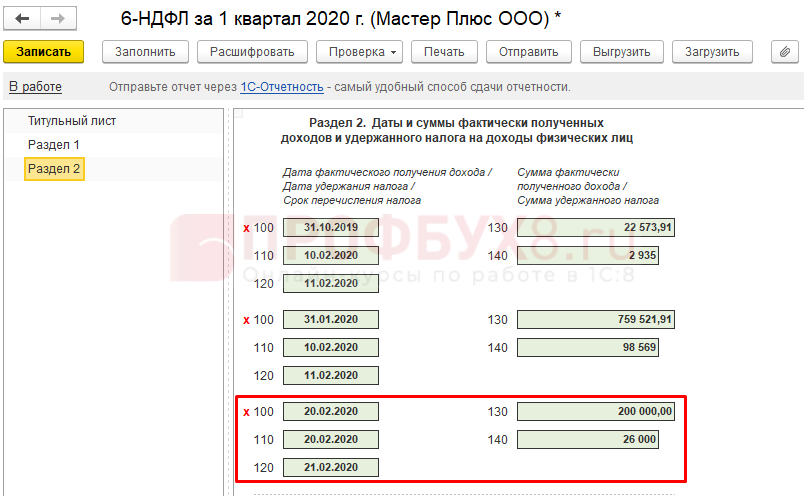

В Раздел 2 6-НДФЛ блок строк по дивидендам заполнится следующим образом:

- Строка 100 – Дата получения дохода, которая в соответствии со ст. 223 НК РФ для доходов в виде дивидендов равна дате выплаты дохода;

- Строка 110 – Дата выплаты дохода;

- Строка 120 – Крайний срок перечисления, который для дивидендов учредителю приходится на следующий рабочий день после выплаты дохода, в соответствии с п. 6 ст. 226 НК РФ;

- Строка 130 – Сумма дохода;

- Строка 140 – Сумма удержанного НДФЛ.

Сроки уплаты НДФЛ с дивидендов:

- для ООО – не позднее дня их перечисления или получения в банке наличных для выплаты (п. 6 ст. 226 НК РФ);

- для акционерных обществ – не позднее одного месяца с даты выплаты денежных средств (п. 4 ст. 214, п. 9 ст. 226.1 НК РФ).

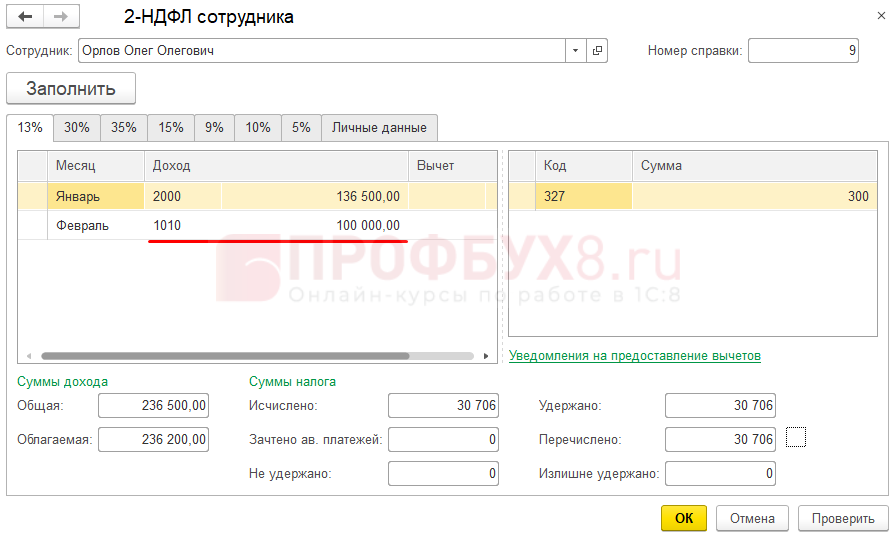

Также доходы в виде дивидендов по коду 1010 и НДФЛ с него отразятся в справках 2-НДФЛ:

Как начислить и выплатить дивиденды в 1С 8.3 ЗУП можно узнать в теме 20.2: Учет дивидендов курса «ЗУП 3.1. – кадровый и зарплатный учет от А до Я».

См. также:

Поставьте вашу оценку этой статье:

(1 оценок, среднее: 4,00 из 5)

(1 оценок, среднее: 4,00 из 5)

Для отправки комментария вам необходимо авторизоваться.