Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , доброе утро!

Высылаем Вам сборник вопросов-ответов по зарплатной отчетности,

которые мы получили от наших подписчиков на этой неделе.

Мы уверенны, что данный сборник будет полезен для всех,

кто сейчас готовит отчётность за 3 кв. 2017 г. в 1С:8

Содержание сборника:

Вопрос №1: Как включить в РСВ суммы суточных в пределах норм (взносами не облагаются)?

Вопрос №2: Должны ли «договорники» попадать в Приложение 2 Раздела 1 РСВ?

Вопрос №3: Как отразить в РСВ информацию по пособию по уходу за ребенком до 1,5 лет, если отпуск по уходу за ребенком начался в прошлом квартале, а «пропущенное» пособие было начислено в текущем квартале?

Вопрос №4: Уточняющий РСВ: в Раздел 1 должны включаться все суммы или только по сотрудникам, на которых подаем «уточненку»?

Вопрос №5: Уточняющий РСВ в случае, если ошиблись в дате рождения сотрудника?

Вопрос №6: Как отразить излишне удержанный НДФЛ в отчете 6-НДФЛ?

Вопрос №7: Дата удержания НДФЛ в 6-НДФЛ: можно ли использовать не дату ведомости из 1С:ЗУП,а дату соответствующего кассового/банковского документа из 1С:Бухгалтерии?

Вопрос №8: Как зарегистрировать доначисление отпускных для корректного отражения в 6-НДФЛ?

Вопрос №9: Как зарегистрировать удержанный НДФЛ, если весь доход был выплачен сотруднику в аванс, и к выплате в зарплату сумм не осталось?

Вопрос №1: Как включить в РСВ суммы суточных в пределах норм (взносами не облагаются)?

Подскажите, каким образом необходимо заполнять РСВ при наличии сверхнормативных суточных, поскольку налоговики дают такие пояснения:

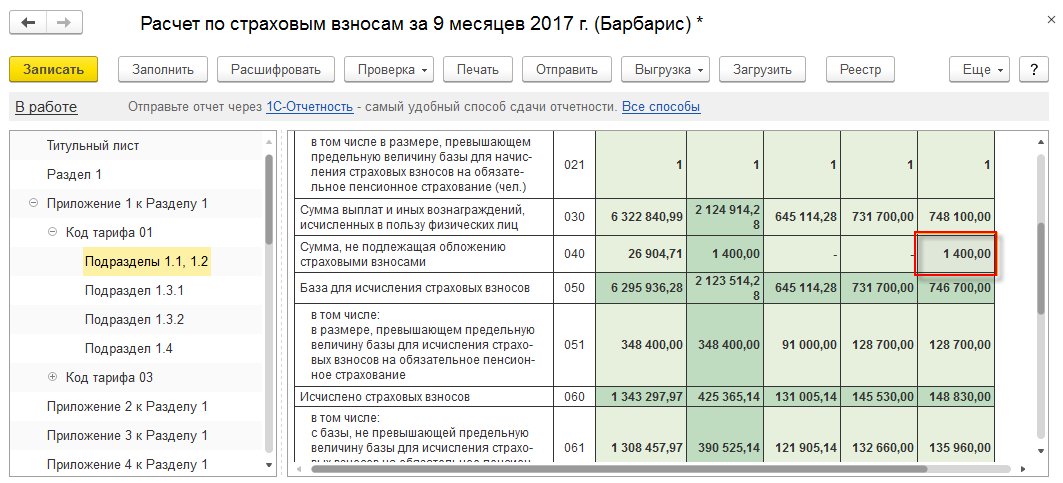

«Всю сумму суточных отразите по строке 030 подраздела 1.1 приложения 1 к разделу 1. Сумма суточных в пределах норматива страховыми взносами не облагается. Поэтому отразите ее по строке 040 подраздела 1.1 приложения 1 к разделу 1. Аналогично отразите по строкам 030 и 040 подраздела 1.2 и по строкам 020 и 030 приложения 2.

В подразделе 3.2.1 раздела 3 сумму суточных отразите так. По строке 210 укажите всю сумму суточных (в пределах норм и сверх норм). А в строку 220 включите только облагаемую сумму, то есть сверх норм.»

Можно ли автоматизировать заполнение по данным правилам или необходимо заполнять вручную?

Ответ:

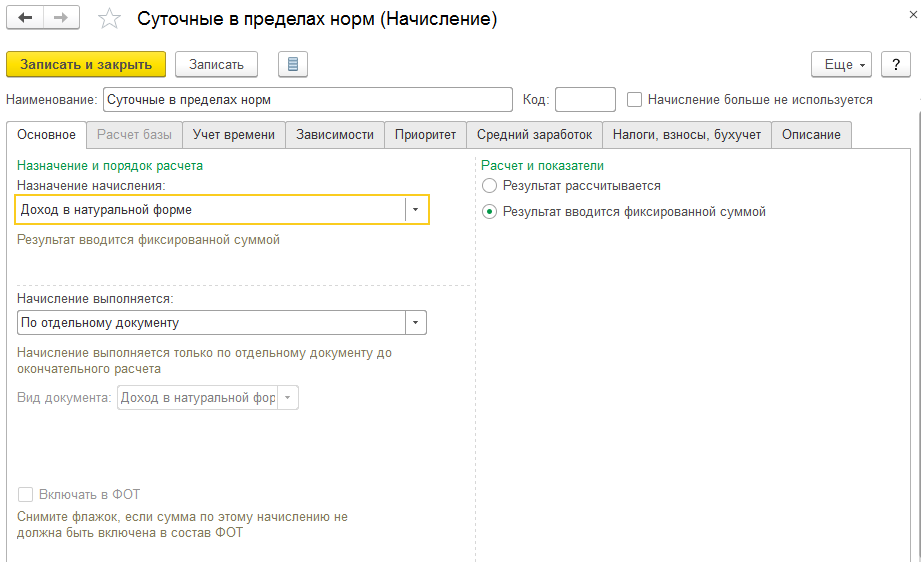

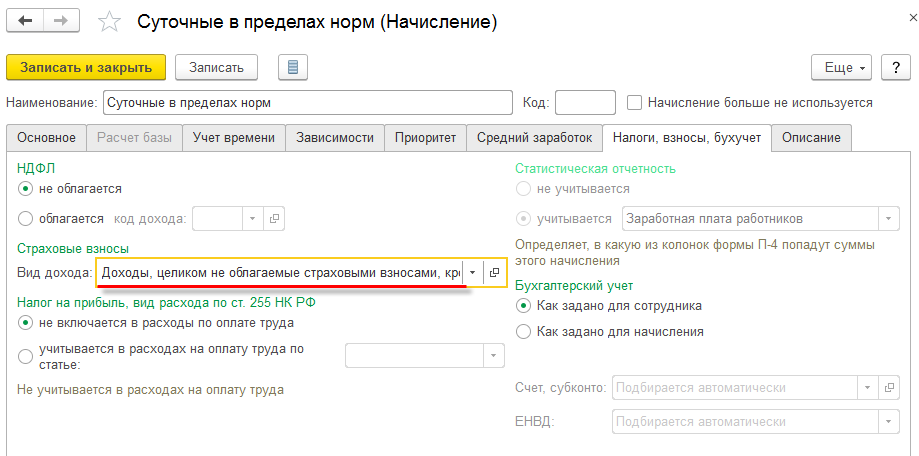

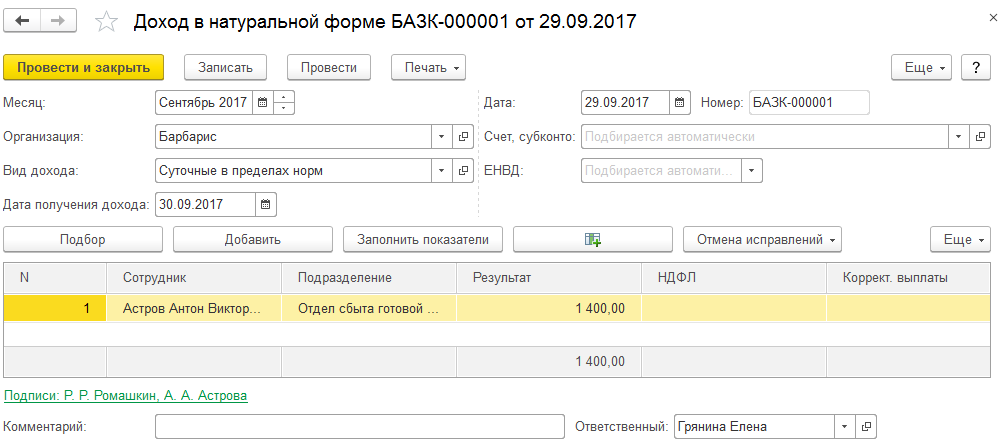

В общем случае в 1С в “зарплатном” модуле регистрируют только суточные сверх норм, облагаемые НДФЛ и взносами, причём проводят это как натуральный доход, чтобы сумма к выплате на руки сотруднику не увеличивалась. Если очень хочется, то можно и для суточных в пределах норм, не облагаемых НДФЛ и взносами, в 1С настроить вид начисления, указав для него, что это Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих. Тогда отчетность будет заполняться так, как Вы описали.

На практике обычно никто так не “заморачивается”, отражают только облагаемые сверхнормативные суточные, и этого оказывается достаточно.

Вопрос №2: Должны ли «договорники» попадать в Приложение 2 Раздела 1 РСВ?

Подскажите, пожалуйста, должны ли в Приложение 2 Раздела 1 (расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности) попадать договорники по договорам ГПХ (строки 010, 020, 030). В ЗКБУ в Приложение 2 они попадают. А на сайте СБИСа в инструкции по заполнению выделено, что договорники в Приложение 2 не попадают. Так должны они туда попадать или нет?

Ответ:

Согласно порядку заполнения РСВ (утвержденному Приказом ФНС России от 10.10.2016 N ММВ-7-11/551@):

«по строке 030 приложения N 2 в соответствующих графах отражаются суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии со статьей 422 Кодекса, …»

Суммы по договорам ГПХ не включаются в базу для исчисления страховых взносов в части страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии с пп. 2 п. 3 ст. 422 НК РФ. Следовательно в Приложение 2 Раздела 1 эти вознаграждения попадают вначале в строку 020, а затем отражаются в строке 030. В строке 010 такие работники также присутствуют.

Вопрос №3: Как отразить в РСВ информацию по пособию по уходу за ребенком до 1,5 лет, если отпуск по уходу за ребенком начался в прошлом квартале, а «пропущенное» пособие было начислено в текущем квартале?

Сотрудница после отпуска по беременности не появляется на работе в течении месяца. За март месяц ей в программе введена неявка за весь месяц, В апреле она приносит заявление на отпуск по уходу за ребенком до 1,5 лет с 1 марта. В конце месяца сотруднице происходит начисление пособия по ух. до 1,5 лет за март и апрель. Как отразить в РСВ за полугодие мартовскую сумму пособия? Нужна ли корректировка за 1 квартал. База для исчисления страховых взносов за март месяц у сотрудницы не изменилась. Получается корректировка не нужна?

Ответ:

Корректировка за март не нужна. В РСВ вся сумма, начисленная в апреле, попадет в отчет за полугодие, в т.ч. и сумма пособия за март.

Вопрос №4: Уточняющий РСВ: в Раздел 1 должны включаться все суммы или только по сотрудникам, на которых подаем «уточненку»?

Подали корректировку по “расчету страховых взносов” за 2 квартал. Налоговая выслала уведомление об отказе в приеме налоговой декларации с кодом ошибки “0400400011” Нарушено условие равенства значения суммы страховых взносов по плательщику ….. Ездили в налоговую нам сотрудник сказал, что в 1 разделе должны быть суммы только на тех сотрудников, на которых подаем корректировку и сослался на письмо БС-4-11/12446@. Это правильно ? Ведь в 1с первый раздел и подразделы заполняется за квартал, а 3 раздел только на кого подаем корректировку, так и система формирует. В чем может быть проблема?

Ответ:

В уточненный расчет в первый раздел включаются суммы по всем сотрудникам! Суммы из уточняющего расчета (кроме раздела 3) ЗАМЕНЯТ все суммы в базе налоговой, поэтому эти суммы должны включать ВСЮ информацию по организации, на всех сотрудников.

Ссылаться тут можно на порядок заполнения РСВ, утвержденный Приказом ФНС России от 10.10.2016 N ММВ-7-11/551@):):

«В уточненный расчет подлежат включению те разделы расчета и приложения к ним, которые ранее были представлены плательщиком в налоговый орган (за исключением раздела 3 "Персонифицированные сведения о застрахованных лицах"), с учетом внесенных в них изменений, а также иные разделы расчета и приложения к ним, в случае внесения в них изменений (дополнений).»

Особый порядок уточнения действует только для Разделов 3 РСВ: туда действительно включаем только тех сотрудников, по которым что-то изменилось по сравнению с первичным расчетом. И опять же, включаем ВСЕ суммы по этим сотрудникам, а не дельту, т.е. например, всю сумму начисленных взносов по сотруднику, а не только доначисленную сумму.

Вопрос №5: Уточняющий РСВ в случае, если ошиблись в дате рождения сотрудника?

Я недавно обнаружила ошибку в дате рождения сотрудника. Надо ли пересдавать Отчет по страховым взносам? Если надо, то где поставить номер корректировки 1 – на титульном листе и(или) Разделе 3? Я скопировала старый отчет и в новом отчете оставила все разделы без изменений, кроме 3, в который включила только этого сотрудника и исправила в нем дату рождения. На титульном листе и в Разделе 3 поставила номер корректировки 1. Но в таком варианте не проходят контрольные соотношения. Что я делаю не так?

Ответ:

Да, в этом случае лучше представить уточненный расчет. Правила корректировки для случая, когда нужно уточнить только персональные данные сотрудника описаны в Письме ФНС от 03.07.2017 № БС-4-11/12446@.

Для уточнения персональных данных, идентифицирующих застрахованных физических лиц, включается два листа раздела 3:

- С неправильными персональными данными и «0» в строках 190 –300;

- С правильными персональными данными и правильными суммами в строках 190 -300.

Чтобы создать уточненный РСВ в программе 1С необходимо создать новый отчет, и указать на Титульном листе номер корректировки, в нашем случае – 1. Затем следует заполнить отчет по кнопке [Заполнить], раздел 3 при этом должен автоматически заполниться только по одному сотруднику, у которого Вы изменили дату рождения. Информация в Разделе 3 заполнится новыми сведениями.

Проверьте, что:

- в строке 010 – указан номер корректировки 1 (мы первый раз сдаем уточняющие сведения по этому сотруднику);

- в строке 040 (номер) – указан номер сведений этого сотрудника из исходного отчета. Например, в первичном отчете номер сведений этого сотрудника был – 25, значит и в уточняющем отчете в 040 строке должно стоять 25.

Обратите внимание, что в Разделе 3 потребуется вручную создать и заполнить второй лист на сотрудника, в котором указать неправильные персональные данные и «0» в строках 190-300.

По поводу контрольных соотношений – не ориентируйтесь на ошибки в контрольных соотношениях, которые выдает 1С, так как там имеются ошибки реализации, проверяйте расчет по страховым взносам лучше программой ФНС – «Налогоплательщик ЮЛ».

Вопрос №6: Как отразить излишне удержанный НДФЛ в отчете 6-НДФЛ?

В августе сотруднику ошибочно начислена сумма (15 тыс.руб). Ошибка обнаружена в сентябре, но закрыть долг по сотруднику нечем, т.к. весь месяц были б/л, оплаченные с МРОТ. По итогу сентября за ним остался долг по ЗП , а за нами излишне удержанный НДФЛ за август в размере 1267 руб. Дата выплаты ЗП за сентябрь 10.10.17г. Возврат НДФЛ не делали, все пересчитаем октябрем. Подскажите, как правильно это отразить в отчетности за 9 мес. в 1-м и 2-м разделах формы 6НДФЛ.

Ответ:

Насколько я поняла, перерасчет Вы произвели в сентябре, соответственно результат перерасчета дохода и исчисленного налога отразите в 6-НДФЛ за 9 месяцев:

- в разделе 1: доход 15 000 руб. совсем не показывается в отчете, и исчисленный НДФЛ с него также не показывается, а вот удержанный налог – включается в строку 070 (удержание было);

- в разделе 2: так как по факту удержание произошло, то и доход, и удержанный налог в раздел 2 включаются в полной сумме.

Зачет налога произойдет в октябре, поэтому зачем излишне удержанного НДФЛ показываем в годовом отчете: происходит уменьшение строки 070 в разделе 1 на сумму зачета налога и строки 140 в разделе 2 (показывается сумма фактически удержанного с октябрьской зарплаты НДФЛ с учетом зачета). Обратите внимание, что строка 130 (доход) в разделе 2 в этом случае автоматически не скорректируется, если это для Вас важно, то сумму можно скорректировать вручную, уменьшив на 15 000 руб.

Вопрос №7: Как отредактировать должность в позиции штатного расписания, если ошибку обнаружили после сохранения позиции?

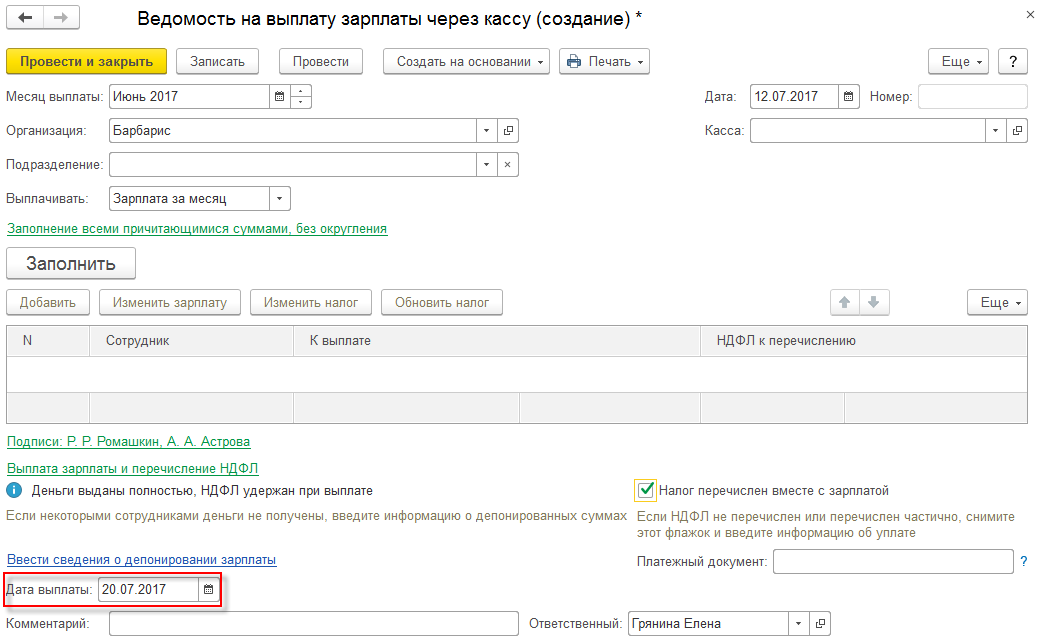

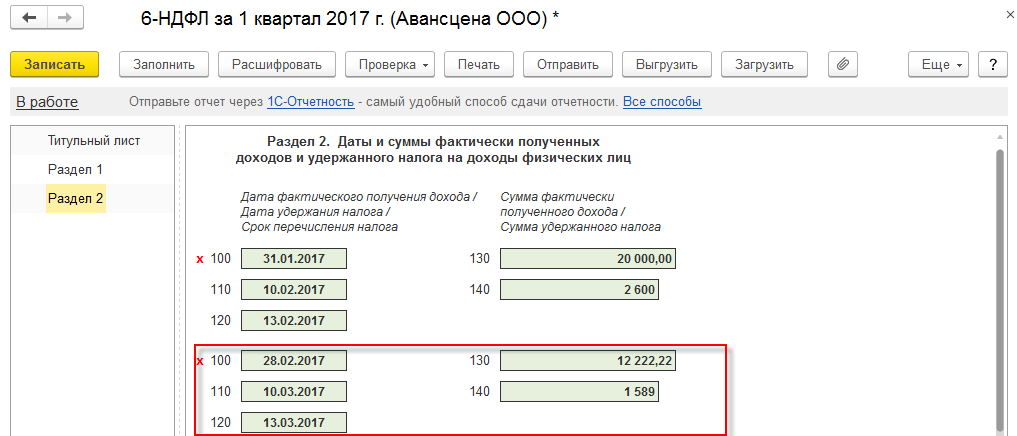

Есть ЗУП и БП, между ними настроена синхронизация. В ЗУПе делается документ Ведомость в кассу, например, от 12/07. А в БП делается документ Выдача наличных, например, от 20/07. Т.е. налог должен быть уплачен 21/07.

Но в отчёте в ЗУПе в 6-НДФЛ пишется так:

- Строчка 110: Ставит: 12/07, а надо 20/07 (хотелось бы, чтобы 20/07, т.к. в БП Выдача наличных от 20/07);

- Строчка 120: Ставит: 13/07, а надо 21/07 (аналогично).

Как-то можно это настроить?

Ответ:

В ЗУП 3.1.3 дата удержания налога регистрируется согласно дате, указанной в реквизите Дата документа Ведомость. Поэтому можно только корректировать дату Ведомости в соответствии с фактической датой выплаты.

В следующей версии ЗУП 3.1.4 (пока доступна только в тестовом варианте) появится возможность указать в ведомости фактическую дату платежа, которая и будет фиксироваться как дата удержания налога:

Вопрос №8: Как зарегистрировать доначисление отпускных для корректного отражения в 6-НДФЛ?

Сотрудник выходит в отпуск с 1 по 5 сентября, ему рассчитываются отпускные без учета августовских начислений, отпускные проводятся месяцев начисления «сентябрь». Зарплата за август начисляется 10 сентября, кроме того с 5 по 10 сентября должны поступить данные о премии за август, т.е. средний заработок после выполнения всех начислений в августе увеличится. Как правильно оформить доначисление отпускных сотруднику в сентябре, чтобы это правильно отразилось в 6-НДФЛ (отдельно начальная сумма отпускных, отдельно сумма доначисления) ?

Ответ:

Так как отпускные у Вас начислены в сентябре и перерасчеты Вы также делаете сентябрем, т.е. в одном и том же месяце, то в ЗУП 3.1.3 Вы используете не кнопку Исправить, а просто пересчитываете отпускные в исходном документе Отпуск. Дату выплаты при этом не меняйте. Затем необходимо создать ведомость на выплату, в которой выбрать документ Отпуск, в нем появится оставшаяся по отпуску выплата. В 6-НДФЛ в Разделе 2 должны появится 2 блока: один – с первоначально выплаченной суммой , второй – с доначисленной и выплаченной суммой по отпуску. Но во втором блоке придется вручную откорректировать дату получения дохода на дату выплаты.

В ЗУП 3.1.4 должна появиться возможность исправлять документы текущим периодом, соответственно необходимость ручной корректировки 6-НДФЛ для такой ситуации отпадет.

Вопрос №9: Как зарегистрировать удержанный НДФЛ, если весь доход был выплачен сотруднику в аванс, и к выплате в зарплату сумм не осталось?

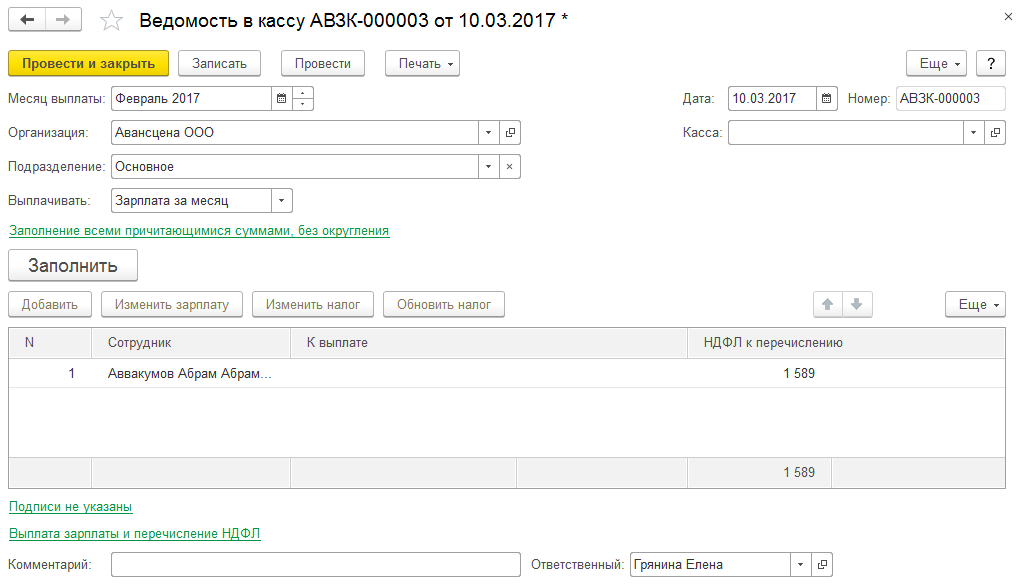

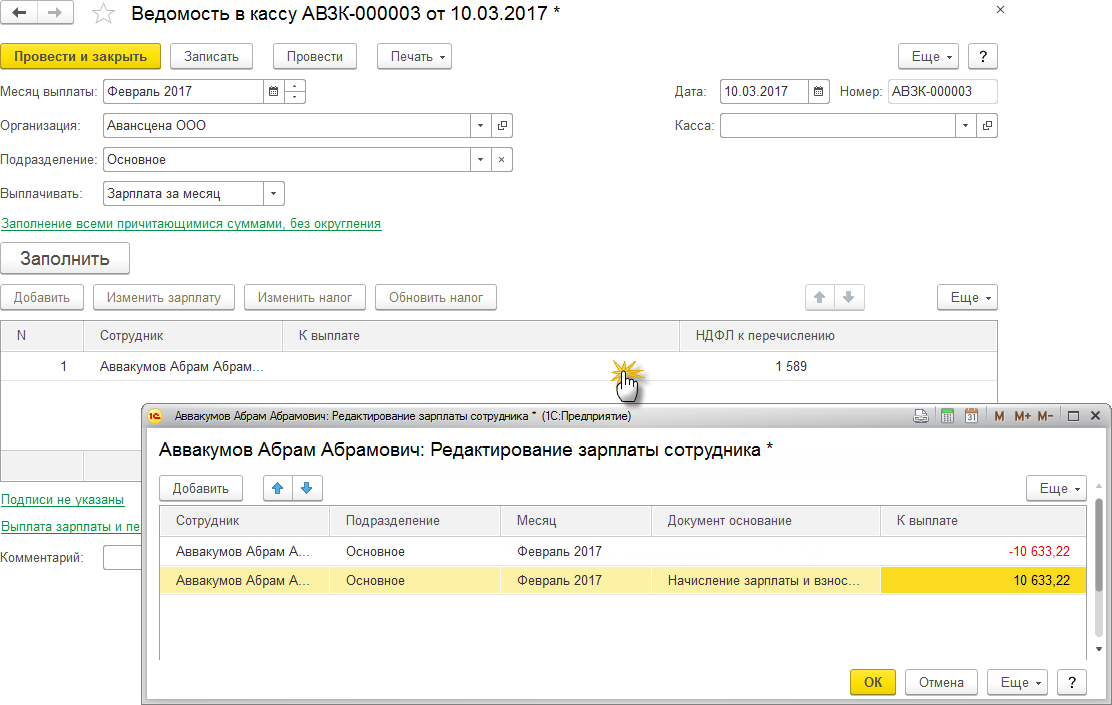

У меня вопрос по поводу отражения операций в ЗУП 3 в ситуации, когда весь доход за месяц сотрудник получает с авансом (работал половину месяца, а потом б/с, отпуск и т.п.). Для отражения удержанного НДФЛ предлагается вручную в ведомости на выплату зп добавить такого сотрудника с нулевой суммой зарплаты, тогда сумма НДФЛ отразится в документе и в учете. Но столкнулись с такой ситуацией, что при таком методе в отчет 6-НДФЛ попадает “лишний” блок с этой самой суммой НДФЛ. Есть возможность избежать этой некрасивости или только остается вариант править руками 2 раздел?

Ответ:

Для регистрации удержанного НДФЛ в этом случае необходимо вручную по кнопке Добавить добавить сотрудника в Ведомость. В этом случае сумма НДФЛ заполниться автоматически:

Далее для корректного заполнения 130 строк в 6-НДФЛ необходимо вручную скорректировать расшифровку суммы к выплате, указав сумму ранее выплаченного аванса в первой строке с минусом, а во второй – с плюсом:

Дорогой Коллега , напоминаем, что Вы можете приобрести

полные записи следующих онлайн-семинаров

по Отчетности за 3 кв. в 1С:8:

- в записи от 10 октября: «Что не забыть учесть в декларации по НДС за 3 квартал? Изменения в 1С», Шерст О.В.

- в записи от 11 октября: «Отчетность по страховым взносам в 1С:8 – Расчет по СВ, 4-ФСС, СЗВ-М, СЗВ-СТАЖ.

На примерах в БУХ 3, ЗУП 3, ЗУП 2.5», Грянина Е.А.

- в записи от 16 Октября: «Расчёт по форме 6-НДФЛ на примерах в ЗУП 3 и БУХ 3», Грянина Е.А

Получить все записи онлайн-семинаров по Отчетности за 3 кв. в 1С + Профклубы в подарок >>

приём заявок от имени Юр. или Физ. лица, ответы на все ваши вопросы в Профклубе

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.