Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях

и интересных функциях в программе 1С:8.

В самом начале выпуска напоминаем, что на этой неделе

у нас пройдут прямые эфиры следующих онлайн-семинаров:

18 июля: «Декларация по Налогу на прибыль за 1 полугодие 2017г.»

19 июля: Разбор грубейших ошибок при обосновании НМЦК

20 июля: «Расчет по форме 6-НДФЛ на примерах в ЗУП 2.5»

27 июля: «Актуальная арбитражная практика и разъяснения регуляторов по НДС

и Налогу на прибыль»

Подробные программы и условия участия смотрите по ссылкам выше.

Уже прошедшие семинары по Отчетности и Авторские доступны в записи

для повторного просмотра в Личном кабинете всем участникам.

Новостной выпуск №27 от 18 Июля 2017 г.

Совсем скоро плательщики налога на прибыль отчитаются за I полугодие 2017 года. За эти полгода контролирующие ведомства выпустили большое количество писем, посвященных данному налогу. Сегодня мы подобрали наиболее свежие разъяснения и актуальные новости, которые помогут в подготовке декларации и дадут повод для размышлений

1. Когда декларацию по налогу на прибыль по месту нахождения обособленного подразделения можно не подавать

Минфин напомнил, если обособленное подразделение находится в том же субъекте РФ, что и головное отделение, и «голова» уплачивает налог на прибыль за свое ОП, то есть возможность подавать декларацию по налогу на прибыль только по месту нахождения организации (Письмо Минфина РФ от 03.06.2017№ 03-03-06/1/41778).

2. Суточные в валюте для разных налогов и взносов пересчитываются по-разному

С 1 июля 2017 года суточные освобождаются от обложения страховыми взносами только в пределах лимита: 700 руб. — для суточных в рублях и 2500 руб. — в иностранной валюте. Тот же лимит действует для освобождения от НДФЛ. В целях налога на прибыль суточные не нормируются и принимаются к расходам в полном объеме (пп. 12 п. 1 ст. 264 НК РФ). Минфин РФ пояснил, для каких платежей на какую дату необходимо пересчитать валютные суточные в рубли:

- в целях НДФЛ – на дату окончания месяца, в котором утвержден авансовый отчет (Письмо Минфина РФ от 05.06.17 № 03-04-06/35510);

- в целях обложения страховыми взносами – на дату начисления суточных в пользу работника, т.е. в день утверждения авансового отчета (Письмо Минфина от 29.05.2017 № 03-15-06/32796).

Добавим, что в целях налога на прибыль, суточные пересчитываются на дату утверждения авансового отчета (пп. 5 п. 7 ст. 272 НК РФ).

3. С 1 июля 2017 года ликвидация «проблемной» компании не гарантирует уход от ответственности лицам, влиявшим на её деятельность

С 01.07.2017 вступил в действие Закон от 28.12.2016 № 488-ФЗ. Нормативный акт внес поправки в Закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» и Закон от 08.02.1998 № 14-ФЗ «Об ООО», предусматривающие личную имущественную ответственность учредителей и руководителей предприятия в течение 3х лет после ликвидации предприятия по долгам кредиторам, бывшим работникам, бюджету и пр. В том числе, если налоговые органы обнаружат участие ликвидированной компании в «серых и черных» схемах и предъявят претензии в виде доначисленных налогов, пеней, штрафов.

Новые возможности программы 1С: Бухгалтерия 8 ред. 3.0

Пошаговая инструкция оформления в 1С: Бухгалтерия 8 ред. 3.0 реализации необлагаемой НДС по ст. 149 НК РФ

В программе 1С появилась возможность автоматического отражения в декларации и реестре к Разделу 7 операций, необлагаемых НДС на основании ст. 149 НК РФ

Рассмотрим пошагово работу нового механизма в 1С 8 ред.3, на примере пп. 25 п. 3ст. 149 НК РФ реализация лома и отходов черных и цветных металлов.

Пример. 27.06.2017 г в результате демонтажа станка был оприходован лом чугуна 1,5 т., который в дальнейшем был реализован по стоимости 9 500 руб. за тонну.

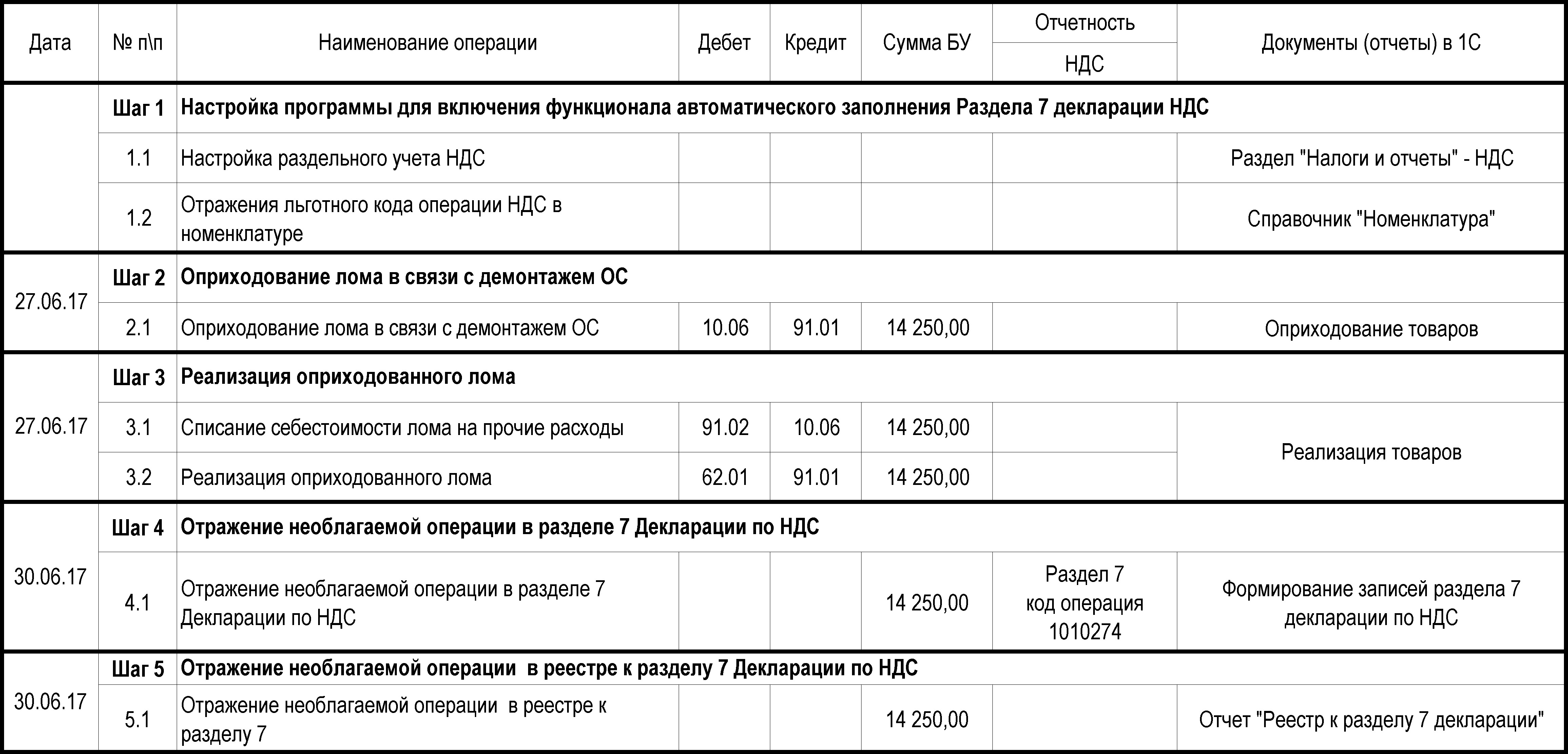

Рис. 1

Обратите внимание! Реализация лома и отходов черных и цветных металлов не облагается НДС, только если у организации есть лицензия на деятельность, связанную с заготовкой, хранением, переработкой и реализацией лома цветных металлов (п. 6 ст. 149 НК РФ).

Исключение составляют операции, предметом которых выступает лом, полученный в результате собственной деятельности. Согласно постановлению Правительства РФ от 12.12.2012 № 1287 "О лицензировании деятельности по заготовке, хранению, переработке и реализации лома черных и цветных металлов", в этом случае, лицензия не требуется. Таким образом, реализация отходов в виде лома, черных и цветных металлов, которые образовались в результате демонтажа ОС, не будет облагаться НДС на основании пп. 25 п. 3 ст. 149 НК РФ (постановление ФАС Поволжского округа от 24.11.2008 № А12-10838/08).

Автоматическое отражение в декларации и реестре льготных операций в 1С Бухгалтерия 8.3 возможно только при ведении раздельного учета НДС по способам учета.

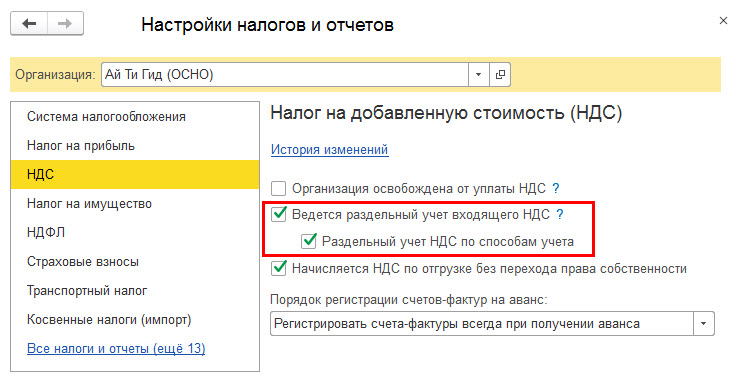

Шаг. 1. Настройка программы для включения функционала автоматического заполнения Раздела 7 декларации по НДС

Для реализации возможности ведения раздельного учета НДС по способам учета необходимо установить флаг «Раздельный учет НДС по способам учета» в настройках НДС в разделе Главное – Настройки – Налоги и Отчеты – НДС (рис. 2).

Рис. 2

Данные настройки ведут к тому, что на счете 19 «НДС по приобретенным ценностям» появляется третье субконто "По способам учета".

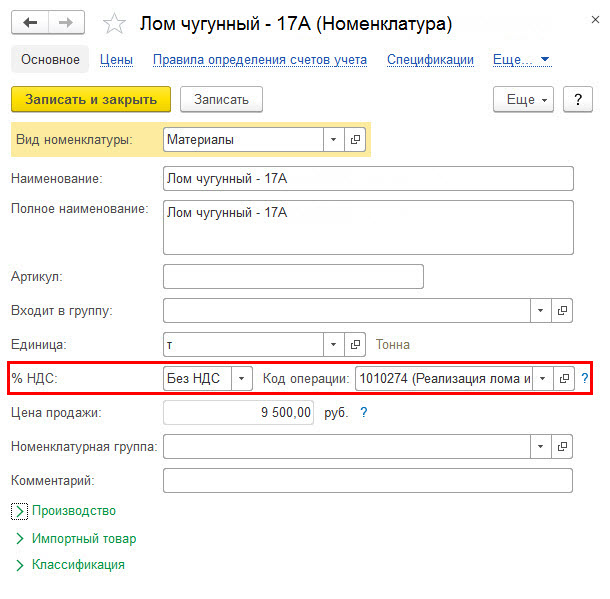

Для корректного отражения в отчетах кода льготной операции, его необходимо указать в справочнике «Номенклатура» по соответствующей номенклатурной позиции. Данное поле доступно только, если выбрана ставка НДС в значении «Без НДС»(рис. 3):

Рис. 3

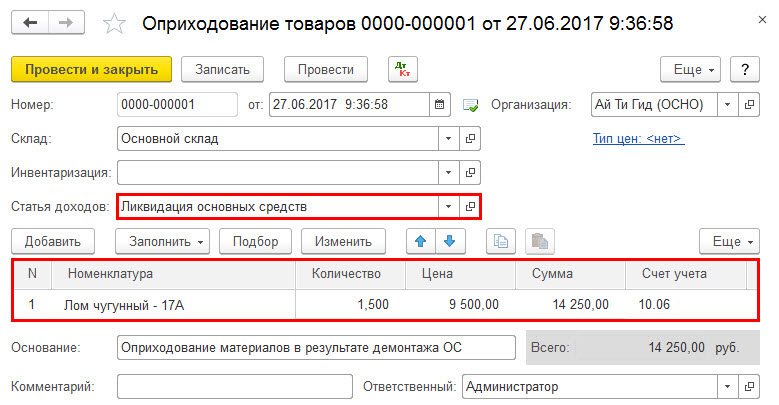

Шаг. 2. Оприходование лома в связи с демонтажем ОС

Для отражения операции оприходования лома в связи с демонтажем ОС в программе 1С Бухгалтерия 8.3 необходимо воспользоваться документом «Оприходование товаров» в разделе Склад – Инвентаризация – Оприходование товара (рис. 4).

Оприходованные материалы принимаются к учету по рыночной стоимости (п. 2 ст. 254 НК РФ)

Рис. 4

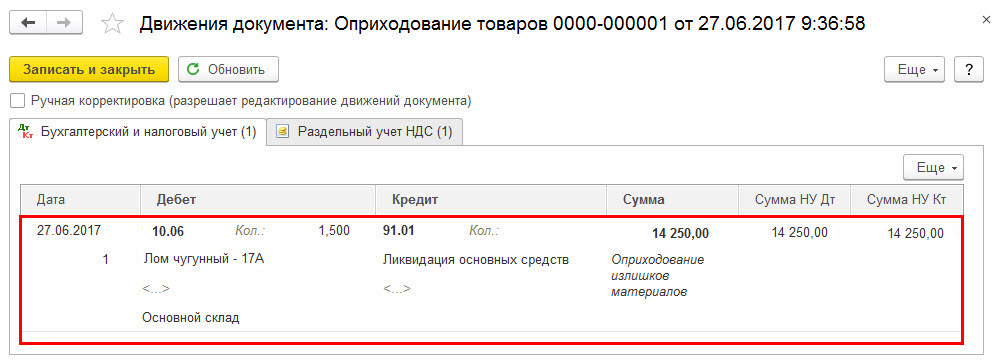

Движения документа (рис. 5):

Рис. 5

Шаг. 3. Реализация оприходованного лома

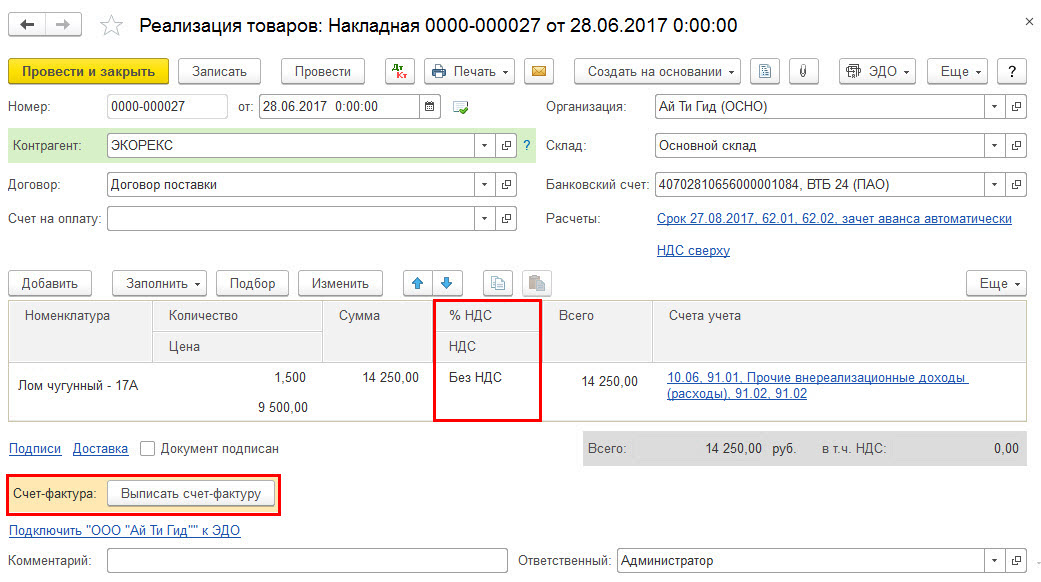

Сдача оприходованного лома на металлолом оформляется документом «Реализация (акт, накладная)» в разделе Продажи – Продажи – Реализация (акты, накладные) (рис. 6).

Ставка НДС устанавливается в значение «Без НДС» и счет-фактура не выписывается (пп. 1 п. 3 ст. 169 НК РФ).

Рис. 6

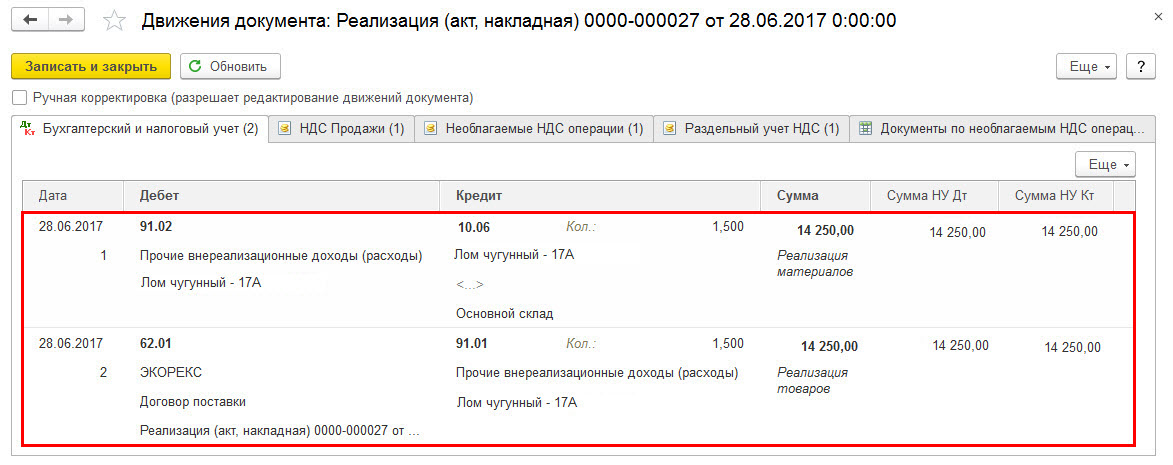

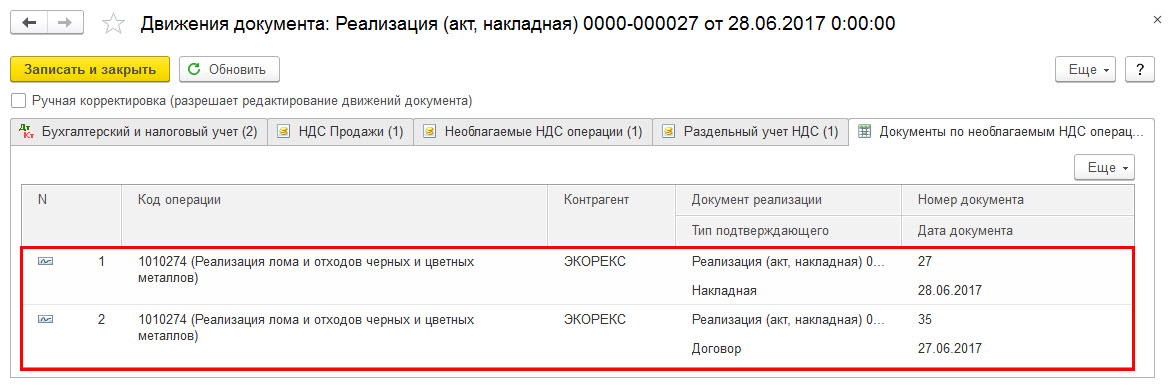

Движения документа (рис. 7):

Рис. 7

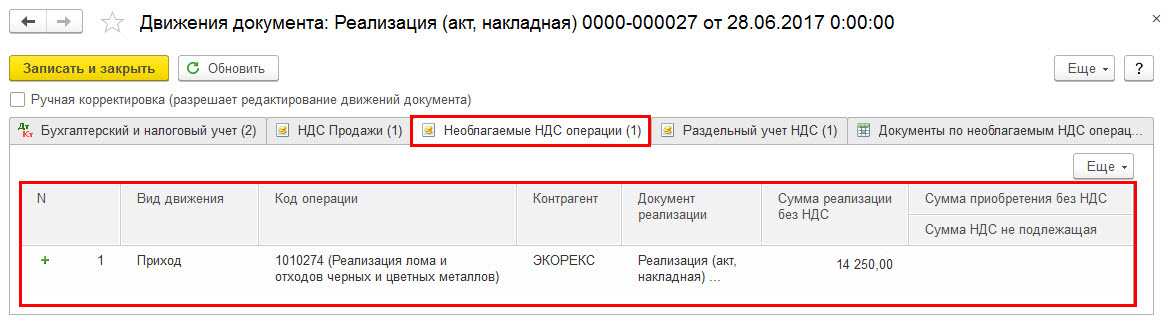

Также данный документ создает движения по регистру накопления «Необлагаемые НДС операции» (рис. 8):

Рис. 8

и регистру сведений «Документы по необлагаемым НДС операциям», на основании которых в последующем будет заполняться документ «Формирование записей раздела 7 декларации по НДС» (рис. 9).

Рис. 9

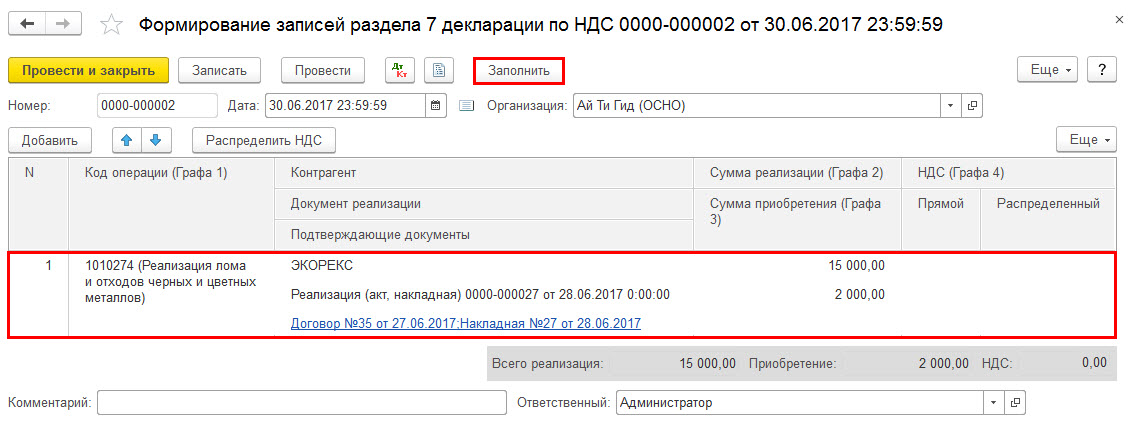

Шаг. 4. Отражение необлагаемой операции в разделе 7 декларации по НДС

Для автоматического отражения необлагаемых операций НДС в разделе 7 Декларации по НДС, а также в реестре к разделу 7 необходимо заполнить документ «Формирование записей раздела 7 декларации по НДС» в разделе Операции – Регламентные операции НДС — Формирование записей раздела 7 декларации по НДС (рис. 10):

Рис. 10

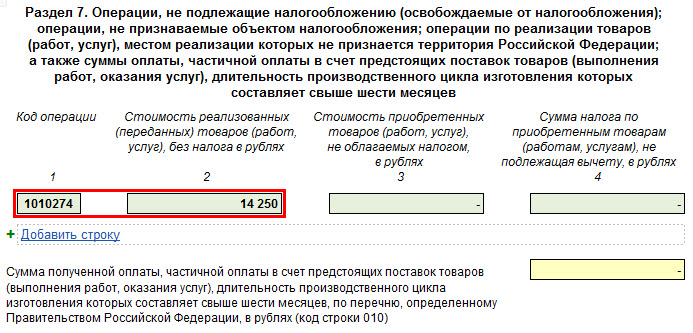

В результате реализации данной схемы в программе 1С Декларация по НДС в части необлагаемой НДС операций будет заполнена следующим образом (раздел Отчеты – 1С Отчетность — Регламентные отчеты – Декларация по НДС):

- В разделе 7 «Операции, не подлежащие налогообложению…» (рис. 11):

- по стр. 1 — код операции «1010274»

- по стр. 2 – сумма реализации необлагаемой НДС

Рис. 11

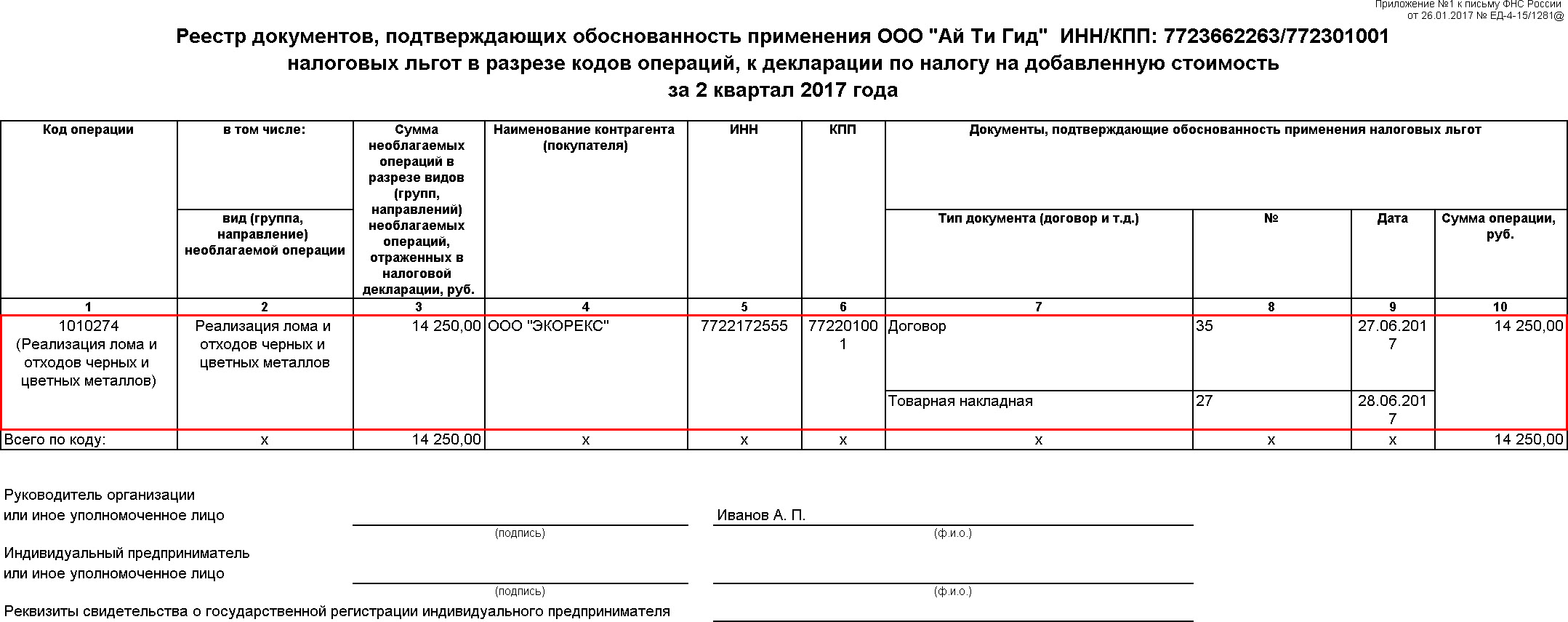

Шаг. 5. Формирование реестра к разделу 7 Декларации по НДС

Реестр к разделу 7 Декларации по НДС формируется из раздела Отчеты –НДС – Реестр к разделу 7 декларации (рис. 12).

Рис. 12

Вопрос:

Доброго времени суток! Подскажите пожалуйста, как отразить в 1С: 8.3 операции по аренде транспортных средств без экипажа у своих сотрудников? Нужно ли каждый месяц отражать в учете арендную плату и услуги по аренде?

Ответ:

Согласно пп. 3 п. 7 ст. 272 НК РФ при применении метода начисления датой признания расходов в виде арендных платежей является одна из дат:

- дата расчетов в соответствии с условиями заключенных договоров;

- дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов (например, акты);

- последнее число отчетного периода.

Если в договоре не прописана ежемесячная сумма арендных платежей, то расходы принимаются на последнее число отчетного периода с учетом принципа равномерности и вне зависимости от их оплаты (п. 1 ст. 272 НК РФ).

Если договором аренды не предусмотрено ежемесячное подписание актов выполненных работ, то подтверждением фактического осуществления расходов будут:

- договор аренды ТС;

- акт приемки-передачи ТС;

- платежные документы на оплату аренды ТС.

Это много раз подтверждали ФНС и Минфин в своих письмах. Например, в письме Минфина России от 16.11.2011 № 03-03-06/1/763.

Рассмотрим пошагово операцию учета аренды транспортных средств без экипажа у своих сотрудников в программе 1С Бухгалтерия 8 ред.3.

Шаг. 1. Заключение договора арендной платы

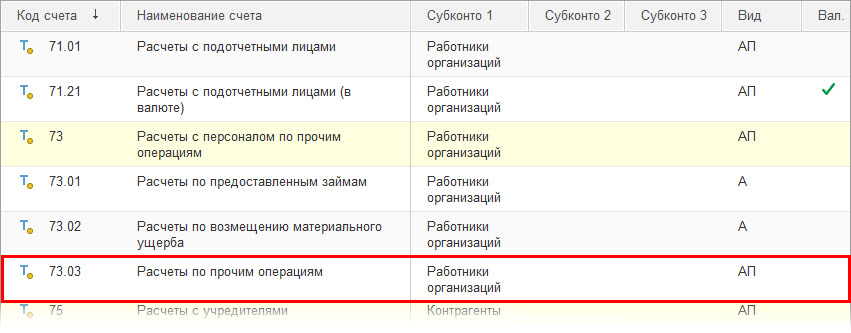

В соответствии с планом счетов и инструкцией по его применению, утвержденными Приказом Минфина России от 31.10.2000 № 94н, для расчетов по договорам аренды с физическими лицами необходимо использовать следующие счета:

- если ТС арендуется у сотрудников — счет 73 «Расчеты с персоналом по прочим операциям»;

- если ТС арендуется у прочих физических лиц — счет 76 «Расчеты с разными дебиторами и кредиторами».

В нашем примере ТС арендуется у сотрудника, следовательно, используется 73 счет. Согласно аналитике данного счета, используется только субконто «Работники организации», поэтому договор с физическим лицом в программе 1С не указывается (рис. 13).

Рис. 13

Шаг. 2. Поступление транспортного средства в аренду

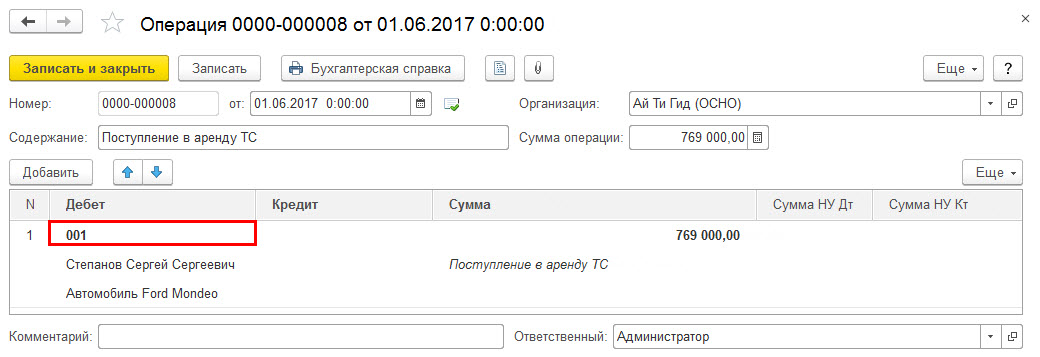

Поступление транспортного средства в аренду оформляется документом «Операция, введенная вручную» в разделе Операции – Бухгалтерский учет – Операции, введенные вручную (рис. 14):

Рис. 14

Так как арендованный автомобиль не переходит в собственность организации, используется забалансовый счет 001 «Арендованные ОС».

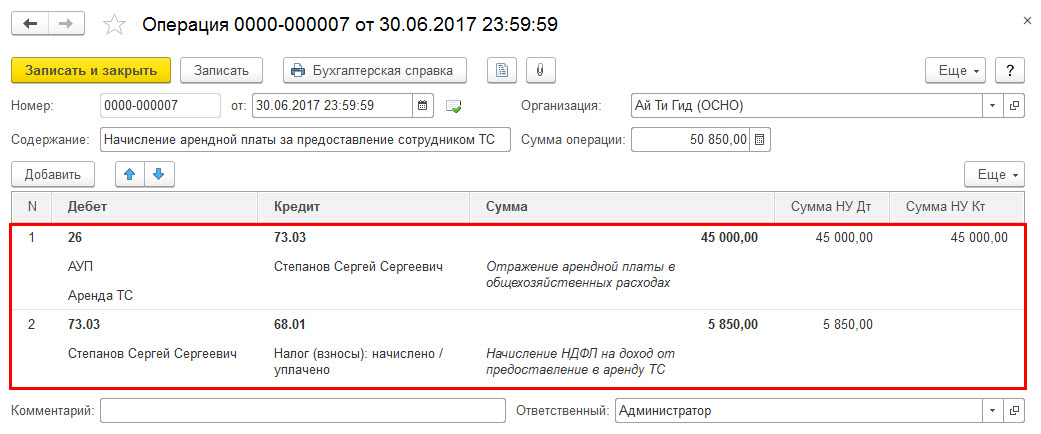

Шаг. 3. Признание расходов в виде арендных платежей

Операции по начислению расходов по аренде отражаются в программе 1С Бухгалтерия 8.3 документом “Поступление (акт, накладная)” с видом операции “Услуги”. Однако, если расчеты ведутся с физическим лицом, в частности, с сотрудниками, лучше воспользоваться документом “Операция, введенная вручную” в разделе Операции – Бухгалтерский учет – Операции, введенные вручную (рис. 15).

Рис. 15

Арендные платежи при расчете налога на прибыль признаются прочими расходами и учитываются в сумме понесенных затрат (пп. 10 п. 1 ст. 264, п. 1 ст. 252 НК РФ)

Обратите внимание! Если арендуется автомобиль у физического лица, не являющегося ИП, то организация становится налоговым агентом по НДФЛ (п. 1,2 ст. 226 НК РФ). При выплате дохода организация обязана исчислить и удержать НДФЛ с физического лица, не зависимо от того, является он сотрудником или нет.

Шаг. 4. Отражение дохода физического лица для целей учета НДФЛ

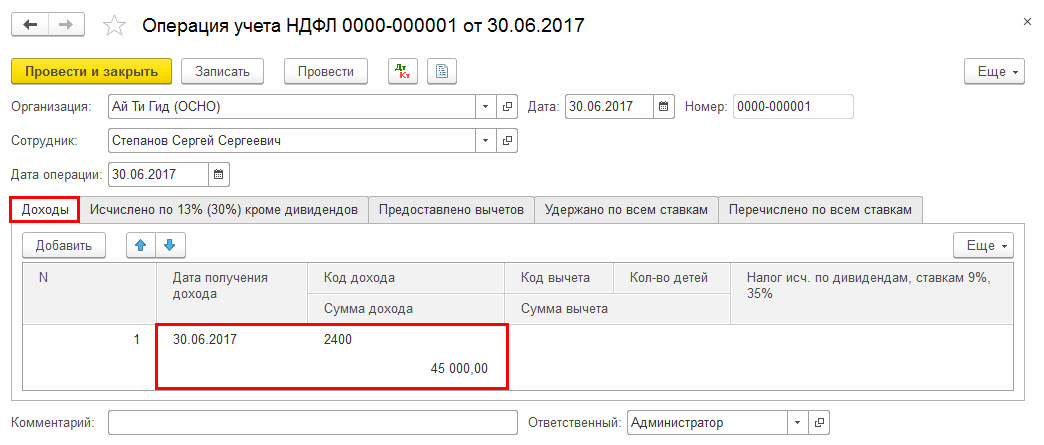

Для отражения полученного дохода физическим лицом от сдачи в аренду ТС для целей учета НДФЛ необходимо сформировать документ «Операция учета НДФЛ» в разделе Зарплата и кадры – НДФЛ — Все документы по НДФЛ –Операция учета НДФЛ.

Заполнение документа:

- вкладка «Доходы» (рис. 16):

- дата получения дохода;

- код дохода «2400» — «Доходы от использования любых транспортных средств…»;

- сумма дохода;

Рис. 16

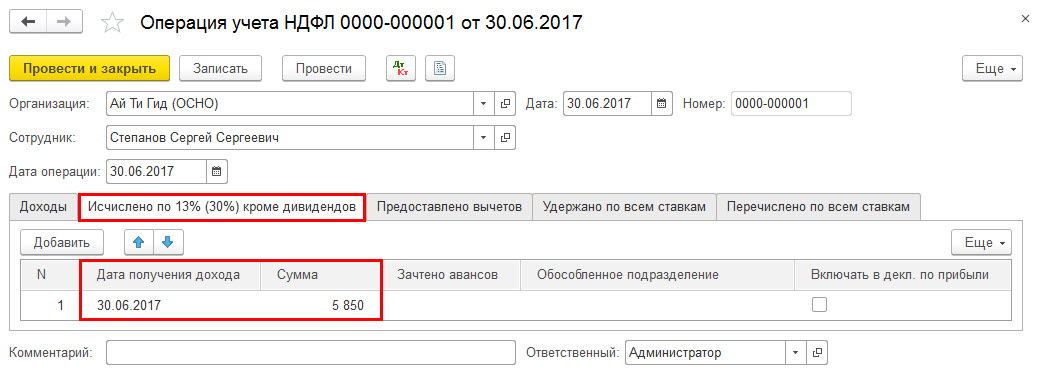

- вкладка «Исчислено по 13% (30%) кроме дивидендов» (рис. 17):

- дата получения дохода – дата уплаты арендной платы физическому лицу;

- сумма исчисленного НДФЛ.

Рис. 17

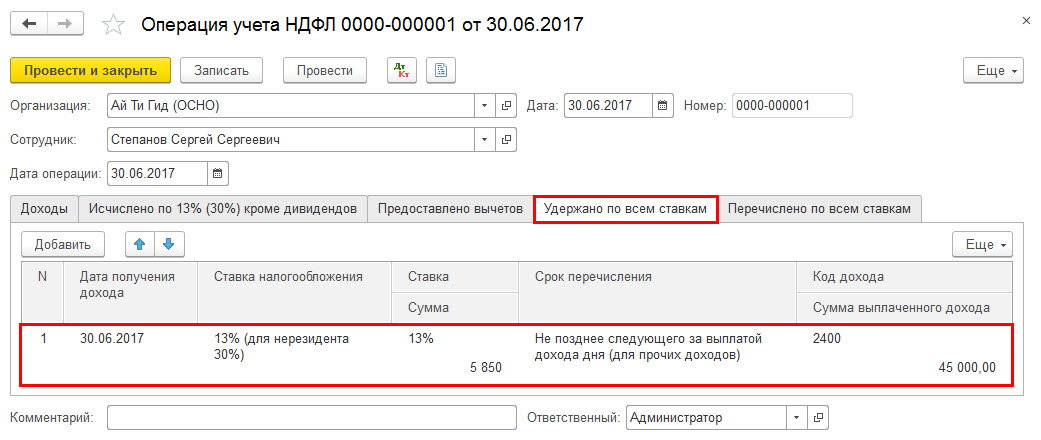

- вкладка «Удержано по всем ставкам» (рис. 18):

- дата получения дохода;

- ставка налогообложения;

- сумма НДФЛ;

- срок перечисления – не позднее следующего за выплатой дохода дня;

- код дохода «2400»;

- сумма дохода.

Рис. 19

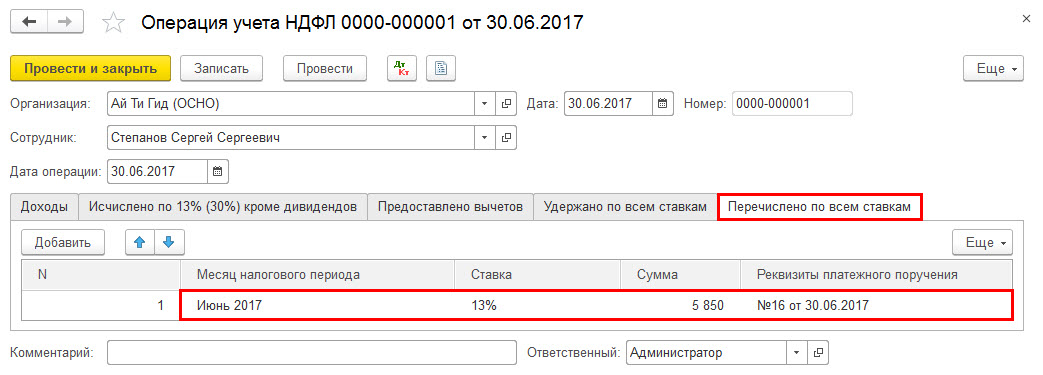

- вкладка «Перечислено по всем ставкам» (рис. 19):

- месяц налогового периода

- ставка налогообложения;

- перечисленная сумма НДФЛ;

- реквизиты платежного поручения;

Рис. 19

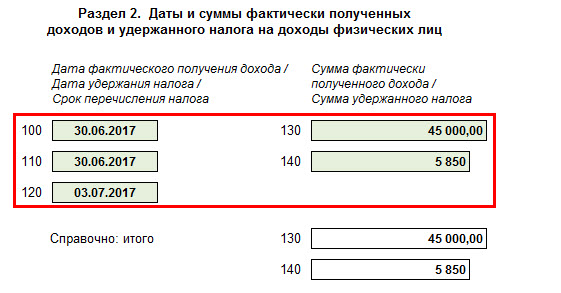

Шаг. 5. Формирование налоговой отчетности «6-НДФЛ»

Полученный доход физическим лицом от сдачи в аренду ТС и НДФЛ с него отражаются в налоговой отчетности «6-НДФЛ» (рис.20):

- в разделе 1 «Обобщенные показатели»

- по стр. 020 — сумма начисленного дохода

- по стр. 040 — сумма исчисленного налога

- по стр.070 сумма удержанного налога

- в разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»:

- по стр. 100 – дата получения дохода – дата уплаты арендной платы физическому лицу;

- по стр. 110 – дата удержания налога – производится в момент уплаты арендной платы;

- по стр. 130 – сумма арендной платы

- по стр. 140 – удержанный НДФЛ с арендной платы.

Рис. 20

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Предыдущие выпуски 2015-2017 года: Здесь >>

Ждём Вас и вашу компанию на наших Июльских онлайн-семинарах по Отчётности + Авторские.

Подключиться к онлайн-семинарам по Отчётности в 1С:8 + Авторские семинары >>

прямой эфир + запись + Профклуб (ответы на вопросы)

PS.

31 Июля в прямом эфире мы проведём

единый розыгрыш ценных летних призов и кто-то

из участников выиграет супер-приз Relax-тур на Мальдивы.

Дорогой Коллега , по всем орг. вопросам пишите нашим

онлайн-консультантам на сайте или звоните +7 495 988 92 58.

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.