Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

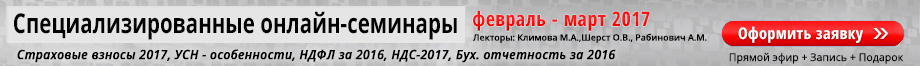

В начале выпуска кратко о графике предстоящих онлайн-семинаров февраля:

подробная программа и условия участия по ссылкам:

16 февраля:

Подготовка годовой отчетности за 2016 год в ИФНС (формы 6-НДФЛ и 2-НДФЛ)

в конфигурации ЗУП 2.5

20 февраля:

Подготовка годовой отчетности за 2016 год в ИФНС (формы 6-НДФЛ и 2-НДФЛ)

в конфигурациях: ЗУП 3, Бухгалтерия 3.0.

22 февраля:

«НДС-2017. Грядущие серьезные изменения по НДС. Что нас ждет в 2017г.? Как к ним подготовиться?»

28 февраля:

Переход на новые Cтраховые взносы 2017 в программах «1С»

Новостной выпуск №06 от 15 Февраля 2017 г.

1. ФНС определилась с полем 101 «Статус плательщика» в платежном поручении на перечисление страховых взносов на ближайшие полгода.

Сегодня последний день перечисления страховых взносов за январь. Актуальный как никогда вопрос, какой статус плательщика необходимо ставить в платежном поручении на уплату страховых взносов был разрешен ФНС России в письме от 03.02.2017г.№ЗН-4-1/1931@. В связи со сложностями перехода банковского ПО на статус «14», ФНС было принято решение установить для плательщиков страховых взносов, производящих выплаты физическим лицам, статус «01». В том же письме сообщается, что все платежи со статусом «14» будут автоматически уточняться налоговыми органами в соответствии с установленным порядком >>

2. Утверждена форма сообщения о наделении полномочиями (лишении полномочий) по начислению выплат и вознаграждений в пользу физических лиц обособленных подразделений.

С 18.02.2017г. вступает в силу Приказ ФНС России от 10.01.2017г.№ММВ-7-14/4@. Данный документ утверждает форму, формат и порядок заполнения Сообщения Российской организации о наделении обособленного подразделения (ОП) полномочиями (о лишении полномочий) по начислению выплат и вознаграждений в пользу физических лиц, а также форм и форматов некоторых других документов. Сообщение подается головной организацией по месту своей регистрации в течение месяца содня выхода приказа о получении (утрате) ОП соответствующих полномочий. Обязанность действует для событий с 01.01.2017г.

Про порядок регистрации ОП в ИФНС и в фондах мы отвечаем на вопрос в части 3 нашей Новостной ленты.

3. Минфин России разъяснил некоторые вопросы по введению онлайн-касс и пользованию ими.

Минфин России выпустил письмоот 19 января 2017г. №03-01-15/2231, где подробно пояснил основные моменты применения онлайн-касс и наметил перспективы решения некоторых вопросов в этой области.

В частности, финансовое ведомство сообщило, что в Госдуму внесен законопроект №18416-7, предусматривающий налоговый вычет для налогоплательщиков ЕНВД и ПСН в виде расходов на приобретение и введение в эксплуатацию онлайн-касс. Предполагается, что вычет составит 18 000руб. на единицу ККТ.

Также ведомство сообщило, что Минэкономсвязи России приказом от 05.12.2016г.№616 утвердило критерий, по которому местность относится к «отдаленным от сетей связи». Критерием этим является численность населения местности – не более 10 000чел.

Дополнительно Минфин обратил внимание заинтересованных лиц, что на сайте ФНС работает раздел «Новый порядок применения контрольно-кассовой техники», где размещен информационный материал по вопросам применения онлайн-касс. На страницу раздела можно пройти по ссылке здесь >>

Новости 1С:Бухгалтерия 8 ред. 3.0

Новой редакцией Федерального закона от 22.05.2003 № 54-ФЗ «О применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» дано новое определение контрольно-кассовой техники (ККТ):

ККТ – ЭВМ, иные компьютерные устройства и их комплексы, обеспечивающие запись и хранение фискальных данных в фискальных накопителях, формирование фискальных документов, а также обеспечивающие их передачу в налоговые органы по интернету через оператора фискальных данных и печать фискальных документов на бумажных носителях в соответствии с законодательством РФ. Иными словами, онлайн-кассы.

С 01.02.2017г. при обращении с заявлением о регистрации (перерегистрации) ККТ в налоговые органы организации и ИП обязаны заключить договор с оператором фискальных данных (ОФД) и применять онлайн-кассу (п. 4, 5 ст. 7 Федерального закона № 290-ФЗ).

Исключением являются местности отдаленные от сетей связи с численностью населения до 10 тыс. человек. В таких местах онлайн-кассы могут использоваться в автономном режиме, т.е. не передавать данные в ИФНС. Перечень местностей утверждается органом государственной власти субъекта РФ (п.7 ст.2 Закона №54-ФЗ). Если такой перечень не утвержден, то следует считать, что местностей отдаленных от сетей связи в субъекте РФ нет (Письмо ФНС от 27.01.2017 №ЕД-4-20/1435).

С 31.03.2017г. все организации и ИП, осуществляющие розничную торговлю алкогольной продукцией (в том числе и пивом) и розничную продажу алкогольной продукции при оказании услуг общественного питания, должны использовать ККТ (ФЗ от 03.07.2016 №261-ФЗ).

С 01.07.2017г. применение кассовых аппаратов старого образца будет полностью запрещено.

До 01.07.2018г. без ККТ могут работать ИП на ПСН и “вмененщики”, а также те, кто выдает БСО при оказании услуг населению (п.7 – 9 ст.7 Федерального закона № 290-ФЗ).

До 01.07.2018г. организации и ИП, осуществляющие торговлю с использованием торговых автоматов, могут не применять в составе таких торговых автоматов ККТ (п.11 ст.7 Федерального закона № 290-ФЗ).

Для более удобного восприятия данная информация сведена в таблицу (Рис. 1):

Сроки обязательного перехода на онлайн-кассы

Рис. 1

Для перехода на новый порядок работы с онлайн-кассами необходимо:

- приобрести (модернизировать) ККТ,

- заключить договор с ОФД,

- зарегистрировать новую (модернизированную) ККТ в ИФНС,

- активировать ККТ в кабинете пользователя ОФД.

Кроме того, следует убедиться, что программное обеспечение, которое Вы используете для ведения учета, поддерживает работу с онлайн-кассами.

В программе 1С: Бухгалтерия 8.3 реализован новый порядок работы с онлайн-кассами в соответствии с требованиями закона №54-ФЗ.

1. В программе 1С:Бухгалтерия 8.3 можно подключить онлайн-кассу, выбрав в настройках оборудования тип оборудования: «ККТ с передачей данных» (Рис 2).

Раздел Администрирование – Настройки программы – Подключаемое оборудование.

Рис. 2

2. Программа позволяет выполнить операции с фискальным накопителем ККТ: регистрацию, изменение параметров регистрации, закрытие (Рис. 3 и Рис. 4).

Рис. 3

Рис. 4

3. В кассовом чеке указываются все установленные законом 54-ФЗ реквизиты: наименование товара или услуги, цена, количество, сумма НДС и др.

Распечатать бумажный чек и отправить по запросу покупателя электронный чек возможно из:

- документа «Розничные продажи (чеки)» (Рис. 5);

Рис. 5

- документов «Поступление наличных» и «Оплата платежными картами» (Рис. 6). Сведения о реализуемой номенклатуре заполняются по документу «Счет покупателю», указанному в одноименном поле, и будут выведены на печать только в случае полной оплаты данного счета.

Рис. 6

4. Программа позволяет оформить документ «Чек коррекции», предусмотренный новой редакцией закона 54-ФЗ. Раздел Банк и Касса – Касса – Кассовые чеки коррекции (Рис. 7).

Рис. 7

Этот чек применяется, если переданные в ФНС данные о продажах необходимо скорректировать, например, по предписанию налоговой инспекции (Рис 8).

Рис. 8

Вопрос:

Добрый день! В разъяснениях экспертов высказывается мнение о том с 2017г. обособленное подразделение самостоятельно уплачивает страховые взносы при соблюдении двух условий:

- обособленное подразделение начисляет выплаты и иные вознаграждения в пользу физических лиц;

- у обособленного подразделения открыт счет в банке.

Однако условие о наличии счета в банке не упоминается в НК РФ. Насколько верны, по Вашему мнению, данные разъяснения?

Ответ:

Добрый день! С 01.01.2017 в соответствии с положениями главы 34 НК РФ уплата страховых взносов по месту нахождения обособленных подразделений (ОП) производится при выполнении следующего условия:

- обособленное подразделение начисляет выплаты и иные вознаграждения в пользу физических лиц, вне зависимости от наличия отдельного баланса (ст.431 НК РФ).

Если ОП наделено с 01.01.2017г. полномочиями производить начисление выплаты и иные вознаграждения в пользу физических лиц, организация должна подать в налоговый орган по месту нахождения организации Сообщение о наделении (либо прекращении) ОП данными полномочиями в течение одного месяца (пп.7 п.3.4 ст.23 НК РФ) с даты наделения.

Форма сообщения утверждена Приказом ФНС России от 10.01.2017 №№ММВ-7-14/4@. На рисунке 9 показан пример такого сообщения.

Рис. 9

Налоговый орган по месту нахождения организации направит данные об ОП, которые наделены полномочиями (у которых прекращены полномочия) в налоговые органы по месту нахождения ОП. После этого ИФНС должна уведомить так же территориальные отделения ФСС и ПФР по месту его нахождения (пп.15 п.1 ст.32 НК РФ).

Таким образом, самостоятельно организации необходимо:

- сообщить в ИФНС о наделении ОП полномочиями;

- зарегистрировать ОП в ФСС как плательщика взносов на ОСС от НС и ПЗ.

Организация (страхователь) обязана зарегистрироваться в территориальных органах ФСС (пп.1 и 2 п.1 ст.6 Закона №125-ФЗ от 24.07.1998 в действующей редакции) самостоятельно по месту нахождения ОП, которым для совершения операций открыты счета в банках и которые начисляют выплаты физическим лицам.

Подавать заявление о регистрации в ПФ не нужно! ПФ зарегистрирует ОП как плательщика страховых взносов на основании сведений из налоговых органов.

Таким образом, чтобы зарегистрироваться в территориальных органах ФСС и ПФ по месту нахождения обособленного подразделения и сдавать по нему отчетность ОП должно иметь расчетный счет!

Поэтому имеет смысл не только наделять ОП полномочиями по начислению выплат физическим лицам, но и открывать ему расчетный счет. Таким образом, у организации будет единый порядок уплаты взносов и сдачи отчетности. А именно: организация будет уплачивать все взносы и сдавать отчетность в ИФНС, ФСС и ПФР по месту нахождения этого ОП.

Такой порядок применяется только в отношении ОП, которые созданы, начиная с 01.01.2017г. и наделены указанными полномочиями.

Резюмируем, НК РФ не ставит уплату страховых взносов по ОП в зависимость от расчетного счета, а Закон №125-ФЗ, Закон №167-ФЗ и Закон №255-ФЗ – да.

Отчетность по страховым взносам по ОП представляется:

- в налоговые органы по месту нахождения ОП (расчет по страховым взносам и сведения по персонифицированному учету);

- в ФСС по месту нахождения ОП (в части взносов на социальное страхование от несчастных случаев и профессиональных заболеваний);

- в ПФ по месту нахождения ОП (в части сведений по персонифицированному учету).

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2017 года: Здесь >>

Ждём вас и вашу компанию на наших онлайн-семинарах Февраля — Подключиться >>

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.