Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

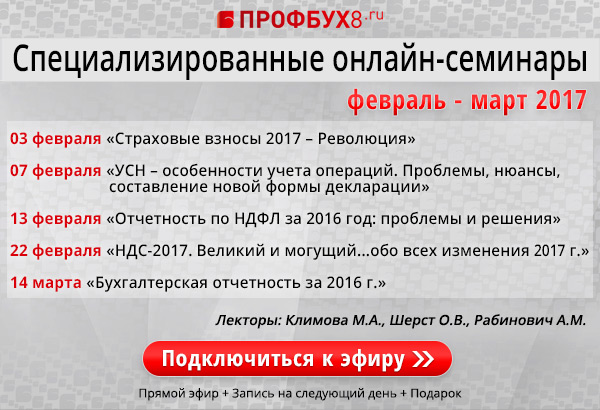

В самом начале выпуска напоминаем, что в феврале-марте у нас пройдут

следующие специализированные онлайн-семинары:

13 февраля, «Отчетность по НДФЛ за 2016 год: проблемы и решения. Разбираем на примерах»

14 марта, «Бухгалтерская отчетность за 2016 г. Что необходимо учесть? Как изменится учет с 2017 г.»

17 марта, «Практика подключения онлайн-кассы – от А до Я.

Вы можете оформить заявку на участие в данных онлайн-семинарах

от имени Юр. или Физ. лица – Оформить заявку >>

Новостной выпуск №05 от 07 Февраля 2017 г.

В последнее время много вопросов возникает в связи с уплатой,представлением отчетности и сверкой по страховым взносам с 2017 года. Чтобы снять хотя бы часть из них, мы посвятили сегодняшний выпуск страховым взносам и социальным выплатам

1. С 1 февраля детские пособия проиндексированы.

С 01.02.2017г. вступило в силу Постановление Правительства РФ от 26.01.2017г. №88, согласно которому некоторые выплаты, пособия и компенсации индексируются на 5,4%. Среди них указаны пособия гражданам, имеющим детей (Федеральный закон от 19.05.1995г.№81-ФЗ).В частности, теперь составляют:

- пособие женщинам, вставшим на учет по беременности на ранних сроках (до 12 недель)–613,14 руб.;

- единовременное пособие при рождении ребенка -16 350,33руб.;

- минимальное пособие по уходу за ребенком до 1,5 лет – 3 065,69 руб. — на первого,6 131,37руб. — на второго и каждого следующего.

2. ФНС, ППФР, ФСС совместно дали разъяснения по вопросам страховых взносов. Многое прояснилось

Совместное письмо Федеральной налоговой службы, Правления Пенсионного фонда России и Фонда социального страхования РФот 26.01.2017г.№БС-4-11/1304@/НП-30-26/947/02-11-10/06-308-П разъяснило порядок уплаты страховых взносов. В частности, указано, в поле 101 «статус плательщика» следует ставить показатель «14» для налогоплательщиков, производящих выплаты физическим лицам. Кроме того, в письме даны пояснения по вопросам представления отчетности, сверки расчетов, получения справки о состоянии расчетов по страховым взносам.

3. ФНС уточнила порядок подачи корректирующих сведений, а также порядок представления сведений крупнейшими налогоплательщиками, имеющими обособленные подразделения (Письмо ФНС РФ от 10.01.2017г. №БС-4-11/100@)

ФНС указала, что при обнаружении факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, страхователь обязан представить уточненный расчет. При уточнении Раздела 3«Персонифицированные сведения о застрахованных лицах», сведения представляются по тем лицам, по которым выявилась ошибка, с указанием порядкового номерафизического лица из первичного расчета. ФНС не против, если таким номером будет табельный номер физического лица.

Организации, имеющие обособленные подразделения, производящие начислениявыплат и вознаграждений физическим лицам, должны отчитываться по страховым взносампо месту их нахождения и по месту нахождения обособленных подразделений. Для крупнейших налогоплательщиков исключений не предусмотрено.

4. Минфин России считает, что приостанавливать операции по счетам в случае непредставления расчета по страховым взносам нельзя

Согласно ст.76 НК РФ, налоговая служба имеет право приостановить операции по счетам организаций и ИП в банке и по электронным платежам по основаниям, перечисленным в п.3 ст.76 НК РФ. Непредставление расчета по страховым взносам среди перечисленных оснований не значится (Письмо Минфина РФ от 12.01.2017г. №03-02-07/1/556).

Более подробно обо всех изменениях вы можете послушать в записи онлайн-семинара:

«Страховые взносы 2017 – Революция». Часть 1 и Часть 2

В программе 1С: Бухгалтерия появилась возможность регистрировать уставный капитал с помощью специального документа. Раздел Операции – Бухгалтерский учет – Формирование уставного капитала.

Данный документ предназначен для отражения вклада в уставный капитал участниками общества с ограниченной ответственностью.

В табличной части документа следует указать участников общества и их доли в уставном капитале (Рис.1).

Рис. 1

Движение документа (Рис. 2):

Рис. 2

С 23.12.2016г. вступили в силу поправки в закон №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», согласно которым юридические лица обязаны раскрывать и хранить информацию о своих бенефициарных владельцах (ст.6.1). Бенефициарный владелец – это физическое лицо, которое, в конечном счете, прямо или косвенно (через третьих лиц) владеет юридическим лицом либо имеет возможность контролировать его действия.Актуализировать такую информацию необходимо не реже одного раза в год.

В программе список участников можно распечатать. По умолчанию форма оплаты ставится как «Денежные средства». В печатной форме списка участников форму оплаты можно откорректировать вручную (Рис. 3).

Рис. 3

Для анализа структуры уставного капитала можно сформировать Оборотно-сальдовую ведомость по счету 80.09 (Рис. 4).

Рис. 4

Для анализа задолженности участников по вкладу в уставный капитал можно сформировать Оборотно-сальдовую ведомость по счету 75.01 (Рис. 5).

Рис. 5

Оплата долей в уставном капитале общества может осуществляться как денежными средствами, так и имуществом(п.1 ст.15 Федерального закона от 08.02.1998 № 14-ФЗ “Об обществах с ограниченной ответственностью”).

Рассмотрим на примере оплату вклада в денежной и имущественной (внесение основного средства) форме.

В соответствии с Протоколом общего собрания участники вносят свою долю следующем образом:

- участник ООО “Союз” вносит свою долю в уставный капитал основным средством – Станок ПР100, бывший в употреблении. Оценочная стоимость основного средства и доля участника составила 120 000 руб., а восстановленный участником НДС (18%) – 21 600 руб. (НДС передается сверх вклада в уставный капитал). Срок амортизации принятого к учету имущества составляет 5 лет.

- участник Иванов Г.И. вносит свою долю 30 000 руб. денежными средствами в кассу организации.

Рассмотрим оформление данной операции на примере в 1С:

Шаг 1. Оформляем поступление объекта ОС, полученного в счет вклада в уставный капитал Документом «Поступление основного средства» (Рис. 6).

- Счет расчетов – 75.01

Рис. 6

Движение документа (Рис. 7):

Рис. 7

Шаг 2. “Входной” НДС по полученному ОС в бухгалтерском учете отразим документом «Операции, введенные вручную». Проводки, рекомендуемые Минфином России (Письмо от 19.12.2006 № 07-05-06/302, от 30.10.2006 N 07-05-06/262) поучету НДС по имуществу, полученному в счет вклада в уставный капитал организации:

• Дт 19.01 Кт 83.09 (Рис. 8)

Рис. 8

Шаг 3. Принять к вычету НДС, по основному средству, переданному участником в качестве доли в уставный капитал, можно документом «Отражение НДС к вычету» (Рис. 9).

Рис. 9

В книге покупок отражается документ, на основании которого участник передает имущество в уставный капитал. Например, акт по форме №ОС–1 (ОС–1а, ОС–16), с выделенной суммой восстановленного НДС (п.14 раздела II приложения 4 к постановлению Правительства РФ от 26.12.2011 № 1137, подп.1 п.3 ст.170 НК РФ).

Налоговые органы рекомендуют у принимающей стороны в книге покупок ставить код вида операции – «01» (Приложение к письму ФНС России от 20.09.2016 N СД-4-3/17657).

Шаг 4. Оформляем поступление денежных средств в кассу организации от участника Иванова Г.И. документом «Поступление наличных» с видом операции «Прочий приход» (Рис. 10).

Рис. 10

Движение документа (Рис. 11).

Рис. 11

Шаг 5. Для анализа задолженности учредителей сформируем Оборотно-сальдовую ведомость по счету 75.01. Вся задолженность учредителей по взносам в уставный капитал закрыта (Рис. 12).

Рис. 12

Вопрос:

Добрый день! Организация УСН (Доходы) оказывает услуги и ведет розничную торговлю, облагаемую торговым сбором. Программа 1С: Бухгалтерия 8.3 определяет уплаченные страховые взносы по деятельности на торговом сборе и заполняет строки 140 – 143 Раздела 2.1.2 декларации по УСН. Как рассчитываются эти суммы? С помощью какого отчета можно проверить правильность заполнения этих строк?

Ответ:

Добрый день! При УСН с объектом «Доходы» сумма авансового платежа и налога по УСН может быть уменьшена (не более чем на 50%) на расходы, перечисленные в п. 3.1. ст. 436.21 НК РФ:

- страховые взносы;

- больничные, выплаченные за счет работодателя;

- платежи по договорам добровольного личного страхования.

Налогоплательщик в дополнение к данным суммам, вправе уменьшить налог по УСН на сумму торгового сбора, уплаченного в течение отчетного периода (8 ст. 346.21 НК РФ). При этом, требование в ограничении 50% на торговый сбор не распространяется (письмо Минфина от 07.10.2015г. № 03-11-03/2/57373). Однако, на сумму торгового сбора можно уменьшить налог по УСН исчисленный только в части того вида предпринимательской деятельности, для которого установлен торговый сбор.

Следовательно, если в организации совмещаются виды деятельности, в отношении которых установлен торговый сбор, и для которых торговый сбор отсутствует, то необходимо организовать раздельный учет доходов по этим видам деятельности (письмо Минфина РФ от 23.07.2015г. № 03-11-09/42494), а так же распределение по видам деятельности страховых взносов и пособий, на которые уменьшается сумма налога по УСН.

В программе 1С: Бухгалтерия 8.3 раздельный учет доходов организован следующим образом:

1. В документах реализации «Отчет о розничных продажах» и «Реализация (акт, накладная)» можно указать в поле «Доходы НУ» вид деятельности, к которому будет отнесен доход (Рис. 13):

- деятельность на торговом сборе;

- деятельность на УСН и ЕНВД.

Рис. 13

2. В документах «Поступление наличных» и «Поступление на расчетный счет» в поле «Аванс в НУ» можно выбрать вид деятельности, к которому следует отнести полученный аванс (Рис. 14):

- доход УСН;

- доход от деятельности на торговом сборе.

Рис. 14

3. Суммы доходов, отнесенные к деятельности, облагаемой торговым сбором, отражаются в строках 110-113 Раздела 2.1.2. Декларации по УСН (Рис. 15).

Рис. 15

Расшифровать эти суммы можно удобно с помощью отчета «Универсальный отчет», построенного по регистру накопления «Книга учета доходов (раздел I)» (Рис. 16).

Рис. 16

Разделение по видам деятельности расходов, перечисленных в п.3.1. ст.436.21 НК РФ, осуществляется ежеквартально регламентной операцией «Закрытие месяца. Расчет расходов, уменьшающих налог УСН и ЕНВД». При проведении документа выполняются следующие операции:

1. Определяются расходы, уменьшающие налог по УСН и регистрируются в регистре «Расходы, уменьшающие налог по отдельным режимам налогообложения» (Рис. 17).

Рис. 17

2. Страховые взносы, пособия, уменьшающие сумму налога по УСН, распределяютсяпропорционально доходам, зарегистрированным в КУДР, на виды деятельности, облагаемые торговым сбором и не облагаемые торговым сбором (Рис. 18).

Рис.18

, где

Расходы ТС – расходы по виду деятельности, в отношении которой применяется торговый сбор.

Доходы ТС – доходы по виду деятельности, в отношении которой применяется торговый сбор.

Доходы берутся нарастающим итогом с начала года до конца периода совершения расхода (Рис.19):

Рис. 19

3. Рассчитанные суммы расходов регистрируются в регистре накопления «Книга учета доходов и расходов (раздел IV)» (Рис. 20).

Рис. 20

Проверка правильности распределения страховых взносов в ПФР, начисленных за февраль 2016г, перечисленных в марте 2016г (Рис.21):

Рис. 21

4. Суммы расходов, отнесенные к деятельности, облагаемой торговым сбором, отражаются в строках 140-143 Раздела 2.1.2. Декларации по УСН (Рис. 22).

Рис. 22

Расшифровать эти суммы можно с помощью отчета «Универсальный отчет», построенного по регистру накопления «Книга учета доходов (раздел IV)» (Рис. 23).

Рис. 23

Все данные для расчета налога (авансовых платежей) по УСН приводятся в печатной форме регламентной операции «Закрытие месяца. Расчет налога УСН» – «Справка-расчет авансового платежа по налогу, уплачиваемому в связи с применением УСН» (Рис. 24)

Рис. 24

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Предыдущие выпуски 2015-2017 года: Здесь >>

Оформить заявку на участие в специализированных онлайн-семинарах >>

Прямой эфир + Запись + Подарок + Скидка до пятницы!

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.