Налоговые вычеты представляют собой льготу в виде необлагаемой налогом в отчетном периоде суммы. Рассмотрим как оформить имущественный, социальный вычет в программе 1С ЗУП 8.3, а также как регистрировать налоговый вычет на детей и личный вычет работника.

Содержание

Предоставление налоговых вычетов в 1С ЗУП 8.3

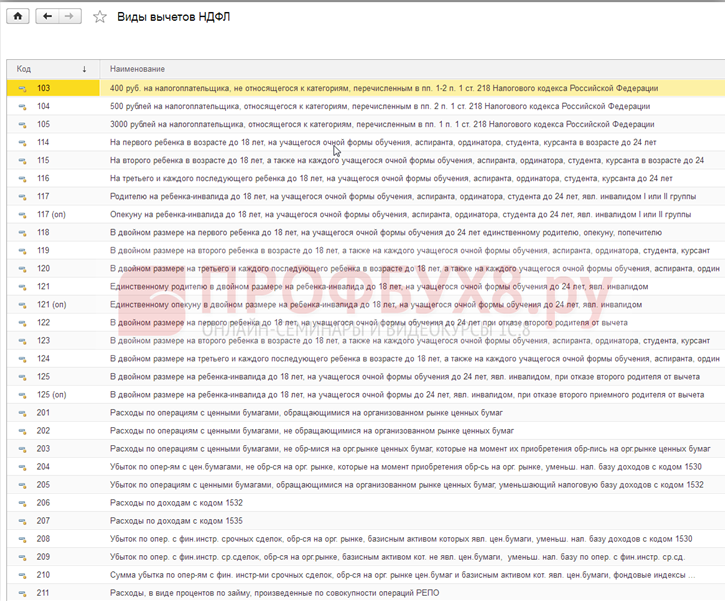

Виды налоговых вычетов, предоставляемых работнику согласно действующему законодательству, в программе 1С ЗУП 8.3 перечислены в специально созданном справочнике Виды вычетов НДФЛ: Налоги и взносы > См. также > Виды вычетов НДФЛ. Элементы справочника имеют пиктограмму предопределенных, то есть предопределенные элементы помечены желтой точкой:

Организация может реализовать использование права работника на налоговые вычеты согласно гл. 23 Налогового кодекса РФ в соответствии с определенным законодательством размером совокупного дохода.

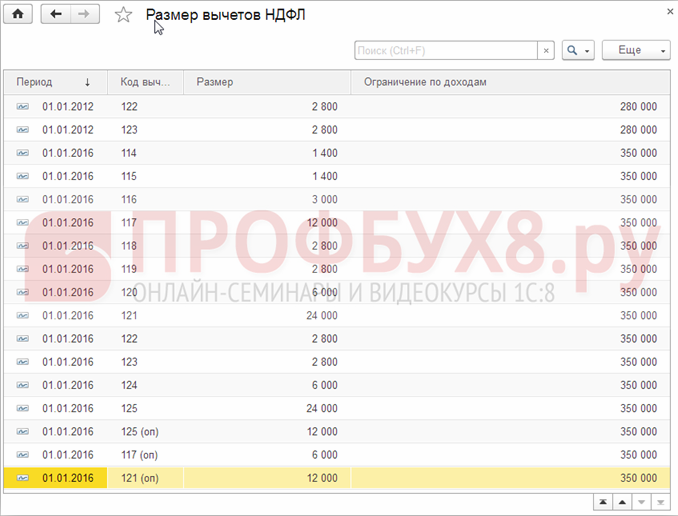

Сведения о кодах вычетов, соответствующим им размерам вычетов, о пределах доходов, до которых могут предоставляться вычеты и датах, начиная с которых эти вычеты действуют, в 1С ЗУП 8.3 хранятся в регистре сведений Размеры вычетов НДФЛ:

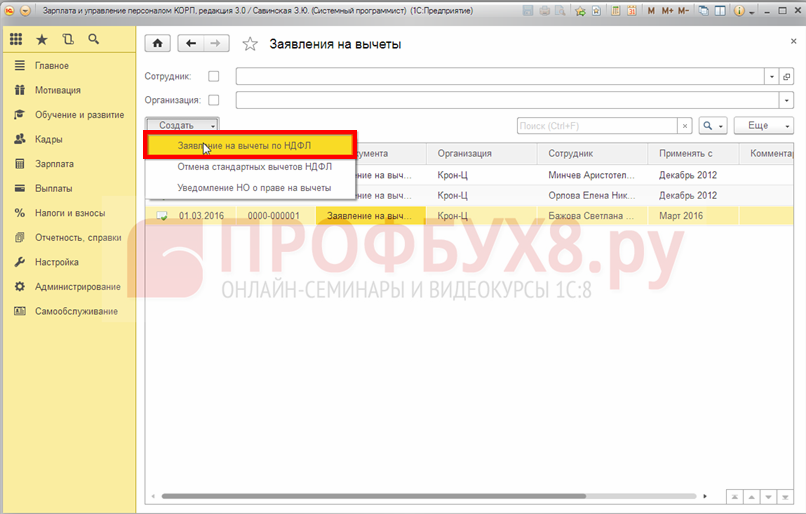

Для того чтобы у сотрудника в программе 1С ЗУП рассчитывались налоговые вычеты, необходимо эти вычеты оформить специально предназначенным для этого документом Заявление на вычет. Найти документ можно в разделе Налоги и взносы > Заявления на вычеты:

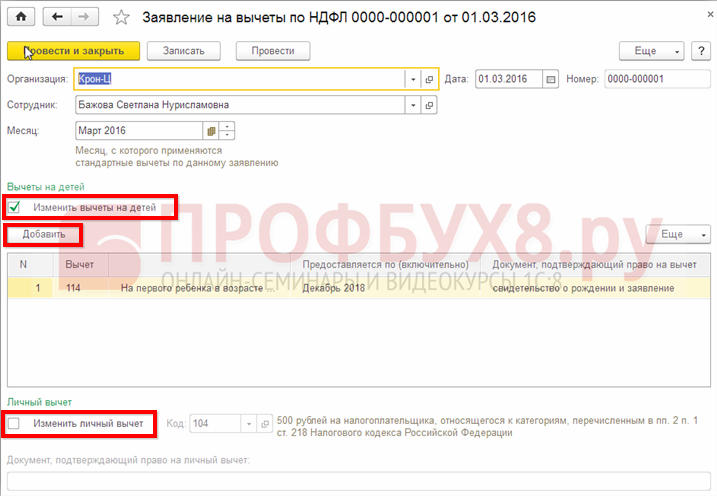

Данный документ позволяет оформить право работника на вычеты на детей и личный вычет:

- Флажок «Изменить вычеты на детей» при открытии документа устанавливается автоматически;

- Кнопкой Добавить вводим необходимые вычеты сотруднику с указанием длительности предоставления вычета и документа, подтверждающего право работника на данный вид вычета;

- Кроме того, при включении флажка Изменить личный вычет, документ установит в программе 1С ЗУП право работника на личный вычет (коды 104, 105). Также необходимо указать и документ, подтверждающий право работника на вычет:

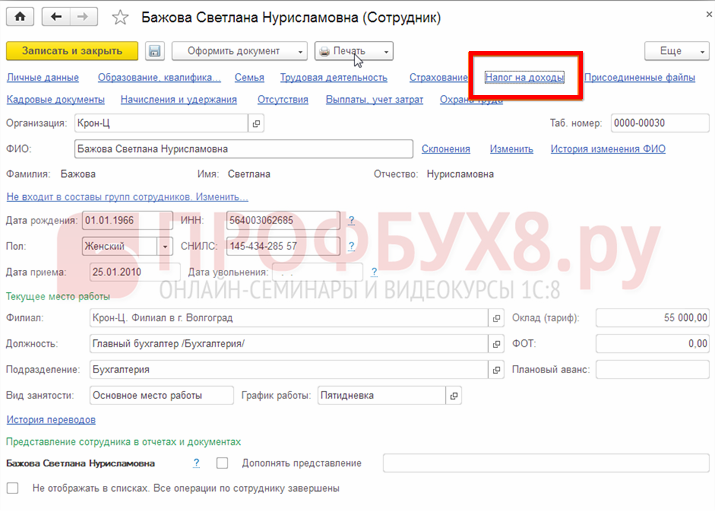

Итоговые сведения обо всех предоставляемых работнику стандартных налоговых вычетах в 1С ЗУП 8.3 можно просмотреть, а при возникновении необходимости и изменить, в карточке работника: Кадры > Сотрудники > ссылка Налог на доходы:

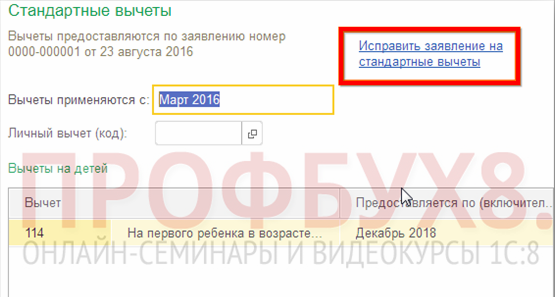

При нажатии ссылки Исправить заявление на стандартные вычеты:

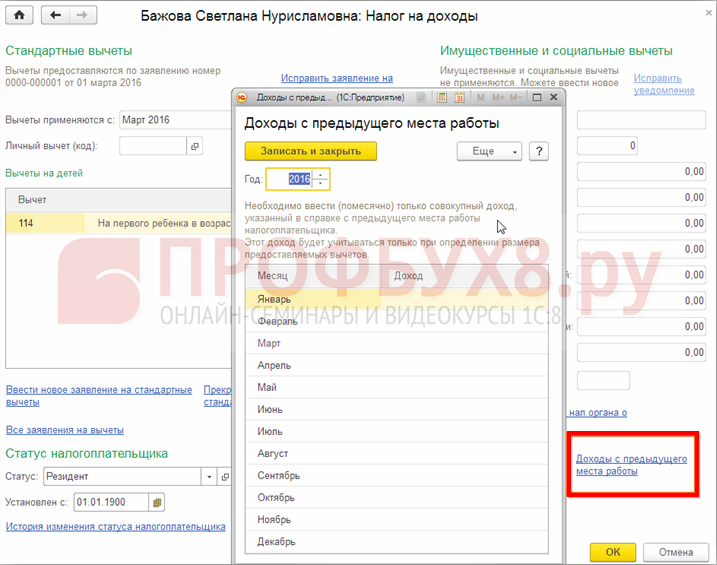

Даже если сотрудник начал трудовую деятельность в организации с месяца налогового периода отличного от начала года, программа 1С ЗУП 8.3 предоставляет возможность ввести сведения о доходах с предыдущего места работы по данным предоставленной работником справки 2-НДФЛ: Кадры > Сотрудники > ссылка Налог на доходы> ссылка Доходы с предыдущего места работы:

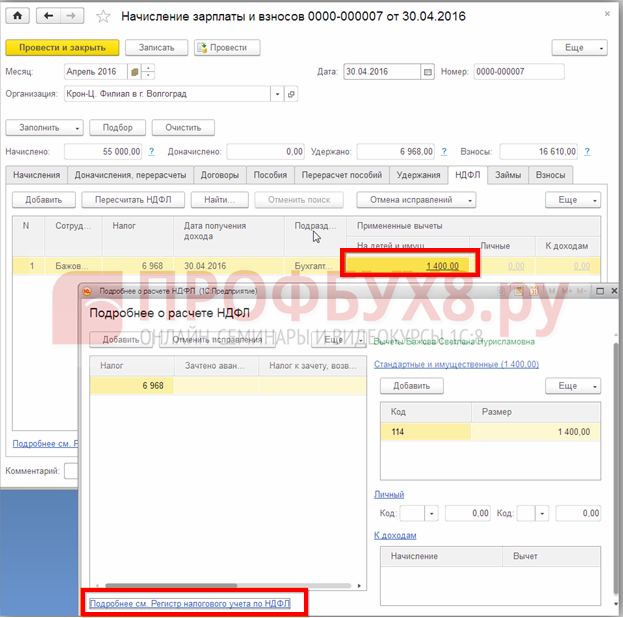

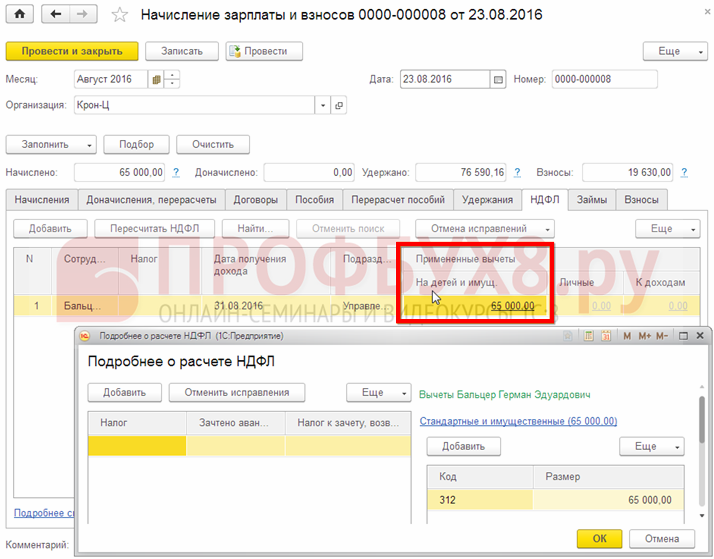

Теперь проверим применение налоговых вычетов к сотруднику при начислении заработной платы. При расчете документа начисления проверяется совокупный доход работника, и если он не превышает 350 000 руб. (для 2016 года), то налоговый вычет применяется. Нажав на ссылку суммы вычета, можем подробнее рассмотреть данные о расчете НДФЛ:

Также есть возможность ознакомиться с данными о совокупном доходе сотрудника в регистре налогового учета по НДФЛ, нажав на соответствующую ссылку Подробнее см. Регистр налогового учета по НДФЛ:

Оформление имущественного и социального вычета в 1С ЗУП

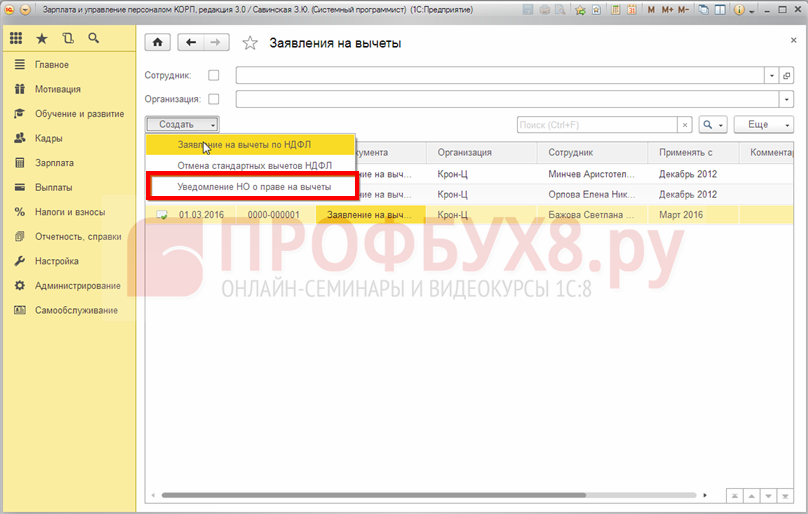

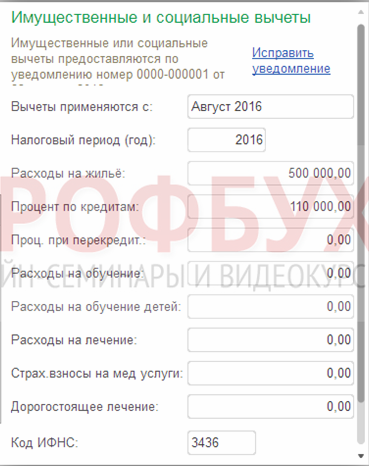

Для оформления в программе 1С ЗУП 8.3 имущественных, а также социальных вычетов применяется документ Уведомление НО о праве на вычеты: Налоги и взносы > Заявления на вычеты > кнопка Создать > Уведомление НО о праве на вычеты:

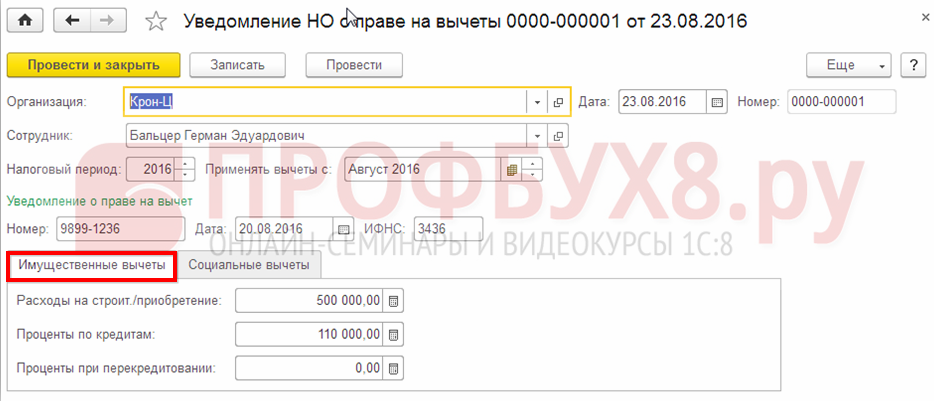

В документе указываем налоговый период, месяц начала предоставления вычетов и сумму.

Например, по имущественному вычету в 1С ЗУП 8.3:

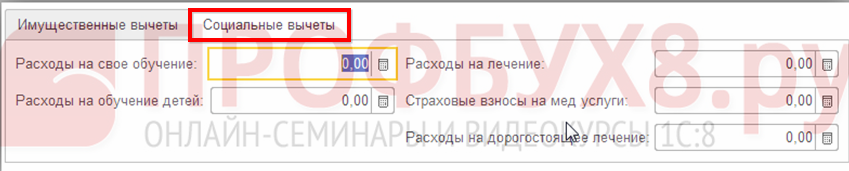

Или при оформлении социального вычета в 1С ЗУП:

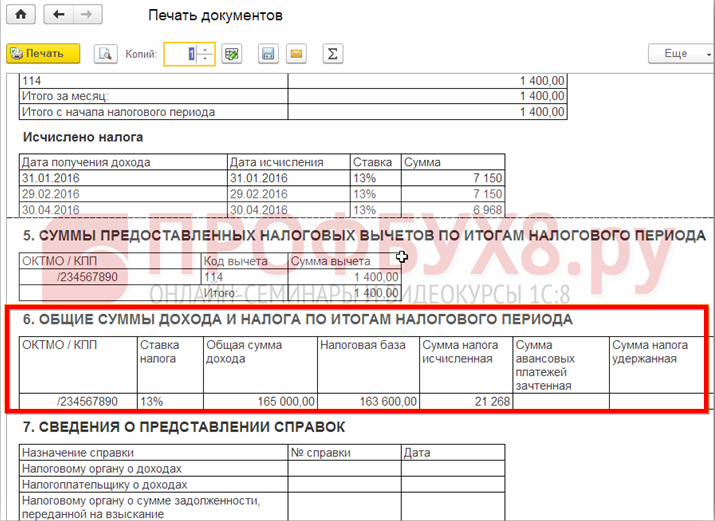

При расчете НДФЛ для сотрудника имущественный вычет в 1С ЗУП 8.3 будет применяться в течение всего налогового периода (год) автоматически, пока не будет использована вся сумма имущественного вычета:

Имущественный вычет работодатель обязан предоставить работнику с начала календарного года независимо от того, в каком месяце налогоплательщик получил уведомление налоговой инспекции и предоставил его. К такому выводу пришел Верховный суд в определении от 14.04.2015г. №307-КГ15-324. В программе 1С ЗУП после внесения уведомления произойдет автоматический пересчет НДФЛ по ставке 13%.

Теперь, в документе расчета заработной платы при исчислении НДФЛ, если не использована вся сумма вычета, работнику предоставляется имущественный вычет:

Остаток налогового вычета на следующий период не переносится, поэтому работнику следует принести новую справку из налоговой инспекции, подтверждающую право на вычет.

Как регистрировать налоговые вычеты по НДФЛ, как оформить вычеты к отдельным видам доходов более подробно рассмотрено на нашем курсе по работе в 1С ЗУП 8 ред. 3 в модуле Учет и отчетность по НДФЛ. Подробнее о курсе смотрите в нашем видео:

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.