Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

В самом начале выпуска напоминаем, что прямо сейчас

вы можете оформить заявку и подключиться к

12 Онлайн-семинарам по Годовой отчетности в 1С:8 по ссылке:

Оформить заявку от имени Юр. или Физ. лица на семинары по Отчетности 2016 в 1С >>

Новостной выпуск №46 от 28 Декабря 2016 г.

1. Тарифы страховых взносов заморозили до 31.12.2019 года.

В ближайшие годы (с 2017 по 2019 включительно) не изменятся страховые взносы на ОПС и останутся на уровне 22% в пределах базы начисления и 10% — сверх неё. Федеральный закон от 19.12.2016г. №456-ФЗ уже опубликован. Параллельно, страховые взносы на обязательное социальное страхование от НС и ПЗ на тот же срок сохраняются на уровне 2016 года (федеральный закон от 19.12.2016г. №419-ФЗ).

2. Чтобы зарегистрировать обособленное подразделение в ФСС, его не нужно выделять на отдельный баланс.

Согласно приказу Минтруда России от 28.11.2016г. №684н из критериев, по которым обособленное подразделение подлежит регистрации в ФСС в качестве страхователя, исключили пункт «имеют отдельный баланс». Теперь ОП подлежит регистрации, если выплачивает работникам заработную плату и имеет расчетный счет. Такое правило согласуется с обязанностью страхователей ставить на учет ОП в ИФНС, если они выплачивают вознаграждения физ. лицам и имеют счет в банке (п.п.7 п.3.4 ст.23 НК РФ). Обе нормы применяются с 01.01.2017г.

3. С 1 апреля 2017 года вводится в действие форма согласия налогоплательщика на признание сведений, составляющих налоговую тайну, обще доступными.

Налоговой тайной не являются общедоступные сведения, в том числе ставшие таковыми с согласия их обладателя – налогоплательщика (п.п.1 п.1 ст.102 НК РФ).

Налогоплательщик (плательщик взносов) может представить согласие на признание сведений общедоступными в ИФНС по месту своей регистрации, как в отношении всех сведений, так и их части, в бумажном или электронном виде по форме, утвержденной Приказом ФНС РФ от 15 ноября 2016г. №ММВ-7-17/615@.

В программе 1С: Бухгалтерия появились новые инструменты для руководителей:

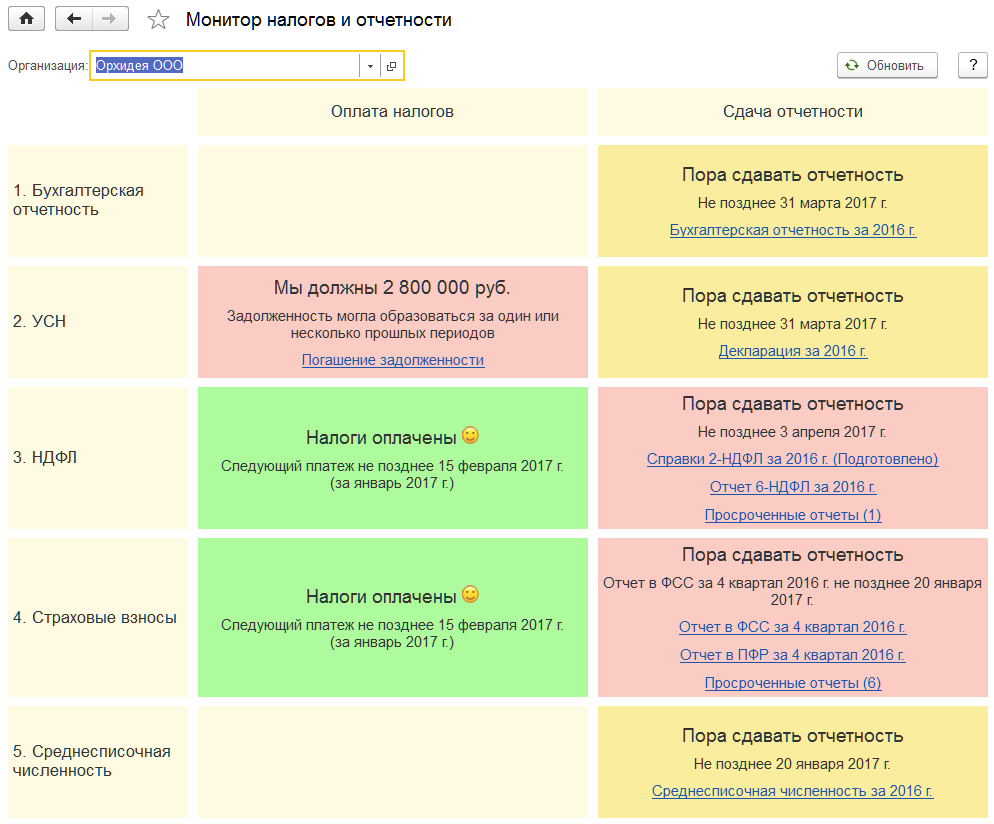

1. Монитор налогов и отчетности

Теперь с помощью Монитора налогов и отчетности руководитель сможет контролировать уплату налогов и сдачу отчетности.

Раздел Руководителю – Анализ – Монитор налогов и отчетности (Рис. 1).

Рис. 1

На мониторе отображается перечень всех налогов и взносов, по которым отчитывается организация, а так же состояние расчетов с контролирующими органами. Эта информация собирается по данным, зарегистрированным в программе 1С: Бухгалтерия на текущую дату.

Зеленым цветом в мониторе отмечены операции, которые выполнены.

Желтый цвет показывает, что наступил срок сдачи отчета или оплаты налога.

Розовым цветом в мониторе выделены не выполненные операции:

- Отчетность просрочена;

- Оплата просрочена.

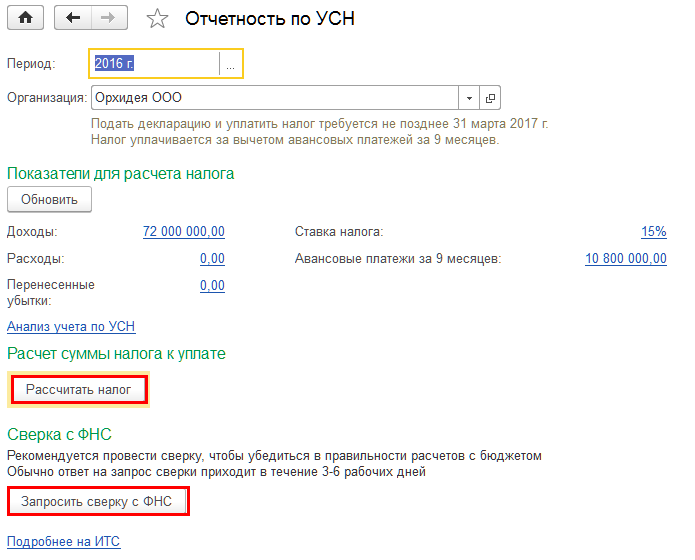

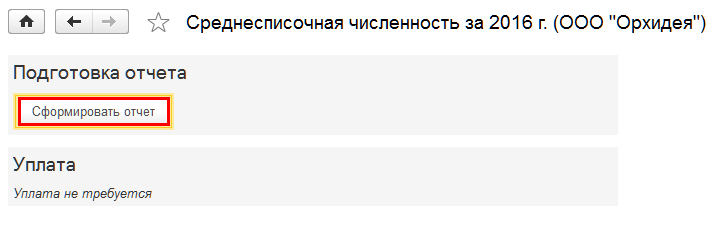

Непосредственно из монитора, по ссылкам можно перейти к расчету и уплате налогов, сформировать декларацию или запросить сверку с контролирующим органом (Рис. 2, Рис. 3).

Рис. 2

Рис. 3

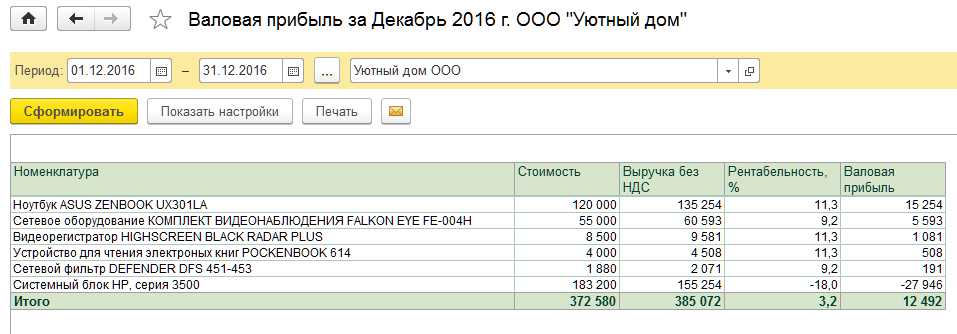

2. Отчет "Валовая прибыль"

Руководитель может оценить эффективность деятельности организации с помощью отчета «Валовая прибыль».

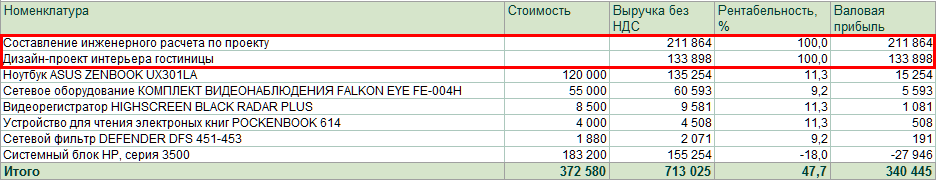

Отчет «Валовая прибыль» позволяет оценить по номенклатуре товара или готовой продукции следующие показатели (Раздел Руководителю – Продажи – Валовая прибыль) (Рис.4):

- выручку;

- валовую прибыль;

- рентабельность.

Рис. 4

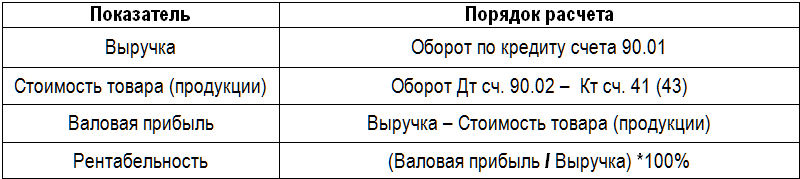

В таблице (Рис. 5) приведен порядок расчета показателей:

Рис. 5

При определении стоимости учитываются регламентные операции:

- корректировка стоимости номенклатуры;

- торговая наценка и ее корректировка.

Для того, что бы данные отчета «Валовая прибыль» были более достоверными, необходимо строить отчет после выполнения процедуры «Закрытие месяца».

Отчет не предназначен для анализа показателей по оказанным услугам и выполненным работам. По умолчанию услуги включаются в отчет, однако оценка их будет недостоверной, т.к. выручка по услугам (работам) в отчете будет равна валовой прибыли и значение рентабельности всегда 100 % (Рис. 6).

Рис. 6.

Вопрос №1 :

Добрый день! Как связаны отчеты 2-НДФЛ и 6-НДФЛ ? Где точки соприкосновения?

Ответ №1:

Здравствуйте!

Получается следующим образом: 2-НДФЛ, сданный по итогам 2016 года, будет сверяться с теми данными, которые ежеквартально подавались в Разделе 1 формы 6-НДФЛ.

Раздел 2 в 6-НДФЛ не будет увязываться с 2-НДФЛ, т.к. он сверяется с данными реальных платежей, перечисленных в бюджет.

Вопрос №2 :

Добрый день! Заработная плата в организации начислялась, но не выплачивалась в связи с финансовыми трудностями. В строке 020 раздела 1 формы 6-НДФЛ указывается сумма начисленного дохода.А в разделе 3 справки 2-НДФЛ, согласно порядку заполнения формы (приказ ФНС от 30 октября 2015г. №ММВ-7-11/485@), необходимо указывать сведения о доходах начисленных и фактически полученных сотрудником.

Каким образом налоговая инспекция сверит формы 6-НДФЛ и 2-НДФЛ? При невыплате зарплаты не будет выполняться контрольное соотношение:«строка 020 формы 6-НДФЛ = Общая сумма дохода справок 2-НДФЛ».

Ответ №2:

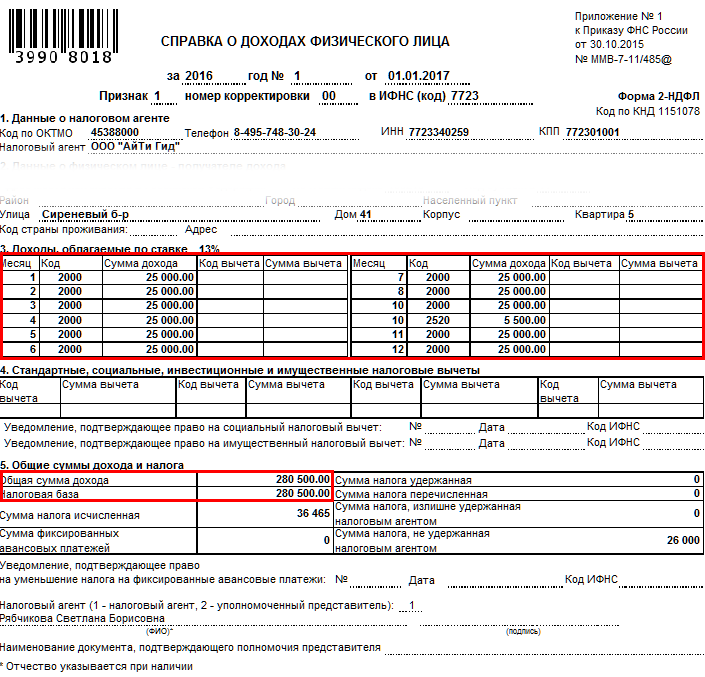

Добрый день! Датой фактического получения дохода физического лица в виде зарплаты признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности (п. 2 ст. 223 НК РФ). Следовательно, и в том случает, когда сотрудникам зарплата не выплачивалась, в конце месяца у них возникает доход, который указывается в разделе 3 справки 2-НДФЛ (Рис. 7).

Рис. 7

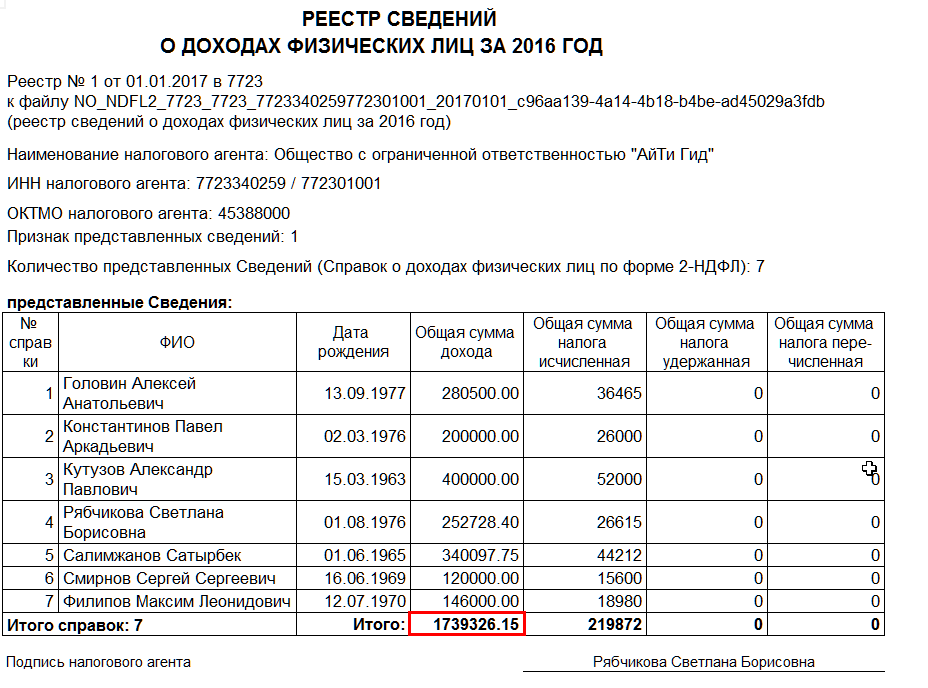

В отчете «Реестр сведений о доходах физических лиц за 2016 г» можно увидеть общую сумму дохода по всем справкам 2-НДФЛ – 1 739 326.15 руб. (Рис. 8):

Рис. 8

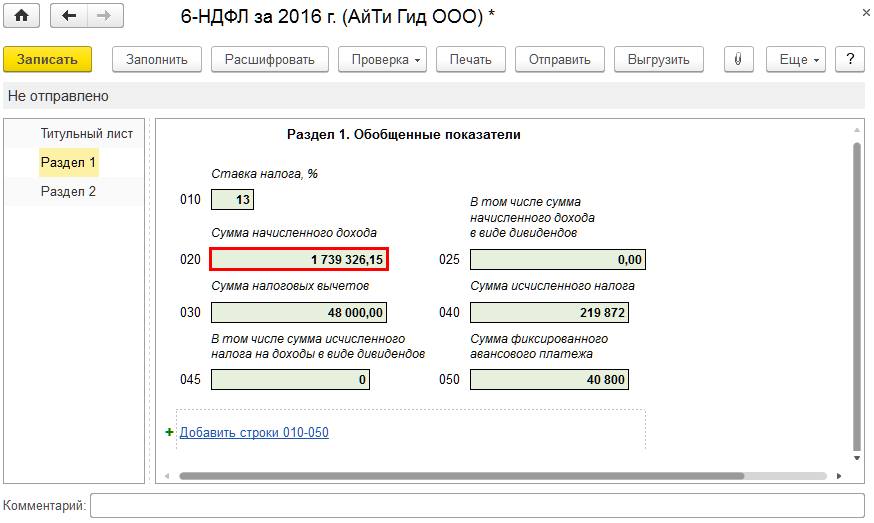

В строке 020 Раздела 1 формы 6-НДФЛ будет так же отражена сумма дохода – 1 739 326.15 руб. (Рис. 9).

Рис. 9

Разницы между строкой 020 Раздела 1 формы 6-НДФЛ и "Общей суммой дохода" справок 2-НДФЛ не возникнет. Контрольное соотношение «Строка 020 (сумма начисленного дохода) по каждой ставке (строка 010) равна сумме строк "Общая сумма дохода" форм 2-НДФЛ с признаком 1 по соответствующей налоговой ставке» будет выполнено.

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

Оформить заявку от имени Юр. или Физ. лица на семинары по Отчетности 2016 в 1С >>

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.