В случае совмещения налоговых режимов ЕНВД и УСН необходимо организовать ведение раздельного учета имущества, обязательств и хозяйственных операций в отношении ЕНВД и УСН (п. 7 ст. 346.26 НК РФ), а так же организовать раздельный учет доходов и расходов по разным налоговым режимам (п.8 ст.346.18 НК РФ). В данной статье изучим как вести раздельный учет УСН и ЕНВД в 1С 8.3 Бухгалтерия. Рассмотрим пошаговую инструкцию по настройке раздельного учета при совмещении УСН и ЕНВД в программе 1С 8.3.

Ответственности за «неведение» раздельного учета в НК РФ не предусмотрено, но это может привести к тому, что будет не правильно определен объект налогообложения для ЕНВД и налоговая база по УСН. Следовательно, будет искажена сумма рассчитанных налогов, будут доначислены налоги, пени и штрафы/

Так же раздельный учет обеспечивает правильное определение величины доходов, которые получены в рамках УСН для контроля предельной их величины за год.

Содержание

- 1 Инструкция по настройке раздельного учета при совмещении УСН и ЕНВД в 1С 8.3 Бухгалтерия

- 2 Раздельный учет доходов при совмещении УСН и ЕНВД в 1С 8.3

- 3 Раздельный учет расходов при совмещении УСН и ЕНВД в 1С 8.3

- 3.1 Как отразить расходы при совмещении УСН и ЕНВД в 1С 8.3

- 3.2 Распределение расходов при совмещении ЕНВД и УСН в 1С 8.3

- 3.3 Установка признака затрат в документах

- 3.4 Учет затрат на оплату труда и страховые взносы

- 3.5 Организация раздельного учета по вознаграждениям сотрудников в 1С 8.3

- 3.6 Вам будет интересно

Инструкция по настройке раздельного учета при совмещении УСН и ЕНВД в 1С 8.3 Бухгалтерия

Алгоритм ведения раздельного учета не определен в НК РФ, поэтому его необходимо разработать самостоятельно и прописать в учетной политике.

Лица, совмещающие режимы должны организовать отдельно:

- Учет доходов, полученных от деятельности на ЕНВД и от деятельности на УСН;

- Учет затрат, направленных на УСН, деятельность на ЕНВД, а также распределяемых между ЕНВД и УСН.

- Раздельный учет затрат, направленных на оплату труда сотрудникам и страховых взносов с них.

Раздельный учет доходов при совмещении УСН и ЕНВД в 1С 8.3

В случае совмещения ЕНВД и УСН налогоплательщик обязан осуществлять раздельный учет доходов, полученных:

- от деятельности на УСН;

- от деятельности на ЕНВД.

Раздельный учет доходов необходимо вести для определения:

- налогооблагаемой базы при расчете налога УСН;

- доли доходов по УСН и ЕНВД в совокупном объеме доходов с целью деления расходов.

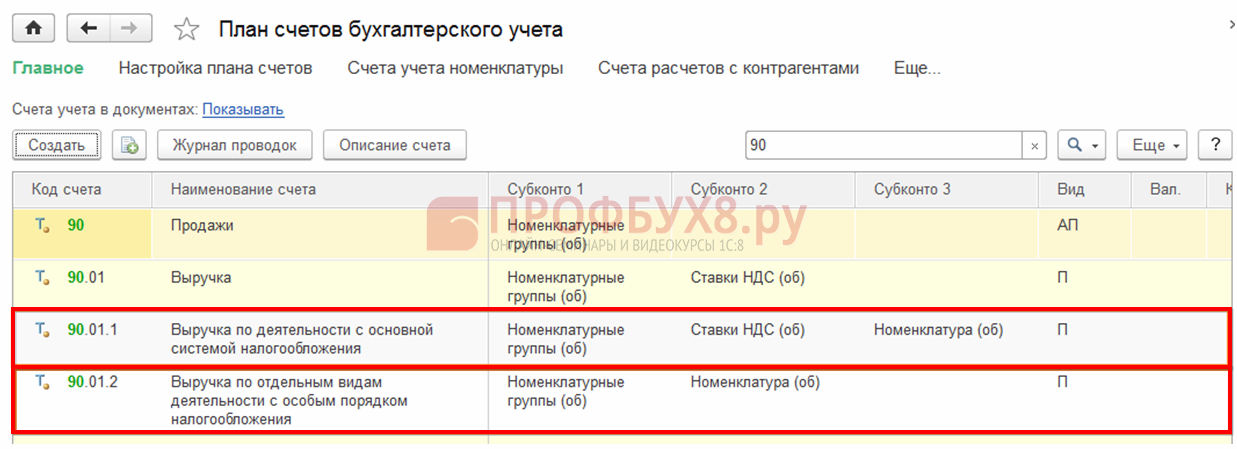

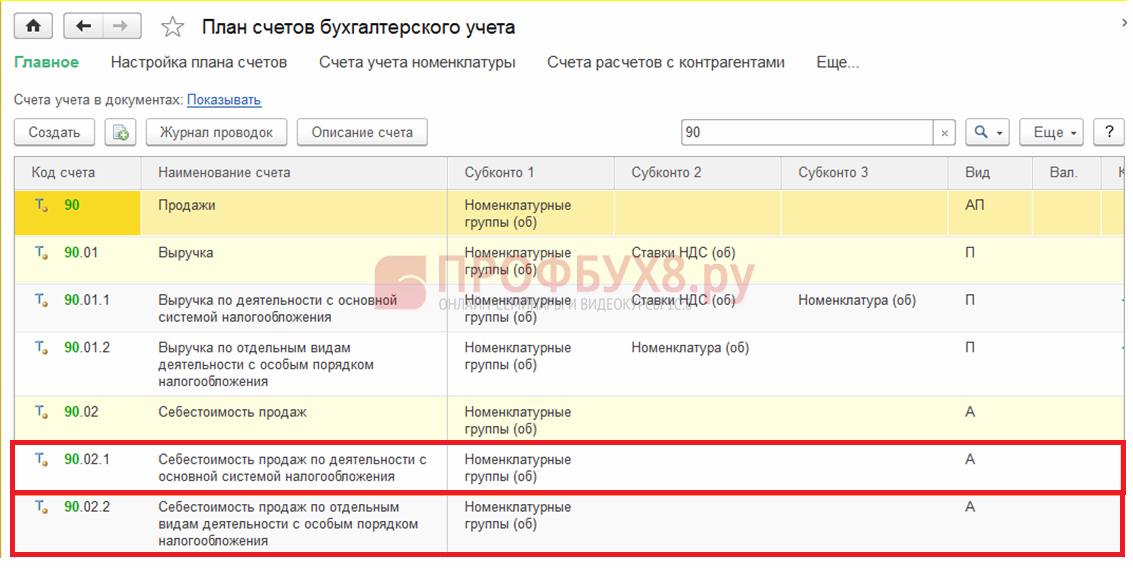

В 1С 8.3 Бухгалтерия ред. 3.0 имеются различные субсчета для учета доходов при ЕНВД и УСН:

- для УСН – субсчета второго порядка, оканчивающиеся на 1;

- 01.1 – Выручка при УСН;

- для ЕНВД – субсчета второго порядка, оканчивающиеся на 2;

- 01.2 – Выручка при ЕНВД:

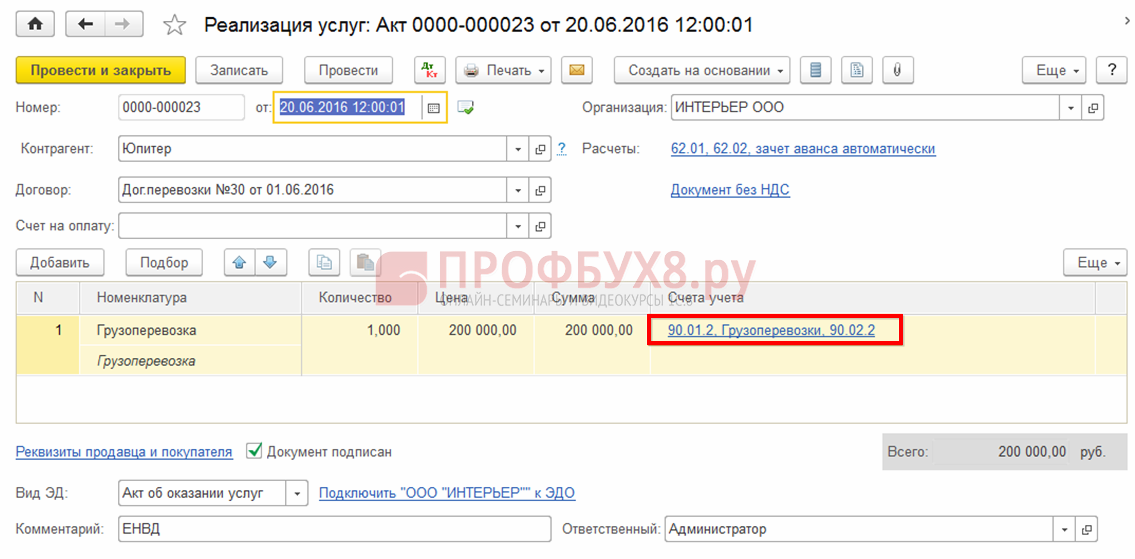

Счета учета доходов в 1С 8.3 проставляются в документе «Реализация (акты, накладные)»:

Доля доходов по деятельности при УСН с целью деления расходов в совокупном объеме доходов определяется по формуле:

По какому методу определяются доходы?

Для определения доходов при УСН применяется кассовый метод. При ЕНВД используются данные бухгалтерского учета с применением кассового метода.

Таким же образом в 1С 8.3 для расчета доли доходов определяется сумма дохода, то есть:

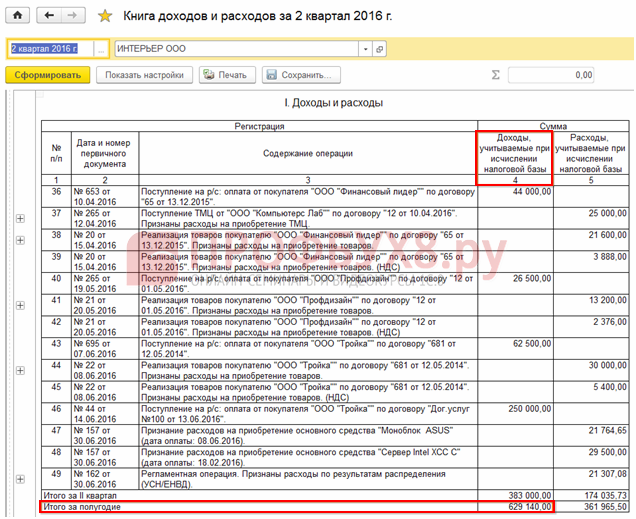

- доход при УСН можно определить на основе гр.4 Отчета «КУДиР», а в регистре «КУДиР (раздел I)» это графа «Доходы» (гр. 5):

- доход при ЕНВД определяется по данным БУ с использованием кассового метода – это графа «Доход ЕНВД» в регистре «КУДиР (раздел I)» (Универсальный отчет, по этому же регистру):

За какой период учитываются доходы?

Доходы определяются:

- при УСН — нарастающим итогом за год;

- при ЕНВД — за квартал.

Для сопоставимости показателей Минфин советует в письме от 26.11.2015 N 03-11-11/68786 считать доходы нарастающим итогом и по УСН и по ЕНВД.

В 1С 8.3 доходы считаются нарастающим итогом с начала года, а при расчете доли доходов происходит корректировка каждый квартал.

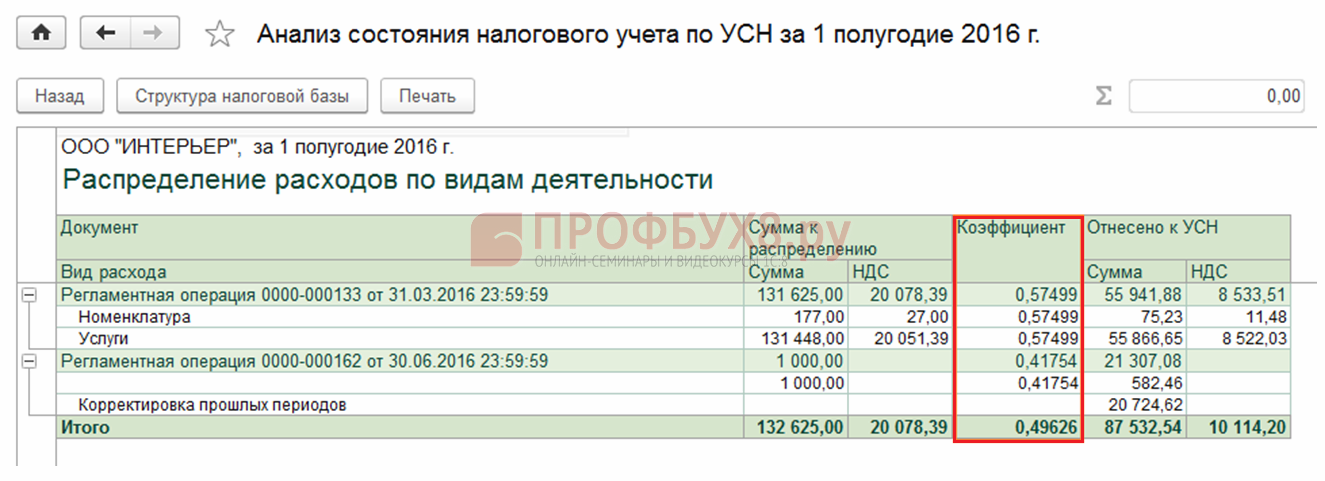

Посмотреть в 1С 8.3 Бухгалтерия как рассчиталась доля доходов можно в отчете «Анализ учета по УСН» — ссылка «Распределенные расходы УСН/ЕНВД»:

Коэффициент в 1С 8.3 рассчитывается для ЕНВД.

Какой состав доходов?

По разъяснениям Минфина от 28.04.2010 №03-11-11/121, в составе доходов при УСН и при ЕНВД учитываются:

- доходы от реализации (ст.249 НК), внереализационные доходы (ст.250 НК), кроме доходов неучитываемых в НУ (ст.251 НК).

Если получен «иной доход» например, в виде премий, бонусов и его нельзя отнести к определенному режиму (ЕНВД или УСН), то его так же надо разделить согласно методике раздельного учета. «Иной доход» в 1С 8.3 автоматически не распределяется. Его необходимо распределить вручную по принципу, закрепленному в учетной политике и занести в программу отдельными проводками.

Более подробно каким образом отражаются доходы при УСН в 1С 8.3 и как избежать ошибки при отражении расходов на приобретение ОС смотрите в нашем видео:

Раздельный учет расходов при совмещении УСН и ЕНВД в 1С 8.3

При совмещении режимов важно учесть следующие моменты:

- Расходы при УСН уменьшают доходы при расчете налога УСН для объекта «Доходы минус расходы» согласно «закрытому» перечню в ст.346.16 НК РФ.

- Учет расходов на ЕНВД ведется только для целей бух. учета. Налоговый учет расходов не требуется.

- Расходы, которые нельзя отнести к определенному налоговому режиму (УСН или ЕНВД), следует распределять пропорционально долям доходов в совокупном объеме доходов, приходящихся на УСН или ЕНВД (п.8 ст.346.18 НК РФ).

Как отразить расходы при совмещении УСН и ЕНВД в 1С 8.3

Предусмотрены различные субсчета для учета расходов при УСН и ЕНВД:

- для УСН – субсчета второго порядка, оканчивающиеся на 1;

- 02.1 – Себестоимость продаж при УСН;

- 07.1 – Расходы на продажу при УСН;

- 08.1 – Управленческие расходы при УСН;

- для ЕНВД – субсчета второго порядка, оканчивающиеся на 2:

Счета учета расходов в программе 1С 8.3 Бухгалтерия ред. 3.0 так же проставляются в документе «Реализация (акты, накладные)».

Распределение расходов при совмещении ЕНВД и УСН в 1С 8.3

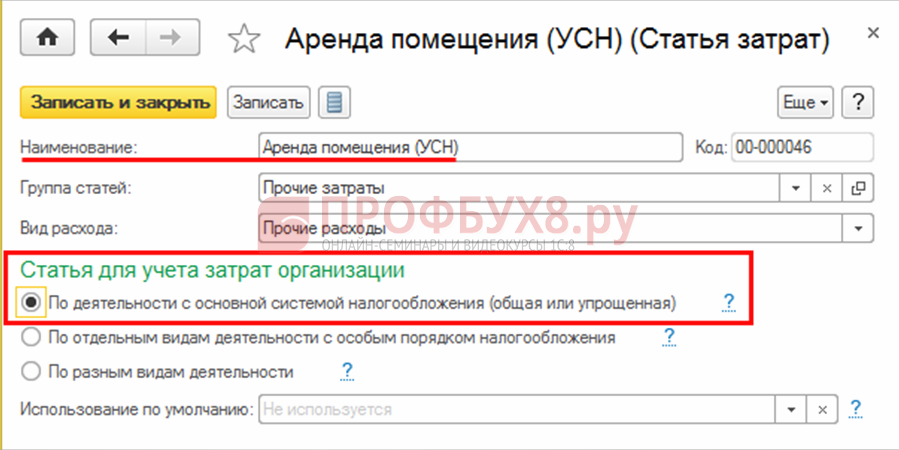

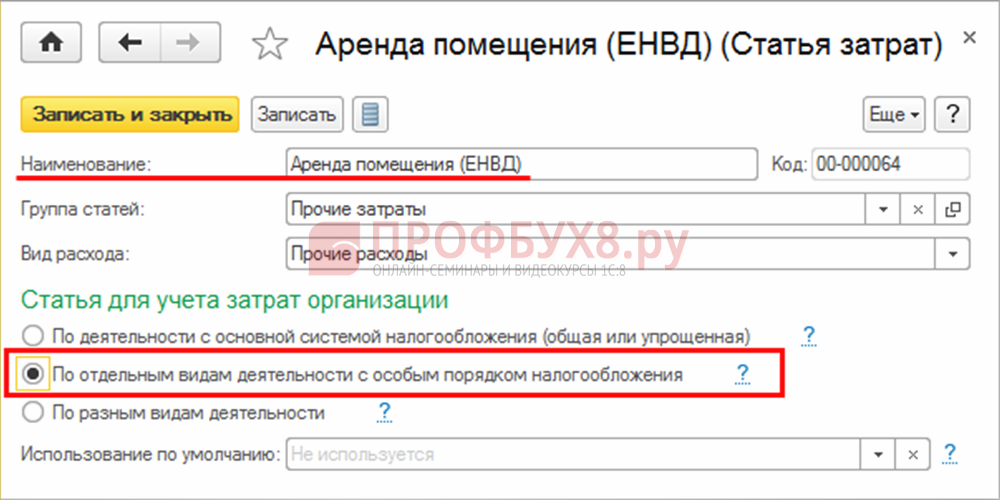

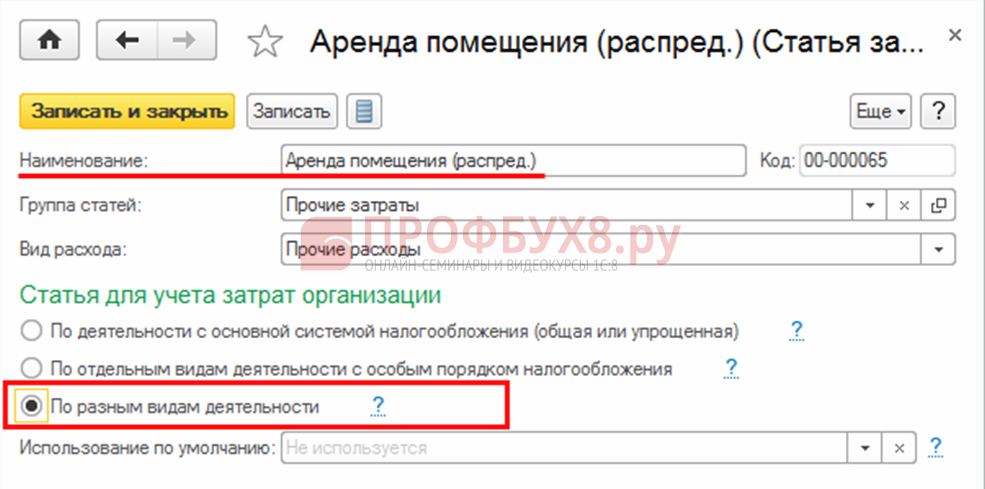

Заполнение статей затрат в справочниках «Статьи затрат» и «Прочие доходы и расходы»:

- Затраты, относящиеся только к УСН — при заполнении данного элемента справочника необходимо в разделе Статья учета затрат организации установить флажок «По деятельности с основной системой налогообложения (общая или упрощенная)»:

- Затраты, относящиеся только к ЕНВД — при заполнении данного элемента справочника необходимо в разделе Статья учета затрат организации установить флажок «По отдельным видам деятельности с особым порядком налогообложения»:

- Затраты, которые невозможно отнести к УСН или ЕНВД, то есть подлежащие распределению — при заполнении данного элемента справочника необходимо в разделе Статья учета затрат организации установить флажок «По разным видам деятельности»:

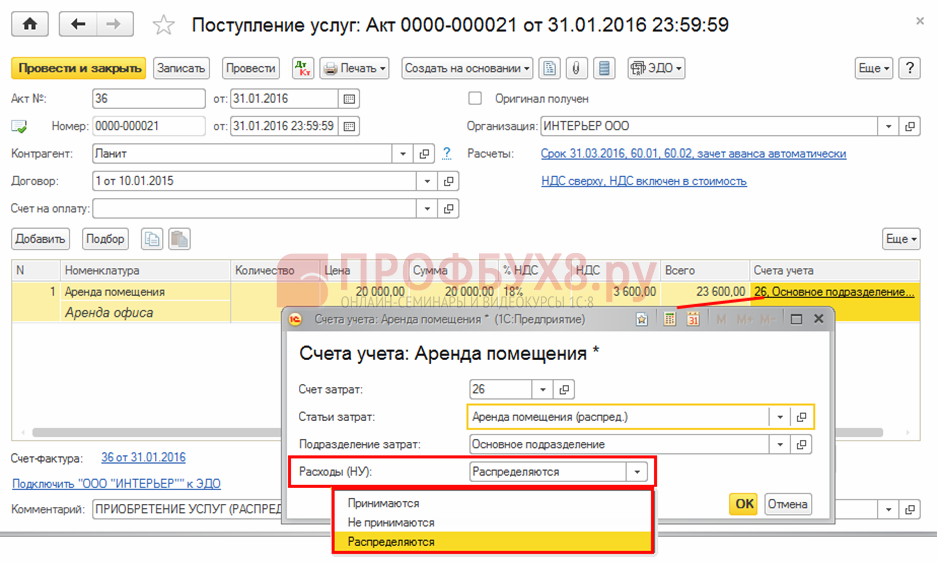

Установка признака затрат в документах

В форме документа при отражении затрат может быть выбрано значение:

- Принимаются – только для затрат, относящихся к УСН, если они могут быть учтены в КУДиР согласно ст.346.16 НК РФ;

- Не принимаются – для всех затрат при ЕНВД и для затрат при УСН, которые не перечислены в ст.346.16 НК РФ, и не могут быть отражены в КУДиР;

- Распределяются – для затрат, которые нельзя отнести к определенному режиму (УСН или ЕНВД), подлежащие распределению:

«Общие» распределяемые расходы, приходящиеся на УСН, определяются по формуле:

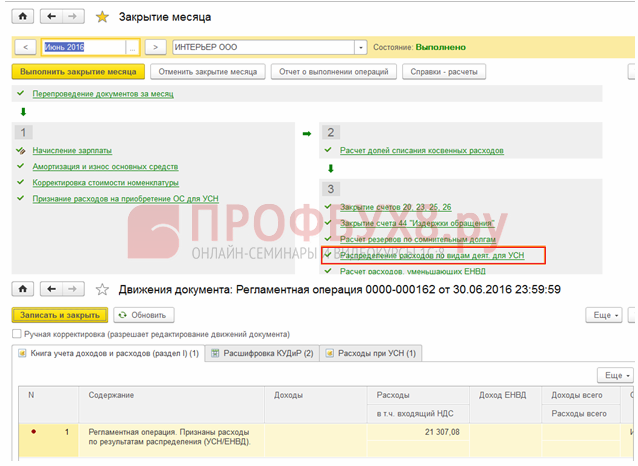

В программе 1С 8.3 они автоматически распределяются при процедуре закрытия месяца за квартал — документ «Распределение расходов по видам деят. для УСН»:

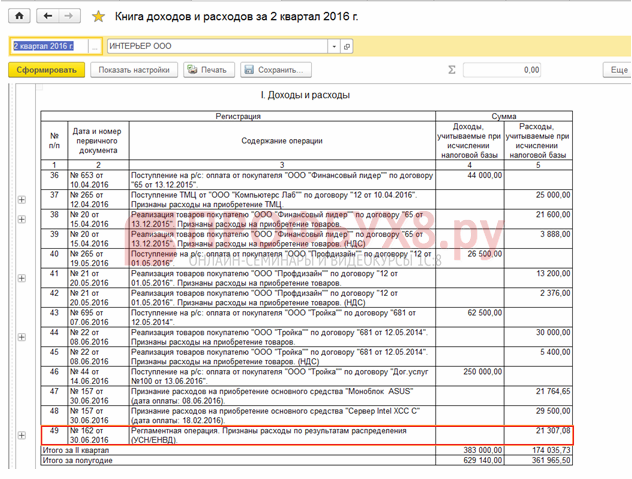

Данная сумма отразится в отчете «Книга доходов и расходов УСН»:

Проверить расчет доли доходов для распределения расходов, приходящихся на УСН можно с помощью отчета:

- Отчет «Анализ учета по УСН»;

- Универсальный отчет по регистру накопления «Книга учета доходов и расходов (Раздел I)» — «Основные данные»:

- графа 5 – сумма полученных доходов при УСН (равна графе 4 Раздела I отчета «КУДиР УСН»);

- графа «Доходы ЕНВД» – сумма полученных доходов при ЕНВД, рассчитанная по кассовому методу.

Учет затрат на оплату труда и страховые взносы

При «упрощенке» (Объект «Доходы минус расходы»):

- Затраты на оплату труда (в т.ч. удержанный НДФЛ) включаются в состав расходов в момент списания с банковского счета или выплаты денежных средств из кассы, а при другом способе — в момент оплаты задолженности (ст. 346.17 НК РФ);

- Страховые взносы учитываются в налоговом учете в качестве расходов только после их уплаты.

При ЕНВД:

- Учет расходов ведется только для целей БУ. Налоговый учет расходов по зарплате и страховым взносам не требуется.

Необходимо организовать раздельный учет в части выплаты зарплаты работникам и страховых взносов с них. Для этого нужно разделить работников по видам деятельности. А если такое деление не представляется возможным, то расходы по оплате труда нужно распределить пропорционально долям доходов в общем объеме доходов, полученных при совмещении УСН и ЕНВД. Это важно, так как:

- при УСН («Доходы») и ЕНВД страховые взносы уменьшают налог (п. 3.1 ст. 346.21 и п. 2 ст. 346.32 НК);

- при УСН («Доходы минус расходы») страховые взносы учитываются в расходах.

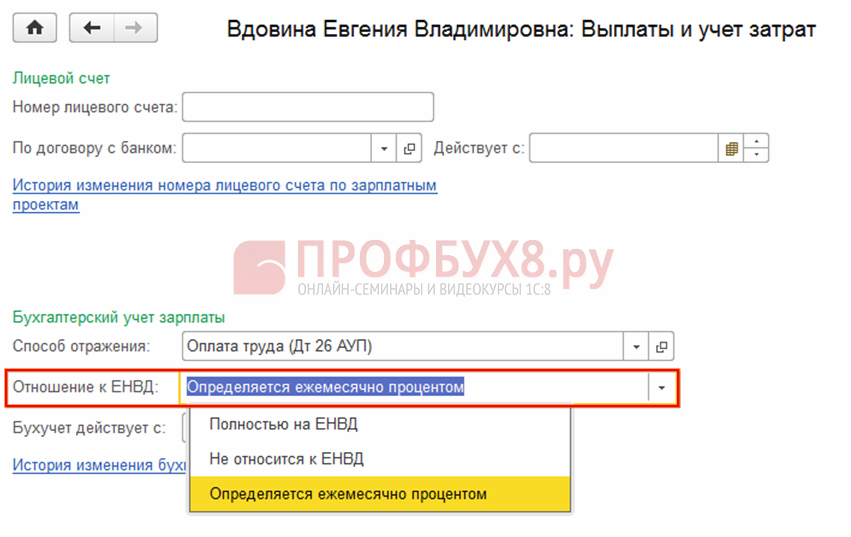

Организация раздельного учета по вознаграждениям сотрудников в 1С 8.3

Шаг 1. Определить отношения каждого сотрудника к деятельности на ЕНВД

В справочнике Сотрудники можно установить следующие значения:

- «Полностью на ЕНВД» — сотрудник занят полностью в деятельности на ЕНВД;

- «Не относится к ЕНВД» — сотрудник занят полностью в деятельности на УСН;

- «Определяется ежемесячно процентом» — невозможно однозначно определить, по какому виду деятельности (ЕНВД или УСН) занят сотрудник:

Шаг 2. Задать шаблон бухгалтерских проводок по начислению зарплаты и порядок признания расходов для деятельности при УСН по каждому сотруднику

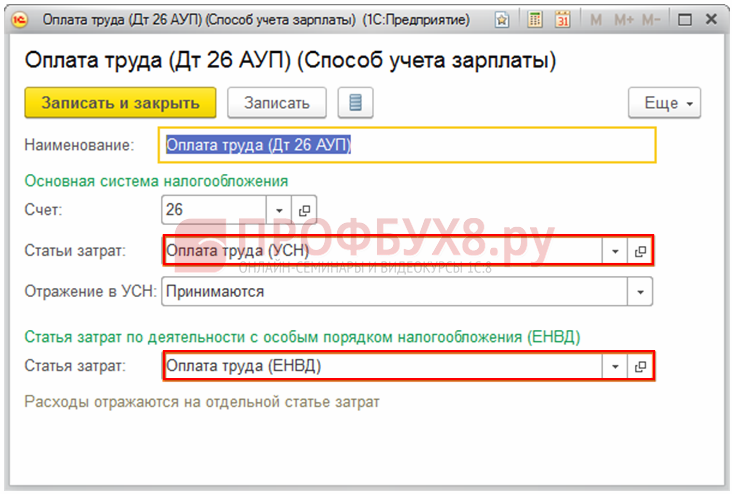

Справочник Способ учета зарплаты:

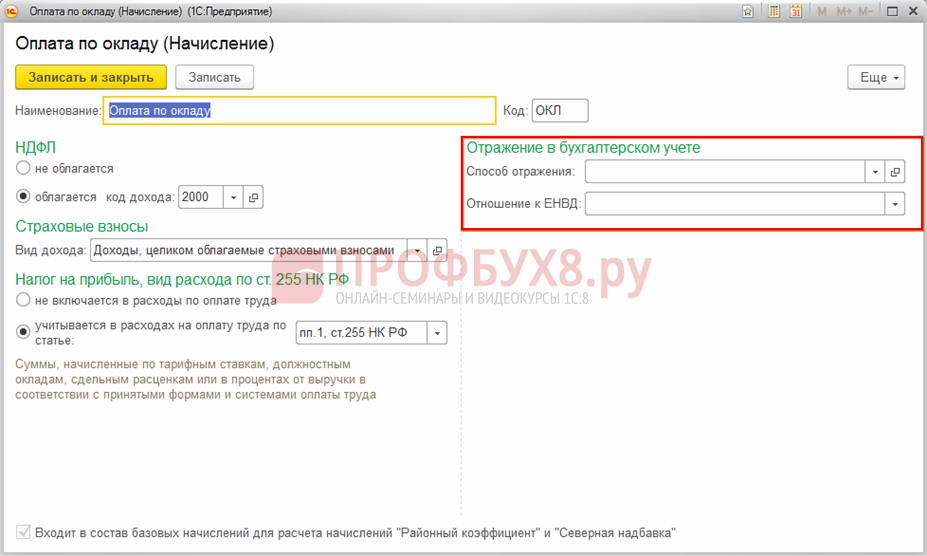

При такой настройке в справочнике Начисления не нужно будет создавать элементы для каждого вида учета. Элемент справочника в таком случае будет выглядеть так:

Параметры отражения в бухгалтерском учете не заполняются. Эти данные заполняются в карточке сотрудника.

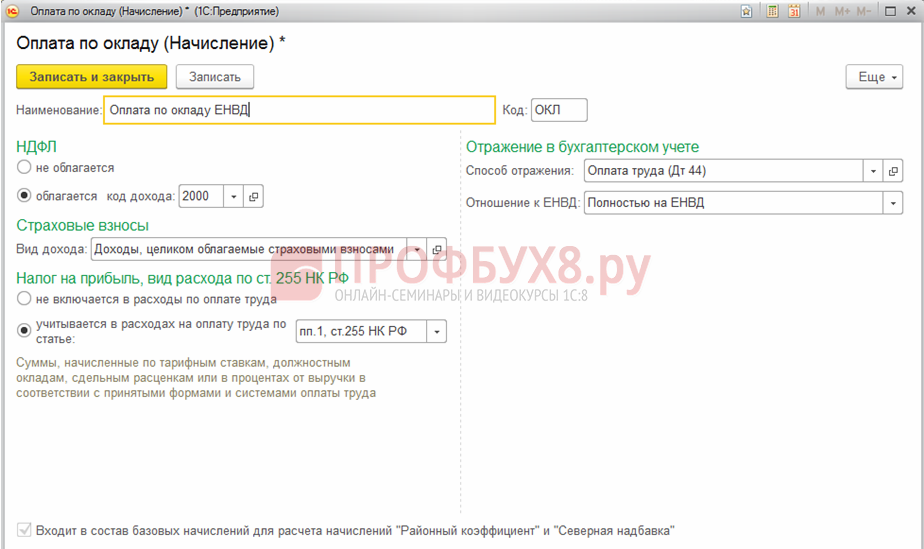

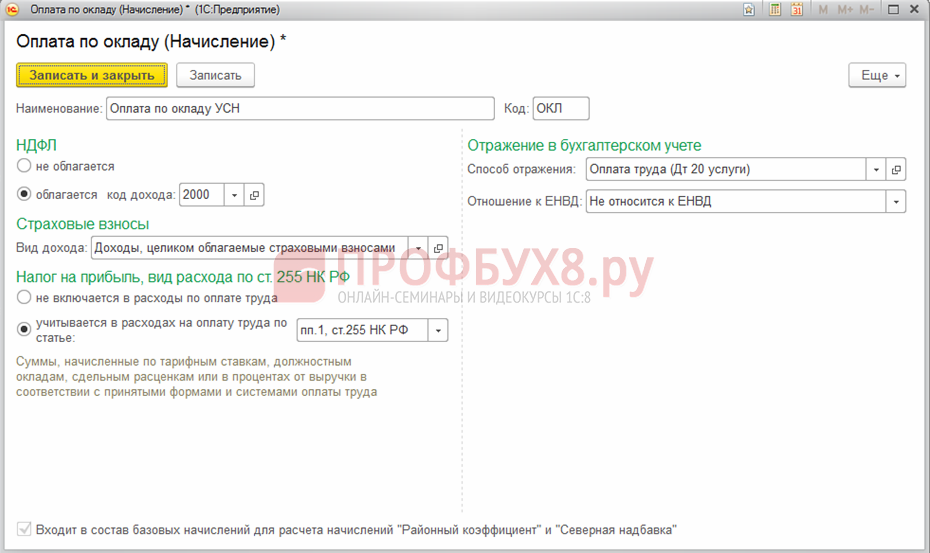

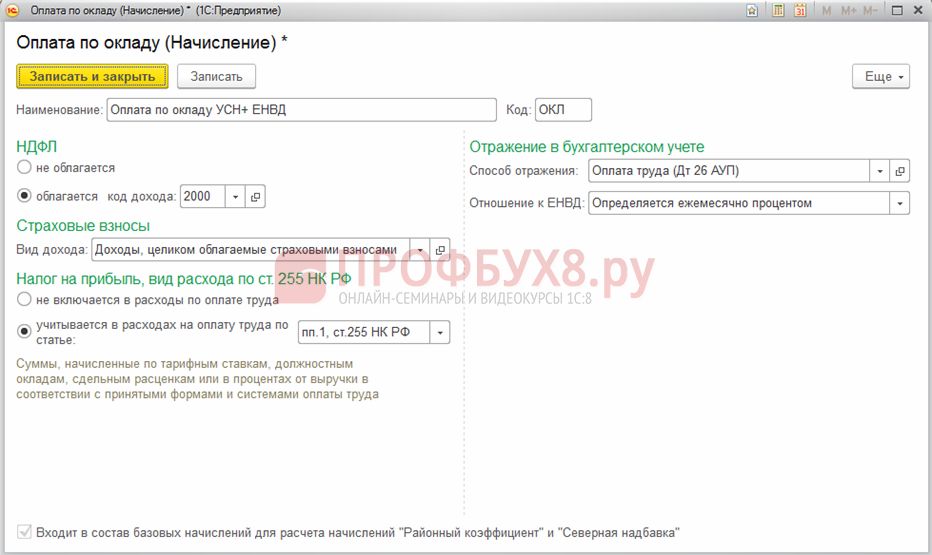

Есть еще другой вариант организация раздельного учета по вознаграждениям сотрудников в 1С 8.3. Отношение к видам учета можно указывать в справочнике Начисления. Тогда для начисления «Оплата по окладу», например, потребуется создать три элемента:

- «Оплата по окладу ЕНВД»:

- «Оплата по окладу УСН»:

- «Оплата по окладу УСН+ЕНВД»:

При такой настройке при приеме на работу вводится тот элемент справочника, к какому виду деятельности будет относиться оплата труда работника.

Более подробно особенности упрощенной системы налогообложения, возможности программы 1С 8.3 Бухгалтерия при применении УСН, можно изучить на нашем мастер-классе «УПРОЩЁНКА – Все изменения и Учёт в 1С:8. Теория и Практика«:

На мастер-классе мы поможем разобраться как требования законодательства при УСН должны быть отражены в программе 1С 8.3 Бухгалтерия, разберем особенности совмещения УСН и ЕНВД, а также рассмотрим как избежать ошибки при раздельном учете в случае совмещения налоговых режимов.

Как избежать ошибки при совмещении видов деятельности по ОСНО и ЕНВД, как сделать настройку статей затрат в 1С 8.2 (8.3) смотрите в нашем видео уроке:

Поставьте вашу оценку этой статье:

(12 оценок, среднее: 4,67 из 5)

(12 оценок, среднее: 4,67 из 5)