Рассмотрим пошагово как заполнить налоговую декларацию по единому налогу при УСН (Объект Доходы минус Расходы — 15%). Изучим как проверить правильность заполнения декларации УСН, как начислить налог УСН доходы минус расходы 15% и отразить перечисление единого налога при УСН в бюджет в программе 1С 8.2 Бухгалтерия.

Содержание

- 1 Как заполнить декларацию УСН (доходы минус расходы 15%) в 1С 8.2

- 1.1 Шаг 1. Проверка данных перед составлением декларации по УСН

- 1.2 Шаг 2. Восстановление последовательности документов в 1С 8.2

- 1.3 Вариант 1. Перепроведение документов определенного вида за определенный период

- 1.4 Вариант 2. Перепроведение документов отобранных по определенному виду документов и по определенным элементам документов

- 1.5 Вариант 3. Полное перепроведение документов за определенный период

- 1.6 Шаг 3. Проведение регламентного документа «Закрытие месяца»

- 1.7 Шаг 4. Анализ состояния налогового учета по УСН

- 1.8 Шаг 5. Проверка соотношения дохода в бухгалтерском и налоговым учете

- 1.9 Шаг 6. Проверка расходов (отчет по остаткам регистра расходы при УСН)

- 1.10 Шаг 7. Проверка заполнения книги учета доходов и расходов (Раздел I)

- 1.11 Шаг 8. Проверка заполнения книги учета доходов и расходов (Раздел II)

- 1.12 Шаг 9. Автоматическое формирование декларации по УСН в 1С 8.2

- 1.13 Шаг 10. Расчет авансовых платежей за год в 1С 8.2

- 1.14 Шаг 11. Заполнение декларации по УСН (доходы минус расходы)

- 1.15 Шаг 12. Формирование печатной формы расчета по УСН в 1С 8.2

- 1.16 Шаг 13. Выгрузка декларации по УСН в электронном виде

- 1.17 Шаг 14. Отражение начисленного налога УСН по бухгалтерскому учету в 1С 8.2

- 1.18 По бухгалтерскому учету

- 1.19 По налоговому учету

- 1.20 Шаг 15. Составление платежного поручения на уплату налога УСН

- 1.21 Вам будет интересно

Как заполнить декларацию УСН (доходы минус расходы 15%) в 1С 8.2

Рассмотрим пример. ООО «Торговая компания «Дом» (Объект Доходы минус Расходы). В 1С 8.2 Бухгалтерия необходимо осуществить следующие действия:

- проверить информацию в 1С 8.2 для подготовки декларации;

- провести анализ состояния налогового учета при УСН;

- сформировать Книгу учета доходов и расходов;

- заполнить декларацию по налогу, уплачиваемому в связи с применением УСН;

- проверить правильность заполнения декларации;

- сформировать печатную форму декларации и файл для передачи в ИФНС;

- начислить налог в бухгалтерском учете;

- сформировать платежные поручения на оплату налога при УСН в бюджет;

- осуществить окончательное закрытие месяца в 1С 8.2.

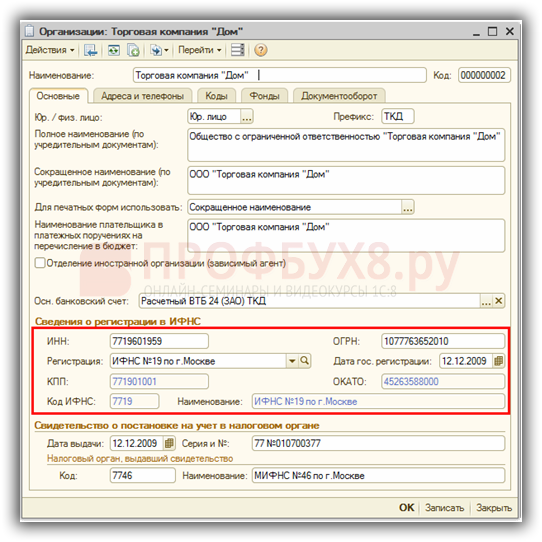

Шаг 1. Проверка данных перед составлением декларации по УСН

На первом этапе в 1С 8.2 осуществляется проверка информации, необходимой для подготовки декларации по УСН. Для этого переходим в меню Предприятие → Организации. Выделяем необходимую организацию и кнопка «Изменить» ![]() . Проверяем и корректируем в случае необходимости заполнение основных данных в 1С 8.2:

. Проверяем и корректируем в случае необходимости заполнение основных данных в 1С 8.2:

- на закладке Основные – проверка информации об ИНН, КПП, ОГРН;

- на закладке Адреса и телефоны — проверка информации об адресах Организации;

- на закладке Коды — проверка организационно-правовой формы по ОКОПФ и др:

Шаг 2. Восстановление последовательности документов в 1С 8.2

Очень часто при отражении хозяйственных операций в программе 1С 8.2 Бухгалтерия не соблюдается последовательность ввода документов, что может вызывать определенные ошибки в движениях, создаваемых при их проведении. При расчете единого налога при УСН это важно, т.к. это может привести к неправильному его исчислению.

В 1С 8.2 желательно, перед расчетом налога производить групповое перепроведение документов. Существует несколько способов:

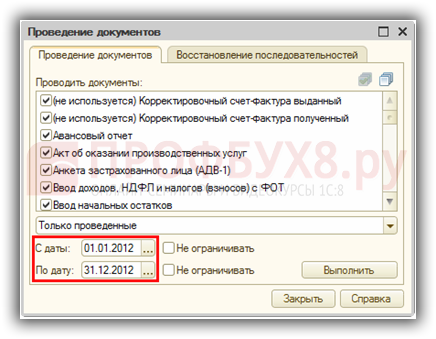

Вариант 1. Перепроведение документов определенного вида за определенный период

Эта обработка в 1С 8.2 позволяет перепроводить документы указанных типов по всем организациям за указанный период: запустите групповую обработку через меню: Операции — Проведение документов:

- в табличной части галочки устанавливаются напротив видов документов, которые будут перепроводиться;

- в поле выбора – вид документов, которые будут перепроводиться, т.е. проведенные, непроведенные или и те, и другие;

- в полях С даты и По дату — начальная и конечная дату периода перепроведения документов. Если установлен флажок Не ограничивать, то ограничения по указанной дате нет, будут перепроводиться документы за весь период деятельности:

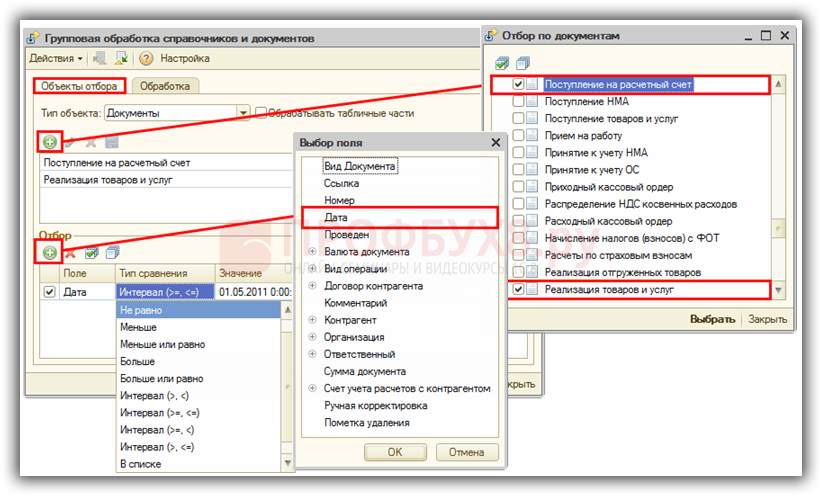

Вариант 2. Перепроведение документов отобранных по определенному виду документов и по определенным элементам документов

В 1С 8.2 для запуска группировки сначала необходимо правильно отобрать документы: запустите групповую обработку через меню: Сервис – Групповая обработка справочников и документов; на закладке Объекты отбора необходимо установить параметры для отбора документов к обработке:

- В поле Тип объекта — выбор значения Документы, т.к. обрабатывать будем документы;

- Кнопка «Добавить»

— добавление в окно видов документов, которые планируется обработать;

— добавление в окно видов документов, которые планируется обработать; - В окне Отбор можно задать еще более узкие рамки для отбора, для этого — кнопка «Добавить»

;

; - В графе Поле можно указать дополнительные виды отбора, т.е. можно настроить отбор таким образом, чтобы были обработаны документы вида Поступление на расчетный счет и Реализация товаров и услуг:

- — за определенную дату – значение Дата ;

- — выраженных в определенной валюте – значение Валюта;

- — по определенному контрагенту – значение Контрагент;

- — по определенному договору – значение Договор;

- — по определенной организации – значение Организация;

- — по признаку проведения (проведенные и не проведенные) – значение Проведен и др.

- В графе Тип сравнения — тип сравнения (рамки) для отбора;

- В графе Значение — значение, по которому должен быть осуществлен отбор;

- Кнопка «Отобрать»:

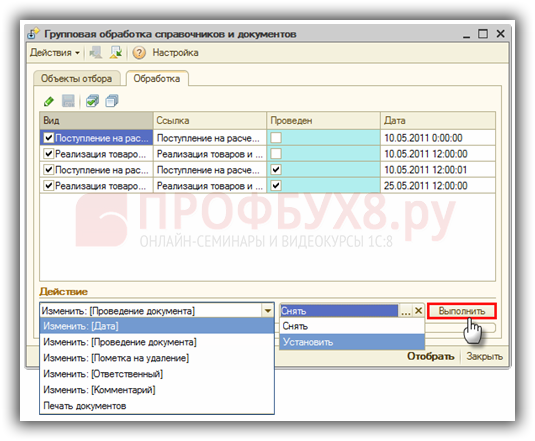

На закладке Обработка необходимо указать действия для обработки отобранных документов:

- В окне отбора будут выведены отобранные документы для обработки. Пользователь может еще сузить отбор, сняв флажки напротив документов в поле Вид, т.е. необходимо пометить флажками только те документы, которые будут подлежать обработке;

- В поле Действие — вид и значение обработки: при выборе вида обработки Изменить: {Проведение документа} можно отменить (выбор поля Снять) или перепровести (выбор поля Установить) отобранные документы;

- Кнопка «Выполнить».

Внимание! К выбору вида и значения действия необходимо подходить очень аккуратно, т.к. по невнимательности можно произвести совсем не то действие, которое требовалось и очень сильно нарушить порядок в документообороте:

Вариант 3. Полное перепроведение документов за определенный период

Если база данных 1С 8.2 не очень большая, то можно провести групповое перепроведение ВСЕХ документов по организации.

Внимание! Перед запуском групповой обработки всех документов желательно производить архивное сохранение базы данных, т.к. иногда при значительном нарушении последовательности проведения документов сальдо по счетам может значительно измениться. В результате чего бухгалтеру бывает трудно понять природу таких изменений, а на архивной копии будет удобно отследить произошедшие изменения.

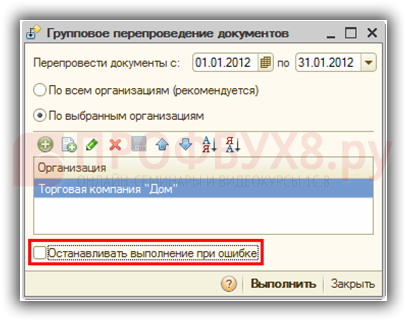

Запустите групповую обработку в 1С 8.2 через меню: Сервис – Групповое перепроведение документов. В поле Перепровести документы с: укажите дату, с которой планируется перепровести документы. Будьте внимательны, желательно не устанавливать дату, относящуюся к «закрытому» периоду, по которому уже сдана отчетность. Установите флажок в поле:

- По всем организациям (рекомендуется) – если необходимо провести все документы по всем организациям;

- По выбранным организациям – если необходимо провести документы по одной (или нескольким) организациям. Для этого с помощью кнопки «Добавить» добавьте организации в окно Организация.

Если в поле Останавливать выполнение при ошибке установлен флажок, то перепроведение документов будет останавливаться в случае выявления ошибки. Тогда необходимо в окне Служебные сообщения прочитать причину ошибки, открыть необходимый документ, исправить ошибку и запустить групповую обработку заново:

Шаг 3. Проведение регламентного документа «Закрытие месяца»

Осуществите проверку в 1С 8.2 правильности проведения регламентных документов Закрытие месяца за год. Желательно перепровести данные документы.

Шаг 4. Анализ состояния налогового учета по УСН

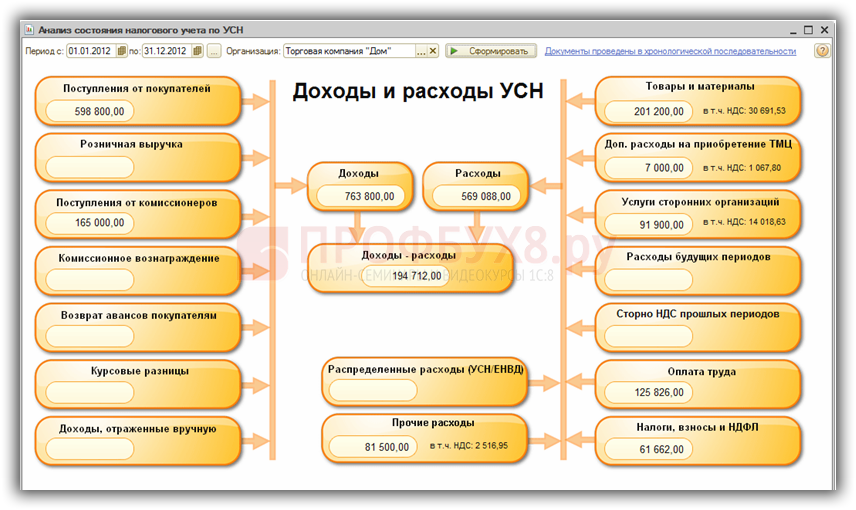

Проверьте сводные данные по учету доходов и расходов в 1С 8.2 через отчет Анализ состояния налогового учета по УСН:

Шаг 5. Проверка соотношения дохода в бухгалтерском и налоговым учете

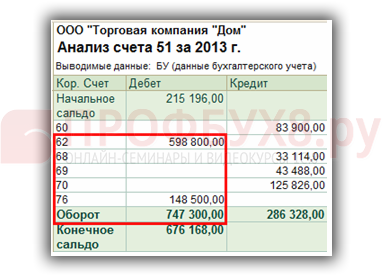

Для расчета налога при УСН (объект Доходы минус расходы) учитываются все доходы, полученные на расчетный счет или в кассу организации, поэтому желательно сверить данные налогового учета с анализом счетов бухгалтерского учета:

- дебетовый оборот по счету 50 «Касса» в корреспонденции со счетом 90.01 «Выручка» и счетом 62 «Расчеты с покупателями и заказчиками». В нашем примере нет такого движения.

- дебетовый оборот по счету 51 «Расчетные счета» в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками». Возможно и корреспонденция и с другими счетами:

Необходимо также учитывать, что доходы, которые будут учитываться в налоговой базе, могут быть так же получены налогоплательщиком иным способом – например взаимозачетом иных расчетов или имуществом.

В нашем примере при комиссионной торговле, была произведена операция по признанию дохода, в момент, когда из полученной выручки комиссионер удержал свое вознаграждение – т.е. доход получен не денежными средствами и это было отражено проводкой Дт 60.01 Кт 76.09 на сумму 16 500руб.

Проверим данные из примера. Свод проводок по дебету счета 51 при получении денежных средств от покупателей – 747 300 руб. Доход при зачете по взаиморасчетам – 16 500 руб. Итого: 763 800 руб. Сумма указана по БУ и по НУ в отчете Анализ состояния налогового учета по УСН совпадает.

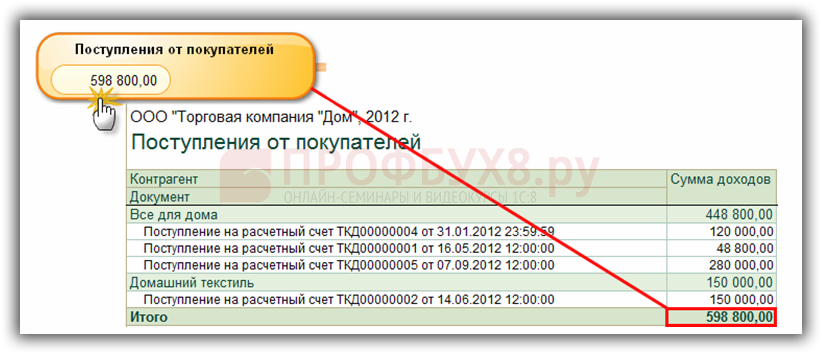

Если данные о доходах по БУ и НУ (отчет Анализ состояния налогового учета по УСН) не совпадают, то можно осуществить более тщательную проверку с помощи расшифровки любого из показателей в отчете. Для этого необходимо в отчете Анализ состояния налогового учета по УСН установить курсор мыши на сумму любого из показателей и дважды кликнуть кнопкой:

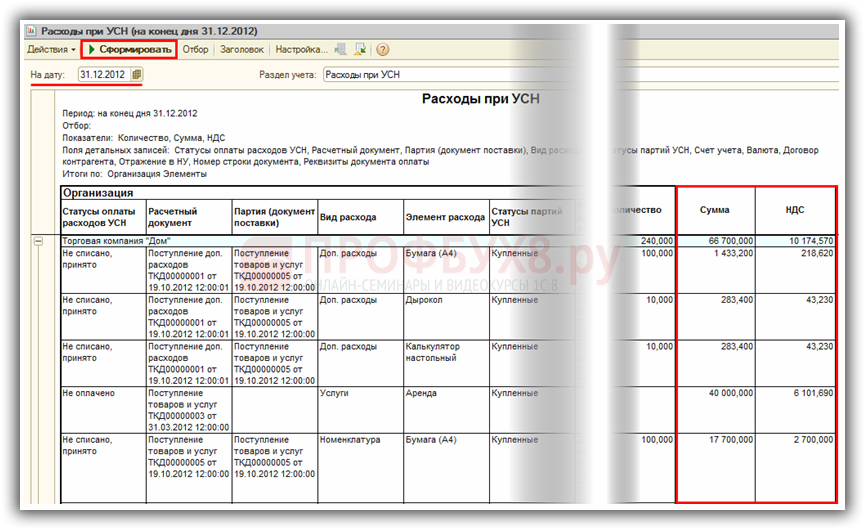

Шаг 6. Проверка расходов (отчет по остаткам регистра расходы при УСН)

Сумму расходов, не включенных в Книгу учета доходов и расходов в 1С 8.2 можно проверить с помощью остатков по регистру Расходы при УСН. Остатки по регистру показывают записи, не принятые в расходы в связи с тем, что не хватает выполнения какого-то из условий для возможности отражения данных расходов в Книге учета доходов и расходов.

Для просмотра «пока не принятых» расходов можно воспользоваться отчетом Список/Кросс-таблица (меню Отчеты — Список/Кросс-таблица — в поле Раздел учета значение Расходы при УСН):

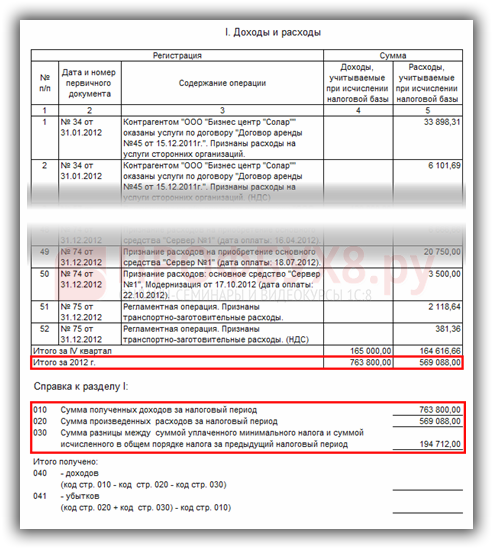

Шаг 7. Проверка заполнения книги учета доходов и расходов (Раздел I)

Сформируйте в 1С 8.2 отчет Книга учета доходов и расходов (меню Отчеты — Книга учета доходов и расходов). Проверьте сформированную налогооблагаемую базу, отраженную в Книге учета доходов и расходов в Разделе I и сравните ее с проверенными данными:

Шаг 8. Проверка заполнения книги учета доходов и расходов (Раздел II)

Сформируйте в 1С 8.2 отчет Книга учета доходов и расходов (меню Отчеты — Книга учета доходов и расходов). Проверьте расчет расходов на приобретение ОС в Книге учета доходов и расходов в Разделе II:

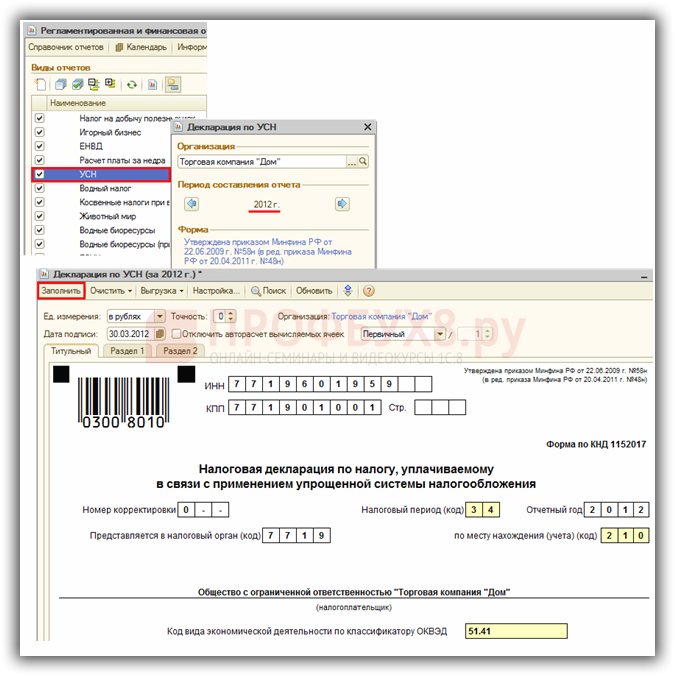

Шаг 9. Автоматическое формирование декларации по УСН в 1С 8.2

Формирование Налоговой декларации по УСН за год в 1С 8.2:

- Меню Отчеты → Регламентированные отчеты;

- Кнопка <Добавить элемент списка> — выбор УСН;

- Период — отчетный период;

- Кнопка <Ок>;

- Кнопка <Заполнить> — декларация будет заполнена автоматически.

- Необходимо проверить заполнение декларации и в случае необходимости внести в него корректировки:

Шаг 10. Расчет авансовых платежей за год в 1С 8.2

Налогоплательщик обязан по итогам отчетного периода исчислять и перечислять в бюджет авансовые платежи по единому налогу, исчисляемому при УСН. Расчет авансового платежа производится по той же формуле, что и расчет налога:

Расчет авансового платежа за I квартал:

- Налоговая база по Книге учета доходов и расходов = 120 000 – 204 992 = — 84 992 руб.

- Если налоговая база является отрицательной величиной, то авансовый платеж за квартал не платится.

Расчет авансового платежа за I полугодие:

- Налоговая база по Книге учета доходов и расходов = 318 800 – 377 054,67 = — 58 254,67 руб.

- Если налоговая база является отрицательной величиной, то авансовый платеж за квартал не платится.

Расчет авансового платежа за 9 месяцев:

- Налоговая база по Книге учета доходов и расходов = 598 800 – 404 471,34 = 194 328,66 руб.

- Авансовый платеж по единому налогу = 194 328,66* 15% = 29 149,30 руб.

- В связи с тем, что в предыдущие кварталы авансовый платеж по налогу не исчислялся, поэтому вся сумма 29 149,30 руб. должна быть оплачена по итогам III квартала.

Шаг 11. Заполнение декларации по УСН (доходы минус расходы)

В 1С 8.2 алгоритм заполнения декларации по УСН (доходы минус расходы) следующий:

- Шаг 1. Заполняется Титульный лист;

- Шаг 2. Заполняется Раздел 2 Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога;

- Шаг 3. Заполняется Раздел 1 Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика.

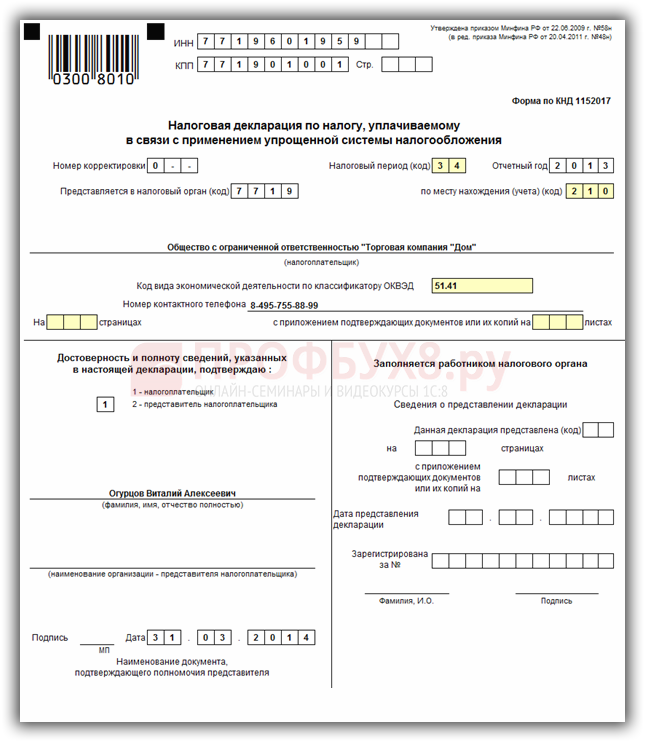

Заполнение титульного листа

В 1С 8.2 при заполнении титульного листа заполняются информационные показатели о налогоплательщике, о периоде сдаче отчетности:

- В поле Номер корректировки — код первичного отчета соответствует значению «0», при сдаче уточненного расчета ставится порядковый номер корректировки;

- В поле Налоговый период (код) – код отчетного периода: значение «34» — декларация за год.

- В поле Отчетный год – год, за который подается декларация;

- В поле Представляется в налоговый орган (код) – код налогового органа, в который представляется декларация;

- В поле по месту нахождения (учету) (код) – код место нахождения: значение «210» — по месту нахождения российской организации; значение «120» — по месту жительства ИП.

- В последующих полях указывается Наименование налогоплательщика в соответствии с учредительными документами, код ОКВЭД, присвоенный налогоплательщику, номер контактного телефона налогоплательщика.

Пример заполнения титульного листа налоговой декларации по УСН:

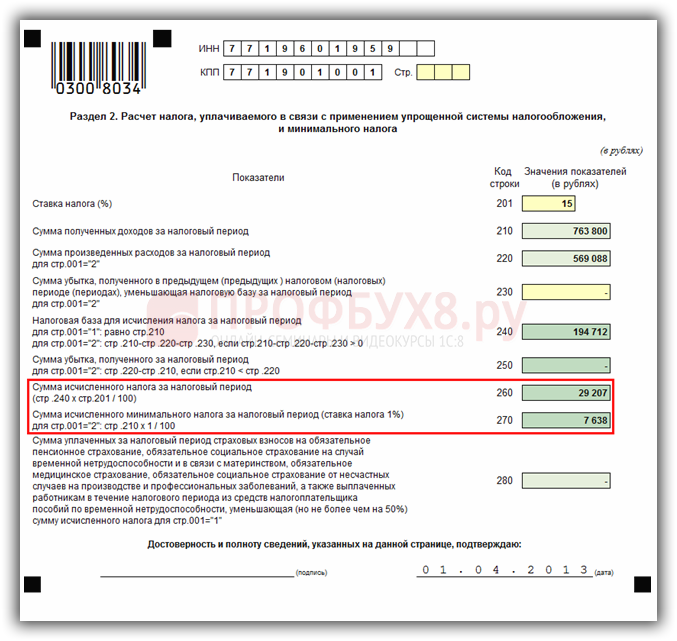

Заполнение Раздела 2

В разделе 2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога» заполняется информация о доходах и расходах, полученных налогоплательщиком. Производится расчет единого налога и минимального налога за период.

- В строчке 201 – ставка налога при УСН;

- В строчке 210 – сумма полученных доходов за налоговый период. Указывается в соответствии с итоговыми данными графы доходы, учитываемые при исчислении налоговой базы Раздела I Книги учета доходов и расходов;

- В строчке 220 – сумма произведенных расходов за налоговый период. Указывается в соответствии с итоговыми данными графы расходы, учитываемые при исчислении налоговой базы Раздела I Книги учета доходов и расходов;

- В строчке 230 – сумма убытка, полученного в предыдущих налоговых периодах, на которую будем уменьшать налогооблагаемую базу текущего периода;

- В строчке 240 – налоговая база для исчисления налога. В данной строке указывается положительное значение налоговой базы, определяемое по формуле = стр. 210 – стр. 220- стр. 230;

- В строчке 250 – указывается отрицательная налоговая база, которая рассчитывается по той же формуле, что и строчка 240 = стр. 210 – стр. 220- стр. 230;

Из примера Стр.210 — 763 800 гр.4 Раздела I Книги учета доходов и расходов. Стр.220 — 569 088 гр.5 Раздела I Книги учета доходов и расходов. Налоговая база = 763 800 – 569 088= 194 712 руб. Т.к. налоговая база положительная, поэтому заполняется стр.240. Стр. 240 =194 712 руб. Сумма указана правильно.

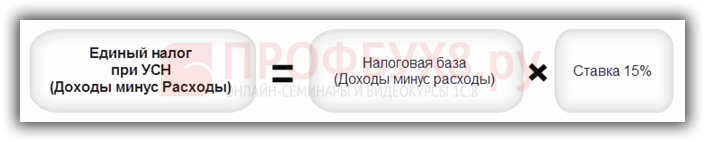

- В строчке 260 – сумма исчисленного налога по формуле:

По нашему примеру Стр.260 = 194 712 руб. * 15% = 29 207 руб. Сумма указана правильно.

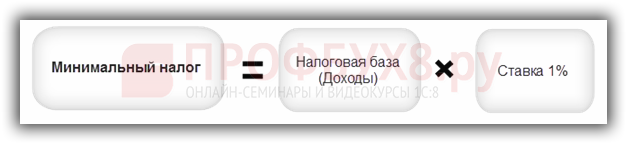

- В строчке 270 – сумма минимального налога, исчисленного по итогам года по формуле:

В нашем примере Доходы — 763 800 гр.4 Раздела I Книги учета доходов и расходов. Стр.270 = 763 800 руб. * 1% = 7 638руб. Сумма указана правильно.

- Строчка 280 — НЕ заполняется налогоплательщиками, применяющими УСН (объект Доходы минус расходы);

Пример заполнения Раздела 2 налоговой декларации по УСН:

Заполнение Раздела 2

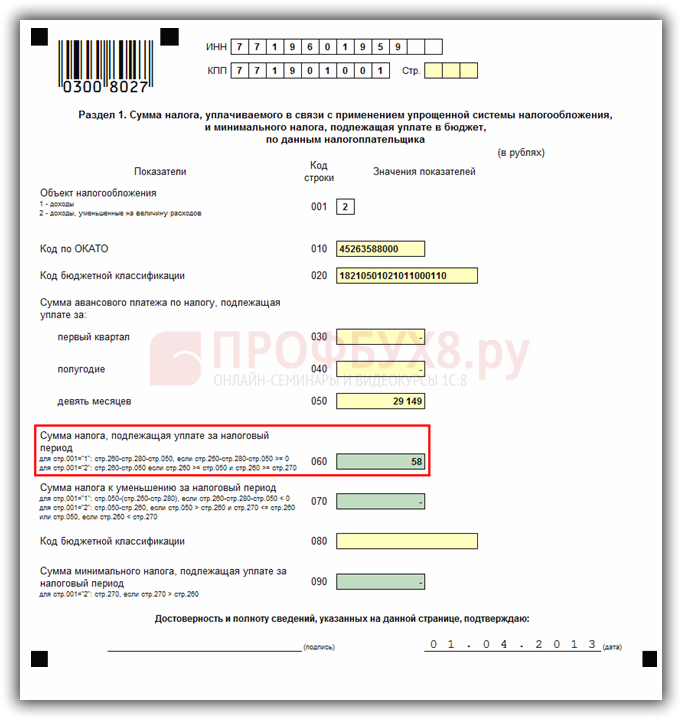

В Разделе 1 указывается сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика.

- В строчке 001 – код объекта налогообложения: объект «доходы» — значение 1; объект «доходы минус расходы» — значение 2;

- В строчке 010 – код административно-территориального образования (код по ОКАТО) в соответствии с Общероссийским классификатором, на территории которого уплачивается налог;

- В строчке 020 – код бюджетной классификации для налога при применении УСН (объект Доходы минус расходы).

- В строчках 030, 040, 050 – сумма авансовых платежей по налогу, которая исчислялась за: I квартал; I полугодие (нарастающим итогом); 9 месяцев (нарастающим итогом). Данные строки в декларации заполняются вручную.

Из примера Стр. 050 — 29 149 руб. – сумма авансового платежа за 9 месяцев.

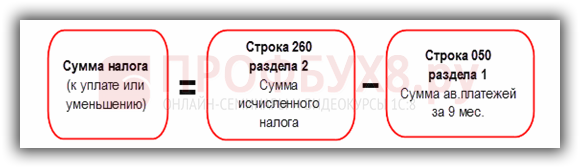

Порядок вычисления значений в строках 060 -090 следующий:

Первый этап

Определяем, какая сумма налога больше – единого налога по итогам года или минимального налога, т.е.:

- если стр. 260 > стр. 270 Раздела II, то см. второй этап условие №1;

- если стр. 270 > стр. 260 Раздела II, то см. второй этап условие №2.

В нашем примере Стр. 260 Раздела II – 29 207руб.; Стр. 270 Раздела II – 7 636 руб.; Стр. 260 > стр. 270 = 29 207> 7 636, т.е. переходим ко второму этапу расчета по условию №1.

Второй этап

Выполнение условия №1 (стр. 260 > стр.270).

Строчки Раздела I заполняются следующим образом: В Строчках 080 и 090 – проставляется прочерк. Далее определяем, какое значение положительное или отрицательное получилось по формуле:

Если сумма налога отрицательная, то значит сумма налога подлежит уменьшению по итогам года, тогда

- в строчке 070 проставляется сумма налога рассчитанная по формуле (с плюсом);

- в строчке 060 – проставляется прочерк;

Если сумма налога положительная, значит сумма налога подлежит доплате по итогам года, тогда

- в строчке 060 проставляется сумма налога рассчитанная по формуле;

- в строчке 070 – проставляется прочерк.

В примере Сумма налога = 29 207 – 29 149 = 58 руб. Значение положительное: Стр. 060 Раздела I – 58 руб.; Стр. 070 Раздела I – прочерк. Сумма налога, подлежащая доплате за налоговый период рассчитана правильно.

Выполнение условия №2 (стр. 270 > стр.260)

Строчки Раздела I заполняются следующим образом:

- В Строчке 060 – проставляется прочерк;

- В Строчке 070 – проставляется значение равное значению в строке 050;

- В строчке 080 – код КБК для минимального налога;

- В строчке 090 – сумма минимального налога к уплате по итогам года, значение равно стр. 270 Раздела II.

Пример заполнения Раздела 1 налоговой декларации по УСН:

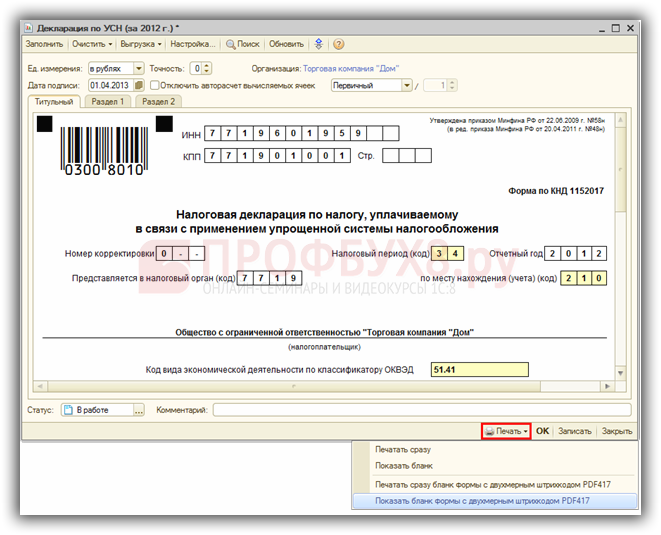

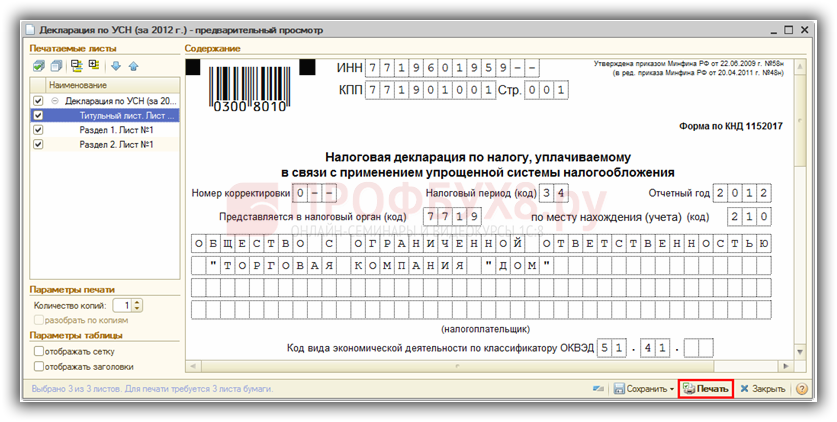

Шаг 12. Формирование печатной формы расчета по УСН в 1С 8.2

Для печати Налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения используется кнопка <Печать>, расположенная в нижней панели формы отчета:

При выборе варианта Печатать сразу расчет будет сразу выведен на печать без предварительного показа.

При выборе варианта Показать бланк на экран выводится форма предварительного просмотра отчета. В результате чего можно распечатать не весь отчет, а лишь те листы, которые необходимы – выделив их предварительно флажками:

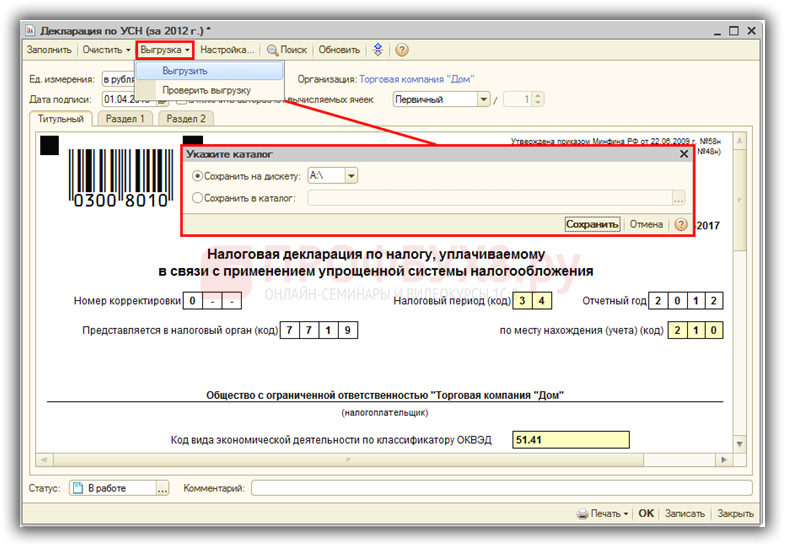

Шаг 13. Выгрузка декларации по УСН в электронном виде

Для выгрузки декларации в 1С 8.2 необходимо нажать вверху панели кнопку <Выгрузка> — <Выгрузить> и указать в появившемся окне, куда следует сохранить файл:

- Для сохранения файла выгрузки на дискете – флажок в поле Сохранить на дискету и выбрать дисковод из списка.

- Для сохранения файла выгрузки на жестком диске – флажок в поле Сохранить в каталог и указать путь к каталогу:

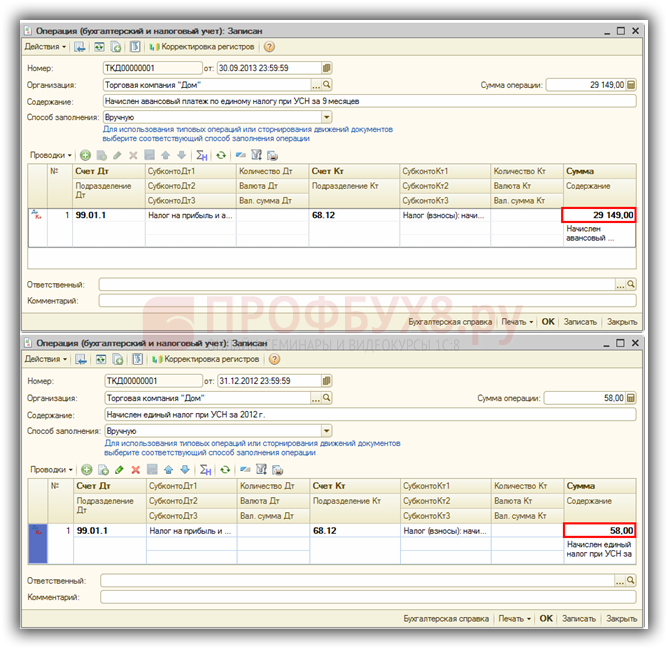

Шаг 14. Отражение начисленного налога УСН по бухгалтерскому учету в 1С 8.2

Рассчитанные авансовые платежи и налог по Налоговой декларации служит основанием для отражения суммы начисленного налога по бухгалтерскому учету. В 1С 8.2 начисление налога УСН отражается с помощью документа Операция (бухгалтерский и налоговый учет).

По бухгалтерскому учету

В 1С 8.2 начисление авансовых платежей и налога, уплачиваемому при применении УСН, отражается по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 68.12 «Единый налог при применении упрощенной системы налогообложения».

По налоговому учету

В 1С 8.2 по НУ расходы на уплату единого налога при УСН не уменьшают налоговую базу. Поэтому никаких движений в регистрах налогового учета не нужно делать:

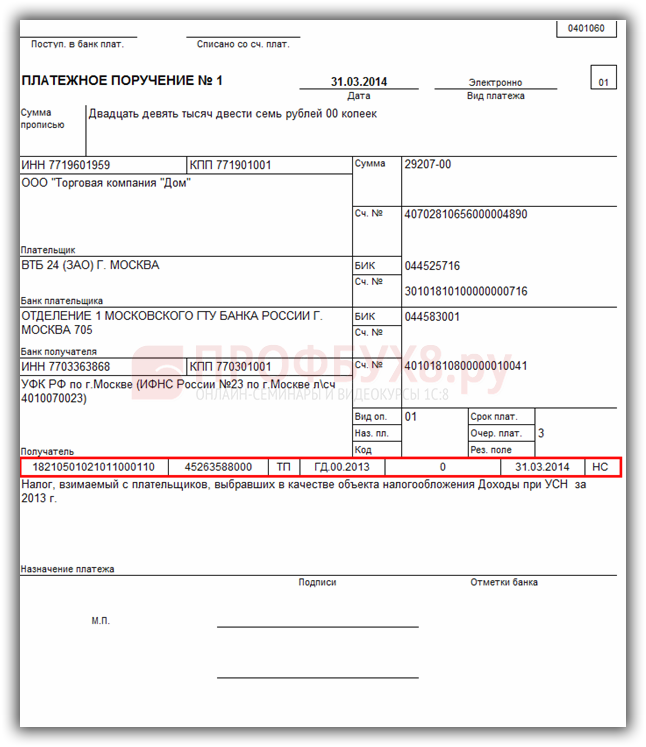

Шаг 15. Составление платежного поручения на уплату налога УСН

В Таблице представлен порядок заполнения полей платежного поручения по уплате налога при УСН (объект Доходы минус расходы) по итогам года:

Реквизиты по уплате налогов необходимо узнавать в своей налоговой инспекции или на официальных сайтах налоговых органов. Для г.Москвы можно воспользоваться сайтом www.mosnalog.ru

Пример заполнения платежного поручения на уплату единого налога при УСН (доходы минус расходы):

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.