В 1С 8.3 реализована функция учета расчетов фиксированных и дополнительных страховых взносов ИП за себя при УСН с объектом «Доходы», а также автоматического формирования документов для уплаты фиксированных страховых взносов.

Рассмотрим расчет фиксированных страховых взносов ИП за себя и дополнительных взносов в размере 1% с доходов более 300 000 рублей с целью уменьшения налога УСН на сумму страховых взносов на примере ИП при УСН объект «Доходы» в 1С 8.3. Рассмотрим те возможности 1С 8.3, которые реализованы для ИП при УСН «Доходы».

В 2016году индивидуальные предприниматели уплачивают страховые взносы за себя по следующей схеме:

Фиксированные взносы по сроку до 31 декабря 2016г:

- в ПФР — 19 356,48 руб.

- в ФФОМС – 3 796,85 руб.

Дополнительные взносы в ПФР, если доходы за год превысят 300 000руб. по сроку до 01 апреля 2017г:

- ПФР – в размере 1% с суммы свыше 300 000 руб, но не более предельной величины (ПФР от 8 МРОТ) 158 648,69 рублей.

Для ИП при учете расчетов страховых взносов за себя, уплачиваемых исходя из стоимости страхового года, в 1С 8.3 Бухгалтерия 3.0 применяются счета:

- в ПФР — специальный субсчет 69.06.5 «Обязательное пенсионное страхование предпринимателя».

- в ФФОМС — субсчет 69.06.3 «Взносы в ФФОМС».

При этом в 1С 8.3 данные субсчета отражают начисление фиксированных страховых взносов автоматически.

Содержание

Уплата страховых взносов для ИП за себя в 1С 8.3

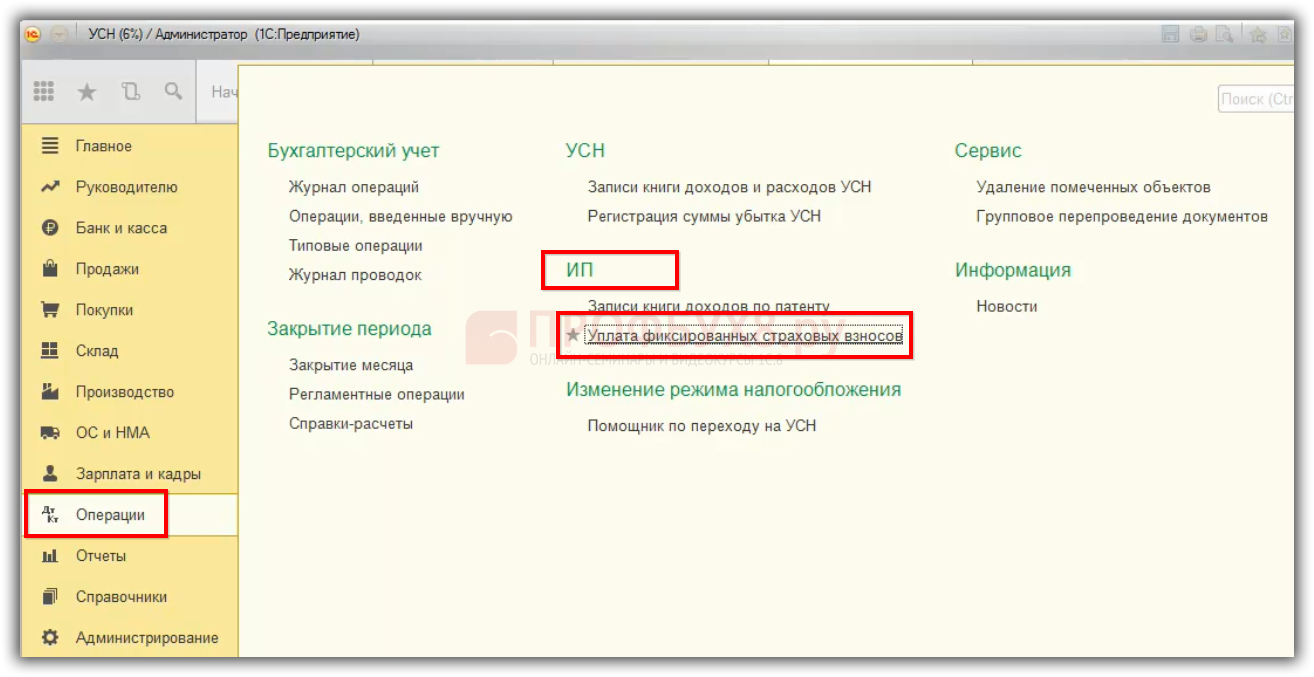

В 1С 8.3 уплатить фиксированные и дополнительные страховые взносы ИП за себя можно с помощью Помощника уплаты фиксированных взносов, который находится в разделе Операции – ИП – гиперссылка Уплата фиксированных страховых взносов:

Фиксированные страховые взносы в ПФР, ФФОМС уплачиваются в срок до 31.12.2016. Однако ИП имеет право уплачивать взносы поквартально, при этом программа 1С 8.3 рассчитывает пропорционально кварталу сумму фиксированных взносов.

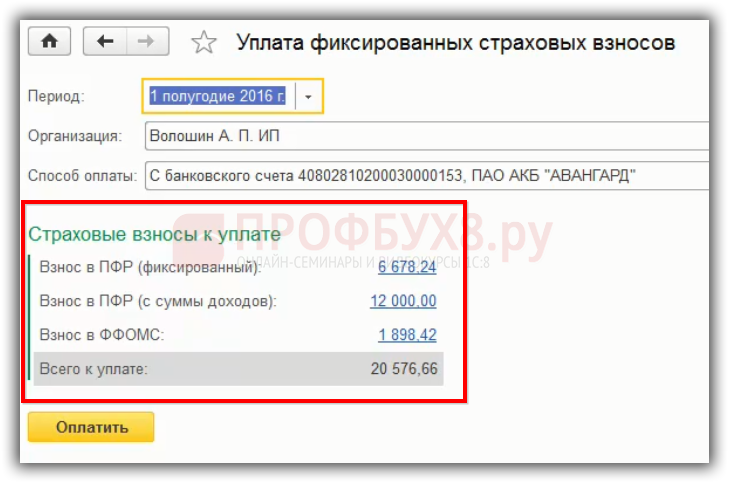

Если в форме «Уплаты фиксированных страховых взносов» указать полугодие, то в 1С 8.3 автоматически рассчитаются фиксированные взносы ПФР и ФФОМС за I полугодие. Взнос в ПФР с суммы доходов свыше 300 000 рублей рассчитается в размере 1%:

В форме помощника автоматически рассчитывается сумма фиксированных страховых взносов к уплате с учетом уже зарегистрированных в течение года платежей в программе 1С 8.3:

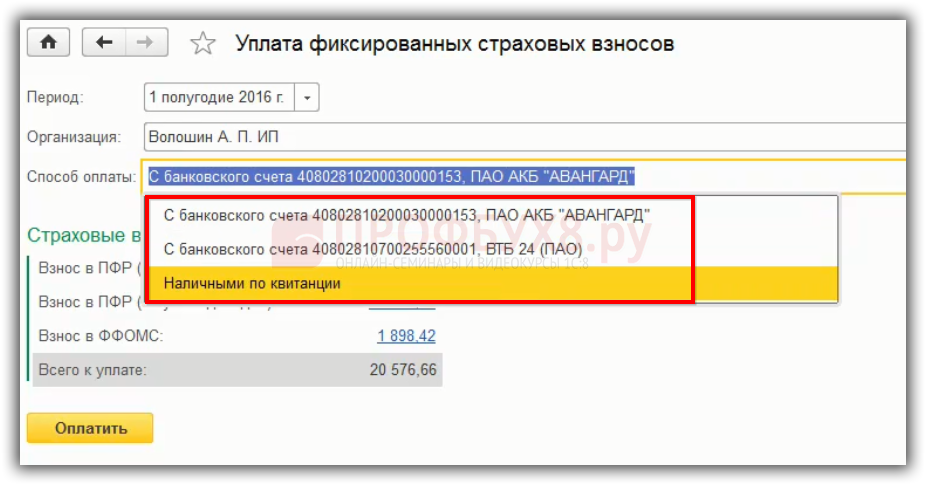

В 1С 8.3 автоматически с помощью Помощника уплаты фиксированных взносов можно создать по кнопке «Оплатить» следующие документы на уплату:

- либо Платежное поручение на уплату взносов (значение «С банковского счета»).

- либо Квитанцию на уплату взносов наличными через банк по форме ПД-4сб (налог) (значение «Наличными по квитанции»). ИП могут уплачивать фиксированные страховые взносы наличными денежными средствами, при этом квитанция на уплату формируется в 1С 8.3 автоматически:

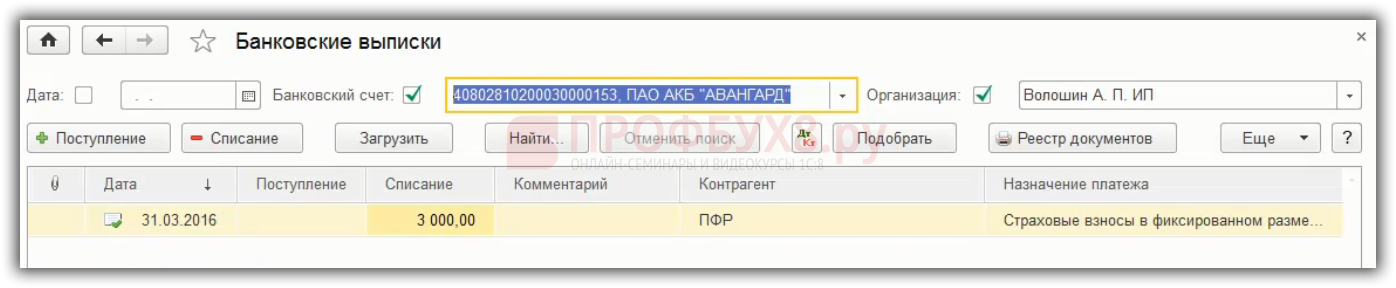

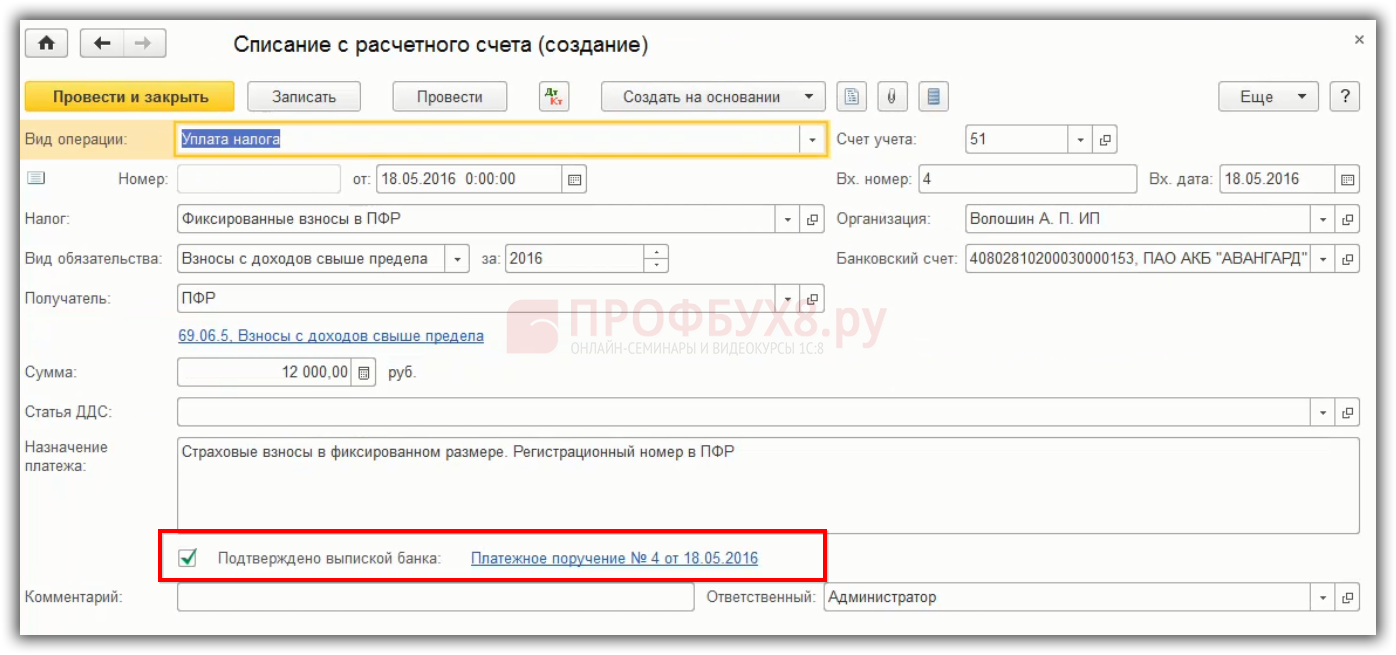

По кнопке оплатить программа 1С 8.3 формирует текущей датой платежное поручение, где необходимо проверить все реквизиты. Если реквизиты указаны верно и прошла оплата, то необходимо поставить флажок «Оплачено» и ввести документ списания с расчетного счета из выписки банка:

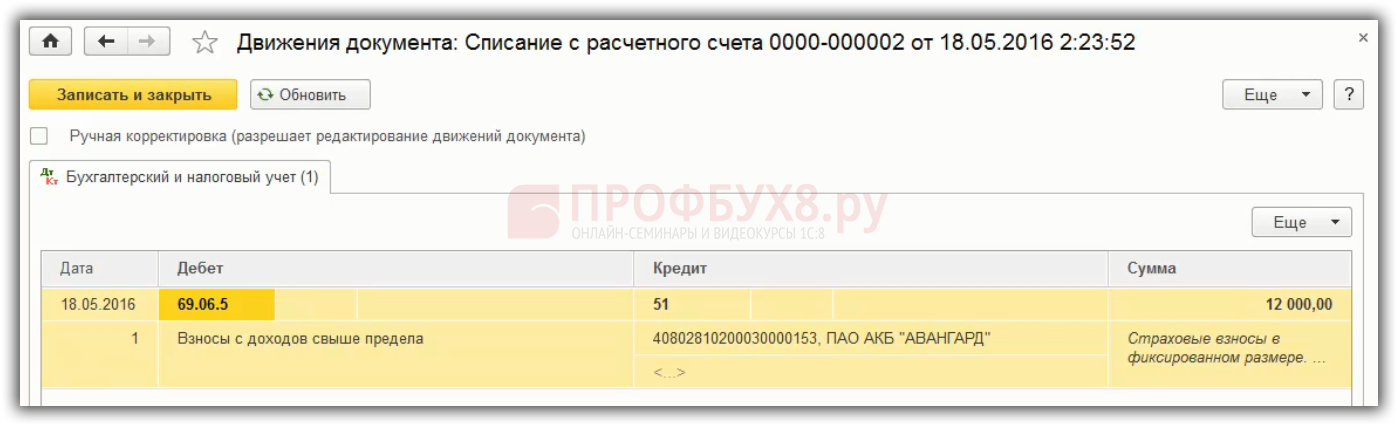

При проведении документа «Списание с расчетного счета» в 1С 8.3 используются специальные счета для учета фиксированных взносов ИП. Формируются следующие проводки по уплате страховых взносов ИП за себя:

В программе 1С 8.3 необходимо зарегистрировать факт уплаты страховых взносов. Проводки по уплате взносов формируются при проведении документов:

- либо документа Списание с расчетного счета, который можно создать на основе документа Платежное поручение.

- либо документа Выдача наличных, если оплата прошла наличными денежными средствами по квитанции через банк, чтобы 1С 8.3 учла данный платеж.

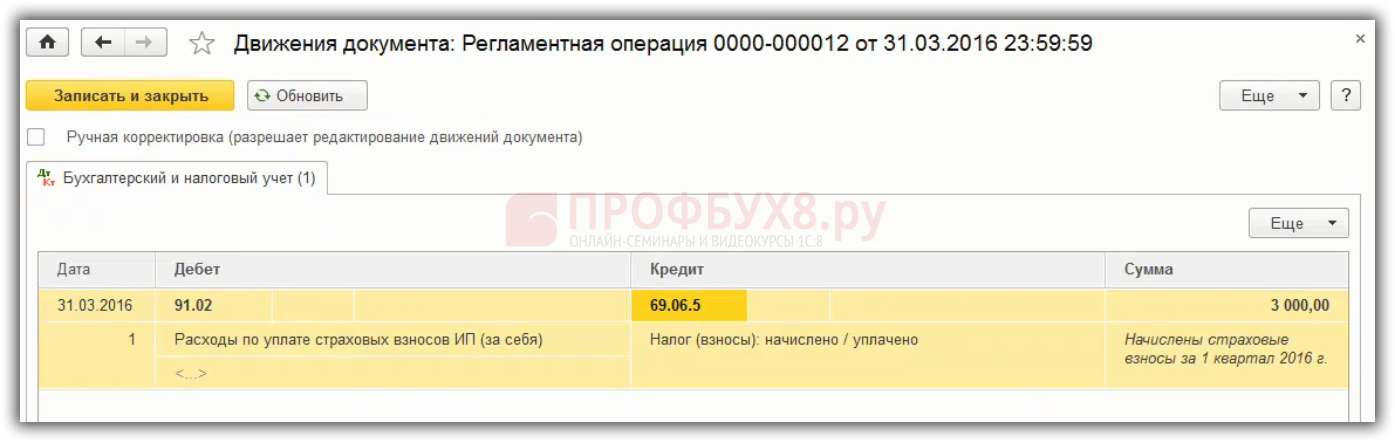

При процедуре Закрытия месяца осуществится автоматическое начисление уплаченных страховых взносов ИП «за себя» и автоматически сформируется документ «Начисление страховых взносов ИП», но только в случае отражения в 1С 8.3 документов об уплате. Сформируются следующие проводки в 1С 8.3:

Уменьшение налога УСН 6% (доходы) на сумму страховых взносов

При уменьшении налога УСН 6% (доходы) на сумму страховых взносов в 1С 8.3 важно не допустить следующие ошибки:

- ошибки при автоматическом заполнении раздела IV в 1С 8.3 ведут к ошибкам при расчете налога. Соответственно, возникают ошибки при заполнении декларации по УСН.

- ошибки при уменьшении налога текущего года, если страховые взносы за декабрь были перечислены в январе текущего года.

- ошибки при уменьшении налога при УСН на сумму страховых взносов, если совмещается УСН и ЕНВД.

- ошибки по расчету фиксированных взносов у ИП и взносов в размере 1% с доходов более 300т.р.

- ошибки при уменьшении налога у ИП:

- — если у ИП нет наемных сотрудников;

- — если появляются наемные сотрудники в середине года;

- — если у ИП все сотрудники внешние совместители;

- — если ИП зарегистрирован не с начала года;

Разобраться с возможными ошибками при уменьшении налога УСН 6% (доходы) на сумму страховых взносов в 1С 8.3, а также понять — как требования законодательства при УСН должны быть отражены в программе 1С 8.3, поможет Мастер-класс: УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика.

Будут рассмотрены:

- Теория «9 Кругов Упрощёнки. Все изменения 2016 г.» Лектор — Климова М.А. Подробнее >>

- Практика «УСН — особенности и ошибки учёта в 1С:8» Лектор — Шерст О.В.Подробнее >>

Поставьте вашу оценку этой статье:

(4 оценок, среднее: 3,75 из 5)

(4 оценок, среднее: 3,75 из 5)