Сделаем обзор основных моментов в 1С ЗУП 3.0 (2.5) для правильного и оперативного формирования отчетности по страховым взносам во внебюджетные фонды. Рассмотрим основные ошибки, которые допускаются при ведении учета доходов сотрудников и препятствуют правильному составлению отчетности по страховым взносам в 1С 8.3 (8.2) ЗУП.

В отчетность по взносам во внебюджетные фонды входят:

- Расчет по форме 4-ФСС;

- Расчет по форме РСВ-1 ПФР.

Для того чтобы грамотно сформировать отчетность по страховым взносам в 1С 8.3 (8.2) ЗУП 3.0 и ЗУП 2.5, необходимо проверить, что взносы рассчитаны правильно. А именно в 1С 8.3 (8.2) ЗУП необходимо проверить:

- Статусы по иностранным работникам ;

- Правильность расчета базы взносов;

- Правильность расчета сумм взносов;

- Корректность учета перерасчетов.

Содержание

Статус для иностранных сотрудников в 1С ЗУП 3.0 (2.5)

Если на предприятии работают иностранные граждане, необходимо уточнить их статус. В течение 2015 года несколько раз порядок учета иностранных граждан менялся. В программах 1С ЗУП 3.0 (2.5) дорабатывались либо появлялись новые статусы иностранных граждан. Соответственно, необходимо уточнить действующий статус иностранного сотрудника.

В августе 2015 года к Евразийскому союзу присоединилась Киргизия. Соответственно, иностранные сотрудники из Киргизии с августа 2015 года, получили другой статус для начисления взносов. Если в организации есть такие сотрудники, необходимо в базе 1С поменять для них статус и считать страховые взносы по-новому.

Как рассчитываются страховые взносы за иностранных работников в программах 1С ЗУП 3.0 (2.5)

В программах 1С устанавливаются следующие статусы для иностранных сотрудников:

- Граждане стран ЕАЭС, постоянно проживающие иностранцы с видом на жительство, а также беженцы при наличии удостоверения беженца с точки зрения начисления страховых взносов приравнены к гражданам РФ. То есть статус в 1С устанавливается – приравнен к гражданам РФ. Взносы рассчитываются во все фонды: ПФР, ФСС, ОМС. Взносы в ФСС рассчитываются по тарифу – 2,9%.

- Временно проживающим иностранным работникам с разрешением на временное проживание в РФ, страховые взносы рассчитываются во все фонды: ПФР, ФСС, ОМС. При этом, в ПФР применяется особая категория кодирования сведений о заработке в виде символов «ВЖ».

- Если иностранный сотрудник имеет временное убежище на основании свидетельства о предоставлении временного убежища, то статус в 1С устанавливается как для временно пребывающих на территории РФ. Страховые взносы рассчитываются во все фонды: ПФР, ФСС, ОМС. Взносы в ФСС рассчитываются по ставке – 1,8%.

- Прочим временно пребывающим иностранным работникам, кроме высококвалифицированных иностранных специалистов, в базе 1С устанавливается статус как временно пребывающим в РФ (кроме ВКС). Начисление страховых взносов в ПФР осуществляется по коду категории «ВП». Взносы в ОМС не перечисляются. Взносы в ФСС тарифицируются по ставке – 1,8%.

Для высококвалифицированных иностранных работников установлено несколько категорий:

- Постоянно проживает. Страховые взносы уплачиваются в ПФР и ФСС. Взносы в ОМС не уплачиваются. Взносы в ФСС рассчитываются по ставке – 2,9%;

- Временно проживает. Страховые взносы рассчитываются в фонды ПФР и ФСС. Взносы в ОМС не уплачиваются. Взносы в ФСС рассчитываются по ставке – 2,9%;

- По временно пребывающим иностранным работникам страховые взносы не уплачиваются.

Временно пребывающим гражданам страны КНР, КНДР, Вьетнам в соответствии с международным договором пенсионное страхование регулируется иностранным государством. Соответственно, страховые взносы в ПФР и ОМС не уплачиваются. Однако в ФСС от НС, согласно разъясняющим письмам, уплачиваются страховые взносы по ставке 1,8%. В программах 1С для таких сотрудников статус не реализован. В таких случаях возможно установить статус – не подлежит страхованию. Вручную начислять взносы в ФСС от НС и самостоятельно формировать отчетность.

Как проверить правильность расчета базы взносов, сумм взносов и корректность учета при перерасчете в 1С ЗУП 2.5 (3.0)

Основные вопросы, на которые необходимо обратить внимание при оформлении отчетности по страховым взносам во внебюджетные фонды, как проверить правильность расчета базы взносов, сумм взносов и корректность учета при перерасчете в 1С ЗУП 2.5 (8.2) было рассмотрено в статьях:

- «4-ФСС за 1 квартал 2016 в 1С 8.2 ЗУП 2.5»;

- “Новая форма 4-ФСС за 1 квартал 2016 года” ;

- Отчетность в ПФР за 2016 год — какие формы сдавать;

- Форма СЗВ–М в 2016 году.

Как исправить ошибку при начислении страховых взносов в 1С ЗУП 2.5 (8.2)

Допустим, обнаружена ошибка. Какой-то вид начисления должен облагаться страховыми взносами, а фактически в 1С ЗУП 2.5 взносы не рассчитались. Что делать?

В 1С ЗУП 2.5 (8.2) отдельно начисляется зарплата и отдельно начисляются страховые взносы. Для корректного учета перерасчетов в 1С ЗУП 2.5 (8.2) необходимо:

- Изменить способ учета взносов для вида начисления.

- Ввести документ «Перерасчет страховых взносов». Данный документ в 1С ЗУП 2.5 автоматически пересчитает взносы с начала года. В 1С ЗУП 3.0 (8.3) данный документ автоматически сам не пересчитывает, необходимо до заполнить самостоятельно.

- Дополнительно может требоваться ручная корректировка отчетности. В 1С ЗУП 2.5 перерасчет отчетности в ПФР заполняется автоматически, а для перерасчета отчетности в ФСС может потребоваться ручная корректировка.

Например, посчитана зарплата сотруднику, посчитаны взносы за отчетный период, при этом вместе с зарплатой сотруднику начислена разовая премия, а по взносам перерасчет не сделан. Соответственно взносы с премии не начислены. Как исправить данную ошибку в 1С ЗУП 2.5 (8.2)?

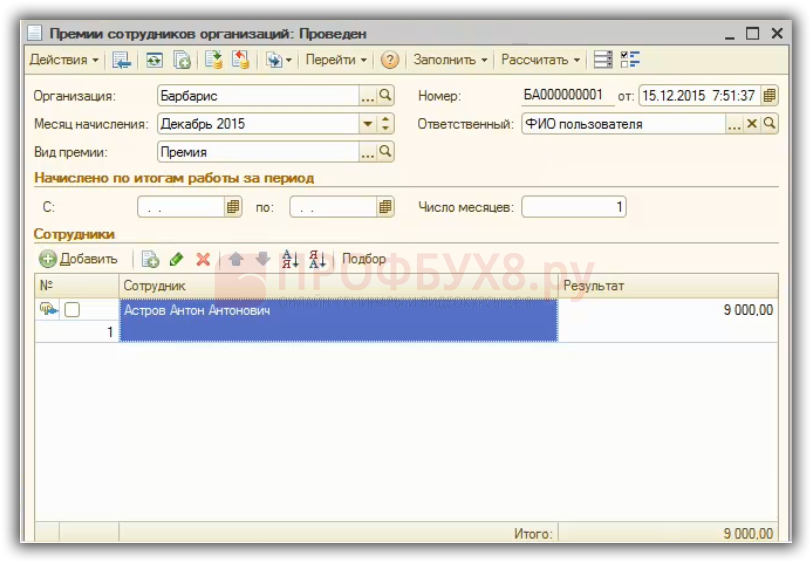

Итак, сотруднику начислена разовая премия в 1С ЗУП 2.5, а по страховым взносам перерасчет не сделан:

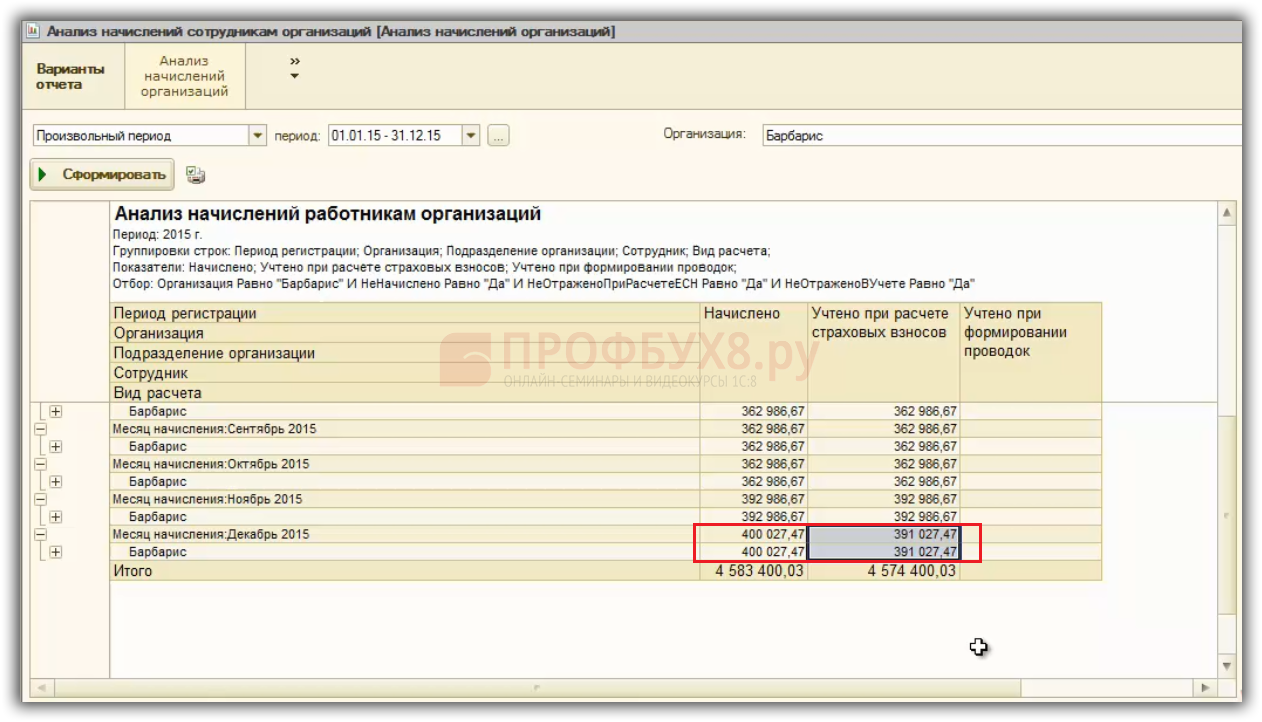

В отчете «Анализ перечислений сотрудникам организации» за отчетный период отразилась ошибка. Итоговая сумма для начисления страховых взносов рассчиталась больше, чем итоговая сумма для расчета взносов, при этом данные суммы должны совпадать:

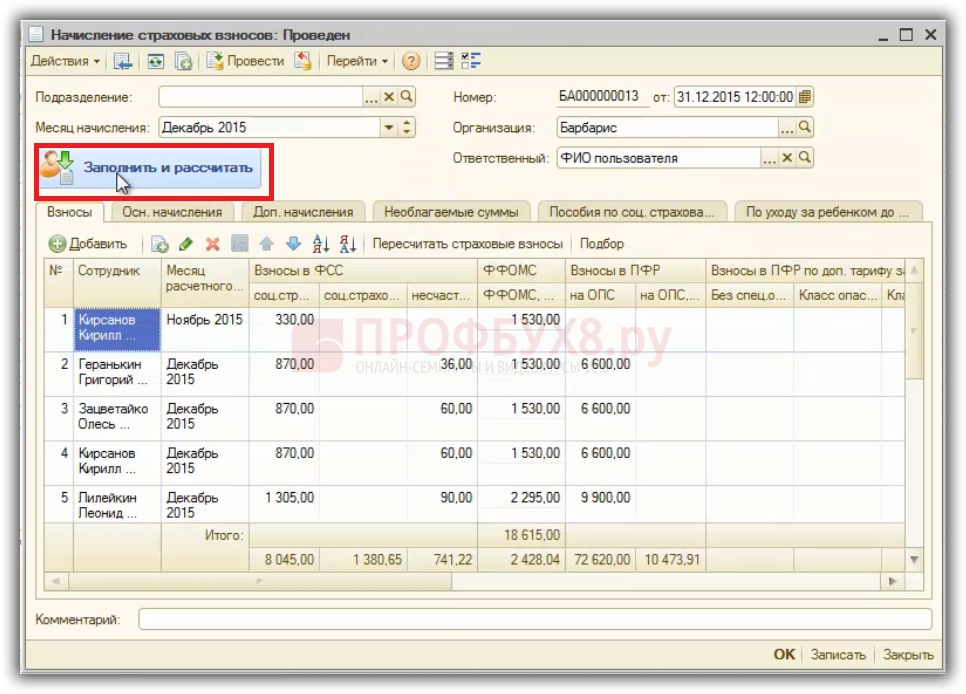

Для исправления ошибки в 1С ЗУП 2.5 необходимо перерассчитать страховые взносы, чтобы премия вошла в учет базы для начисления взносов:

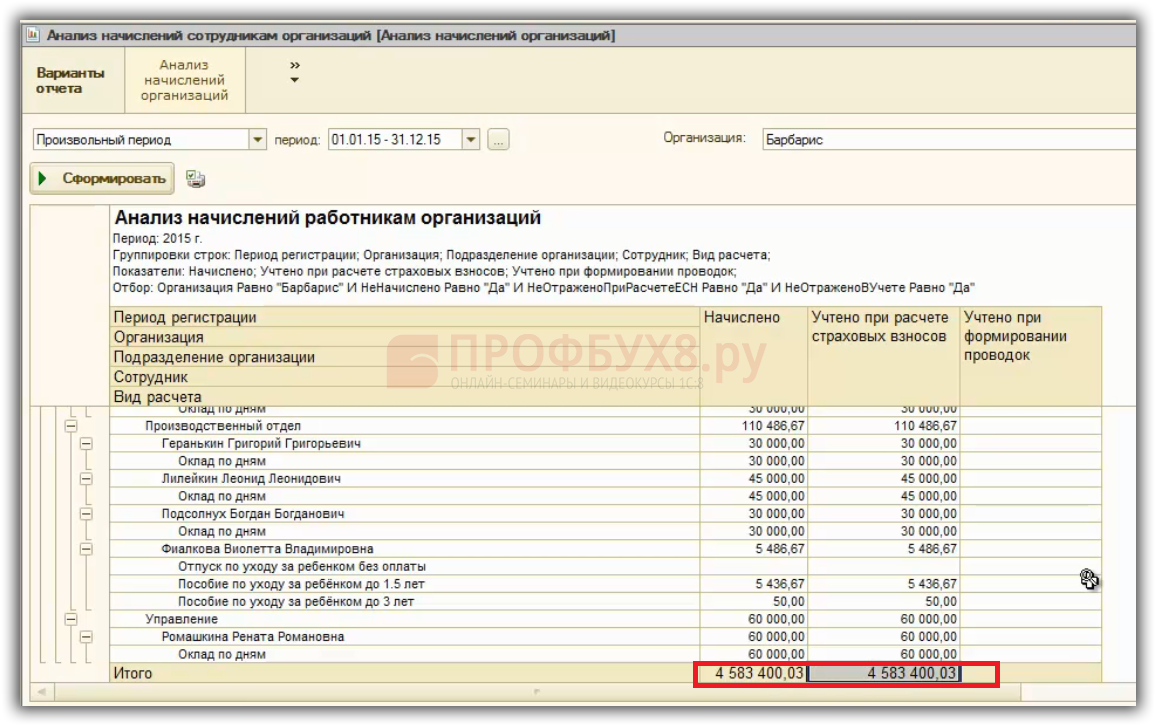

После выполненного перерасчета итоговые суммы в отчете будут совпадать:

Как исправить ошибку при начислении страховых взносов в 1С ЗУП 3.0 (8.3)

В 1С ЗУП 3.0 (8.3) база для начисления взносов формируется сразу автоматически при проведении документов по начислению выплат.

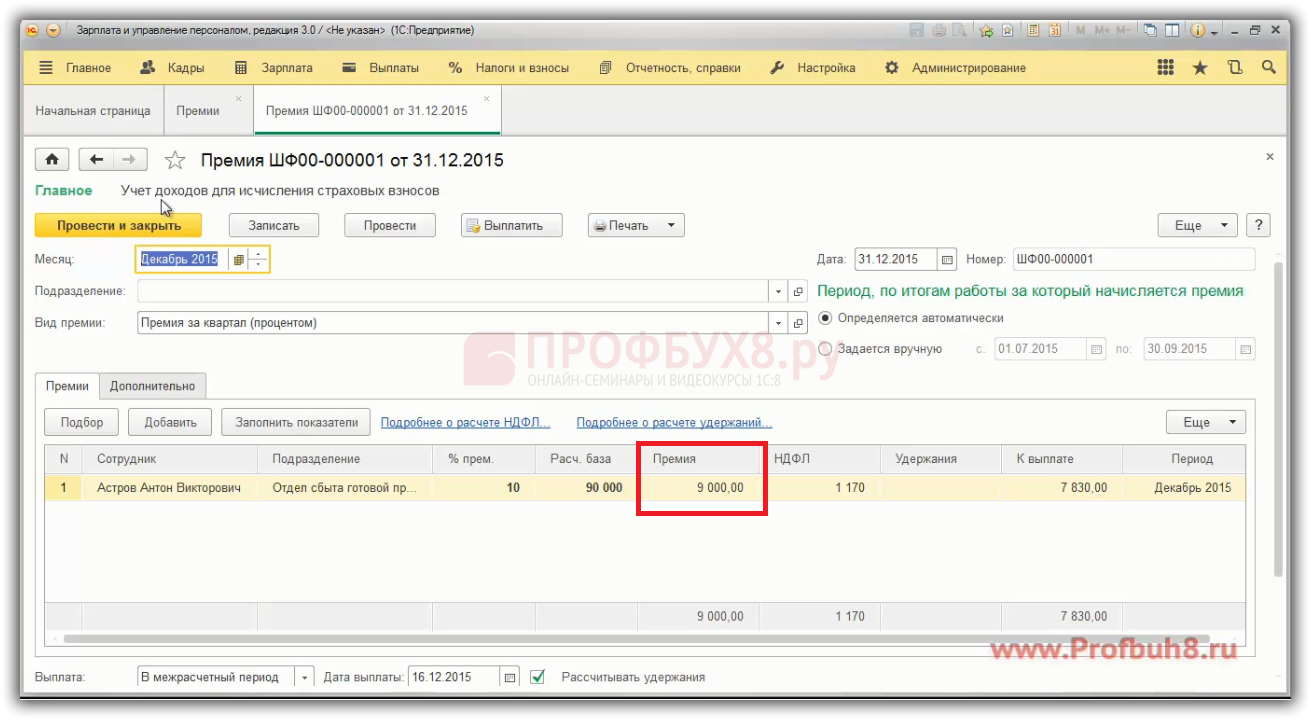

Рассмотрим этот же пример в программе 1С ЗУП 3.0 (8.3). Начислили сотруднику премию, а по взносам перерасчет не сделали:

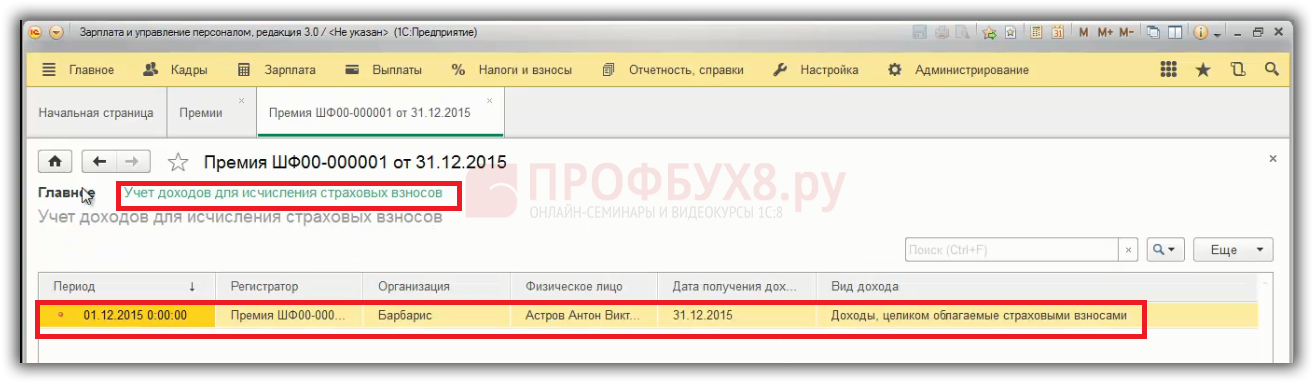

При этом премия в базу для начисления взносов включилась, так как документ «Премия» сразу эту базу формирует:

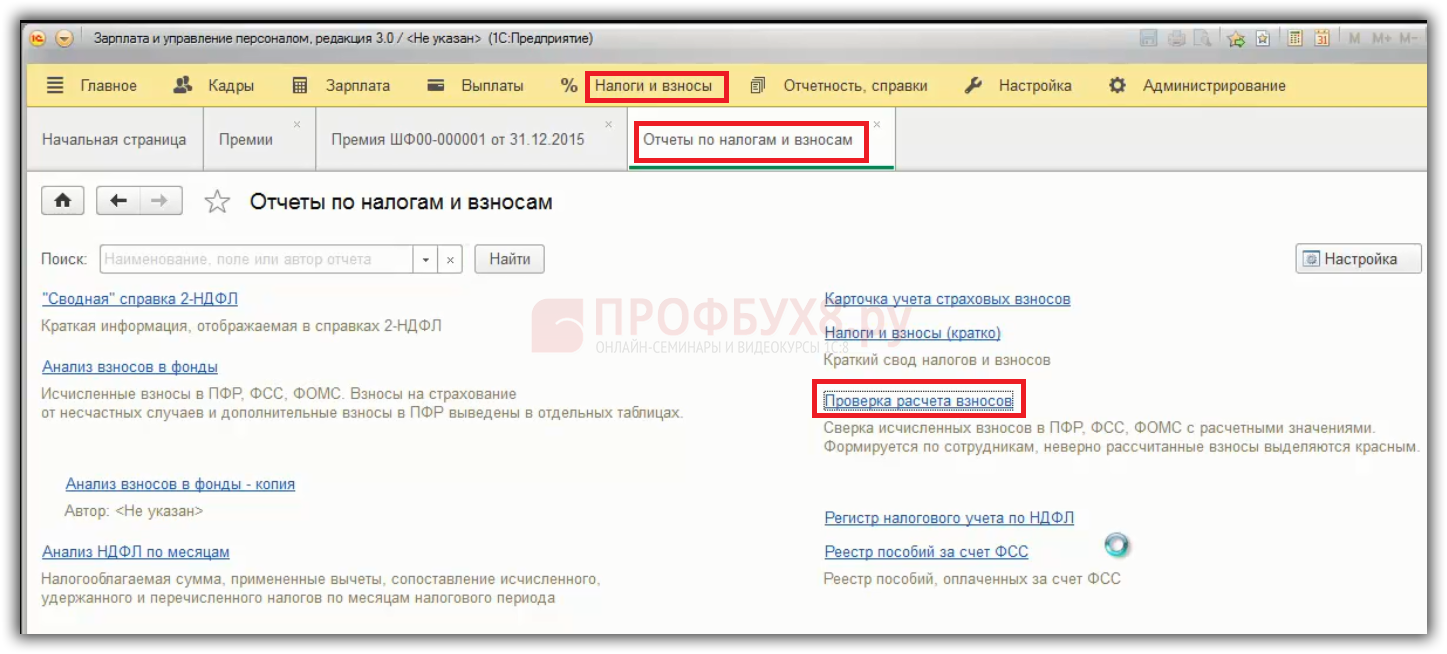

В 1С ЗУП 3.0 есть отчет «Проверка расчета взносов». Выбираем меню Налоги и взносы – Отчет по налогам и взносам:

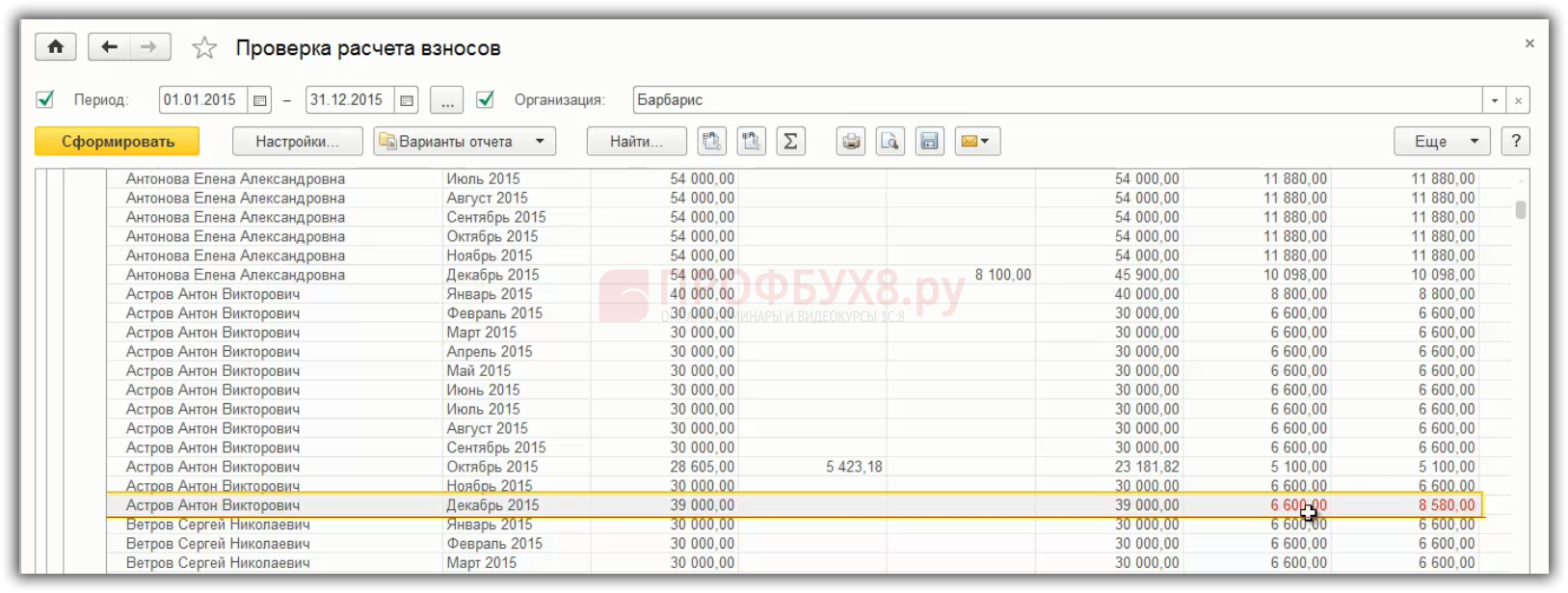

В данном отчете красным цветом выделяется ошибка:

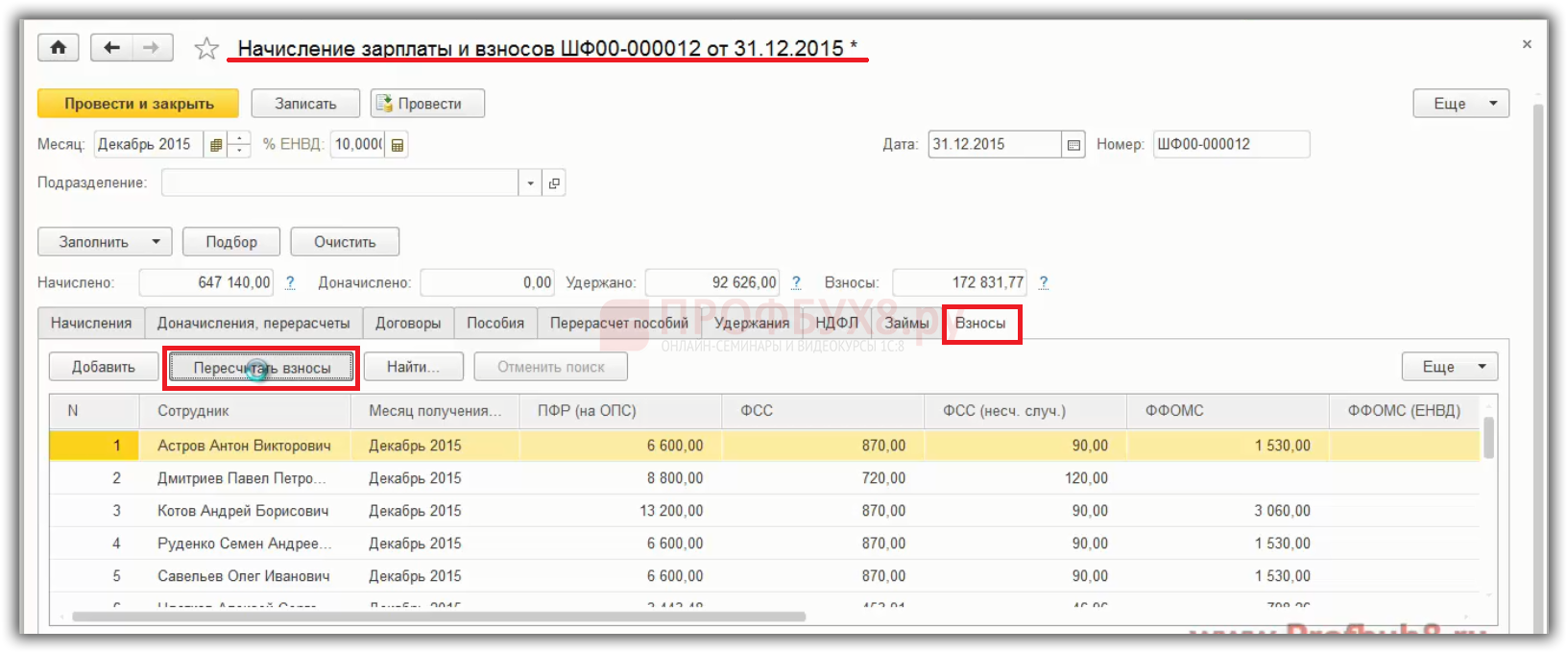

Для исправления ошибки в 1С ЗУП 3.0 страховые взносы необходимо пересчитать. Открываем документ «Начисление зарплаты и взносов», вкладка Взносы – пересчитать взносы. Проводим документ и ошибка исправляется:

Более подробно как правильно составить отчетность по страховым взносам во внебюджетные фонды мы рассматриваем на курсе по работе в 1С:ЗУП 8 ред. 3.0.

На сайте ПРОФБУХ8 Вы можете посмотреть другие наши бесплатные статьи и материалы по конфигурациям:

1C:ЗУП

https://profbuh8.ru/2015/10/besplatno-zup-3/

https://profbuh8.ru/2015/10/besplatno-zup-2_5/

Полный список наших предложений: https://profbuh8.ru/katalog/

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.