Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

В самом начале выпуска напоминаем, что до 20 Мая (пятница) Вы можете оформить заявку на участие в большом онлайн Мастер-классе «УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика».

Подробные программы и условия участия смотрите по ссылке:

Большой практический онлайн Мастер-класс по УПРОЩЁНКЕ — подробнее >>

Новостной выпуск №16 от 18 Мая 2016 г.

Суд разрешил вычет НДС по счету-фактуре упрощенца

В определении от 29.03.16 № 460-О Конституционный суд РФ подтвердил право налогоплательщика заявить вычет НДС по счету-фактуре, который выставлен контрагентом на упрощенной системе налогообложения.

Полученный от покупателя НДС должен быть перечислен в бюджет, а значит покупатель может принять его к вычету, так считает суд. Однако, Минфин пока не поддерживает такую позицию. Но если компания готова идти в суд, то в её пользу также будет постановление Конституционного суда РФ от 03.06.14 № 17-П.

Вычет НДС возможен и без отчета комиссионера

В постановлении Арбитражного суда Центрального округа от 31.03.16 № Ф10-493/2016 отменено решение ФНС, которая отказала в вычете НДС по импортному оборудованию, купленному через комиссионера. Счета-фактуры были получены в третьем квартале, в этом же периоде был заявлен вычет. Но Отчет комиссионера подписан только в ноябре.

В обязательный перечень документов для вычета по НДС Отчет комиссионера не входит (ст. 171 и 172 НК РФ). Это значит, что при наличии всех необходимых документов (первичные документы и счета-фактуры по сделке), компания может применить вычет НДС.

В релизе 3.0.43.206. добавлен Помощник по расчету УСН. С помощью помощника можно легко рассчитать налог при УСН, сформировать налоговую декларацию, сверить данные в ней с помощью отчета Анализ учета по УСН и Книги учета доходов и расходов, а также создать платежное поручение на перечисление налога в бюджет.

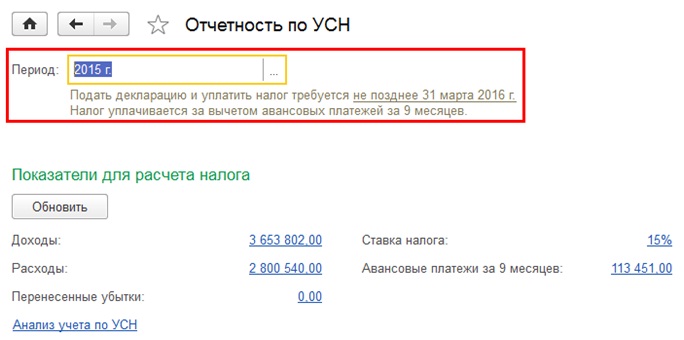

Шаг 1. Открываем помощник (Отчеты – УСН – Отчетность по УСН). Помощник автоматически выбирает актуальный период, и сразу показывает сроки сдачи отчетности и уплаты налога (рис. 1)

Рис. 1

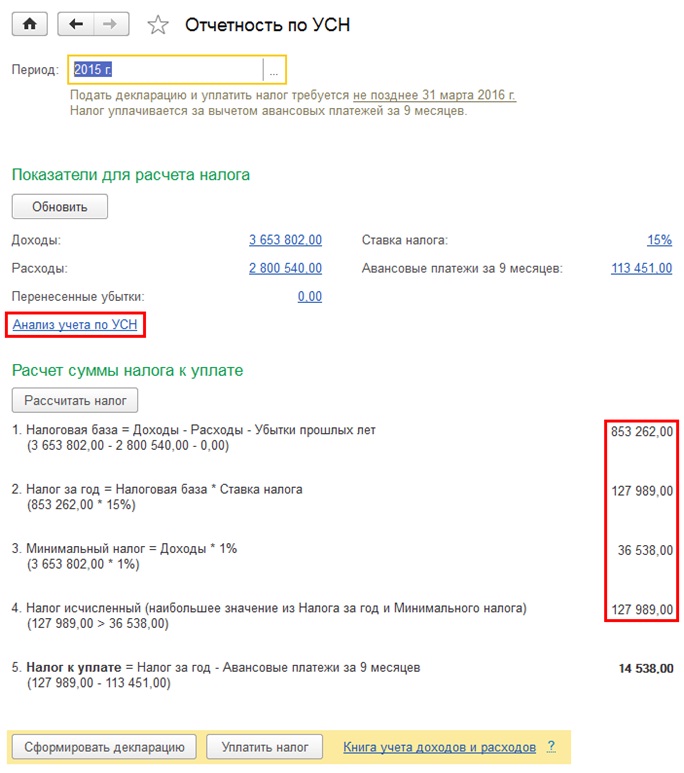

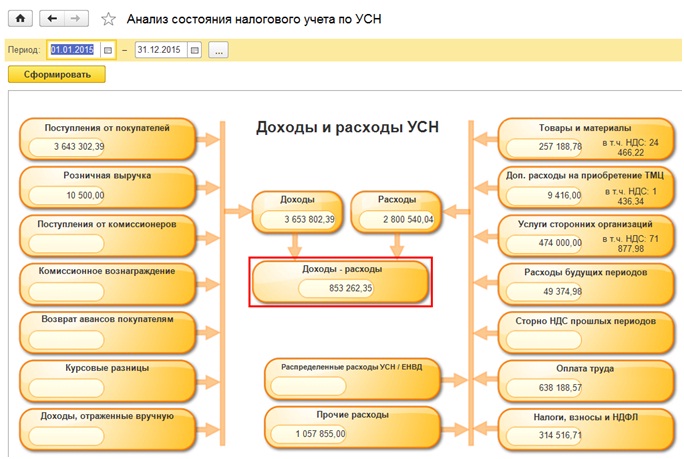

Шаг 2. При нажатии на кнопку «Рассчитать налог» автоматически проводятся регламентные операции по закрытию месяца. Здесь же, в помощнике, отражаются данные для исчисления налога и сам налог (рис. 2), которые можно сравнить с «Анализом учета по УСН» (рис. 3)

Рис. 2

Рис. 3

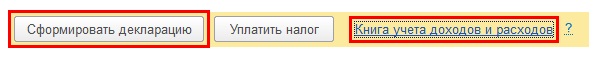

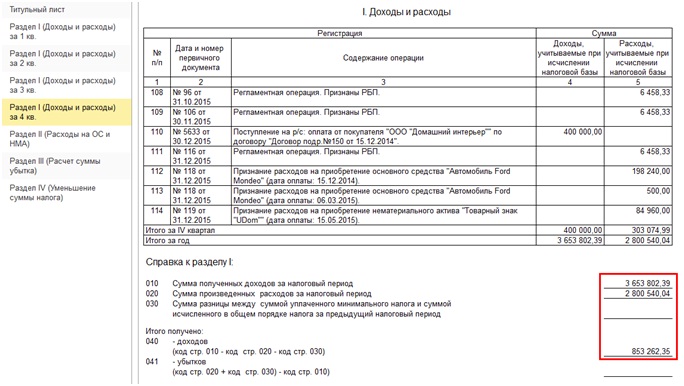

Шаг 3. Формируем Декларацию (рис. 4) и сравниваем с Книгой учета доходов и расходов (рис. 5)

Рис. 4

Рис. 5

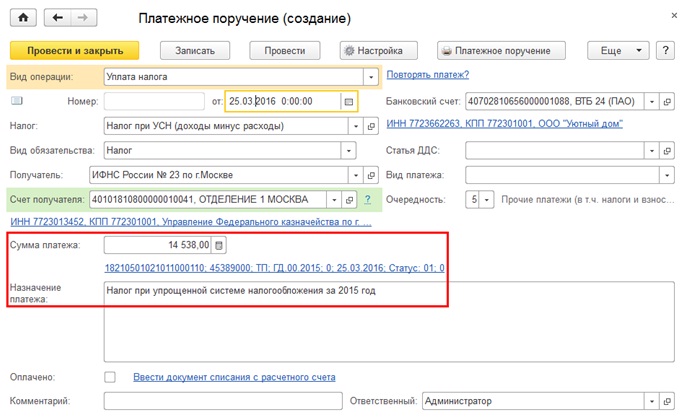

Шаг 4. Перечисляем налог в бюджет. При нажатии на кнопку «Уплатить налог», создаётся новый документ «Платёжное поручение» с видом операции Уплата налога. Все реквизиты, включая сумму и назначение платежа, заполняются автоматически (рис. 6)

Рис. 6

Дорогой Коллега , это далеко не единственные важные изменения, которые облегчат вам жизнь и помогут безошибочно работать с упрощенной системой налогообложения.

Обо всех изменениях в 1С:8, а так же об отражении типовых и сложных операций в 1С:Бухгалтерия мы будем с вами говорить и показывать на нашем он-лайн семинаре «Упрощенка — все изменения и учет в 1С:8″.

Большой практический онлайн Мастер-класс по УПРОЩЁНКЕ — подробнее >>

Разбор актуальных вопросов от подписчиков Профбух8:

Вопрос:

Здравствуйте.

Работаю в 1С:Бухгалтерия 8, ред. 3.0, Система налогообложения — ОСНО. Вместе с канцтоварами купили чай и сахар для офиса, оплатили с расчетного счета. Помогите, пожалуйста, правильно отразить данную операцию в программе. Что делать с входящим НДС?

Ответ:

Добрый день, Елена!

По мнению Минфина РФ расходы на приобретение для сотрудников организации продуктов питания (чай, кофе, сахар и т.д.), предоставляемые безвозмездно без персонифицирования сотрудников, не могут уменьшать налоговую базу по налогу на прибыль организаций (Письмо Минфина России от 11.06.2015 N 03-07-11/33827). Аналогично и с НДС — принять его к вычету по таким расходам контролирующие органы не разрешают.

Мы предлагаем Вам вариант решения данного вопроса, возможно он не учитывает все особенности Вашей организации. Попробуйте построить пример на копии базы и посмотрите, как эти операции встанут в отчеты:

1. Оформляете документ «Поступление товаров», регистрируете счет-фактуру

2. Для списания НДС: на основании «Поступления товаров» создаёте документ «Списание НДС» и списываете его в части приобретенных кофе и чая в состав прочих расходов по БУ и расходов, не учитываемых для НУ;

3. Для списания чая, кофе: На основании документа «Поступление товаров» вводите документ «Требование-накладная», которым списываются затраты на чай и кофе. Статья затрат должна быть с видом расхода «Не учитываемые в целях налогообложения».

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск вы можете в комментариях: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

УПРОЩЁНКА — Оформить заявку на участие от имени Юр. или Физ. лица >>

действует 30% скидка до 20 Мая 23:00 Мск.

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.