Рассмотрим пошагово как оприходовать основные средства в программе 1С 8.2 Бухгалтерия. Изучим как отразить поступление и ввод в эксплуатацию основных средств (ОС) с начислением амортизационной премии в программе 1С 8.2.

Допустим, АО «Шторкин Дом» приобретает и вводит в эксплуатацию ОС (автомобиль) и при этом начисляет амортизационную премию. Необходимо:

- Проверить и провести документ «Принятие к учету ОС» по вводу в эксплуатацию основного средства – Операция №1;

- Сформировать и провести регламентный документ «Закрытие месяца» за январь, февраль, март;

- Проверить правильность расчета амортизации ОС и амортизационной премии, а также проводки, формируемые документом «Амортизация и износ основных средств» и документом «Расчет налога на прибыль»;

- Определить разницы в соответствии с ПБУ 18/02 и заполните «внутренний» файл;

- Сформировать регистры налогового учета;

- Сформировать декларацию по налогу на прибыль за I квартал.

Для того, чтобы получить правильное движение по счетам налогового учета, необходимо проверить в базе данных 1С 8.2 заполнение документов и осуществить их проведение:

- по поступлению основного средства Автомобиль Ford Tourneo Connect от ООО » Автопарк » на сумму 953 000руб. от 30.01.2013г.;

- на ввод в эксплуатацию основного средства Автомобиль Ford Tourneo Connect от 30.01.2013г.;

- Закрытие месяца за период январь – март 2013г.

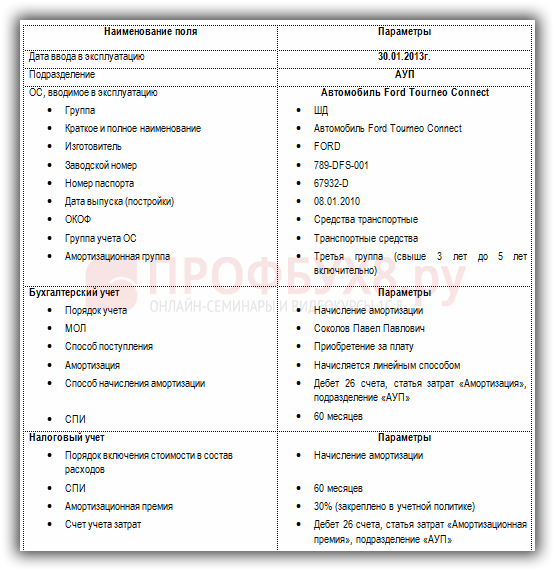

Параметры для выполнения операции №1:

Содержание

- 1 Принятие к учету ОС в 1С 8.2 — пошаговая инструкция

- 1.1 Шаг 1. Оформим документ «Принятие к учету ОС»

- 1.2 Шаг 2. Проводки при поступлении основных средств в 1С 8.2

- 1.3 Шаг 3. Расчет налога на прибыль с учетом ПБУ 18/02 в последующих периодах

- 1.4 Шаг 4. Расчет отложенного налогового обязательства

- 1.5 Шаг 5. Отражение в регистрах налогового учета оприходования ОС

- 1.6 Шаг 6. Заполнение декларации по налогу на прибыль при поступлении ОС

- 1.7 Вам будет интересно

Принятие к учету ОС в 1С 8.2 — пошаговая инструкция

Шаг 1. Оформим документ «Принятие к учету ОС»

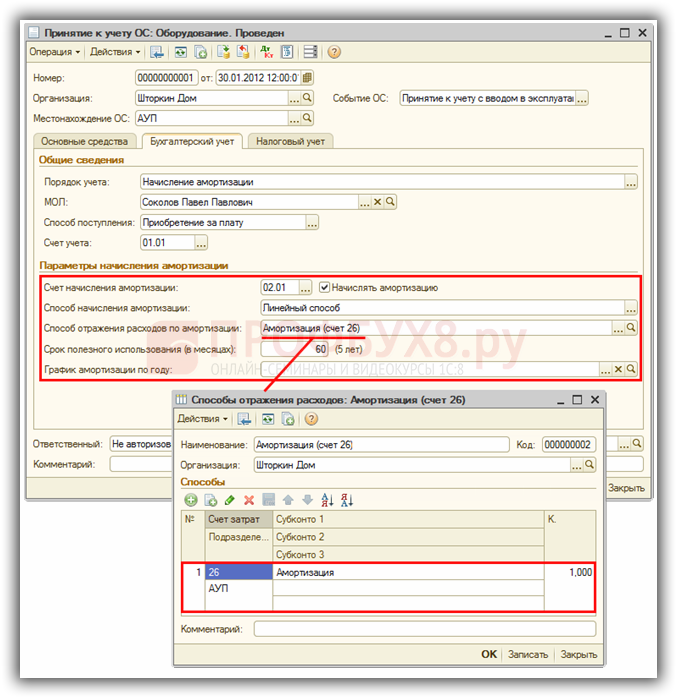

Особенности заполнения закладки Бухгалтерский учет

- В строчке Порядок учета выбираем значение «Начисление амортизации» — это вариант дальнейшего учета ОС;

- В строчке Способ отражения расходов по амортизации выбираем в нашем примере способ «Амортизация (счет 26)» — тогда начисление амортизации будет осуществляться в дебет счета 26 по статье «Амортизация»:

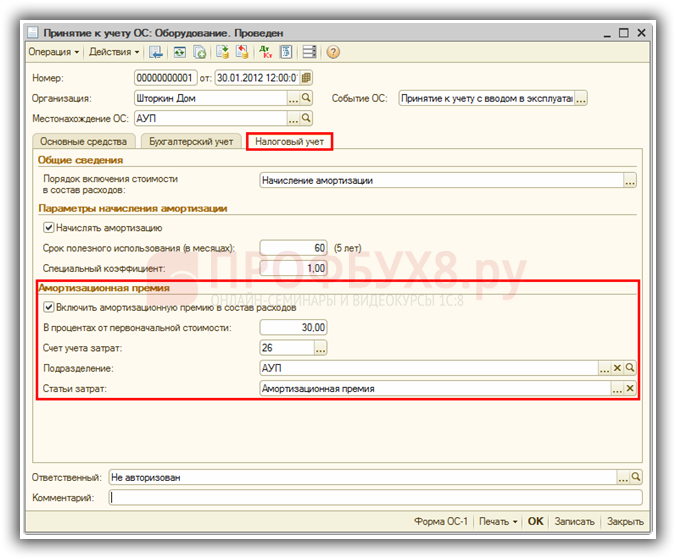

Особенности заполнения закладки Налоговый учет

На данной закладке нужно ввести данные для начисления амортизации, а также данные для начисления амортизационной премии. В нашем примере ОС относится к третьей группе амортизации (от 3 до 5 лет), поэтому амортизационная премия согласно учетной политике исчисляется в размере 30% от стоимости ОС.

- В строчке Порядок включения стоимости в состав расходов выбираем значение «Начисление амортизации»;

- В строчке Включить амортизационную премию в состав расходов ставим флаг — амортизационная премия будет начисляться одновременно с вводом ОС в эксплуатацию;

- В строчке В процентах от первоначальной стоимости – 30% — процент амортизационной премии;

- В строчке Счет учета затрат – 26 счет – в дебете этого счета будут отражены расходы по начисленной амортизационной премии:

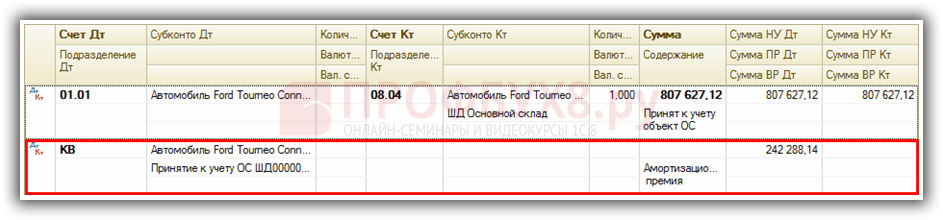

Шаг 2. Проводки при поступлении основных средств в 1С 8.2

Проводки по бухгалтерскому учету при поступлении ОС

Актив признан в качестве основного средства и его первоначальная стоимость отнесена в Дт 01.01 с Кт 08.04 на сумму 807 627,12 руб.

Проводки по налоговому учету при поступлении ОС

Актив признан амортизируемым имуществом и вся его стоимость отнесена:

- Дт 01.01 Кт 08.04 на сумму 807 627,12 руб.;

Одновременно производится начисление амортизационной премии по дебету забалансового счета КВ «Амортизационная премия»:

- Дт КВ сумма 242 288,14руб. (807 627,12*30% = 242 288,14 руб.)

В силу п.9 ст. 258 НК РФ признаваться в составе расходов в виде кап. вложений в качестве косвенных расходов амортизационная премия будет в месяце начала начисления амортизации, то есть в феврале. Поэтому, в нашем примере начисление амортизационной премии по забалансовому счету КВ «Амортизационная премия» является промежуточной. Отражение расходов по амортизационной премии будет произведено в момент начисления амортизации в регламентном документе «Амортизация и износ ОС»:

Шаг 3. Расчет налога на прибыль с учетом ПБУ 18/02 в последующих периодах

Формирование временных разниц

При проведении регламентного документа «Амортизация и износ ОС» в 1С 8.2 будет начислена амортизация по БУ и НУ, а также включена в расходы амортизационная премия по НУ, поэтому будут отражены в учете временные разницы:

- По бухгалтерскому учету:

В момент начисления амортизации по БУ по счету 26 по статье «Амортизация» будут признаваться расходы: Дт 26 Кт 02.01 сумма 13 460,45 руб. (проверка расчета амортизации = 807 627,12руб. / 60 мес).

- По налоговому учету:

В момент начисления амортизации по НУ по счету 26 по статье «Амортизация» будут признаваться расходы:Дт 26 Кт 02.01 сумма 9 422,32 руб. (проверка расчета амортизации = (807 627,12руб.- 242 288,14) / 60 мес).

В момент начисления амортизации по НУ по счету 26 по статье «Амортизационная премия» будут признаваться расходы, а также будет сделана проводка с кредита забалансового счета КВ «Амортизационная премия»: Кт КВ сумма 242 288,14руб.; Дт 26 Кт 01.01 сумма 242 288,14 руб. (сумма амортизационной премии).

- По ПБУ 18/02:

По НУ отражены расходы по начисленной амортизационной премии, а по БУ данных расходов не отражено, поэтому возникают Налогооблагаемые временные разницы (в БУ расходы < чем в НУ): Дт 26 Кт 01.01 сумма 242 288,14 руб. — Проводка по признаку ВР (сумма амортизационной премии);

Ежемесячно, в момент начисления амортизации по БУ (13 460,45 руб.) и амортизации по НУ (9 422,32 руб.) налогооблагаемые временные разницы будут погашаться на сумму разницы: Дт 26 Кт 02.01 сумма 4 038,13 руб. — Проводка по признаку ВР (проверка расчета разниц = 13 460,45 (БУ) — 9 422,32 (НУ)).

Шаг 4. Расчет отложенного налогового обязательства

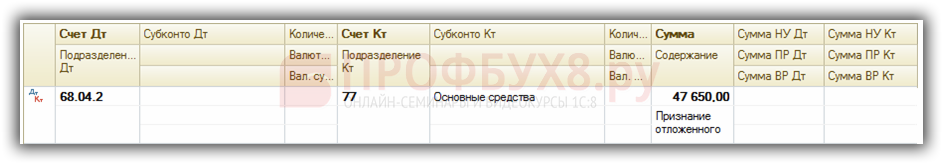

Документ «Расчет налога на прибыль» в 1С 8.2 формирует проводки:

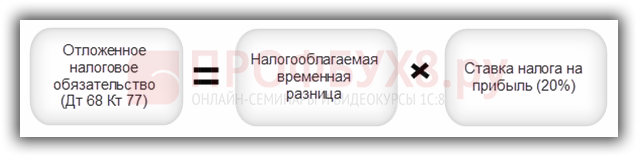

Налогооблагаемая временная разница приводит к увеличению налога на прибыль к уплате в следующих отчетных периодах, поэтому рассчитывается Отложенное налоговое обязательство (ОНО) по формуле:

Расчет Отложенного налогового обязательства (ОНО):

- Налогооблагаемая временная разница — 242 288,14 руб. (сумма амортизационной премии по НУ);

- Ставка налога на прибыль – 20%;

- ОНО = 242 288,14 * 20% = 48 457,63 руб.

В этот же момент при начислении амортизации происходит частичное погашение налогооблагаемых временных разниц:

- Погашение налогооблагаемых временных разниц составило 4 038,13 руб. (разница в амортизации между БУ и НУ);

- Ставка налога на прибыль – 20%;

- ОНО = 4 038,13 * 20% = 807,63 руб.

Проверка расчета Отложенного налогового обязательства (ОНО) в проводке:

- начисление ОНО = 48 457,63 руб.

- погашение ОНО = 807,63 руб.

Итого ОНО: Дт 68.04.02 Кт 77 сумма 47 650 руб. (48 457,63 — 807,63 руб.) Расчет произведен правильно.

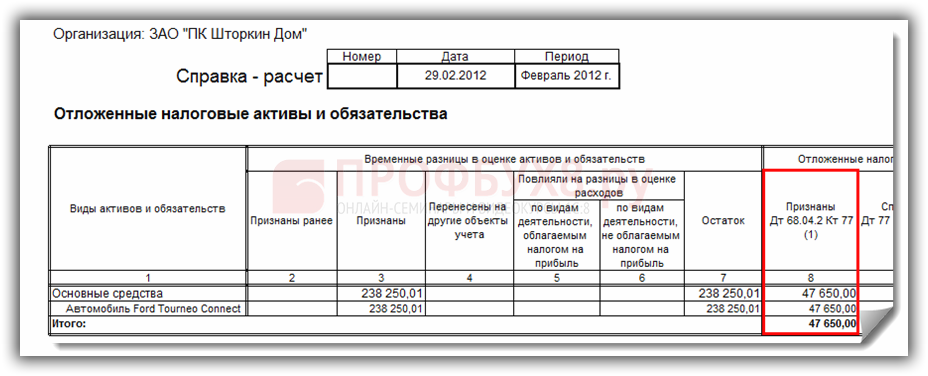

Аналогичную сумму видим в Справке- расчете (меню Отчеты – Справки-отчеты — Постоянные и временные разницы):

Шаг 5. Отражение в регистрах налогового учета оприходования ОС

Отражение в регистре учета хозяйственных операций

В момент отражения операции Приобретения объектов внеоборотных активов – документ Поступление товаров и услуг формируются записи в регистре Регистр учета операций приобретения имущества, работ, услуг, прав.

Отражение в регистре сбора информации о наличии и движении объектов налогового учета

Вся информацию о движении основного средства отражается в Регистре информации об объекте основных средств, т.е. в нем указывается стоимость ОС, амортизационная премия, данные о начисленной амортизации и др. В момент отражения операции Приобретения объектов внеоборотных активов – документ Поступление товаров и услуг формируются записи в регистре Регистр учета операций по движению дебиторской и кредиторской задолженности.

Отражение в регистре формирования отчетных данных

В 1С 8.2 Бухгалтерия при начисление амортизации по ОС (НУ) формируются записи в регистре — Регистр-расчет амортизации основных средств. Информация, указанная в данном регистре попадает в декларацию по налогу на прибыль.

В момент учета амортизационной премии в НУ формируются записи в регистре Регистр-расчет амортизационной премии. Информация, указанная в данном регистре попадает в декларацию по налогу на прибыль.

Шаг 6. Заполнение декларации по налогу на прибыль при поступлении ОС

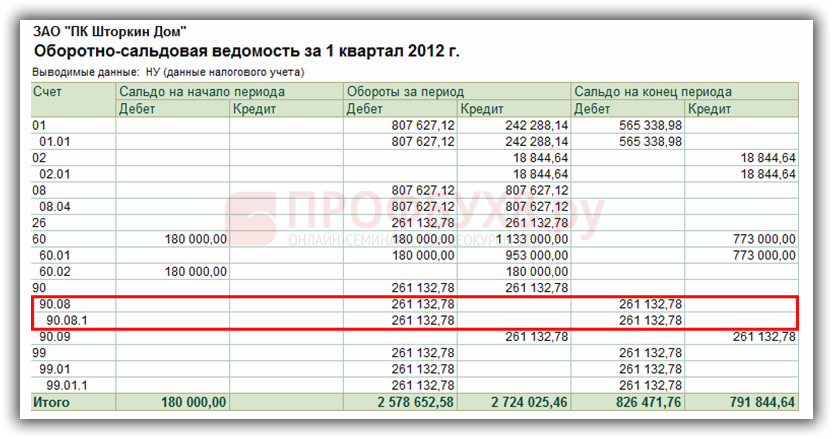

Для проверки заполнения декларации в 1С 8.2 мы можем обратиться к данным ОСВ, сформированной по признаку Налоговый учет:

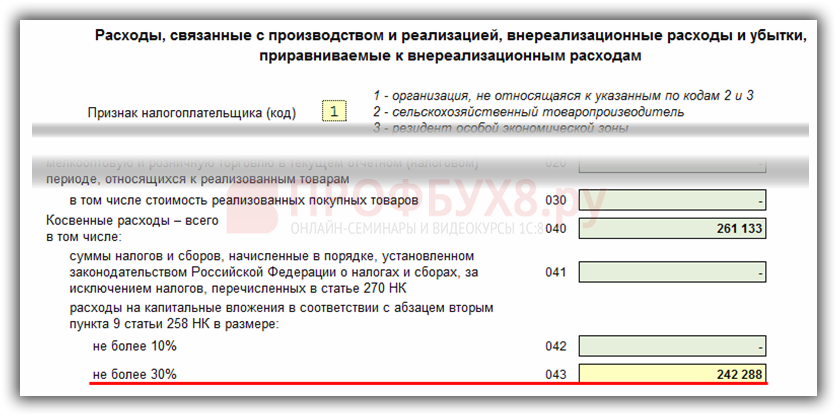

В нашем примере в декларации по налогу на прибыль амортизация по ОС и амортизационная премия будут отражаться в составе косвенных расходов в Приложение №2 к Листу 02:

- Амортизация (февраль, март) – 18 844,64 руб.;

- Амортизационная премия – 242 288,24 руб.

Итого: Косвенные расходы стр. 040 декларации = 261 132,88 руб. Декларация заполнена правильно:

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.