Рассмотрим пример реализации основного средства с восстановлением амортизационной премии, при продаже ОС ранее 5 лет использования взаимозависимому лицу в программе 1С 8.2 Бухгалтерия.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

- 1 Реализация основных средств в 1С 8.2 – пошаговая инструкция

- 1.1 Шаг 1. Оформим документ «Передача ОС»

- 1.2 Шаг 2. Проводки, формируемые при продаже основных средств

- 1.3 Шаг 3. Расчет налога на прибыль с учетом ПБУ 18/02

- 1.4 Шаг 4. Расчет постоянного налогового обязательства

- 1.5 Шаг 5. Погашение налогооблагаемых временных разниц

- 1.6 Шаг 6. Отражение в регистрах налогового учета реализации основного средства

- 1.7 Шаг 7. Заполнение декларации по налогу на прибыль при реализации основного средства

- 1.8 Вам будет интересно

Реализация основных средств в 1С 8.2 – пошаговая инструкция

Допустим, АО «Шторкин Дом» продает основное средство взаимозависимому лицу, по которому ранее была начислена амортизационная премия. Необходимо:

- Изучить теоретический вопрос восстановления амортизационной премии при реализации ОС ранее 5 лет использования взаимозависимым лицам;

- Проверить заполнение и провести документы, связанные с приобретением автомобиля, вводом его в эксплуатацию;

- Провести регламентный документ «Закрытие месяца» за январь – июнь с целью начисления амортизации по ОС;

- Выполнить Операцию №1 по реализации ОС и выставлению счета-фактуры;

- Провести регламентный документ «Закрытие месяца» за июль;

- Проверить правильность расчета амортизации и амортизационной премии, а также проводки, формируемые документом «Амортизация и износ основных средств» и документом «Расчет налога на прибыль»;

- Определить разницы в соответствии с ПБУ 18/02;

- Сформировать регистры налогового учета;

- Заполнить декларацию по налогу на прибыль за 9 месяцев.

Для того, чтобы получить правильное движение по счетам налогового учета, необходимо проверить в базе данных 1С 8.2 заполнение документов и осуществить их проведение:

- по поступлению основного средства Автомобиль Ford Tourneo Connect от ООО ” Автопарк ” на сумму 953 000руб. от 30.01.2013г.

- на ввод в эксплуатацию основного средства Автомобиль Ford Tourneo Connect от 30.01.2013г.

- Закрытие месяца за период январь – июль 2013г.

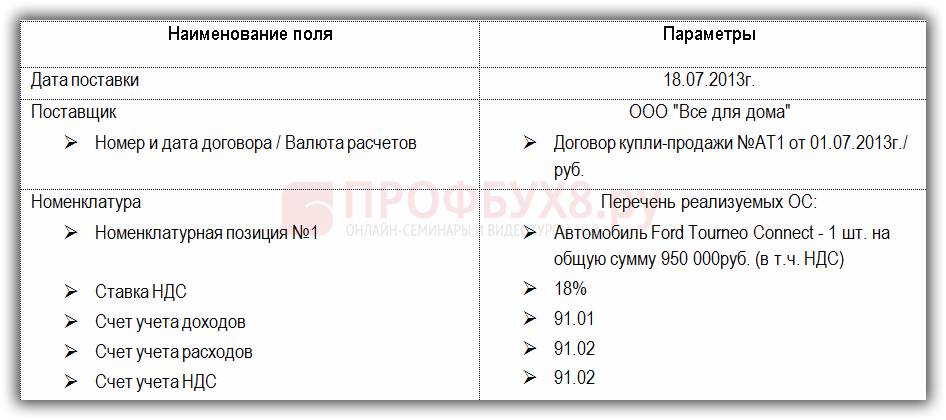

Параметры для выполнения операции №1:

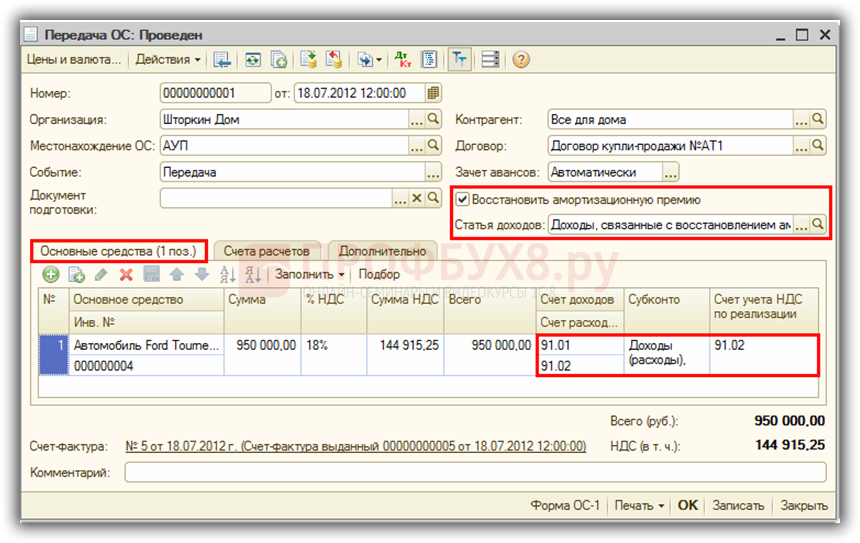

Шаг 1. Оформим документ «Передача ОС»

Особенности заполнения документа:

- В поле Восстановить амортизационную премию необходимо установить флажок, если премия подлежит восстановлению при продаже;

- В поле Статья доходов выбирается статья доходов, по которой в налоговом учете будет отражаться доход по амортизационной премии:

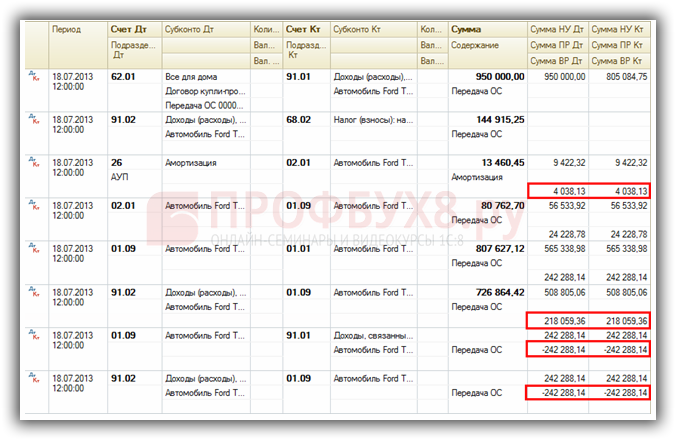

Шаг 2. Проводки, формируемые при продаже основных средств

Проводки, формируемые при реализации основных средств по бухгалтерскому учету

- Дт 62.01 Кт 91.01 на сумму выручки от реализации – 950 000,00 руб.;

- Дт 91.02 Кт 68.02 на сумму начисленного НДС с реализации – 144 915,25 руб.;

- Дт 26 Кт 02.01 на сумму месячной амортизации за последний месяц – 13 460,45 руб. (проверка расчета амортизации = 807 627,12руб. / 60 мес);

- Дт 01.09 Кт 01.01 на сумму первоначальной стомости ОС – 807 627,12 руб.;

- Дт 02.01 Кт 01.09 на сумму начисленной амортизации за все время пользования ОС – 80 762,70 руб.;

- Дт 91.02 Кт 01.09 на остаточную сумму ОС – 726 864,42 руб. (проверка расчета = 807 627,12 – 80 762,70).

Проводки, формируемые при продаже ОС по налоговому учету

- Дт 62.01 Кт 91.01 на сумму выручки от реализации без учета НДС – 805 084,75 руб.;

- Дт 26 Кт 02.01 на сумму месячной амортизации за последний месяц – 9 422,32 руб. (проверка расчета амортизации = (807 627,12руб.- 242 288,14) / 60 мес);

- Дт 01.09 Кт 01.01 на сумму первоначальной стоимости ОС за минусом амортизационной премии – 565 338,98 руб.;

- Дт 02.01 Кт 01.09 на сумму начисленной амортизации за все время пользования ОС – 56 533,92 руб.;

- Дт 91.02 Кт 01.09 на остаточную стоимость ОС – 508 805,06 руб. (проверка расчета = 565 338,98 – 56 533,92);

- Дт 91.02 Кт 01.09 на остаточную стоимость ОС – 242 288,14 руб. (амортизационная премия включается в остаточную стоимость по НУ);

- Кт 91.01 на сумму восстановленной амортизационной премии – 242 288,14 руб.

Проводки, формируемые по ПБУ 18/02

1) В момент начисления амортизации по БУ (13 460,45 руб.) и амортизации по НУ (9 422,32 руб.) налогооблагаемые временные разницы погашаются на сумму разницы:

- Дт 26 Кт 02.01 сумма 4 038,13 руб. – Проводка по признаку ВР (проверка расчета разниц = 13 460,45 (БУ) – 9 422,32 (НУ));

2) При списании остаточной стоимости ОС сумма по НУ (508 805,06 руб.) и БУ (726 864,42 руб.) отличается на сумму списанной амортизационной премии по НУ, поэтому производится погашение налогооблагаемых временных разниц:

- Дт 91.02 сумма 218 059,36 руб. – Проводка по признаку ВР (проверка расчета разниц = 726 864,42 (БУ) – 508 805,06 (НУ));

3) Отражена восстановленная амортизационная премия по НУ 242 288,14 руб. – возникает Постоянная положительная разница (в БУ в доходы не включаем в НУ включаем):

- Кт 91.01 на сумму амортизационной премии – 242 288,14 руб. – Проводка по признаку ПР.

4) Отражена амортизационна премия в качестве расхода – увеличения С остаточной по НУ 242 288,14 руб. – возникает Постоянная отрицательная разница (в БУ в расходы не включаем в НУ включаем):

- Дт 91.02 на сумму амортизационной премии – 242 288,14 руб. – Проводка по признаку ПР:

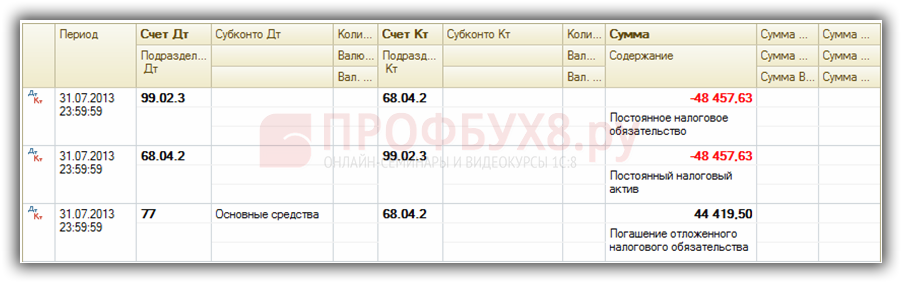

Шаг 3. Расчет налога на прибыль с учетом ПБУ 18/02

Проводки, формируемые документом «Расчет налога на прибыль» в 1С 8.2:

Шаг 4. Расчет постоянного налогового обязательства

Постоянная положительная разница приводит к увеличению налога на прибыль в отчетном периоде, поэтому рассчитывается Постоянное налоговое обязательство (ПНО) по формуле:

Проверим расчет Постоянного налогового обязательства (ПНО) в 1С 8.2 из нашего примера:

- Постоянная положительная разница составила 242 288,14 руб.;

- Ставка налога на прибыль – 20%;

- ПНО = 242 288,14 * 20% = 48 457,63 руб. Расчет постоянного налогового обязательства произведен правильно.

В связи с тем, что С остаточная увеличивается по НУ на сумму амортизационной премии, то происходит «сторнировка» Постоянного налогового обязательства (ПНО):

- storno ПНО = 242 288,14 * 20% = 48 457,63 руб.

Аналогичная сумма указана в Справке- расчете «Постоянные налоговые активы и обязательства» (меню Отчеты – Справки-отчеты – Постоянные и временные разницы).

Шаг 5. Погашение налогооблагаемых временных разниц

В момент начисления амортизации происходит частичное погашение налогооблагаемых временных разниц:

- Погашение налогооблагаемых временных разниц составило 4 038,13 руб. (разница в амортизации между БУ и НУ);

- Ставка налога на прибыль – 20%;

- ОНО = 4 038,13 * 20% = 807,63 руб.

В момент списания остаточной стоимости ОС происходит частичное погашение налогооблагаемых временных разниц:

- Погашение налогооблагаемых временных разниц составило 218 059,36 руб. (разница в остаточной стоимости между БУ и НУ);

- Ставка налога на прибыль – 20%;

- ОНО = 218 059,36 * 20% = 43 611,87 руб.

Общая сумма погашаемого отложенного налогового обязательства:

- ОНО = 807,63 + 43 611,87 = 44 419,50 руб.

Аналогичная сумма указана в Справке- расчете «Отложенные налоговые активы и обязательства» (меню Отчеты – Справки-отчеты – Постоянные и временные разницы).

Шаг 6. Отражение в регистрах налогового учета реализации основного средства

Отражение в регистре учета хозяйственных операций

В момент отражения операции Реализации основного средства – документ Передача ОС в 1С 8 формируются записи в регистре Регистр учета операций выбытия имущества, работ, услуг, прав.

Отражение в регистре сбора информации о наличии и движении объектов налогового учета

Вся информацию о движении основного средства в 1С 8.2 отражается в Регистре информации об объекте основных средств, то есть в нем указывается стоимость ОС, амортизационная премия, данные о начисленной амортизации и др. В момент отражения операции реализации основного средства – документ Передача ОС формируются записи в регистре Регистр учета операций по движению дебиторской и кредиторской задолженности.

Отражение в регистре формирования отчетных данных

При начисление амортизации по ОС (НУ) в 1С 8.2 формируются записи в регистре Регистр-расчет амортизации основных средств. Информация, указанная в данном регистре попадает в декларацию по налогу на прибыль.

Выручка и внереализационные доходы в 1С 8.2 регистрируются в регистре Регистр учета доходов текущего периода. Информация, указанная в данном регистре попадает в декларацию по налогу на прибыль.

Расходы, связанные с реализацией ОС в 1С 8.2 регистрируются в регистре Регистр-расчет финансового результата от реализации амортизируемого имущества. Информация, указанная в данном регистре попадает в декларацию по налогу на прибыль.

Шаг 7. Заполнение декларации по налогу на прибыль при реализации основного средства

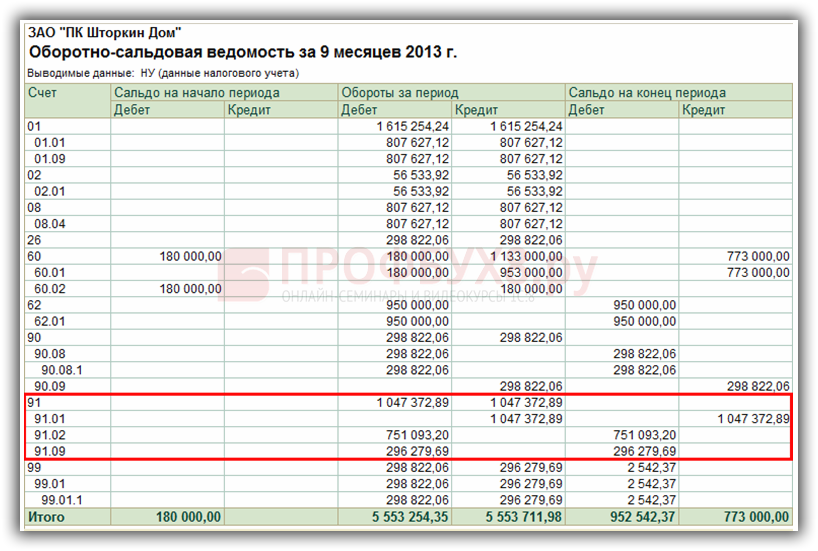

Для проверки заполнения декларации в 1С 8.2 обратимся к данным ОСВ, сформированной по признаку Налоговый учет:

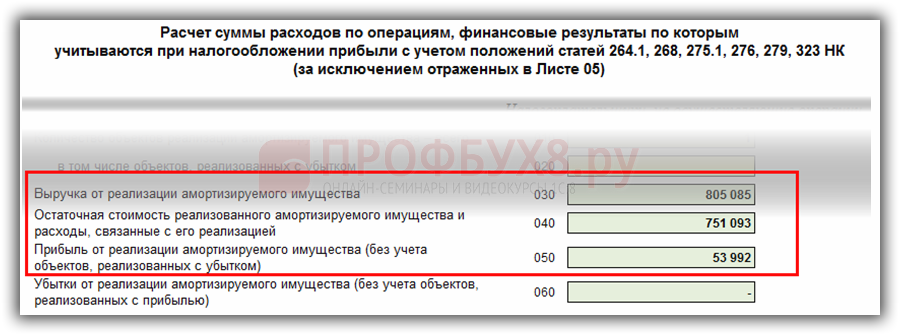

При реализации ОС заполняется Приложение №3 к Листу 02, в нём отражается информация:

- выручка от реализации ОС – 805 085 руб.;

- остаточная стоимость реализованного ОС – 751 093 руб.;

- прибыль от реализации ОС – 53 992 руб:

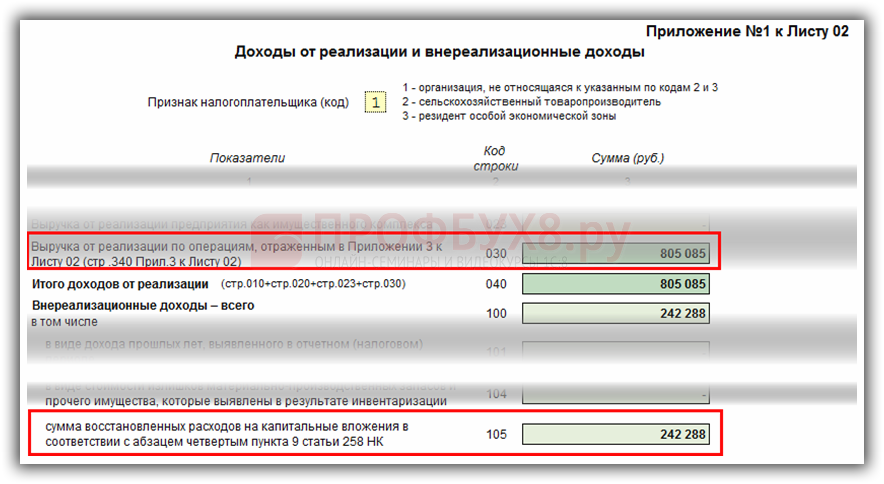

Общая сумма выручки и внереализационных доходов отражаются в Приложение №1 к листу 02:

- выручка от реализации ОС – 805 085 руб.;

- внереализационные доходы (восстановленная амортизационная премия) – 242 288 руб:

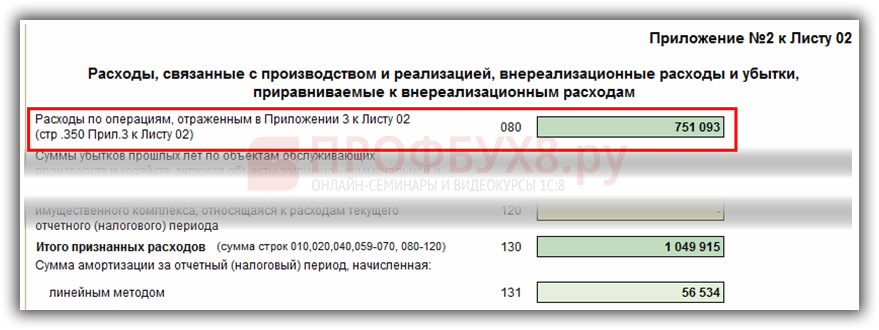

Общая сумма расходов отражается в Приложение №2 к листу 02:

- остаточная стоимость реализованного ОС – 751 093 руб.;

- сумма амортизационной премии – 242 288,24 руб.;

- сумма начисленной амортизации – 56 534 руб.

- Итого расходов: 1 049 915руб:

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.