Рассмотрим как отразить в 1С 8.2 НДС с авансов выданных на примере, а также изучим как оформить документы по оплате аванса поставщику с НДС в 1С 8.2, в том числе проводки, формируемые данными документами.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

- 1 Пошаговая инструкция

- 2 Особенности заполнения документов при оплате аванса поставщику с НДС в 1С 8.2

- 3 Проводки, формируемые при оплате аванса поставщику с НДС по бухгалтерскому учету в 1С 8.2

- 4 Как правильно отразить в 1С 8.2 НДС с авансов выданных

- 4.1 Шаг 1. Определить сумму авансов выданных по БУ, по которым выполняются условия для принятия к вычету «входного» НДС

- 4.2 Шаг 2. Произвести арифметическую проверку расчета НДС к вычету с авансов уплаченных в разрезе каждой ставки

- 4.3 Шаг 3. Произвести проверку суммы НДС к вычету с авансов выданных поставщикам по БУ и по НУ

- 4.4 Шаг 4. Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ

- 4.5 Вам будет интересно

Пошаговая инструкция

ЗАО «ПК Шторкин Дом» согласно договору перечислил поставщику аванс. Поставщик на сумму аванса выписал «входной» счет-фактуру. Покупатель в свою очередь, при выполнении всех условий, может предъявить к зачету «входной» НДС с аванса выданного. В этих целях нужно рассчитать сумму «входного» НДС, предъявляемого к вычету, проверить проводки по НДС, а также проверить записи в регистрах накопления НДС, сформировать книгу покупок и проверить расчет НДС к вычету. Для этого в 1С 8.2 необходимо оформить операции:

- Операцию по оплате аванса поставщику, зарегистрировать счет-фактуру на аванс в 1С.

- Сформировать книгу покупок и осуществить проверку ее заполнения.

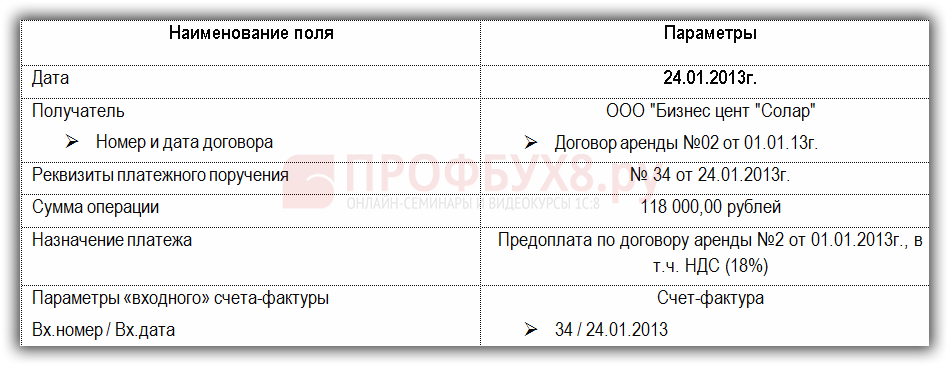

Для примера используем контрагента:

Проведение проверки НДС предлагается осуществить в следующем порядке:

- Определить сумму авансов, выданных по БУ, по которым соблюдаются условия для принятия к вычету «входного» НДС.

- Произвести арифметическую проверку расчета НДС к вычету с авансов выданных в разрезе каждой ставки

- Произвести проверку суммы НДС к вычету с авансов поставщикам по БУ и по НУ.

- Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ.

Особенности заполнения документов при оплате аванса поставщику с НДС в 1С 8.2

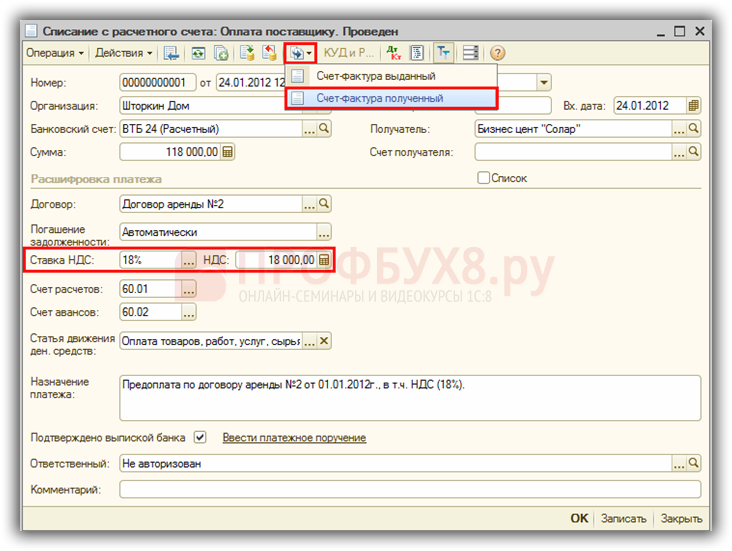

Особенности заполнения документа «Списание с расчетного счета» в 1С 8.2

- В строке Ставка НДС – указывается ставка НДС согласно договору. Необходимо указывать, для корректного формирования Счета-фактуры по авансам выданным;

- В строке НДС – сумма НДС, которая рассчитывается автоматически, если установлена ставка. Необходимо контролировать заполнение данной строки:

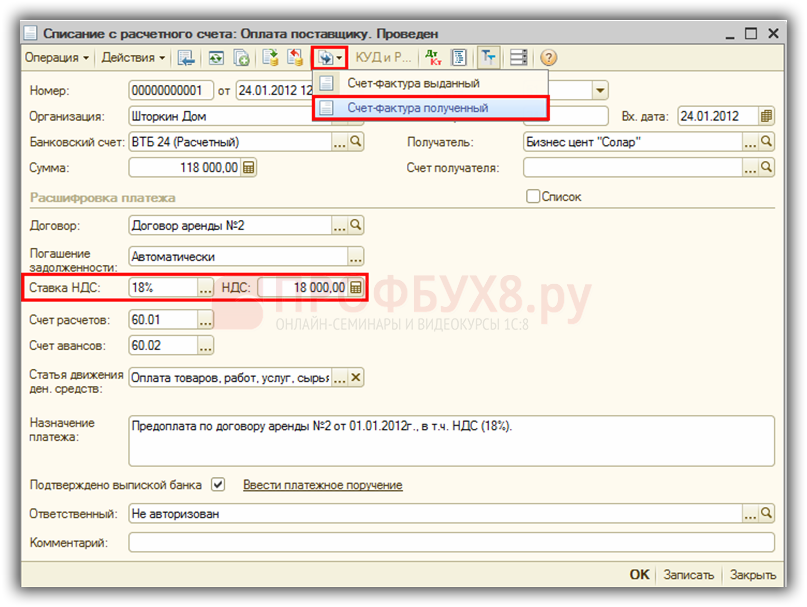

Особенности заполнения документа «Счет-фактура полученный» в 1С 8.2

Ввести Счет-фактуру по авансам уплаченных поставщику возможно из документа Списание с расчетного счета, используя <Ввести на основании> — далее выбрать Счет-фактура полученный.

В появившемся окошке Счет-фактура полученный строчки документа автоматически заполняются данными из документа Списание с расчетного счета. Поэтому необходимо их проверить и дозаполнить:

- Вид счета фактуры – должно быть «На аванс»;

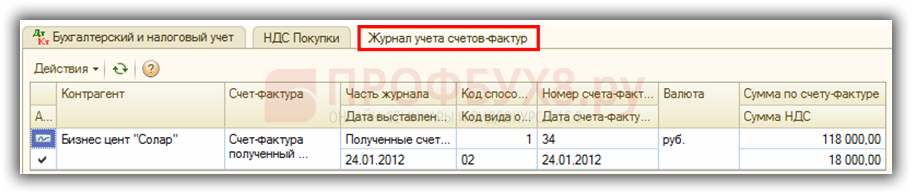

- В строчках Вх.номер и от — прописывается номер, число, месяц и год выставленного счета-фактуры поставщиком;

- флажок Отразить вычет НДС ставится для принятия НДС к вычету при проведении документа Счет-фактура полученный, если все условия для этого выполнены;

- Код вида операции – устанавливается значение «02» для авансов;

- флажок Способ выставления устанавливается в зависимости от вида выставления счета-фактуры – либо в бумажном виде либо в виде электронного документа:

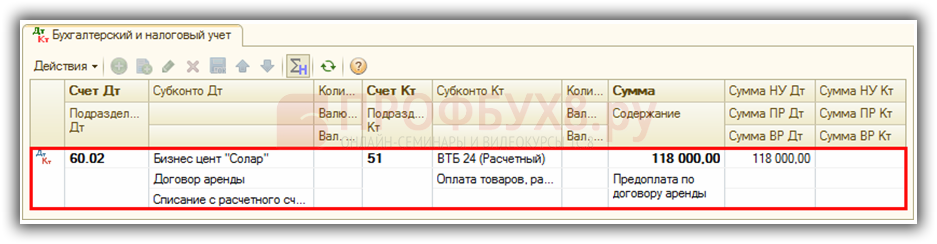

Проводки, формируемые при оплате аванса поставщику с НДС по бухгалтерскому учету в 1С 8.2

Документ Списание с расчетного счета формирует проводку по перечислению аванса поставщику — Дт 60.02 Кт 51 – на сумму предоплаты с учетом НДС:

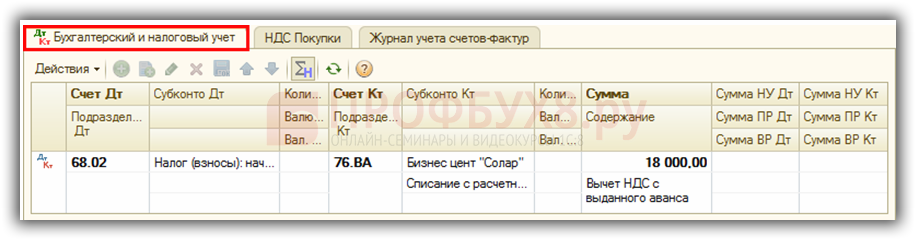

Документ Счет-фактура полученный создает проводку по принятию НДС к вычету — Дт 68.02 Кт 76.ВА – на величину «входного» НДС, принятого к вычету:

Проводки, формируемые при перечислении аванса поставщику по налоговому учету

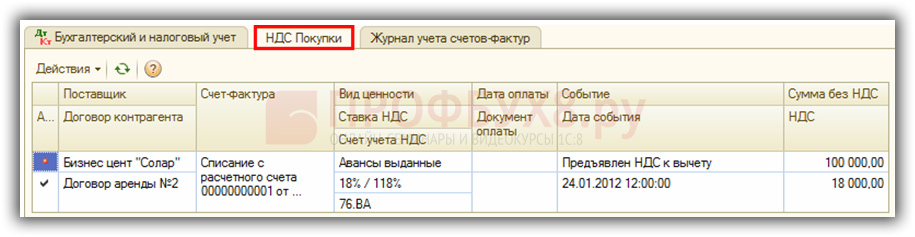

Документ Счет-фактура полученный создает записи в регистрах накопления по НДС — Запись в регистр НДС Покупки — образует строчки отчета Книга покупок:

Документ Счет-фактура полученный также создает запись в Журнале учета полученных и выставленных счетов-фактур:

Как правильно отразить в 1С 8.2 НДС с авансов выданных

Шаг 1. Определить сумму авансов выданных по БУ, по которым выполняются условия для принятия к вычету «входного» НДС

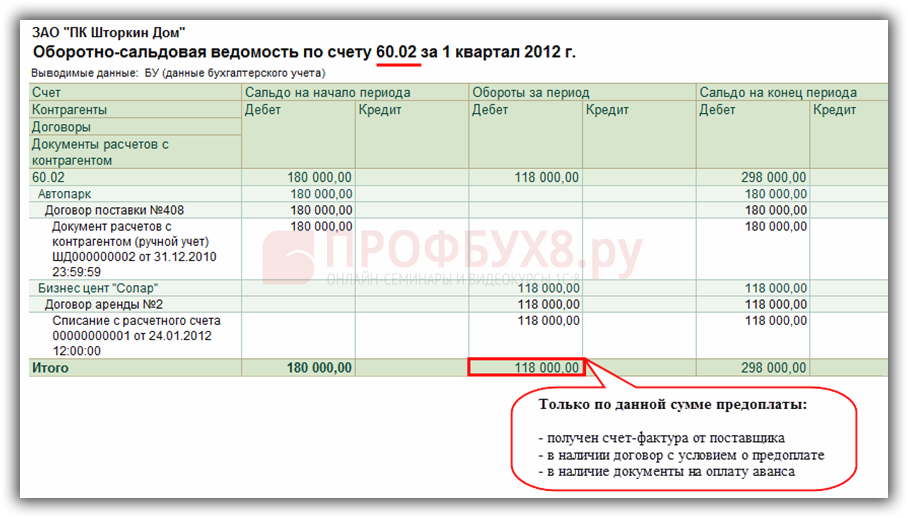

В проводках по БУ сумма авансов выданных отражается с учетом НДС:

- Дт 60.02 «Расчеты по авансам выданным» Кт 51 — на сумму аванса с НДС;

- Дт 60.32 «Расчеты по авансам выданным (в у.е.)» Кт 51 — на сумму аванса с НДС;

Чтобы сосчитать общую сумму авансов, перечисленных поставщикам, по которым соблюдаются условия для принятия к вычету НДС, можно воспользоваться Оборотно-сальдовой ведомостью по счетам 60.02 и 60.32 из раздела меню Отчеты – далее Оборотно-сальдовая ведомость по счету. В нашем примере Сумма авансов выданных по счету 60.02 – налоговая ставка 18% \ 118%- 118 тыс. руб. Выданные авансы по счету 60.32 отсутствуют:

Шаг 2. Произвести арифметическую проверку расчета НДС к вычету с авансов уплаченных в разрезе каждой ставки

Желательно в 1С 8.2 осуществить арифметическую проверку «входного» НДС по авансам выданным поставщикам.

В проводках по БУ сумма «входного» НДС указывается:

- Дт 68.02 Кт 76.ВА — на сумму НДС с авансов;

Для подсчета суммы НДС, принятого к вычету с авансов, выданных поставщикам, сформируем Анализ счета 68.02 в разделе меню Отчеты – далее Анализ счета. По нашему примеру НДС = 118 000,00* 18 \ 118 = 18 тыс.руб. НДС, рассчитанный арифметическим путем соответствует сумме свода проводок по НДС, принятому к зачету с авансов – Дт 68.02 Кт 76.ВА:

Шаг 3. Произвести проверку суммы НДС к вычету с авансов выданных поставщикам по БУ и по НУ

Желательно в 1С 8.2 сверить отражение НДС к вычету по БУ с НДС к вычету в НУ. Сумма НДС, включенного в книгу покупок по НУ отражается в регистре накопления НДС Покупки (меню Отчеты – Прочие – Список \ кросс-таблица – раздел учета НДС Покупки). Для получения суммы НДС, включенной в книгу покупок по авансам выданным необходимо настроить отчет. Кнопка Настройка — Закладка Отбор — в поле Вид ценности выбор значения Авансы выданные. В примере НДС по БУ = НДС по НУ = 18 тыс. руб.

Шаг 4. Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ

Регистром налогового учета, в котором учитывается НДС, предъявленный к вычету, является Книга покупок. Вывод на печать Книги покупок осуществляется через меню Покупка → Ведение книги покупок → Книга покупок. Регистр бухгалтерского учета, в котором аккумулируются данные по расчету НДС является счет 68.02.

Проверим:

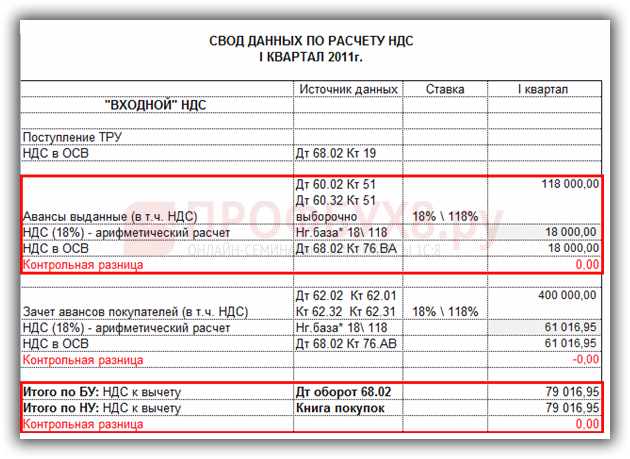

- НДС по БУ — Дт оборот 68.02 = 79 016,95 руб.

- НДС по НУ — Книга покупок = 79 016,95 руб.

- Отклонение отсутствует.

- Расчет «входного» НДС за период выполнен верно.

Свод данных по расчету «входного» НДС можно представить в виде «внутренней» таблицы:

См. также:

- Формирование записей в книге продаж в 1С 8.3

- Восстановление НДС в 1С 8.3

- Как выставить счет фактура на аванс в 1С 8.3

- Как провести корректировочную счет фактуру в 1С 8.3 от поставщика или покупателя

- Раздельный учет НДС в 1С 8.3 Бухгалтерия с примерами

- Как сделать отчет по НДС в 1С 8.3 пошаговая инструкция

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.