Рассмотрим учет и реализацию готовой продукции в 1С 8.2 Бухгалтерия 2.0 на примере. Изучим все этапы учета готовой продукции в 1С 8.2 от поступления производственных материалов до расчета фактической себестоимости продукции и заполнения декларации по налогу на прибыль с учетом реализации готовой продукции.

Содержание

- 1 Учет производства и реализации готовой продукции в 1С 8.2

- 1.1 Шаг 1. Оприходование производственных материалов

- 1.2 Шаг 2. Передача производственных материалов в производство

- 1.3 Шаг 3. Передача производственных материалов в производство для целей расчета налога на прибыль

- 1.4 Шаг 4. Начисление зарплаты

- 1.5 Шаг 5. Начисление взносов с ФОТ

- 1.6 Шаг 6. Реализация готовой продукции

- 1.7 Шаг 7. Расчет фактической себестоимости продукции

- 1.8 Шаг 8. Расчет налога на прибыль с учетом ПБУ 18/02 на конец месяца при реализации готовой продукции

- 1.9 Шаг 9. Инвентаризация незавершенного производства

- 1.10 Шаг 10. Расчет налога на прибыль с учетом ПБУ 18/02 на конец месяца (февраль)

- 1.11 Шаг 11. Отражение готовой продукции в регистрах налогового учета

- 1.12 Шаг 12. Заполнение декларации по налогу на прибыль с учетом реализации готовой продукции

- 1.13 Вам будет интересно

Учет производства и реализации готовой продукции в 1С 8.2

Рассмотрим пример. Допустим, ЗАО «ПК Шторкин Дом» производит и реализует готовую продукцию в январе месяце. Необходимо:

- Определить состав прямых расходов для целей налогового учета в Учетной политике.

- Провести документы по начислению заработной платы за январь, февраль, март, а также страховых взносов с нее.

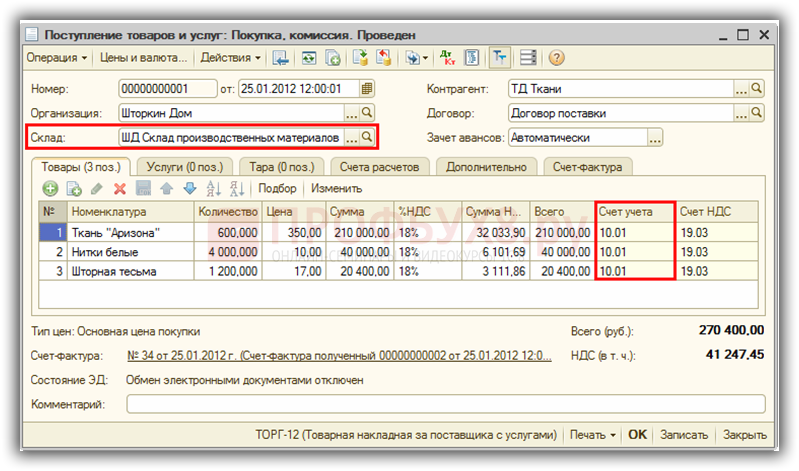

- Провести документ по оприходованию производственных материалов от ООО «ТД Ткани» на сумму 270 400 руб. от 25.01.2013г.

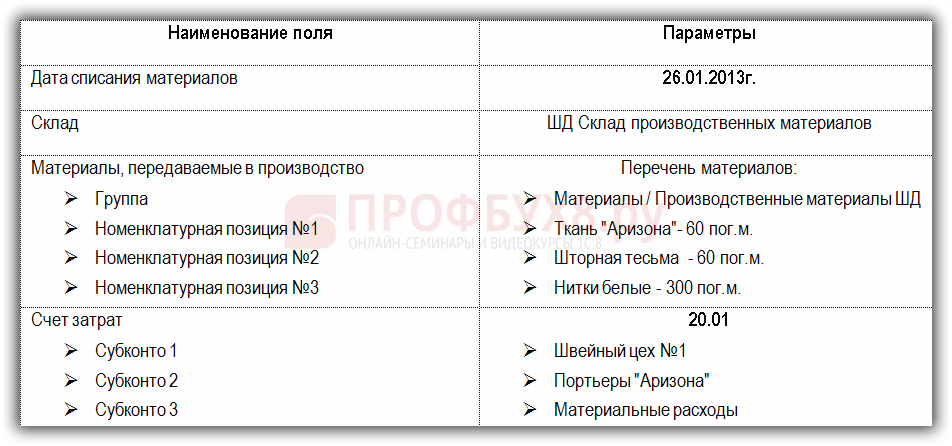

- Оформить Операцию №1 по передаче материалов в производство.

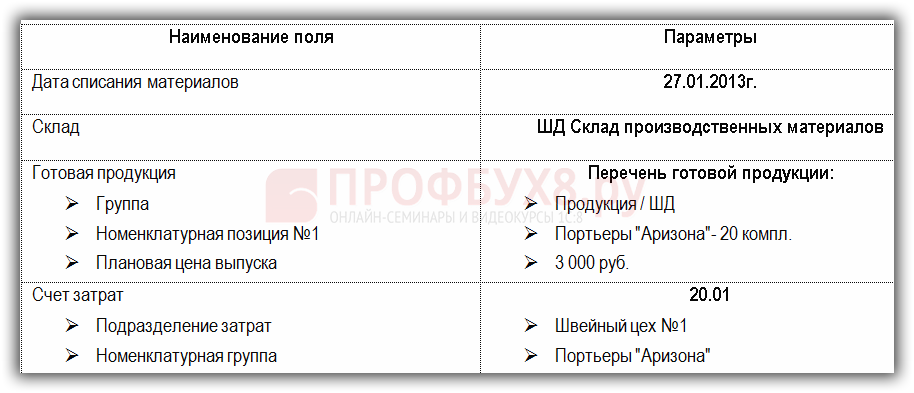

- Оформить Операцию №2 по выпуску готовой продукции.

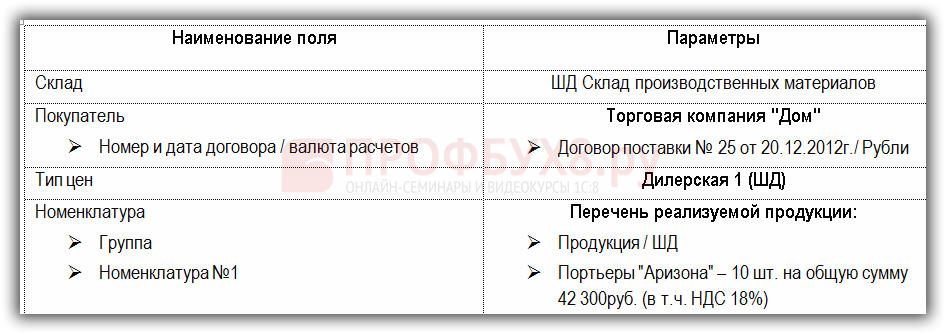

- Оформить Операцию №3 по реализации готовой продукции, выставить счет-фактуру.

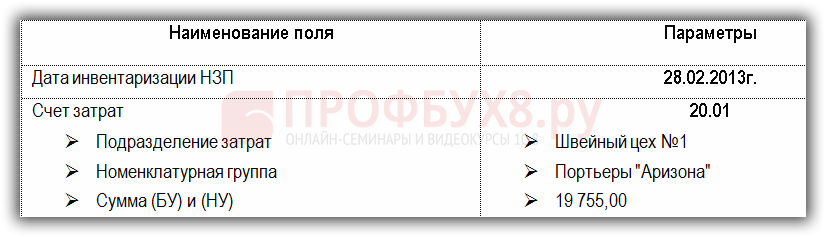

- Оформить Операцию №4 по отражению незавершенного производства на конец февраля.

- Оформить Операцию №5 по отражению незавершенного производства на конец марта.

- Создать и провести регламентный документ «Закрытие месяца» за январь – март.

- Сосчитать фактическую себестоимость готовой продукции.

- Проверить правильность проводок, формируемых документом «Расчет налога на прибыль».

- Определить разницы в соответствии с ПБУ 18/02.

- Сформировать в 1С регистры налогового учета.

- Заполнить декларацию по налогу на прибыль за I квартал.

Параметры для выполнения операции №1:

Параметры для выполнения операции №2:

Параметры для выполнения операции №3:

Параметры для выполнения операции №4:

Параметры для выполнения операции №5:

Шаг 1. Оприходование производственных материалов

В 1С 8.2 особенностей для целей расчета налога на прибыль при заполнении документа «Поступление товаров и услуг» нет, поэтому заполняем его в стандартном виде:

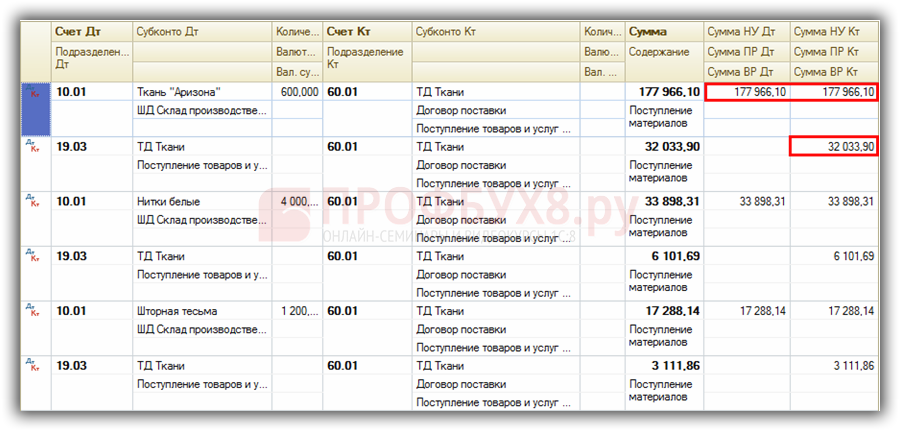

Проводки при поступлении производственных материалов

По БУ и по НУ поступление производственных материалов оформляется одинаковыми проводками на одинаковые суммы, разниц не возникает:

- Дт 10.01 Кт 60.01 сумма 177 966,10 руб.;

- Дт 19.03 Кт 60.01 сумма 32 033,90 руб.:

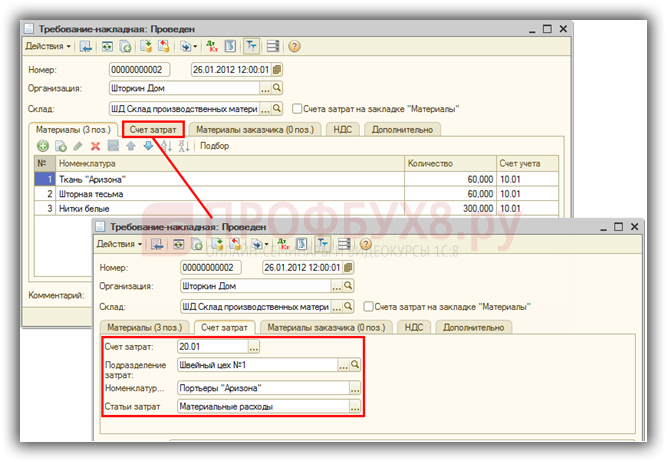

Шаг 2. Передача производственных материалов в производство

В 1С 8.2 особенностей для целей расчета налога на прибыль при заполнении документа «Требование-накладная» нет, поэтому заполняем его в стандартном виде:

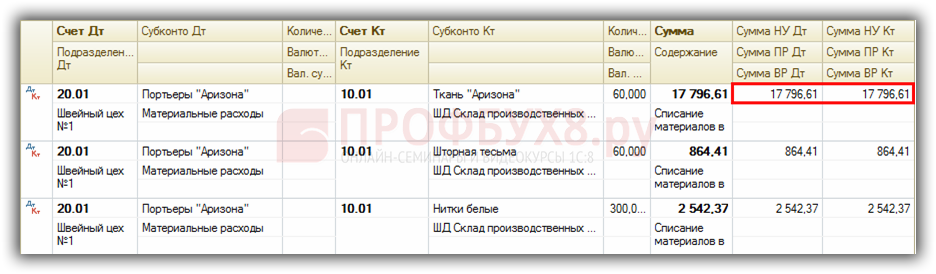

Проводки при передаче производственных материалов в производство

По БУ и по НУ передача производственных материалов в производство оформляется одинаковыми проводками на одинаковые суммы, разниц не возникает: Дт 20.01 Кт 10.01 сумма 17 796,61 руб:

Шаг 3. Передача производственных материалов в производство для целей расчета налога на прибыль

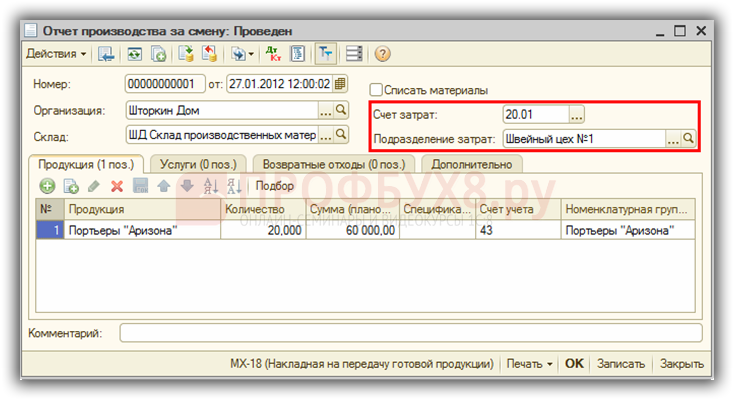

Особенностей для целей расчета налога на прибыль при заполнении документа «Отчет производства за смену» нет, поэтому заполняем его в стандартном виде:

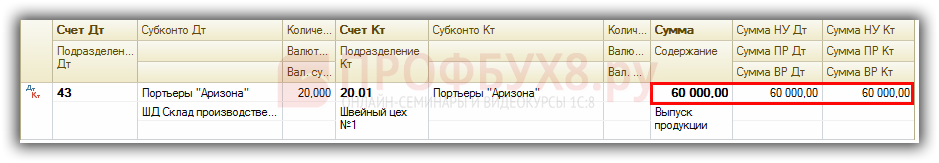

Проводки по выпуску готовой продукции из производства

По БУ и по НУ выпуск готовой продукции из производства по плановой цене оформляется одинаковыми проводками на одинаковые суммы, разниц не возникает: Дт 43 Кт 20.01 сумма 60 000,00руб.:

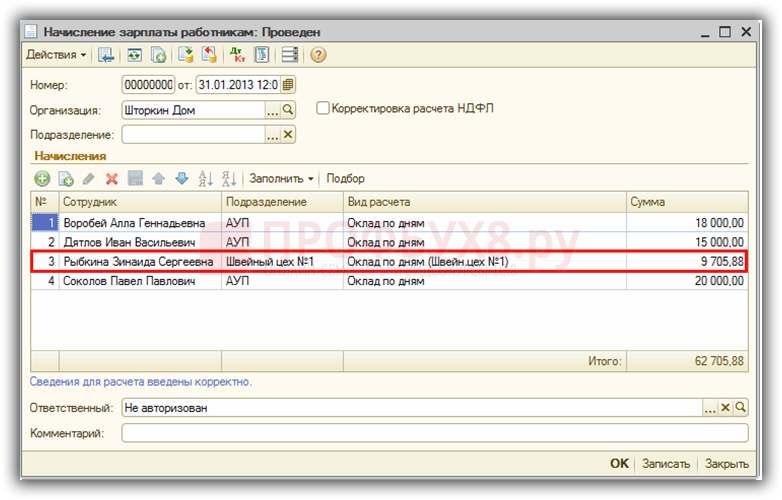

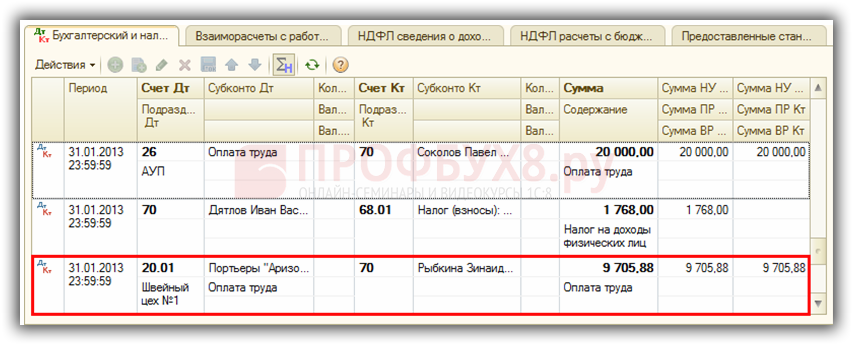

Шаг 4. Начисление зарплаты

Особенностей для целей расчета налога на прибыль при заполнении документа «Начисление зарплаты работникам» нет, поэтому заполняем его в стандартном виде:

Проводки по начислению зарплаты

По БУ и по НУ начисление зарплаты оформляется одинаковыми проводками на одинаковые суммы, разниц не возникает, несмотря на то, что как раз по начисленной зарплате присутствуют отличия в составе прямых расходов по НУ и БУ. Это отличие возникает в проводках по регламентной операции «Закрытие месяца»: Дт 20.01 Кт 70 сумма 9705,88 руб.:

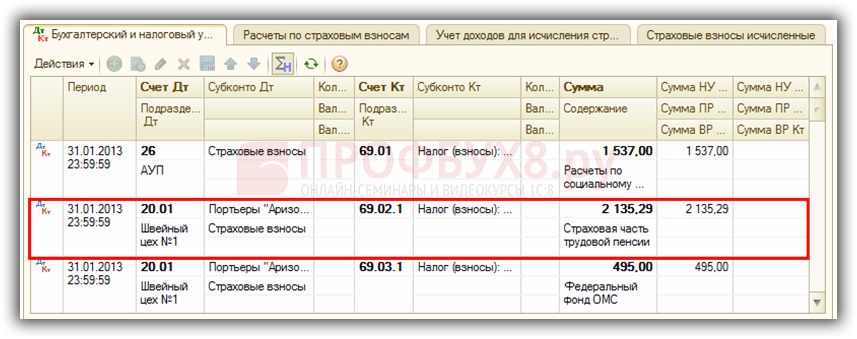

Шаг 5. Начисление взносов с ФОТ

Особенностей для целей расчета налога на прибыль при заполнении документа «Начисление налогов (взносов) с ФОТ» нет.

Проводки по начислению взносов с ФОТ

По БУ и по НУ начисление страховых взносов оформляется одинаковыми проводками на одинаковые суммы, разниц не возникает, несмотря на то, что как раз по начисленным взносам присутствуют отличия в составе прямых расходов по НУ и БУ. Это отличие возникает в проводках по регламентной операции «Закрытие месяца»:

- Например страховые взносы в ПФР по страховой части — Дт 20.01 Кт 69.02.1 сумма 2 268,75 руб.:

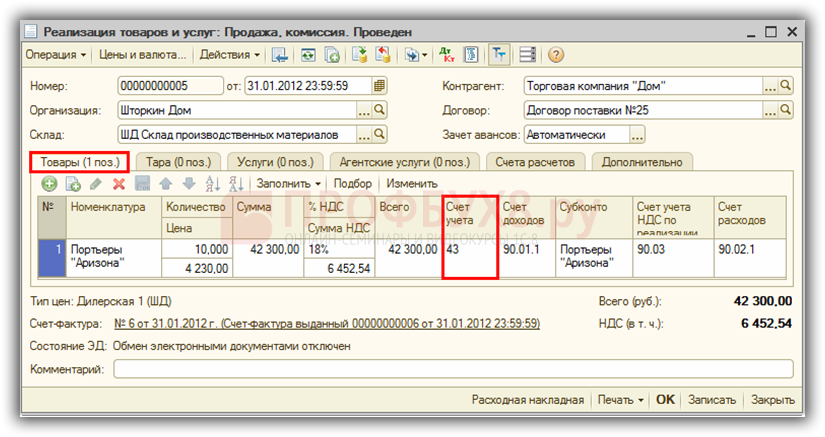

Шаг 6. Реализация готовой продукции

Особенностей для целей расчета налога на прибыль при заполнении документа «Реализация товаров и услуг» нет, поэтому заполняем его в стандартном виде:

Проводки по реализации готовой продукции по бухгалтерскому учету

Выручка от реализации услуг признается доходом от обычных видов деятельности и отражается по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения»:

- Дт 62.01 Кт 90.01.1 сумма 42 300,00 руб.;

- Дт 90.03 Кт 68.02 сумма 6 452,54 руб.

Одновременно списывается стоимость готовой продукции по плановой цене выпуска:

- Дт 90.02.1 Кт 43 сумма 30 000,00 руб.;

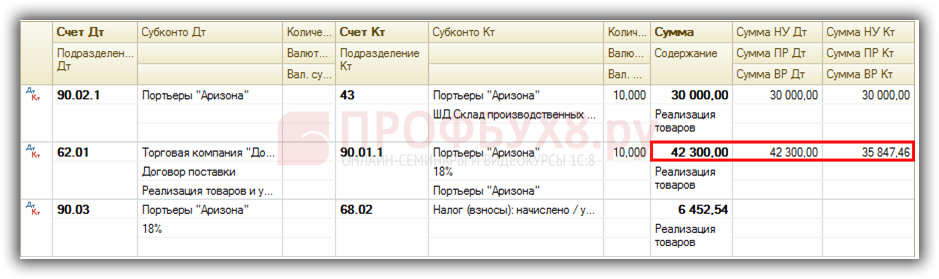

Проводки по реализации готовой продукции по налоговому учету

Выручка от реализации услуг признается доходом от реализации товаров (работ и услуг) и отражается также по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения» (НО без учета НДС):

- Дт 62.01 сумма 42 300,00 Кт 90.01.1 сумма 35 847,46 руб. (42 300,00 выручка — 6 452,54 НДС);

Одновременно списывается стоимость готовой продукции по плановой цене выпуска:

- Дт 90.02.1 Кт 43 сумма 30 000,00 руб.:

Шаг 7. Расчет фактической себестоимости продукции

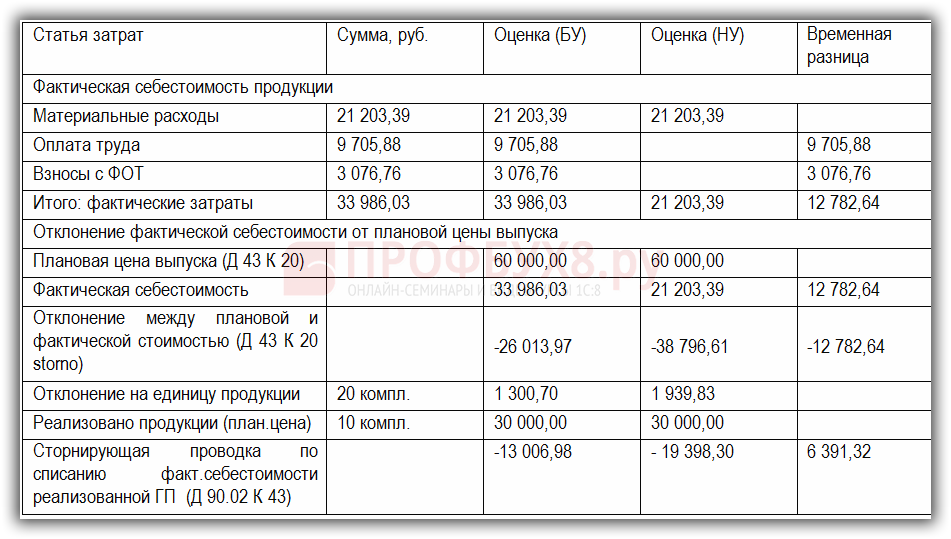

Перед проверкой проводок, формируемых регламентным документом «Закрытие счетов 20, 23, 25, 26», в 1С 8.2 необходимо проверить расчет фактической себестоимости готовой продукции по НУ и по БУ. В нашем примере за январь месяц:

Проводки по формированию фактической себестоимости

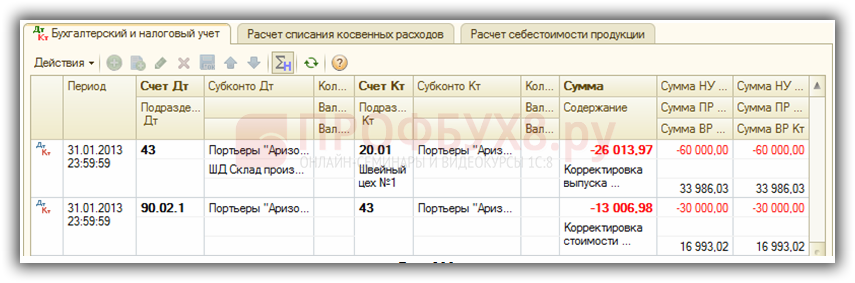

Проводки, формируемые документом «Закрытие счетов 20, 23, 25, 26»:

Проводки по формированию фактической себестоимости по бухгалтерскому учету

На конец месяца в результате формирования фактической себестоимости, сторнирующей проводкой произведена корректировка стоимости остатка готовой продукции на счете 43 «Готовая продукция»:

- Дт 43 Кт 20.01 сумма (-26 013,97) руб.

Аналогично, сторнирующей проводкой произведена корректировка стоимости реализованной готовой продукции в течение месяца:

- Дт 90.02.1 Кт 43 сумма (-13 006,98)

Проводки по формированию фактической себестоимости по налоговому учету

В связи с тем, что из состава прямых расходов по НУ исключаются расходы на оплату труда и страховых взносов с нее, то производится единовременное списание данных расходов в конце месяца в состав косвенных расходов:

- Дт 90.08 Кт 20.01 сумма (12782,64) руб.

На конец месяца в результате формирования фактической себестоимости, сторнирующей проводкой произведена корректировка стоимости остатка готовой продукции на счете 43 «Готовая продукция»:

- Дт 43 Кт 20.01 сумма (-38 796,61) руб.

Аналогично, сторнирующей проводкой произведена корректировка стоимости реализованной готовой продукции в течение месяца:

- Дт 90.02.1 Кт 43 сумма (-19 398,30).

Проводки по формированию фактической себестоимости по ПБУ 18/02

В связи с тем, что в НУ расходы на оплату труда и взносы с нее включаются единовременно в состав косвенных расходов, а по БУ они включаются в стоимость готовой продукции, то возникают Налогооблагаемые временные разницы ( в БУ расходы < чем в НУ):

- Дт 90.08 Кт 20.01 сумма (-12782,64) руб.

В связи с тем, что при корректировке остатка стоимости готовой продукции на конец месяца по БУ расходы больше, чем по НУ, то возникает разница, но она не влияет на расходы:

- Дт 43 Кт 20.01 сумма 12782,64 руб.

В связи с тем, что при корректировке стоимости готовой продукции, реализованной в течение месяца, по БУ расходы больше, чем по НУ, то возникает Вычитаемая временная разница:

- Дт 90.02.1 Кт 43 сумма 6391,32

Шаг 8. Расчет налога на прибыль с учетом ПБУ 18/02 на конец месяца при реализации готовой продукции

Расчет отложенного налогового обязательства

Существует разница между расходами по БУ и по НУ, это будет налогооблагаемая временная разница:

- 12 782,64 — 6 391,32 = 6 391,32 руб.

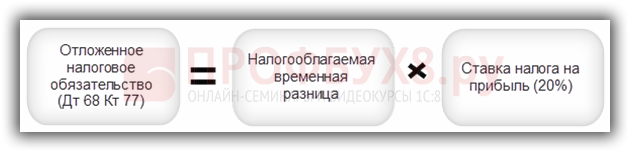

Налогооблагаемая временная разница приводит к увеличению налога на прибыль к уплате в следующих отчетных периодах, поэтому рассчитывается Отложенное налоговое обязательство (ОНО) по формуле:

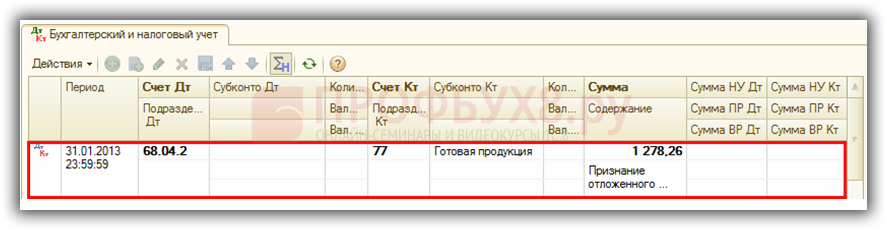

Проводки, формируемые документом «Расчет налога на прибыль» в 1С 8.2:

Проверим расчет Отложенного налогового обязательства (ОНО) по нашему примеру:

- Налогооблагаемая временная разница составила 6391,32 руб.;

- Ставка налога на прибыль – 20%;

- ОНО = 6 391,32 * 20% = 1 278,26 руб.

- Расчет отложенного налогового обязательства произведен правильно.

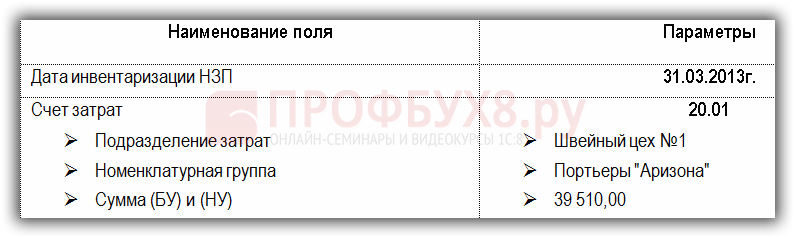

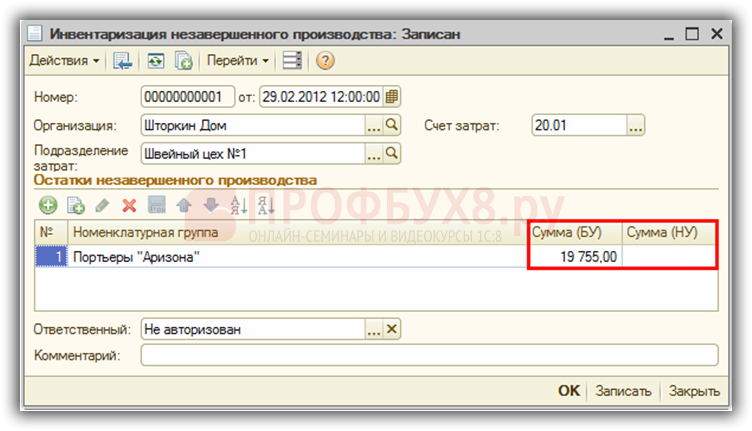

Шаг 9. Инвентаризация незавершенного производства

При заполнении документа «Инвентаризация незавершенного производства» в 1С 8.2 необходимо в графе Сумма (БУ) и Сумма (НУ) указать сумму незавершенного производства в оценках по бухгалтерскому и налоговому учету:

Проводки в бухгалтерском учете

В нашем примере в феврале и марте месяце в состав расходов незавершенного производства включены расходы на прямую оплату труда и страховые взносы с нее, то есть по дебету счета 20.01 «Основное производство» на конец месяца будет оставаться сальдо.

Проводки в налоговом учете

Для целей налогового учета расходы на прямую оплату труда и страховые взносы с нее учитываются в составе косвенных расходов и единовременно списываются на расходы ежемесячно. Т.е. по налоговому учету на конец месяца суммы по незавершенному производству не остается.

Проводки по ПБУ 18/02

В связи с тем, что в НУ расходы на оплату труда и взносы с нее включаются единовременно в состав косвенных расходов, а по БУ они остаются в составе незавершенного производства в феврале и марте, то возникают Налогооблагаемые временные разницы ( в БУ расходы < чем в НУ):

- Февраль – 19 755,00 руб.;

- Март – 39 510,00 руб.

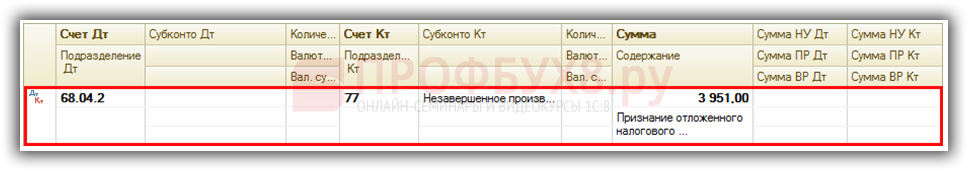

Шаг 10. Расчет налога на прибыль с учетом ПБУ 18/02 на конец месяца (февраль)

Расчет отложенного налоговое обязательства

Налогооблагаемая временная разница приводит к увеличению налога на прибыль уплате в следующих отчетных периодах, поэтому рассчитывается Отложенное налоговое обязательство (ОНО) по формуле:

Расчет Отложенного налогового обязательства (ОНО):

- Налогооблагаемая временная разница составила 19 755,00 руб. (сумма разнице в оценке незавершенки);

- Ставка налога на прибыль – 20%;

- ОНО = 19 755,00 * 20% = 3 951,00 руб. (февраль);

- ОНО = 19 755,00 * 20% = 3 951,00 руб. (март).

Проводки, формируемые документом «Расчет налога на прибыль»:

Шаг 11. Отражение готовой продукции в регистрах налогового учета

Отражение в регистре учета хозяйственных операций

В момент Приобретения материалов – документ Поступление товаров и услуг, в 1С 8.2 формируются записи в регистре Регистр учета операций приобретения имущества, работ, услуг, прав. При реализации готовой продукции информация отражается в регистре Регистр учета операций выбытия имущества, работ, услуг, прав.

Отражение в регистре сбора информации о наличии и движении объектов налогового учета

В нашем примере в момент реализации готовой продукции была сформирована дебиторская задолженность, при приобретении материалов была сформирована кредиторская задолженность. Эта информация в 1С 8.2 заносится в Регистр учета операций по движению дебиторской и кредиторской задолженности.

Необходимо заметить, что данный регистр заполняется по данным бухгалтерского учета, поэтому в него попадают все движения дебиторской и кредиторской задолженности, в т.ч. по начислению курсовых разниц по БУ.

В момент передачи материалов в производство — документ «Требование-накладная», в 1С 8.2 производится отражение списанной стоимости материалов в Регистре учета стоимости материалов, списанных в отчетном периоде.

Отражение информации о реализации готовой продукции отражено в в Регистре учета стоимости продукции, списанной в отчетном периоде. Сумма, указанная по регламентной операции попадает в состав прямых расходов в Декларацию по налогу на прибыль.

Отражение в регистре формирования отчетных данных

Доходы, отражаемые в налоговом учете, отражаются в Регистре учета доходов текущего. Информация, указанная в данном регистре, попадает в декларацию по налогу на прибыль.

В Регистре косвенных расходов на производство накапливаются все косвенные расходы, принимаемые для целей налогообложения прибыли. В результате, сумма косвенных расходов из регистра является основанием для заполнения декларации.

В Регистре учета прочих расходов текущего периода собираются расходы, относящиеся к виду «Прочие расходы» (ст.264 НК РФ), данные расходы в том числе содержатся и в регистре Регистре косвенных расходов на производство.

Прямые расходы на производство накапливаются в Регистре учета прямых расходов на производство.

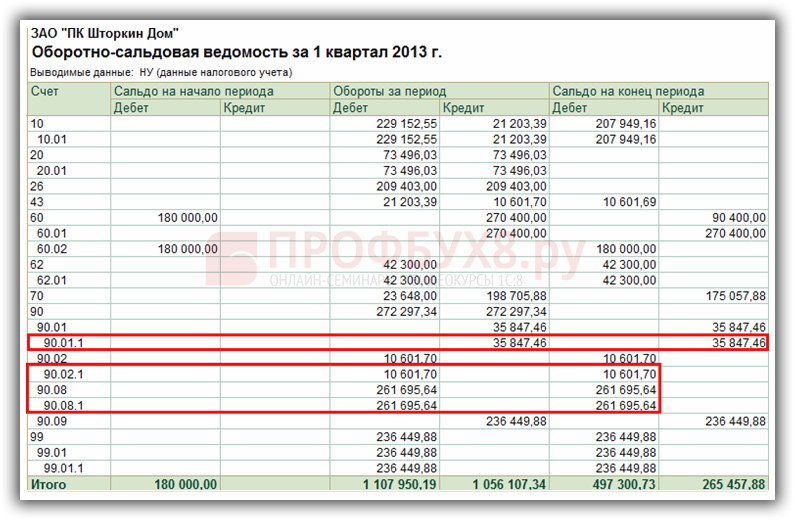

Шаг 12. Заполнение декларации по налогу на прибыль с учетом реализации готовой продукции

Для проверки заполнения декларации в 1С 8.2 обратимся к данным ОСВ, сформированной по признаку Налоговый учет:

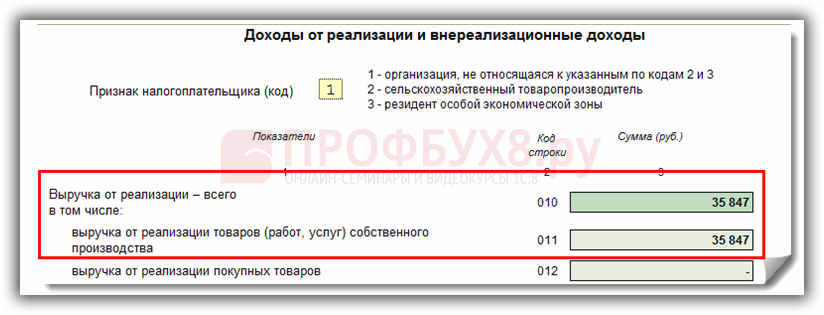

В нашем примере в декларации по налогу на прибыль в Приложение №1 к Листу 02 будет отражаться выручка от реализации готовой продукции по стр. 011 «Выручка от реализации товаров, работ и услуг собственного производства» в размере 35 847,46 руб:

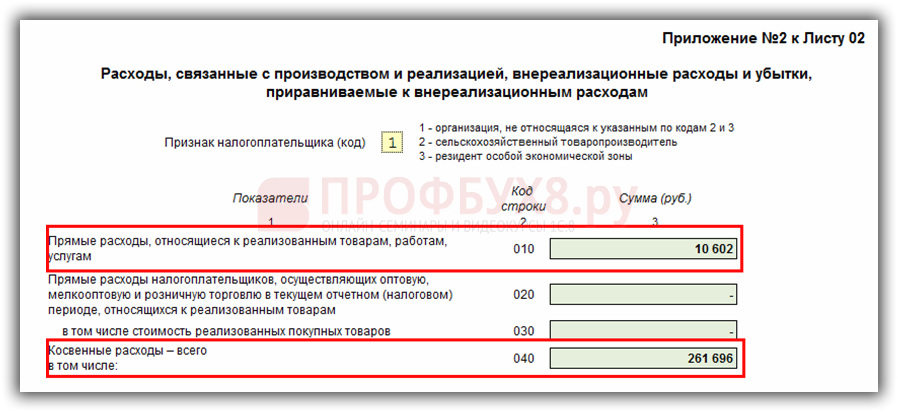

В Приложение №2 к Листу 02 будут отражаться:

- прямые расходы на реализованную готовую продукцию по стр. 010 «Прямые расходы, относящиеся к реализованы товарам, работам, услугам» в размере 10 602 руб.

- косвенные расходы налогового периода по стр. 040 «Косвенные расходы, всего» в размере 262 495,00 руб.:

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.