Рассмотрим как подготовить Налоговую декларацию по налогу на прибыль в 1С 8.2 Бухгалтерия. Также изучим:

- Как заполнить декларацию по налогу на прибыль;

- Как проверить правильность заполнения декларации по налогу на прибыль;

- Как сформировать печатную форму декларации и файл для передачи в ИФНС в 1С 8.2;

- Как сформировать платежное поручение на оплату налога на прибыль в бюджет.

Содержание

Заполнение декларации по налогу на прибыль в 1С 8.2

Заполнить декларацию по налогу на прибыль в программе 1С 8.2 можно через:

- Меню Отчеты → Регламентированные отчеты;

- Кнопка <Добавить элемент списка> — выбор Налог на прибыль ;

- Период — отчетный период.

Для печати в 1С 8.2 Налоговой декларации по налогу на прибыль организаций используется кнопка <Печать>, расположенная в нижней панели формы отчета. При выборе варианта Печатать сразу расчет будет сразу выведен на печать без предварительного показа.

При выборе варианта Показать бланк на экран в 1С 8.2 выводится форма предварительного просмотра отчета. В результате чего можно распечатать не весь отчет, а лишь те листы, которые необходимы – выделив их предварительно флажками.

Для выгрузки расчета в 1С 8.2 необходимо нажать вверху панели кнопку <Выгрузка> — <Выгрузить> и указать в появившемся окне, куда следует сохранить файл.

Порядок заполнения декларации по налогу на прибыль

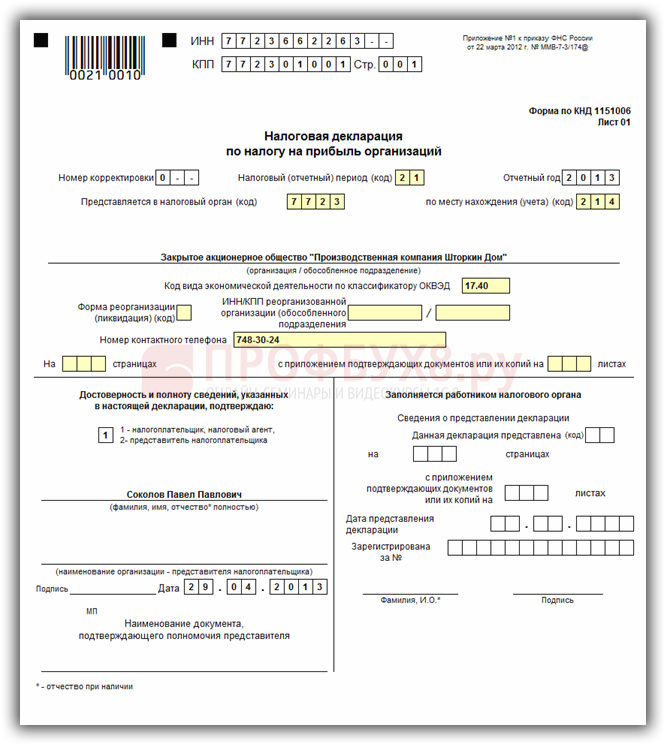

Шаг 1. Заполнение титульного листа

При заполнении титульного листа заполняются информационные показатели о налогоплательщике, о периоде сдаче отчетности:

- В поле Номер корректировки — код первичного отчета соответствует значению «0», при сдаче уточненного расчета ставится порядковый номер корректировки;

- В поле Налоговый период (код) – код отчетного периода: значение «21» — декларация за I квартал; значение «31» — декларация за I полугодие; значение «33» — декларация за 9 месяцев; значение «34» — декларация за год.

При ежемесячной подаче деклараций налоговый период указывается в соответствии с Приложением N 1 к Порядку заполнения налоговой декларации по налогу на прибыль организаций.

- В поле Отчетный год – год, за который подается декларация;

- В поле Представляется в налоговый орган (код) – код налогового органа, в который представляется декларация;

- В поле по месту нахождения (учету) (код) – код место нахождения организации: значение «213» — по месту учета крупнейшего налогоплательщика; значение «214» — по месту нахождения российской организации; значение «215» — по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком нахождения российской организации; значение «216» — по месту учета правопреемника, являющегося крупнейшим налогоплательщиком; значение «220» — по месту нахождения обособленного подразделения российской организации; значение «223» — по месту нахождения (учета) российской организации при представлении декларации по закрытому обособленному подразделению; значение «231» — по месту нахождения налогового агента – организации.

- В поле Форма реорганизации – код формы реорганизации (например 1 — преобразование, 2 — слияние и т.д.);

- В последующих полях указывается Наименование налогоплательщика в соответствии с учредительными документами, код ОКВЭД, присвоенный налогоплательщику, номер контактного телефона налогоплательщика:

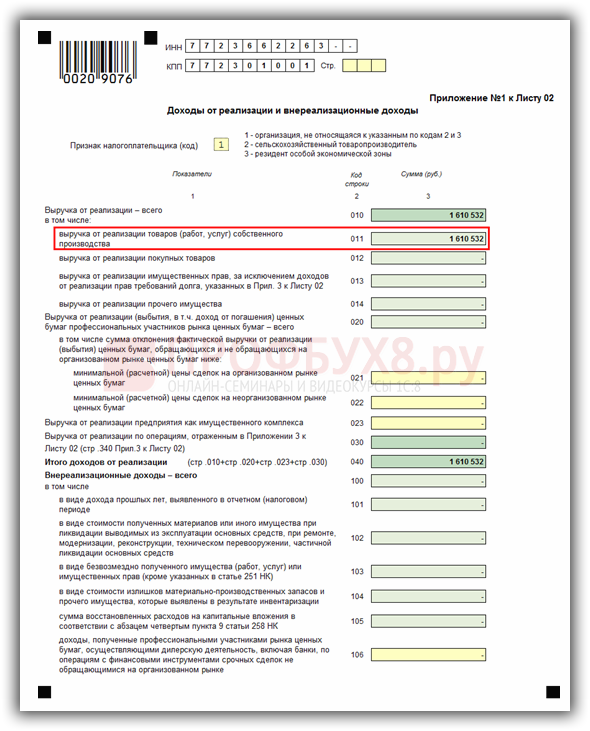

Шаг 2. Заполнение Приложения №1 к листу 02

В разделе заполняется информация о доходах, полученных от реализации и внереализационных доходах.

- В строчке 010 – общая сумма выручки от реализации в соответствии со ст.249 НК РФ; в том числе: указывается в строчке 011 — выручка от реализации товаров (работ, услуг) собственного производства, в строчке 012 — выручка от реализации покупных товаров; в строчке 013 — выручка от реализации имущественных прав, за исключением доходов от реализации прав требований долга, указанных в Прил.3 к Листу 02; в строчке 014 — выручка от реализации прочего имущества:

- Строчки 020 – 022 – строчки заполняются только профессиональными участниками рынка ценных бумаг;

- В строчке 023 – выручка от реализации предприятия как имущественного комплекса;

- В строчке 030 – указывается выручка от реализации , перенесенная из Приложения 3 к Листу 02 (стр .340 Прил.3 к Листу 02);

- В строчке 040 Итого доходов от реализации – сумма строк 010+ 020+ 023+ 030. Сумма переносится в стр.010 Листа 02.

- В строчке 100 – общая сумма внереализационных доходов в соответствии со ст.250 НК РФ; в том числе: указывается в строчках 101-106 — расшифровка внереализационных доходов. Сумма переносится в стр.020 Листа 02.

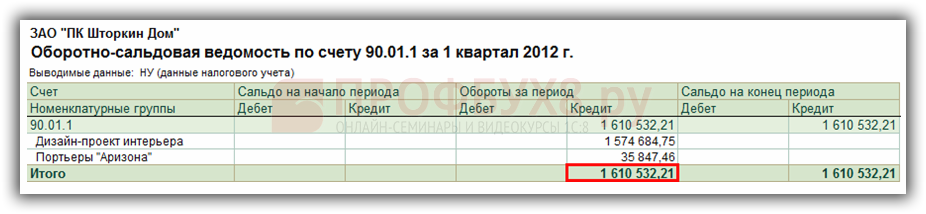

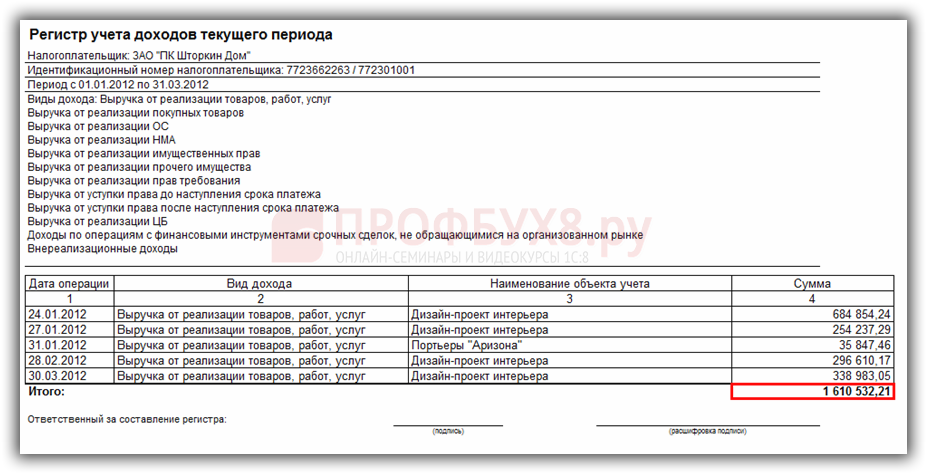

В 1С 8.2 общую сумму доходов можно проверить в Регистре учета доходов текущего периода:

Пример заполнения Приложения №1 к листу 02 ДНП в 1С 8.2:

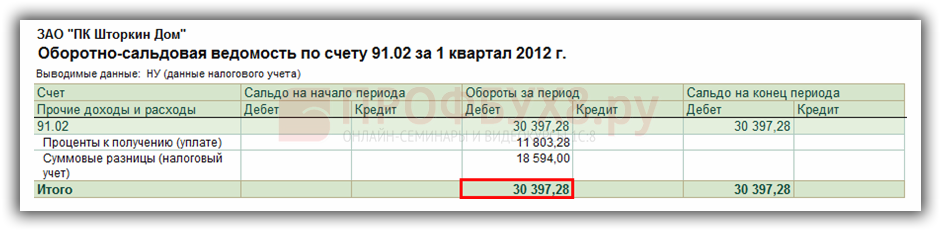

Шаг 3. Заполнение Приложение №2 к листу 02

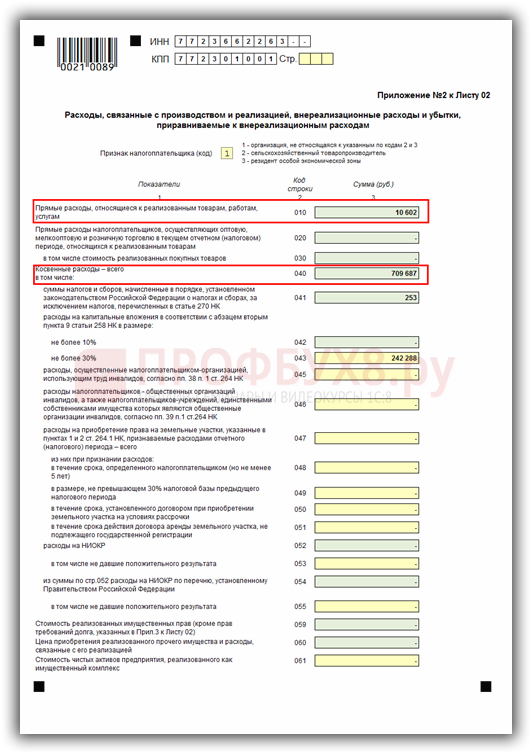

В разделе заполняется информация о расходах, связанных с производством и реализацией и внереализационных расходах.

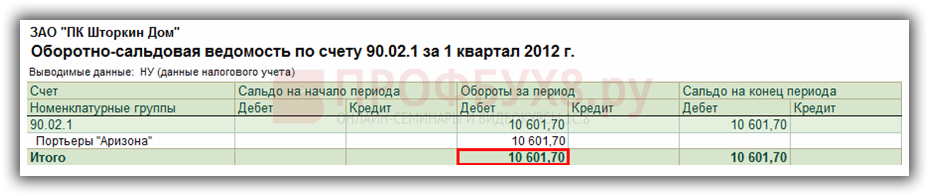

- В строчке 010 – сумма прямых расходов, относящиеся к реализованной произведенной продукции, работам, услугам:

- В строчке 020 (в т.ч. стр. 030) – сумма прямых расходов, относящиеся к реализованным товарам, а также сумма прямых расходов по доставке товаров от поставщика до склада в соответствии со ст.320 НК РФ;

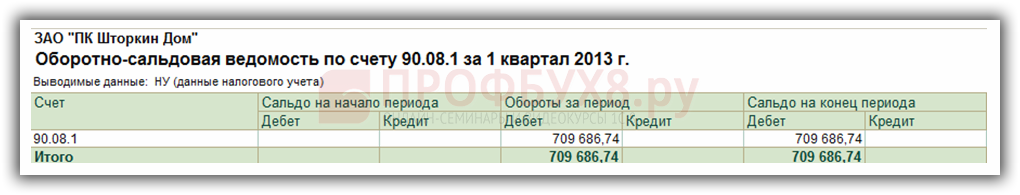

- В строчке 030 – общая сумма косвенных расходов, рассчитываемая в соответствии с НК РФ:

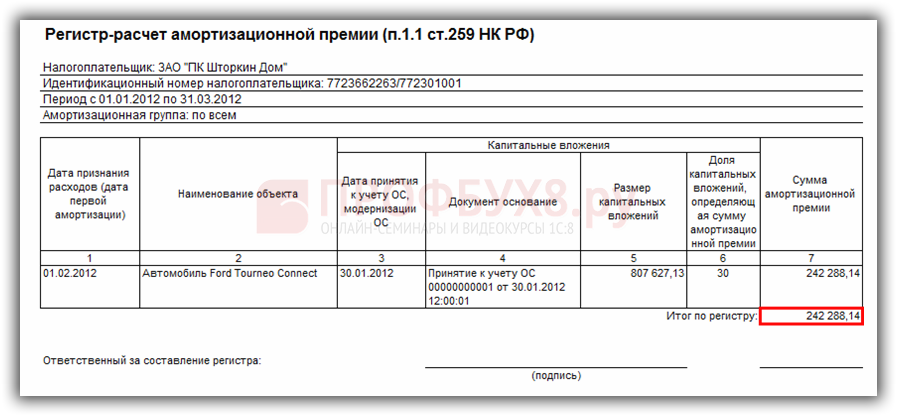

- в т.ч. строчки 041- 055 расшифровка косвенных расходов по видам, а именно: в строчке 041 — сумма налогов и сборов, за исключением налогов, перечисленных в статье 270 НК; в строчке 042 – амортизационная премия не более 10% в соответствии с п.9 ст. 258 НК РФ:

- В строчках 059 – 120 – указываются суммы прочих расходов, связанных с производством и реализацией.

Пример заполнения Приложения №2 к листу 02 ДНП в 1С 8.2:

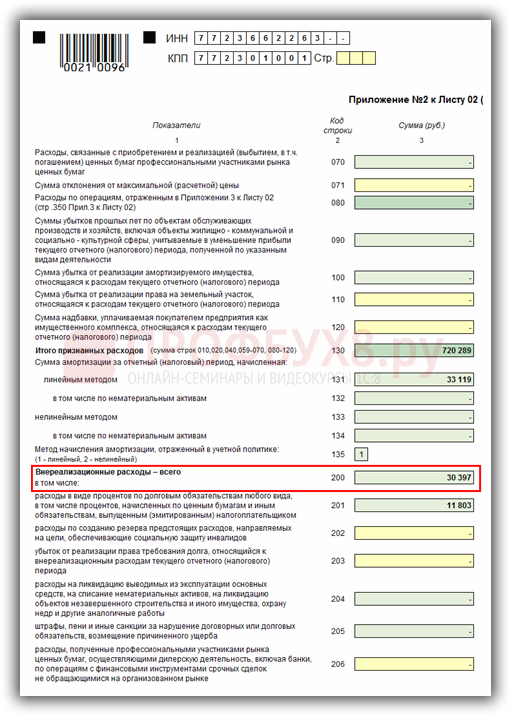

- В строчке 130 Итого признанных расходов – сумма строк 010+ 020+ 040+ 059-120. Сумма переносится в стр.030 Листа 02.

- В строчках 030 – 135 – указываются справочные данные о начисленной амортизации по основным средствам и нематериальным активам.

- В строчке 200 – общая сумма внереализационных расходов, рассчитываемая в соответствии со ст.265 НК РФ. В том числе: указывается в строчках 201-206 — расшифровка внереализационных расходов. Сумма переносится в стр.040 Листа 02.

Пример заполнения Приложения №2 к листу 02 ДНП в 1С 8.2:

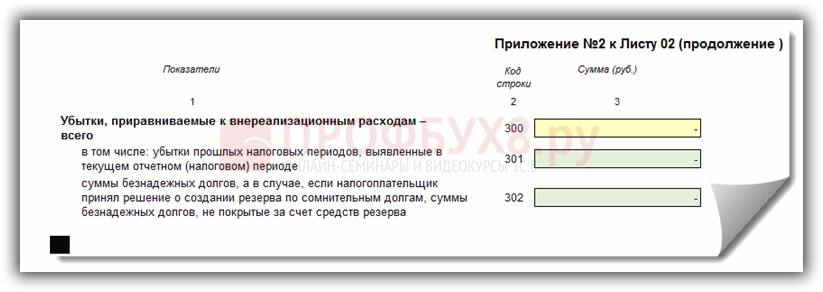

- В строчке 300 –сумма убытков, приравниваемых к внереализационным расходам в том числе: указывается в строчках 301-302 — расшифровка суммы убытков:

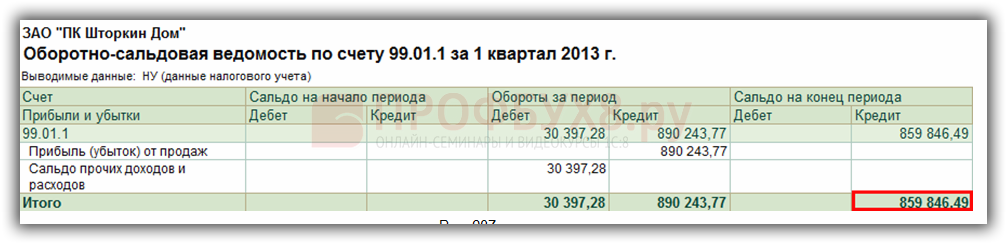

Шаг 3. Заполнение Листа 02 Расчет налога на прибыль организаций

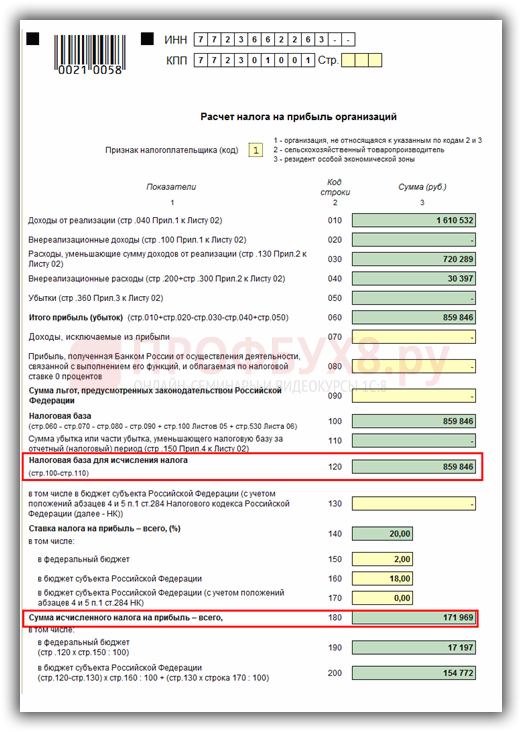

- в строчке 010 – сумма доходов от реализации — переносится из стр.040 Прил.1 к Листу 02;

- в строчке 020 – сумма внереализационных доходов – переносится из стр .100 Прил.1 к Листу 02;

- в строчке 030 – сумма расходов, уменьшающих сумму доходов от реализации — переносится из стр .130 Прил.2 к Листу 02;

- в строчке 040 – сумма внереализационных расходов – переносится из стр .200+стр .300 Прил.2 к Листу 02.

- в строчке 050 – сумма убытков, не уменьшающих налогооблагаемую базу – переносится из стр .360 Прил.3 к Листу 02;

- В строчке 060 Итого прибыль (убыток) – сумма строк 010+ 020 — 030 — 040 + 050

- в строчке 070 – сумма Доходов , исключаемых из прибыли;

- в строчке 090 – сумма льгот, предусмотренных законодательством РФ;

- в строчке 100 – налоговая база (стр.060 — стр.070 — стр.080 — стр.090 + стр.100 Листов 05 + стр.530 Листа 06);

- в строчке 110 — сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр .150 Прил.4 к Листу 02)

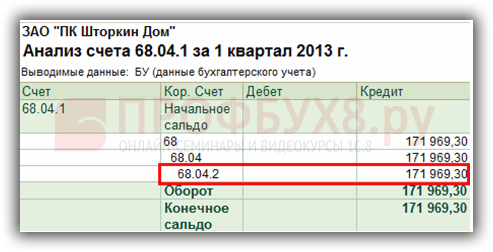

- в строчке 120 – налоговая база для исчисления налога (стр.100-стр.110):

- в строчке 180 – сумма исчисленного налога на прибыль – всего , рассчитывается как произведение налоговой базы на ставку налога на прибыль в разрезе бюджетов:

Пример заполнения Листа 02 Расчет налога на прибыль организаций в 1С 8.2:

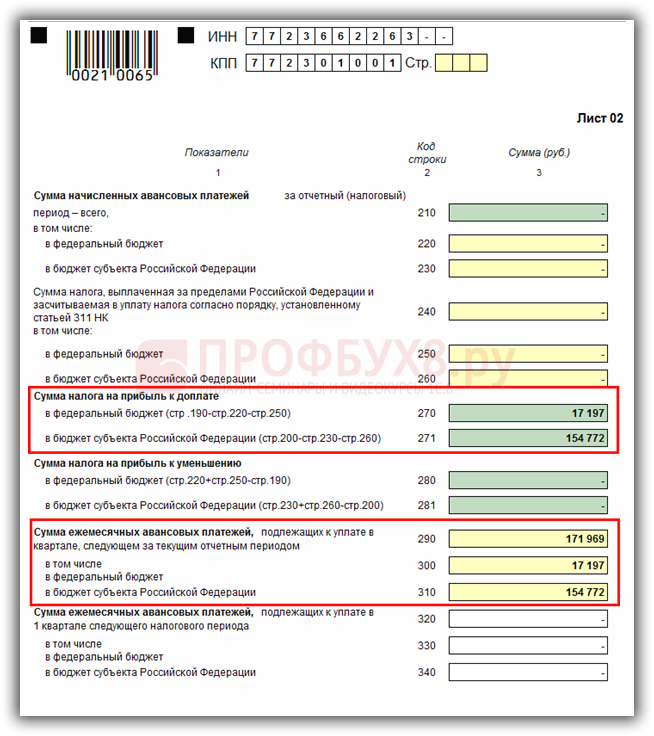

В нашем примере за 9 месяцев в предыдущем году не было начислено авансовых платежей по налогу на прибыль, поэтому стр. 210-230 не заполняются. Остальные строчки для нашего примера заполняются следующим образом:

- строчка 270 – сумма налога к доплате ФБ — (стр. 190 – стр. 220);

- строчка 271 – сумма налога к доплате РБ. (стр. 200 – стр.230);

- строчка 290 – сумма ежемесячных авансовых платежей всего. Сума равна стр. 180;

- строчка 300 – сумма ежемесячных авансовых платежей всего. Сума равна стр. 190;

- строчка 310 – сумма ежемесячных авансовых платежей всего. Сума равна стр. 200:

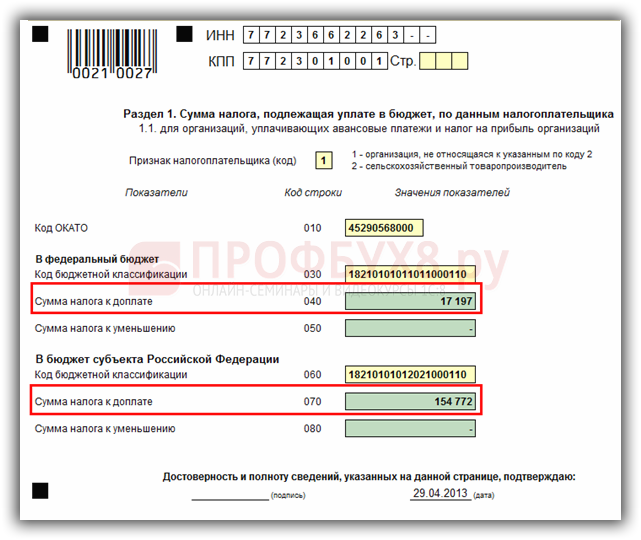

Шаг 4. Заполнение Подраздела 1.1 Раздела 1

Строки Подраздела 1.1 Раздела 1 Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика — для организаций, уплачивающих авансовые платежи и налог на прибыль организаций для нашего примера заполняются следующим образом (Рис. 291):

- строчка 040 – сумма налога к доплате ФБ — сумма переносится из стр.270 Листа 02;

- строчка 070 – сумма налога к доплате ФБ — сумма переносится из стр.270 Листа 02:

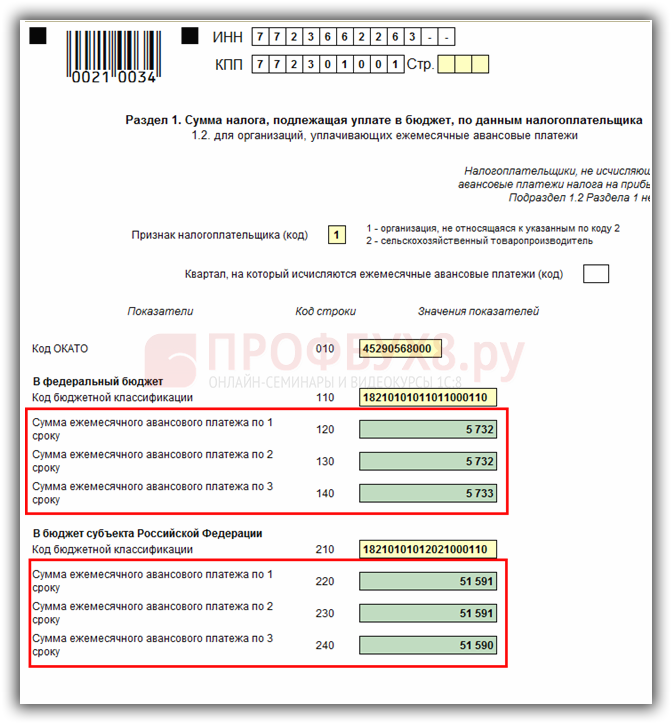

Шаг 5. Заполнение Подраздела 1.2 Раздела 1

Строки Подраздела 1.2 Раздела 1 Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика — для организаций, уплачивающих ежемесячные авансовые платежи для нашего примера заполняются следующим образом:

- строчка 040 – сумма ежемесячного авансового платежа ФБ — сумма переносится из стр.300 Листа 02 / 3 месяца;

- строчка 070 – сумма ежемесячного авансового платежа ФБ — сумма переносится из стр.310 Листа 02 / 3 месяца;

Как сформировать платежное поручение на оплату налога на прибыль

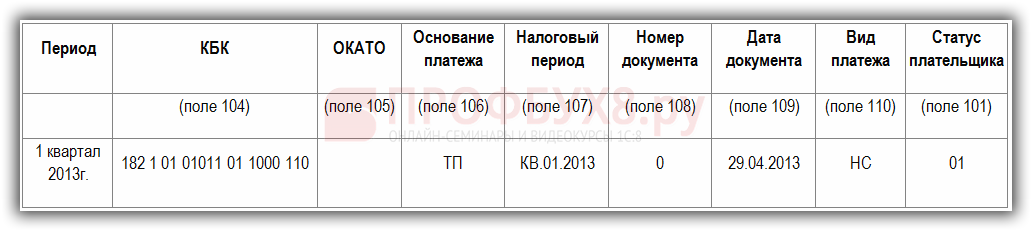

В Таблице представлен порядок заполнения полей платежного поручения по уплате авансового платежа по налогу на прибыль в федеральный бюджет за I квартал:

Реквизиты по уплате налогов необходимо узнавать в своей налоговой инспекции или на официальных сайтах налоговых органов. Для г.Москвы можно воспользоваться сайтом www.mosnalog.ru

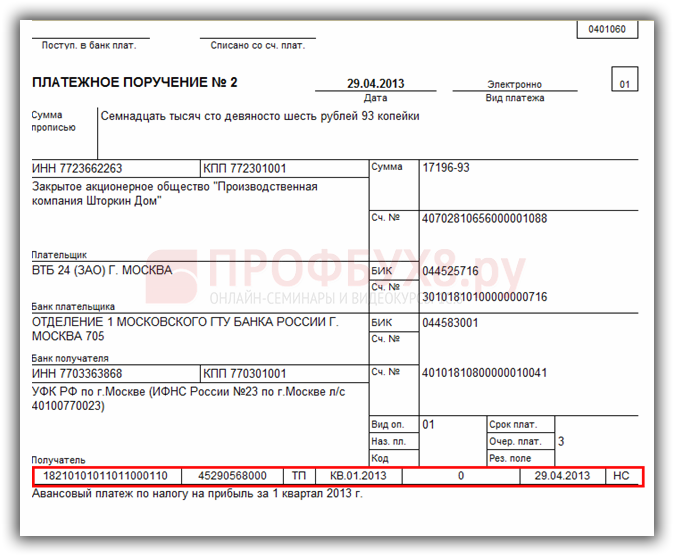

Пример заполнения платежного поручения на уплату авансового платежа по налогу на прибыль:

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.