Рассмотрим необходимые предварительные действия перед составлением декларации по НДС в программе 1С 8.2 Бухгалтерия 2.0. Изучим пошагово как проверить данные в базе для корректного формирования Налоговой декларации по налогу на добавленную стоимость в 1С 8.2.

Содержание

- 1 Проверка данных для корректного формирования декларации по НДС в 1С 8.2

- 1.1 Шаг 1. Предварительная подготовка к составлению декларации

- 1.2 Шаг 2. Проверка правильности заполнения информации об организации

- 1.3 Шаг 3. Проверка проведения в 1С 8.2 всех первичных документов

- 1.4 Шаг 4. Восстановление последовательности документов в 1С 8.2

- 1.5 Шаг 5. Проверка состояния взаиморасчетов с контрагентами

- 1.6 Шаг 6. Проверка полноты регистрации счетов-фактур

- 1.7 Шаг 7. Формирование книги покупок и книги продаж

- 1.8 Шаг 8. Экспресс-проверка состояния налогового учета по НДС

- 1.9 Шаг 9. Осуществите арифметическую проверку расчета НДС и сверку БУ и НУ

- 1.10 Шаг 10. Анализ состояния налогового учета по НДС

- 1.11 Вам будет интересно

Проверка данных для корректного формирования декларации по НДС в 1С 8.2

Шаг 1. Предварительная подготовка к составлению декларации

Перед составлением налоговой декларации за отчетный период необходимо выполнить следующие действия:

- Осуществить проведение всех документов, введенных в базу данных 1С 8.2 за отчетный период;

- Осуществить закрытие месяца за отчетный период;

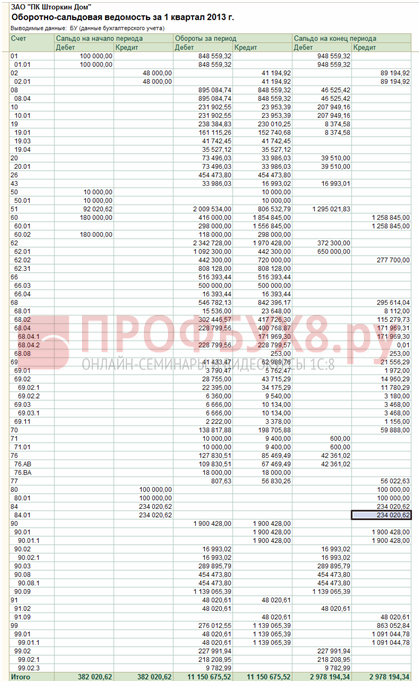

- Проверить декларацию по НДС по «оборотке» на предмет закрытия счетов в меню Отчеты – Оборотно-сальдовая ведомость:

Шаг 2. Проверка правильности заполнения информации об организации

Сделать проверку правильности заполнения информации об Организации можно через Меню Предприятие → Организации.

Шаг 3. Проверка проведения в 1С 8.2 всех первичных документов

Желательно «открыжить» основные документы на поступление товаров (работ, услуг) и на реализацию в 1С 8.2.

Шаг 4. Восстановление последовательности документов в 1С 8.2

Перепроведите все документы за отчетный период в 1С 8.2, воспользовавшись одним из способов перепроведения:

- Перепроведение документов определенного вида за определенный период (меню Операции — Проведение документов);

- Перепроведение документов отобранных по определенному виду документов и по определенным элементам документов (меню Сервис – Групповая обработка справочников и документов);

- Полное перепроведение документов за определенный период (меню Сервис – Групповое перепроведение документов).

Перед проведением документов создайте архивную копию базы данных.

Шаг 5. Проверка состояния взаиморасчетов с контрагентами

Проверьте правильность отражения взаиморасчетов с поставщиками и покупателями в 1С 8.2. Для этого, сначала сформируйте ОСВ по счетам расчетов с поставщиками (60.01 и 60.02) и с покупателями (62.01 и 62.02). Затем сформируйте отчет Анализ субконто и проверьте взаиморасчеты в разрезе каждого контрагента, договоров и счетов расчетов.

Шаг 6. Проверка полноты регистрации счетов-фактур

Необходимо сделать проверку наличия счетов-фактур по документам поступления в 1С 8.2. Сначала сформируйте Отчет по наличию счетов-фактур. Далее, «открыжьте» оригинальные счета-фактуры с :

- Журналом счетов-фактур полученных;

- Журналом счетов-фактур выданных.

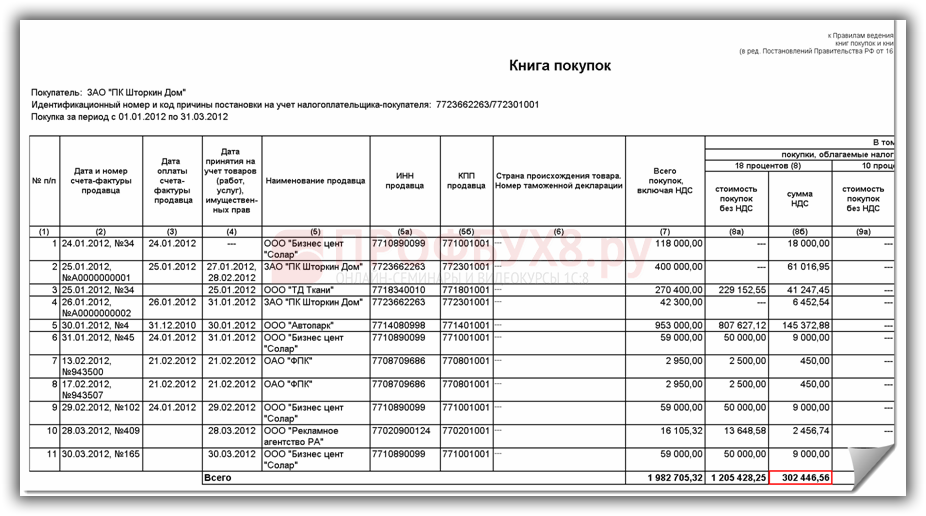

Шаг 7. Формирование книги покупок и книги продаж

Этап 1. Проверка полноты выписки счетов-фактур: Счета-фактуры на авансы полученные;

Этап 2. Проверка заполнения регламентных документов по НДС: Документ Списание НДС;

Этап 3. Формирование записей книги покупок и продаж:

- Заполнение документа Формирование записей книги продаж;

- Заполнение документа Формирование записей книги покупок.

Шаг 8. Экспресс-проверка состояния налогового учета по НДС

Запустите Экспресс-проверку состояния учета в 1С в части проверки Книги покупок и Книги продаж. Исправьте выявленные ошибки.

Шаг 9. Осуществите арифметическую проверку расчета НДС и сверку БУ и НУ

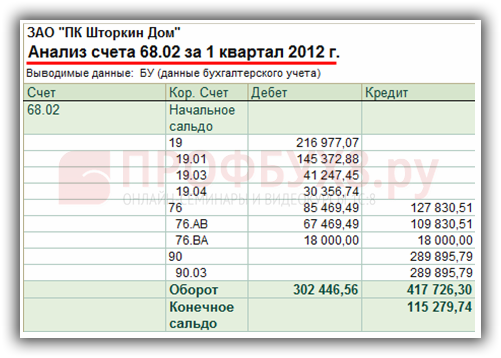

Желательно проверить арифметический расчет НДС, в соответствии со ставками. Это можно сделать, заполнив «внутреннюю» таблицу на основании Оборотно-сальдовой ведомости и сверив в ней данные с Анализом счета 68.02 «Налог на добавленную стоимость»:

Этап 1. Проверка НДС, исчисленного с реализации

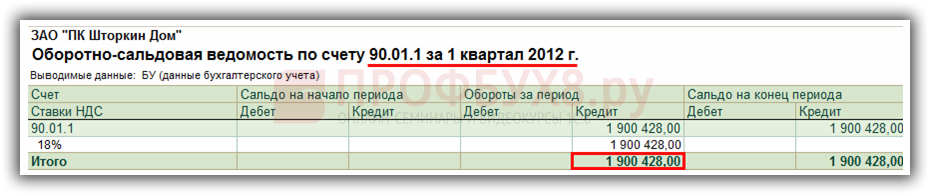

Сформируйте отчет Оборотно-сальдовую ведомость по счетам 90.01.1, определите налоговую базу в разрезе налоговых ставок:

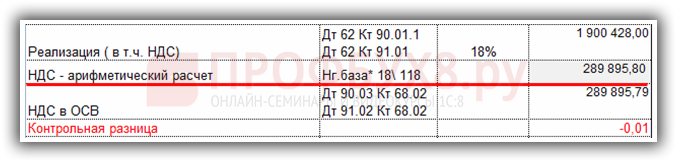

Посчитайте НДС, исходя из ставки, он должен соответствовать своду проводок Дт 90.03 Кт 68.02, Дт 91.02 Кт 68.02. Проверим данные по нашему примеру:

- НДС = 1 900 428* 18 \ (100 + 18) = 289 895,79руб.

- Итого НДС исчисленный = 289 895,79руб.

- В нашем примере НДС рассчитанный арифметическим путем соответствует своду проводок Дт 90.03 Кт 68.02

Данные можно внести для сравнения во «внутренний» файл:

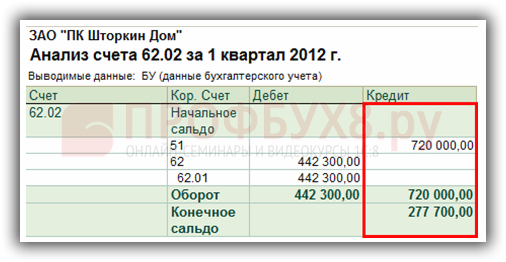

Этап 2. Проверка НДС, исчисленного с авансов, полученных от покупателей

Сформируйте отчет Анализ счета по счетам 62.02 и 62.32, определите налоговую базу для исчисления НДС по авансам полученным. Как правило, этой базой является кредитовый оборот этих счетов:

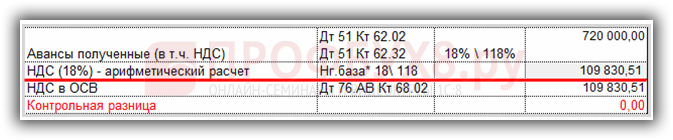

Сосчитайте НДС, исходя из ставки, он должен соответствовать своду проводок Дт 76.АВ Кт 68.02. Проверим данные по нашему примеру:

- Сумма авансов полученных по счету 62.02 — 720 000,00 руб.

- Сумма налога = 720 000,00 *18% \ 118% = 109 830,51 руб.

- В нашем примере авансы по счету 62.32 отсутствуют.

Данные можно внести для сравнения во «внутренний» файл:

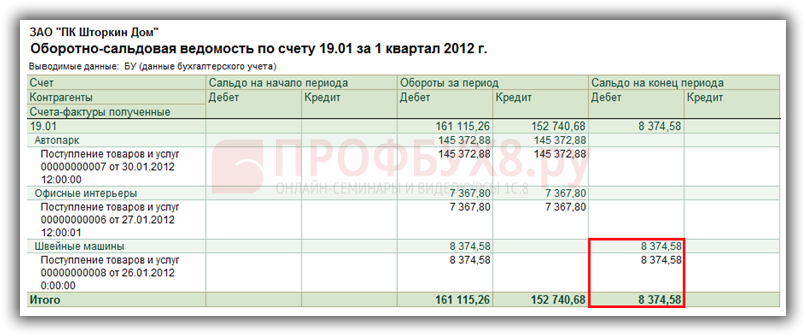

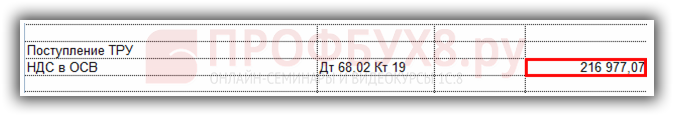

Этап 3. Проверка НДС, принятого к вычету при приобретении товаров (работ, услуг)

Сформируйте в 1С 8.2 отчет Оборотно-сальдовую ведомость по субсчетам к счету 19, определите особенности включения в книгу покупок по счетам-фактурам полученным. Например, по ОС, не введнным в эксплуатацию «входной» НДС должен числиться на остатке на конец налогового периода:

Данные можно внести для сравнения во «внутренний» файл:

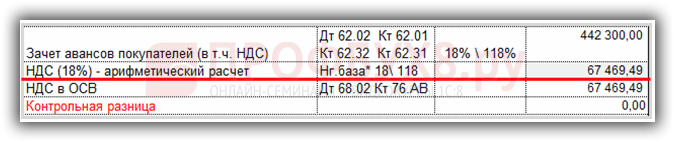

Этап 4. Проверка НДС, принятого к вычету при зачете авансов, полученных от покупателей

Сформируйте отчет Анализ счета по счетам 62.02 и 62.32, определите сумму авансов зачтенных для расчета НДС подлежащего вычету. Как правило, этой базой является дебетовый оборот этих счетов:

Сосчитайте НДС, исходя из ставки, он должен соответствовать своду проводок Дт 68.02 Кт 76.АВ. Проверим данные из нашего примера:

- Сумма зачтенных авансов от покупателей по счету 62.02 — 442 300,00 руб.

- Сумма налога = 442 300,00 *18% \ 118% = 67 469,49 руб.

- В нашем примере авансы по счету 62.32 отсутствуют.

Данные можно внести для сравнения во «внутренний» файл:

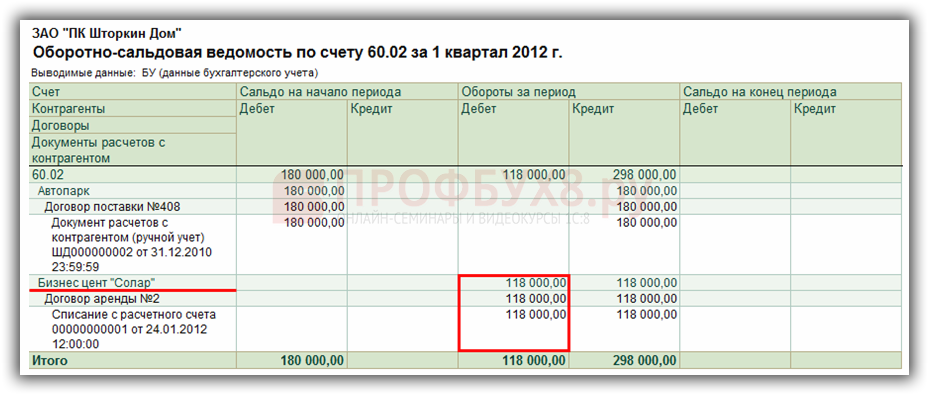

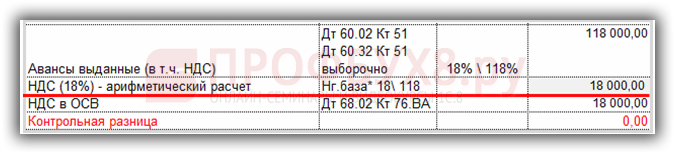

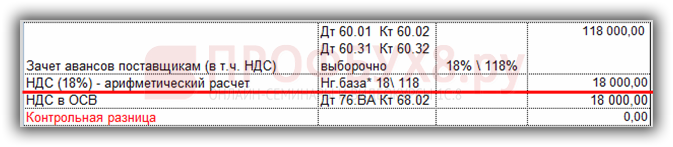

Этап 5. Проверка НДС, принятого к вычету с авансов, выданных поставщикам

Для определения суммы авансов, по которым можно принять НДС к вычету можно воспользоваться Оборотно-сальдовой ведомостью по счетам 60.02 и 60.32 , из нее быстрее можно выбрать суммы авансов, выданных поставщикам (обороты по дебету счетов):

Посчитайте НДС, исходя из ставки, он должен соответствовать своду проводок Дт 68.02 Кт 76.ВА. Проверим данные из примера:

- НДС = 118 000,00* 18 \ 118 = 18 000,00 руб.

- В нашем примере НДС, рассчитанный арифметическим путем соответствует сумме свода проводок по НДС, принятому к зачету с авансов – Дт 68.02 Кт 76.ВА.

Данные можно внести для сравнения во «внутренний» файл:

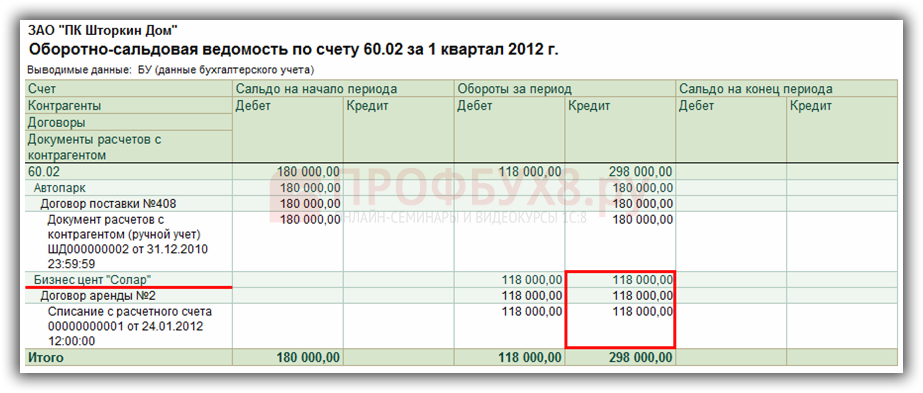

Этап 6. Проверка НДС восстановленного к уплате с авансов, выданных поставщикам

Для определения суммы авансов, по которым необходимо восстановить НДС к уплате можно воспользоваться Оборотно-сальдовой ведомостью по счетам 60.02 и 60.32 , из нее быстрее можно выбрать суммы зачтенных авансов, выданных поставщикам (обороты по кредиту счетов):

Посчитайте НДС, исходя из ставки, он должен соответствовать своду проводок Дт 76.ВА Кт 68.02. Проверим из примера:

- НДС = 118 000,00 * 18 \ 118 = 18 000,00 руб.

- В нашем примере НДС, рассчитанный арифметическим путем соответствует сумме свода проводок по НДС, рассчитанному при зачете авансов выданных – Дт 76.ВА Кт 68.02.

Данные можно внести для сравнения во «внутренний» файл:

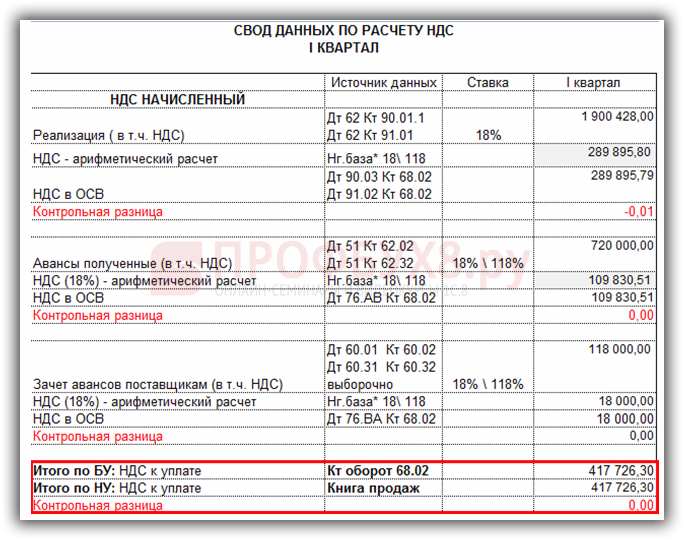

Этап 7. Сверить данные рассчитанного НДС в БУ с регистрами налогового учета

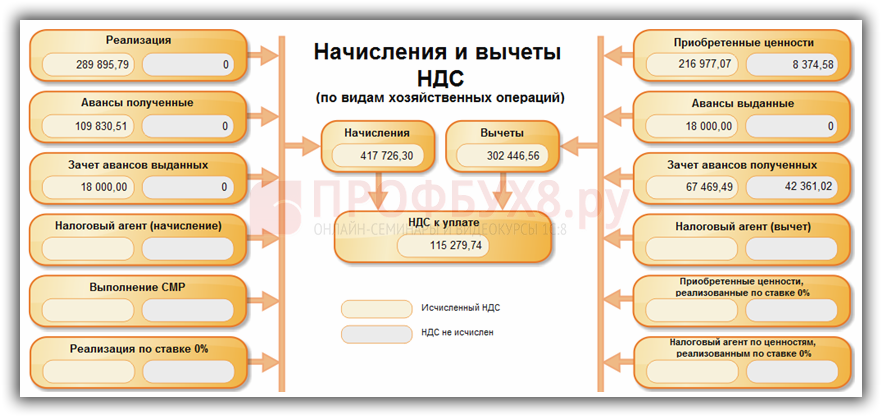

Данные по расчету Начисленного НДС можно представить в таблице:

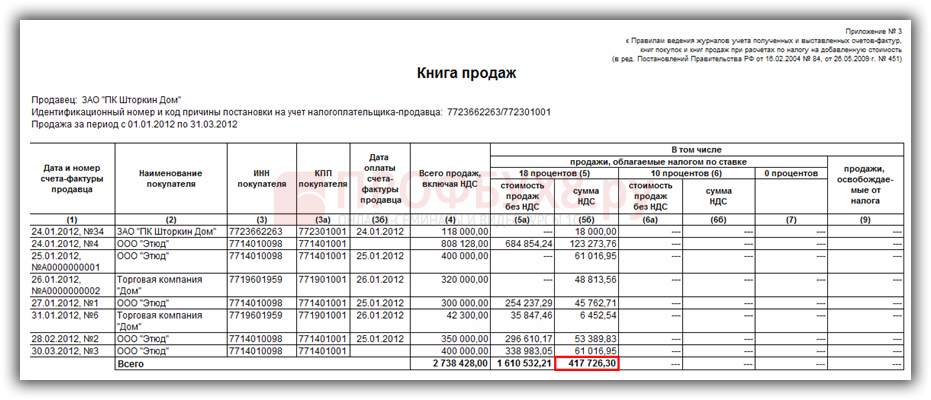

Данные по расчету Начисленного НДС необходимо сравнить с Книгой продаж:

Сверим данные из примера:

- НДС начисленный к уплате по БУ = 417 726,30 руб.

- НДС начисленный к уплате по НУ = 417 726,30 руб.

- Суммы НДС начисленного совпадают.

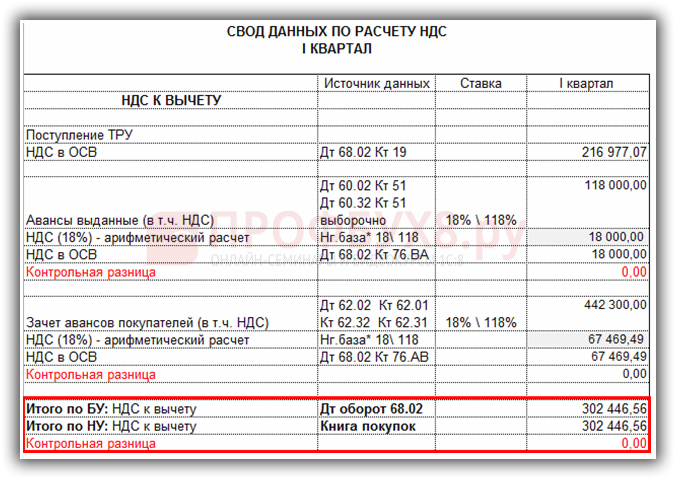

Данные по расчету НДС к вычету можно представить в таблице:

Данные по расчету НДС к вычету можно сравнить с Книгой покупок:

Сравним данные из примера:

- НДС к вычету по БУ = 302 446,56 руб.

- НДС к вычету по НУ = 302 446,56 руб.

- Суммы НДС к вычету совпадают.

Расчет НДС к уплате или возмещению производится как разница между НДС начисленным и НДС к вычету: НДС = 417 726,30 — 302 446,56 = 115 279,74 руб. Проверка по нашему примеру:

- Разница между кредитовым и дебетовым оборотом счета 68.02;

- Разница между книгой продаж и книгой покупок;

- Сумма НДС к уплате по декларации – Раздел 1.

Шаг 10. Анализ состояния налогового учета по НДС

Сверьте данные с отчетом Анализ состояния налогового учета по НДС:

Как проверить правильность заполнения декларации по НДС и осуществить контрольную проверку данных декларации, в том числе как сделать проверку НДС, начисленного к уплате и НДС, рассчитанного к уменьшению читайте в наших статьях.

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.