Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменений и интересных функций в программе 1С:8.

В самом начале выпуска напоминаем, что 11 Марта у нас пройдёт онлайн-семинар для НКО: НКО-2016 — Практика учёта.

До 04 Марта вы можете оформить заявку на участие в семинаре на льготных условиях, подробнее смотрите здесь >>

Новостной выпуск №5 от 02 Марта 2016 г.

По какой форме необходимо сдавать декларацию по налогу на прибыль за 2015г.?

На федеральном портале проектов нормативных правовых актов опубликован проект новой декларации. Форма претерпела изменения, но на сегодняшний день она еще не утверждена.

Проект декларации получил положительное заключение по антикоррупционной экспертизе и будет отправлен в Минюст.

Поэтому на сегодня декларацию по налогу на прибыль необходимо сдавать по старой форме. Возможно новая форма и будет опубликована до окончательного срока сдачи декларации, тогда декларацию можно будет сдать по новой форме.

Экономически необоснованные расходы

Минфин РФ в Письме от 16.10.2015 N 03-03-06/59283 указал, что затраты на услуги по предоставлению работников (технического и управленческого персонала) нельзя считать экономически обоснованными, если они дублируют функции сотрудников в штате.

Затраты на услуги по предоставлению персонала могут учитываться в НУ в составе прочих расходов (ст.264 НК РФ), связанных с производством и реализацией, если в штате организации отсутствуют такие специалисты.

Затраты на приобретение продуктов питания для сотрудников не учитываются в составе расходов

Минфин РФ разъяснил, что расходы на приобретение для сотрудников организации продуктов питания (чай, кофе, сахар и т.д.), предоставляемые безвозмездно без персонифицирования сотрудников, не могут уменьшать налоговую базу по налогу на прибыль организаций (Письмо Минфина России от 11.06.2015 N 03-07-11/33827).

В пп.29 ст.270 НК РФ в составе расходов, не учитываемых в целях налогообложения, учитываются расходы на оплату товаров для личного потребления работников, а также другие аналогичные расходы, произведенные в пользу работников.

Ранее Минфин РФ в своем Письме от 06.03.2015 N 03-07-11/12142 выражал иную точку зрения.

В программе 1С появился новый документ для расчета и начисления пеней «Начисление пеней» по договорам с покупателями (раздел «Продажи» — «Расчет пеней»).

Он позволяет рассчитать и начислить пени, связанные с нарушением условий договора покупателями.

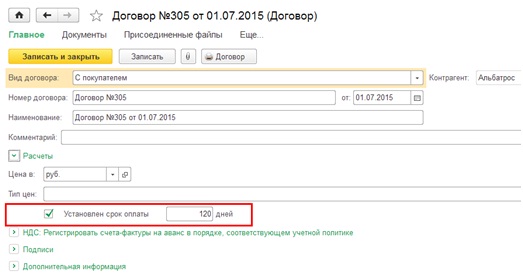

Шаг 1. Для того, чтобы пени были рассчитаны автоматически верно за количество дней просрочки оплаты, необходимо указать срок расчетов по договору с покупателем в справочнике «Договоры» (рис.1)

Рис. 1

Если срок оплаты по договору не будет заполнен, то автоматический расчет количества дней просрочки оплаты будет определяться с даты возникновения задолженности.

В случае необходимости, количество дней просрочки оплаты в документе можно установить вручную.

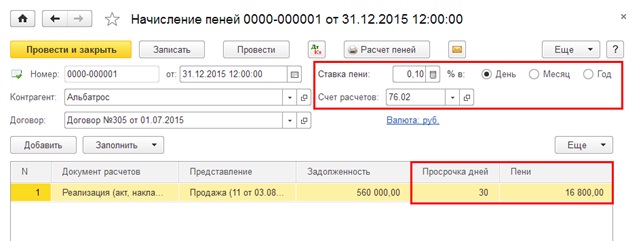

Шаг 2. Автоматическое начисление пени в документе «Начисление пеней» будет осуществлено по кредиту счета 91.01 в корреспонденции со счетом, указанным в поле «Счет расчетов».

Для определения суммы пени необходимо указать их ставку и порядок расчета (Рис.2)

Рис. 2

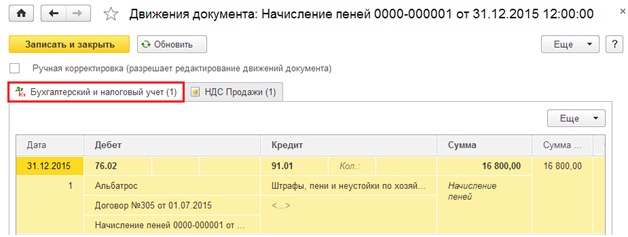

Проводки, формируемые документом (Рис.3)

Рис. 3

Вопрос:

Организация вновь создана в феврале 2015года, выручки с февраля по ноябрь не было.

Выручка в декабре 15 г. превысила 1 млн.руб. Т.к. декларация за год сдается до 28.03 и весь предыдущий период были убытки — авансовые платежи по налогу на прибыль в 1 кв 2016 не плачу.

Выручка в феврале 2016 превысила 5 млн.руб.

Полные 4 квартала с даты регистрации заканчиваются во 2 квартале 2016 года. (2 кв 15, 3 кв 15, 4 кв 15 и 1 кв 16)

Могу ли я не переходить на уплату ежемесячных платежей во втором квартале, т.к. истекли 4 квартала с момента организации?

Т.е могу ли я проигноривать ( в части ежемесячных авансов по прибыли) моё превышение выручки в 1 млн руб. в декабре 2015 года и феврале 2016 г.?

Если я всё-таки должна платить ежемесячные авансы то до какого периода? до окончания 2 квартала 2016?

Ответ:

Вновь созданные организации в 2015 г. уплачивают ежемесячные авансовые платежи при условии, если выручка превысила 1 млн.р. в месяц либо 3 млн.р. в квартал начиная с месяца, следующего за месяцем, в котором такое превышение имело место (п.5 ст.287 НК РФ).

В декабре 2015г. у вас произошло превышение выручки в 1 млн.руб, следовательно, вы должны платить авансовые платежи начиная с января 2016 г.

Сумма ежемесячного авансового платежа в I квартале 2016 г. должна быть равна сумме ежемесячного платежа в IV квартале 2015 г. (абз. 3 п. 2 ст. 286 НК РФ), т.е. сумма указывается в декларации за 9 месяцев. Сумма ежемесячного платежа за 9 месяцев рассчитывается как одна треть разницы между суммой авансового платежа, рассчитанной по итогам 9 месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия.

Если у вас были убытки, то сумма авансового платежа равна нулю, следовательно, указанные платежи в соответствующем квартале не осуществляются.

Т.е. они не будут осуществляться и в I квартале 2016 г.

Далее, идет месяц февраль и превышение выручки 5 млн.руб. В случае превышения лимита ежемесячные авансовые платежи платятся, начиная с месяца, следующего за месяцем, в котором такое превышение произошло, т.е. с марта. Но получается, что сумма авансовых платежей за март равна нулю, как мы это обсудили – это тоже I квартал 2016 г.

Далее, как вы правильно написали, начиная со II го квартала проверка на уплату авансовых платежей производится за 4 предыдущих полных квартала (2 кв 15,3 кв 15, 4 кв 15 и 1 кв 16).

В вашем случае сумма будет меньше 15 млн. за квартал, т.е. у вас не получается ежемесячных авансовых платежей к уплате.

Не могу гарантировать что мой ответ на 100% правильный, но мое мнение совпадает с вашим. Лучше быть начеку и быть готовыми обосновать свою позицию налоговым органам.

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск вы можете в комментариях: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

НКО — 2016. Практика учёта — Оформить заявку на участие >>

от имени юр. или физ. лица

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.