Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Мы продолжаем Вас информировать о самых последних законодательных изменений и интересных функций в программе 1С:8.

В самом начале выпуска напоминаем, что до конца этой рабочей недели вы можете оформить заявку на курс «Профессиональный учёт в 1С:ЗУП 3.0″ по АКЦИИ!

Все условия и приём заявок от имени Юр. или Физ. лица на странице: 1C:ЗУП 3.0 — оформить заявку до 27 Ноября >>

Новостной выпуск №28 от 25 Ноября 2015 г.

Обзор писем Минфина

1. Если в расходы по налогу на прибыль включена излишненачисленная сумма налога на имущество, то этот факт не является ошибкой, Такая сумма учитывается в составе внереализационных доходов текущего периода (Письмо Минфина России от 15 октября 2015 N 03-03-06/4/59102).

Минфин опирается на Постановление Президиума ВАС РФ от 17.01.2012 № 10077/11, которое определяет, что включение в состав расходов при расчете налога на прибыль излишне уплаченного налога на имущество не может квалифицироваться, как ошибочное. Таким образом, при подаче в дальнейшем уточненных расчетов (налоговых деклараций) по налогу на имущество организаций в связи с выявлением излишне уплаченной суммы указанного налога, для целей налогообложения прибыли организаций эту корректировку следует рассматривать «как новое обстоятельство, приводящее к возникновению внереализационного дохода текущего отчетного (налогового) периода».

2. ООО на УСН не должны подавать декларацию по налогу на прибыль при выплате дивидендов участникам – физическим лицам.

В Письме Минфина России от 19 октября 2015 г. N 03-03-06/1/59890 чиновники высказали свою точку зрения об отчетности компании на УСН в форме общества с ограниченной ответственностью, выплачивающей дивиденды учредителям — физическим лицам. Уставный капитал таких организаций состоит из долей, а не из акций, поэтому они не признаются налоговыми агентами при выплате дивидендов в целях п.2 ст.226.1 НК РФ. Следовательно, эти организации не должны подавать сведения в налоговый орган по месту своего учета, указанные в п. 4 ст. 230 НК РФ – Приложение №2 к Налоговой декларации по налогу на прибыль.

3. Выписка из ЕГРЮЛ о регистрации контрагента не может быть единственным подтверждением проявления должной осмотрительности организации и, соответственно, является недостаточным для этого аргументом

Об этом Минфин РФ в Письме от 16 октября 2015 N 03-02-07/1/59422 предупредил налогоплательщиков, рекомендуя использовать в работе разъяснения ФНС РФ, данные в письме ФНС России от 16 марта 2015 года № ЕД-4-2/4124 и «Общедоступные критерии оценки рисков», утвержденные Приказом ФНС России от 30.05.2007 № ММ-3-06/333@.

Новости 1С:Бухгалтерия 8 ред. 3.0

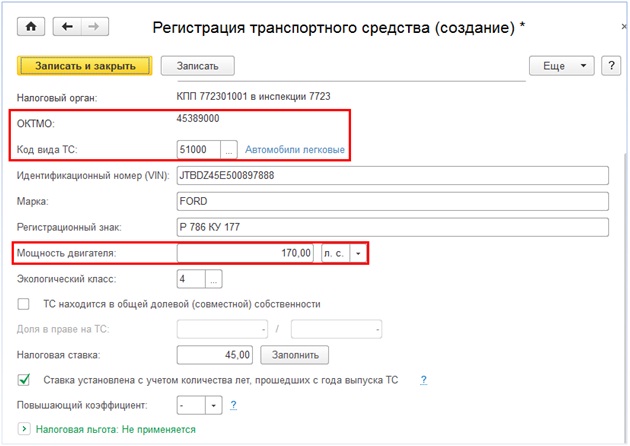

В редакции 3.0.42.63 разработчики добавили новое удобство – автоматическое заполнение ставки транспортного налога, действующей в регионе, при записи нового транспортного налога в регистр «Регистрация транспортных средств». Для корректного заполнения ставки налога необходимо указать код ОКТМО, код вида ТС и налоговую базу (рис.1)

Рис. 1.

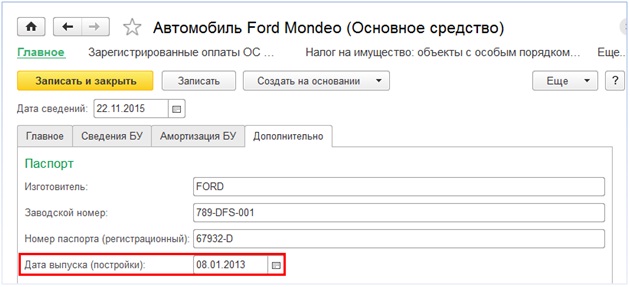

Если в регионе регистрации ТС ставка налога устанавливается с учетом количества лет, прошедших с года выпуска транспортного средства, то необходимо установить флажок в одноименной строке и заполнить в карточке основного средства на закладке «Дополнительно» строку «Дата выпуска (постройки)» (рис.2)

Рис. 2.

Разбор актуальных вопросов от подписчиков Профбух8:

Вопрос:

Имеет место брак. Период еще не закрыт. Мы оприходовали партию деталей (8 штук), затем обнаружили брак в 1 детали. Оптовая торговля, нужно сделать возврат по претензии. Но поставщик предоставил нам исправленный счет-фактуру. Правильно ли он сделал? Как лучше отразить это в 1С, чтобы правильно сопоставились данные продавца и покупателя?

Ответ:

Все зависит от того КАК вы договоритесь по этой ситуации с поставщиком.

В случае еще не принятых к учету ТМЦ:

1. Если у вас есть документ, по которому поставщик признал брак, то должен быть корректировочный счет-фактура от поставщика.

2. Если такого документа не будет, то поставщик составляет исправленный счет-фактуру, как при допущении в первичном счете-фактуре технической ошибки.

В случае, если вы все-таки принимаете к учету этот товар, значит, это ваша организация должна будет составить отгрузочные документы поставщику на обратную реализацию. Следовательно, счет-фактуру на возврат должны выставить вы. См. Письмо Минфина РФ от 9 февраля 2015 г. N 03-07-11/5176.

Надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск вы можете в комментариях: Задать вопрос >>

Предыдущие выпуски 2015 года: Выпуски 1-27

Оформить заявку на курс по 1С:ЗУП 3.0 >>

последняя акция до 27 ноября

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.