Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Коллеги, добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменений и интересных функций в программе 1С:8 – выпуск №11.

Бухгалтерская отчетность.

С 17 мая вступают в силу изменения в бухгалтерской отчетности, внесенные Приказом Минфина России от 06.04.2015 N 57н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету».

В целом, изменения касаются многих ПБУ и выражаются в следующем:

– определение «Субъекты малого предпринимательства» заменено на «организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность”;

– название отчета о прибылях и убытках меняется на «Отчет о финансовых результатах»;

– отчет о целевом использовании полученных средств заменяется на «Отчет о целевом использовании средств».

Важным изменением является исключение из всех форм бухгалтерской отчетности подписи главного бухгалтера (п.13 Приказа).

Таким образом, нормативно-правовые акты по бухучету приводятся в соответствие с нормами Закона «О бухгалтерском учете».

P.S. Правда, ПБУ 4/99, в соответствии с которым бухотчетность подписывают руководитель и главный бухгалтер организации, осталось без изменений!

В программе 1С:Бухгалтерия 8 формы бухгалтерской отчетности уже приведены в соответствие с требованиями Приказа с релиза 3.0.40

“Налоговые каникулы” для ИП на УСН и ПСН

Как вы знаете, с 01 января 2015 г. в некоторых субъектах РФ были введены «налоговые каникулы» для вновь зарегистрированных ИП на УСН и ПСН, работающих в социальной, научной и производственной сферах (ст.346.20, 346.50 НК РФ).

Каникулы (ставка 0%) действуют в течение первых двух лет деятельности ИП. Примечательно, что для ИП на УСН «Доходы минус расходы» отменяется даже минимальный налог!

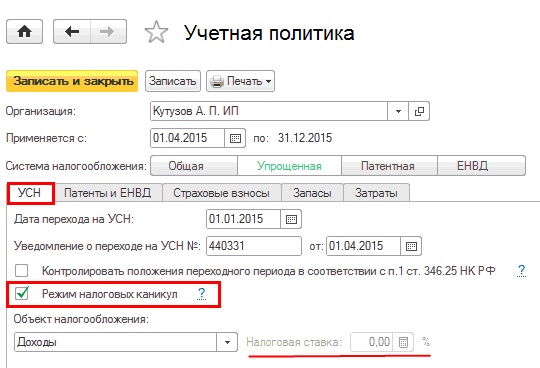

В программе 1С:Бухгалтерия 8 ред.3 уже реализована возможность применения ИП режима «Налоговых каникул» при заполнении учетной политики ИП на 2015 г. (рис.1)

рис. 1.

В связи с этим форма декларации по УСН претерпела изменения и новая форма декларации по УСН для объекта «Доходы» при ставке 0% уже опубликована в письме ФНС РФ от 22.05.2015г. №ГД-4-3/8533@. Новая декларация по УСН в скором времени появится и в 1С.

Новость для всех платильщиков УСН

ФНС обновила контрольные соотношения по проверке декларации при УСН в Письме ФНС РФ от 22.05.2015 г. №ГД-4-3/8533@. Как правило, при проверке декларации, сформированной в 1С, осуществляется проверка контрольных соотношений, которые так же будут обновлены разработчиками с учетом изменений ФНС.

Уважаемые коллеги, для всех «упрощенцев» мы выпустили уникальный курс «Упрощенная система налогообложения. Для начинающих и профессионалов» (автор – Климова М.А. (к.э.н.)), подробнее смотрите в видеопрезентации ниже.

В курсе рассматриваются все самые сложные вопросы применения УСН, все те вопросы, с которыми вы сталкиваетесь на практике и по которым так трудно приять правильное решение. В курсе подробно разбираются и те вопросы, которые слабо раскрыты в законодательстве, рекомендации контролирующих органов далеки от действительности, а судебная практика противоречивая.

Смотрите подробную программу курса и условия приобретения здесь >>

Интересные вопросы из Мастер-группы:

Вопрос: Как правильно сдать «уточненку» по НДС за 1 кв. 2015 г.?

Дело в том, что в первичную декларацию не попал один счет-фактура на аванс. Счет-фактура не был своевременно составлен, причем по хронологии он должен быть вначале квартала, соответственно, если его включаем, то нарушается вся нумерация. И как заполнить приложение № 1 раздела 9 декларации? Где мне изменить актуальность, какие разделы при этом заполнить, все или только титул, раздел 1, раздел 3, раздел 9 и приложение к разделу 9

Ответ:

1. Согласно п. 2 Порядка заполнения Декларации по НДС, в уточненную декларацию подлежат включению те разделы декларации и приложения к ним, которые РАНЕЕ БЫЛИ представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (дополнений).Таким образом, вы включаете все основные разделы первичной декларации (1-7) с учетом измененного расчета налога.

2. Как создать дополнительный лист в программе.

На основании платежного документа необходимо создать «авансовый» счет-фактуру. В нем вы укажете текущую дату, и эту же дату выставления, поэтому нумерация не собьется. После его проведения автоматически сформируются проводка по начислению НДС и запись доп.листа в книгу продаж.

3. В регламентных отчетах создаете декларацию по НДС за 1 квартал с признаком «Корректировочная» и указываете дату ее подписания не раньше дня создания этого СФ.

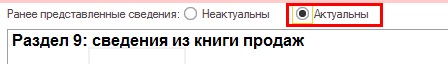

4. В разделе 9 устанавливаете флажок, устанавливающий, что ранее представленные сведения «Актуальны». Таким образом, информация, выгруженная в первичной декларации, не будет дублироваться.

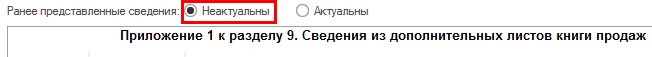

5. В Приложении №1 к разделу 9 (дополнительном листе) устанавливаете «Неактуальны», т.к. в первичной декларации этого дополнительного листа не было и именно эту информацию необходимо довести до налогового органа.

Надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск и задать свой вопрос вы можете в комментариях ниже

Читайте предыдущие выпуски: Выпуски 1-17

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.