Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Предлагаем Вашему вниманию очередной новостной выпуск касательно последних законодательных изменений и интересных функций в программе 1С:Предприятие 8.

В самом начале выпуска ряд новостей нашего проекта и наших партнёров:

1) Вчера был День Рождения у автора всех наших курсов по 1С:ЗУП 8 – Елены Гряниной.

Поздравить Елену лично Вы можете здесь: Поздравить Елену Грянину >>

2) Как за 39 секунд уменьшить зарплатные налоги?!

Наш партнёр – Евгений Сивков предлагаем Вам прямо сейчас воспользоваться бесплатно Интеллектуальной системой налогового консультирования. Все подробности на сайте здесь: Сивков НК >>

Вам больше не нужно тратить деньги на консультантов, аудиторов, юристов. Теперь вы все сможете делать сами! Смотрите видеоролик «Как за 39 секунд уменьшить зарплатные налоги?!»

Выпуск №22 от 15.07.2014

Если налогоплательщик приобретает товары, работы, услуги для операций необлагаемых НДС (ст.149 НК РФ), то он не должен регистрировать такие «входные» счета-фактуры от поставщиков в Журнале учета полученных и выставленных счетов-фактур (письмо Минфина России от 15.05.2014 №03-07-09/22908).

С 01 сентября 2014г. вступают поправки в ГК РФ, в соответствии с которым юридический и фактический адрес местонахождения исполнительного органа должны совпадать и указаны в ЕГРЮЛ.

Риск последствий за несовпадение адреса несет юридическое лицо об этом теперь прямо прописано в ст.54 НК РФ. Все сообщения, отправленные по адресу, указанному в ЕГРЮЛ, будут считаться полученными юридическим лицом, даже если оно не находится по этому адресу.

Поэтому советуем всем организациям успеть внести изменения в ЕГРЮЛ, если ваш фактический адрес не соответствует, указанному в ЕГРЮЛ.

Более того, еще ранее ФНС России в своем письме от 12.12.2013 N СА-4-7/22406 высказывалась по этому поводу и предупреждала о том, что если невозможно установить связь с организацией по адресу, указанному в ЕГРЮЛ, то тогда налоговая служба будет обращаться в суды с заявлением о ликвидации юридических лиц на основании п.2 ст.61 ГК РФ и п.2 ст.25 Закона №129-ФЗ от 08.08.2001г.

Полезная информация:

Уже сейчас на сайте ФНС в разделе «Проверь себя и контрагента» вы можете получить более полную информацию о контрагенте из ЕГРЮЛ.

Теперь можно узнать информацию об учредителях, размере их долей, сведения из ОКВЭД, информацию о лицензиях и др.

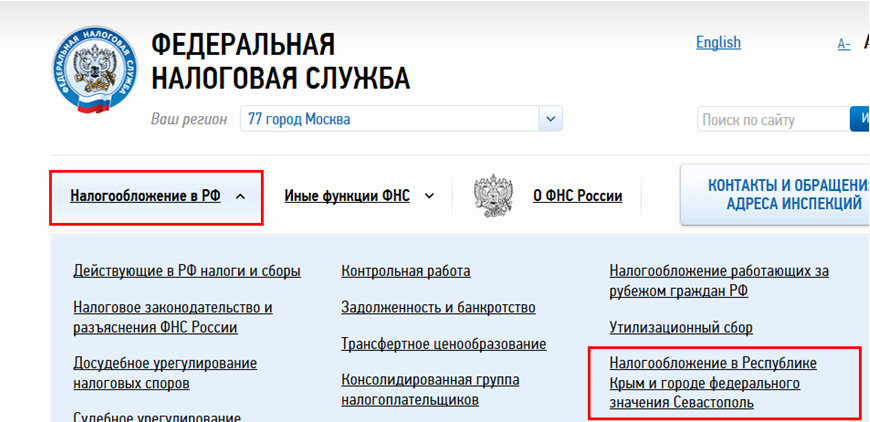

Для организаций и ИП из республики Крым ФНС России на своем сайте создала специальный раздел для разъяснения российского законодательства. Ознакомиться с материалами можно перейдя по ссылке Налогообложение в республике Крым и городе федерального значения Севастополь

Изменения в программе 1С:БУХГАЛТЕРИЯ 8 редакция 3.0 – релиз 3.0.34

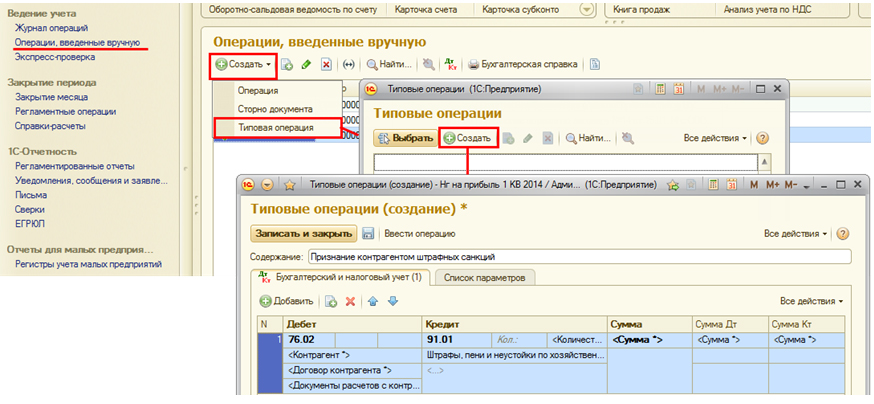

Существует достаточное количество операций, которые мы вводим в программу с помощью документа «Операции, введенные вручную».

Теперь, начиная с релиза 3.0.34 пользователь может предопределить шаблоны таких операций, что несомненно сэкономит наше время. Хранение шаблонов таких бухгалтерских проводок и движений налоговых регистровпредусмотрено в справочнике «Типовые операции» (рис.1).

Рис. 1.

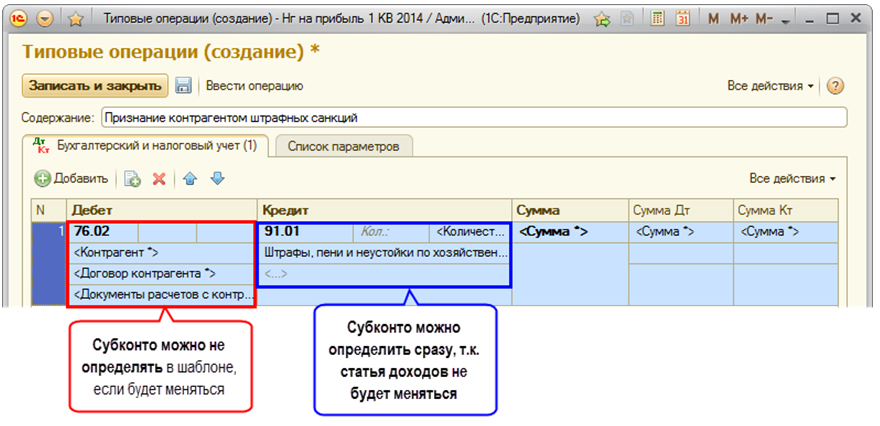

В задаваемом шаблоне типовой операции можно определить корреспонденцию счетов, движение регистров, и можно даже сразу определить аналитику (субконто), которая автоматически будет подставляться в проводку.

Например:

Формируем проводку по отражению штрафных санкций, которые признал контрагент. При этом в шаблоне не заполняется аналитика (субконто) по счету 76.02, т.к. эти параметры будут меняться в зависимости от того какой контрагент, по какому договору признает штраф.

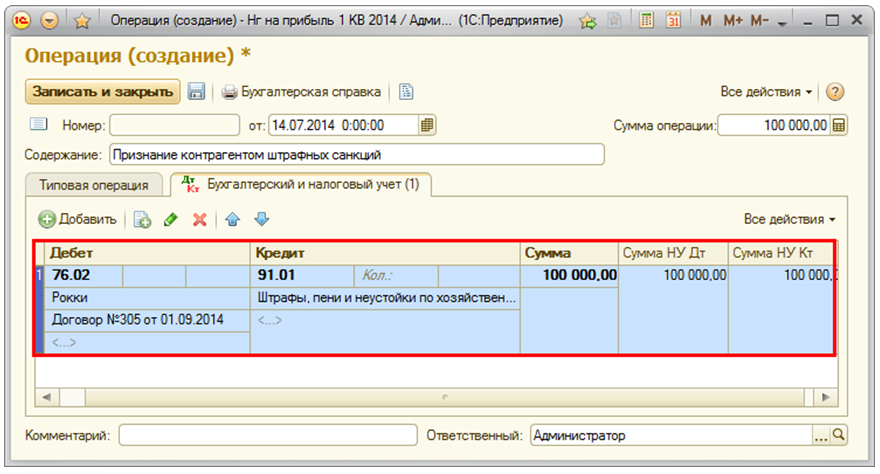

А вот субконто, отражаемое по кредиту счета 91.01 мы сразу же определяем в шаблоне, т.к. данное значение не будет меняться, т.е. определяем статью доходов как «Штрафы, пени и неустойки по хозяйственным договорам к получению (уплате)» (рис.2).

Рис. 2

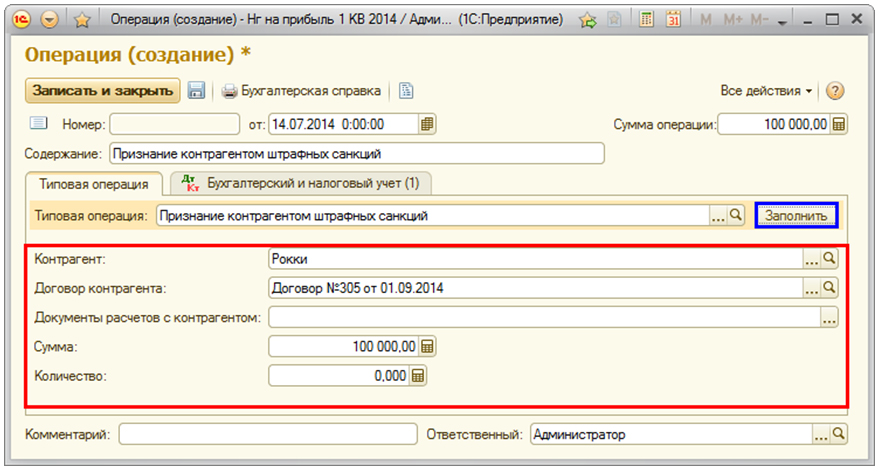

После определения шаблона создается документ «Операция, введенная вручную» и для выбора предопределенной проводки необходимо выбрать вид «Типовая операция».

После этого, в созданном документе на закладке «Типовая операция» необходимо определить параметры, которые не определены в типовой проводке (рис.3).

Рис. 3

После ввода параметров операции необходимо нажать на кнопку «Заполнить» и операция будет заполнена данными.

Рис. 4

Интересный вопрос из Мастер-группы

Вопрос:

В организации за 2012 и 2013 гг были убытки, а в 2014 уже прибыль. Как в 8.3 правильно внести убытки прошлых лет, чтобы они виделись и списывались?

Ответ:

Чтобы верно перенести убытки прошлых лет (2012, 2013г) необходимо ввести документ «Операция» (в меню Учет, налоги и отчетность), в котором делается две проводки по Дебету счета 97.21 и Кредиту счета 99.01.1.на сумму убытка за 2012 год и отдельно на убыток за 2013 год.

По дебету: субконто 1 «Расходы будущих периодов»: статья справочника «Расходы будущих периодов», в которой расшифровать: «Вид для НУ»: «Убытки прошлых лет»; «Сумма»: сумма убытка, переносимого на будущее; «Признание расходов»: «В особом порядке»; «Начало списания»: 1 января года, следующего за годом, в котором получен убыток, в вашем случае это 2014 год; «Окончание списания»: 31 декабря десятого по счету года, следующего за годом, в котором получен убыток» – т.е. 2023 год.; «Счет затрат»: не указывается.

По кредиту 99.01.1 в поле сумма – сумма не заполняется, «Сумма Дт НУ»: сумма убытка, который переносится на будущее. Далее заполнение полей с видом «ВР» зависит применяете ли вы ПБУ18/02, есть нюансы.

Таким образом, вы создадите все условия для того, чтобы в списке регламентных операций «Закрытия месяца» добавилась операция «Списание убытков прошлых лет». В ней программа учтет сумму убытка, переносимую на будущее.

Интересный вопрос с вебинара по НДС (отчётность за 1 полугодие 2014 г.)

Вопрос:

Мы арендуем земельный участок, находящийся в муниципальной собственности. Арендодатель – администрация муниципального района. Вроде бы мы – налоговый агент, но согласно пп.17 п.2 ст.149 НК РФ платежи за право пользования природными ресурсами не подлежат налогообложению НДС. Нужно ли выписывать с/ф “без НДС”? Как заполнить раздел 2 декларации, если сумма НДС = 0?

Ответ:

По общему правилу, т.к. вы арендуете муниципальное имущество, то вы являетесь налоговым агентом по НДС. Но сдача в аренду земельных участков в соответствии с пп.17 п2 ст149 НК РФ не облагается НДС.

В таком случае, вы как налоговый агент, данную сумму должны отразить в Разделе 7 Декларации по НДС по коду 1010251 (графа 1 “Код операции”), а в графе 3 указываете сумму арендной платы, уплаченной муниципалитету. Раздел 2 в таком случае заполнять не нужно.

По счету-фактуре, на основании изменений, внесенных в п.3 ст.169 НК РФ, налоговые агенты при реализации, попадающей под действие ст.149 НК РФ, так же не обязаны составлять счета-фактуры с 01 января 2014г.

Надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск и задать свой вопрос вы можете в комментариях ниже

Читайте предыдущие выпуски: Выпуски 1-21

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.