Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Оформить заявку на Мастер-класс с 50% скидкой >>

Коллеги, добрый день!

Предлагаем Вашему вниманию очередной новостной выпуск касательно последних законодательных изменений и интересных функций в программе 1С:Предприятие 8.

Выпуск №19 от 18.06.2014

Налоговые новости по НДС

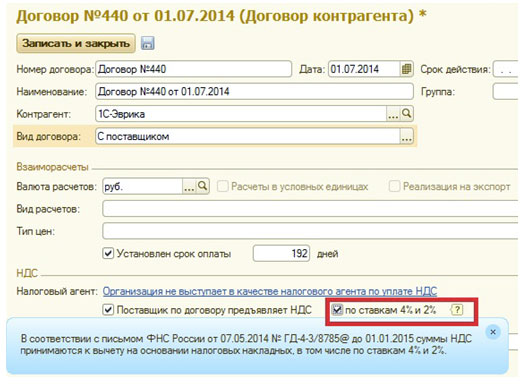

Минфин России в Письме от 29.04.2014 № 03-07-15/20060 сообщает о возможности принятия НДС к вычету, выставленного крымскими контрагентами, на основании налоговой накладной. (Напомним, что с 1 мая 2014 года до 1 января 2015 года на территории Республики Крым действуют налоговые ставки 4% и 2%, а в городе Севастополь 10% и 18%.)

Разработчики 1С уже реализовали эту возможность в программе. Начиная с релиза 3.0.33 в карточке договора контрагента появилась возможность указать, что контрагент предъявляет НДС по ставкам 4% и 2%.

Изменения, которые внес в учет НДС Федеральный закон от 20.04.2014 №81-ФЗ

СКОРО! С 1 июля 2014 года:

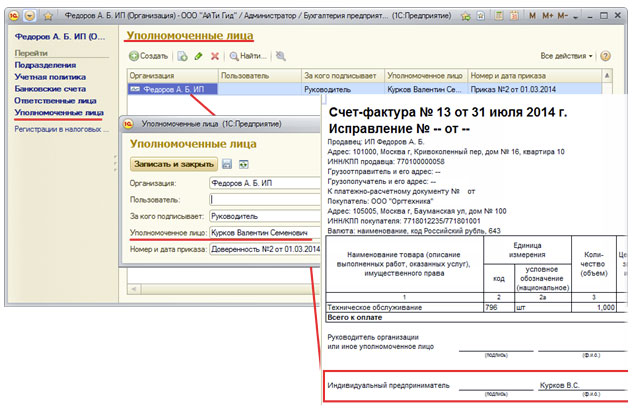

- Прекращены споры о подписи ИП в счете-фактуре. Новой редакцией п.6 ст.169 НК РФ установлено, что предприниматели смогут передавать право подписи счетов-фактур своим представителям по доверенности, в которой должны быть указаны реквизиты свидетельства о государственной регистрации этого ИП.

Изменение уже реализовано в программе 1С, начиная с релиза 3.0.33. Перечень лиц, имеющих право подписывать счета-фактуры за ИП необходимо внести в состав «Уполномоченных лиц».

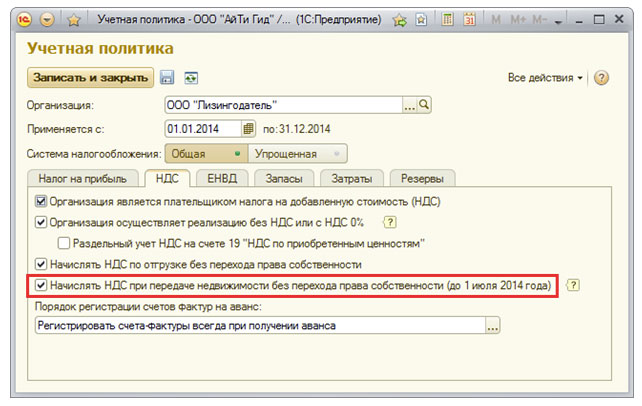

- Определять налоговую базу по НДС при реализации недвижимости будет необходимо с даты, указанной в передаточном акте, а не с даты госрегистрации права собственности. Данные изменения были внесены в п.16 ст. 167 НК РФ.

Изменение уже реализовано в программе 1С, начиная с релиза 3.0.33:

После обновления конфигурации автоматически будут внесены изменения в параметры учетной политики.Пункт «Начислять НДС при передаче недвижимости без перехода права собственности» будет использоваться только до 01 июля.

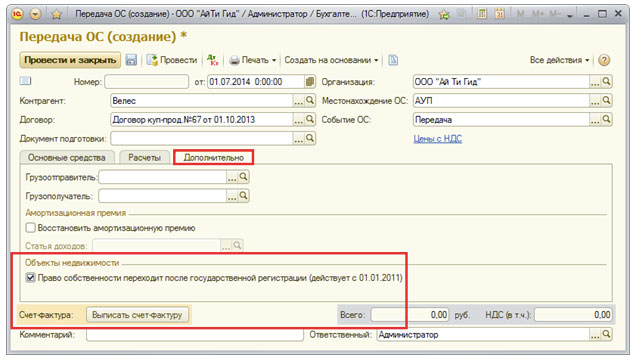

В документах вида «Передача ОС», созданных после 01 июля 2014г.автоматически будет производиться расчет НДС, а счет-фактуру можно будет выписать по кнопке «Выписать счет-фактуру», даже если установлен флажок «Право собственности переходит после государственной регистрации».

Не так скоро:

С 01 января 2015г. отменяется ведение Журнала учета счетов-фактур выданных и полученных плательщиками НДС, кроме посредников.

Данное изменение в п.3 ст.169 НК РФ связано с тем, что с 01 января 2015г. в декларацию будет включаться вся информация из книги покупок и продаж.

Единственные, кто будут обязаны вести такой журнал – это посредники, т.к. в отчетность они будут вносить сведения по посредническим операциям из журнала, поэтому для них документ останется, но его форма будет изменена (п.3.1. ст.169 НК РФ).

В планах:

С 01 января 2015 года планируется изменить сроки подачи декларации по НДС в электронном виде до 30 числа, а в бумажном до 25 числа месяца, следующего за отчетным кварталом. При этом срок уплаты налога: 20-е число каждого месяца остается неизменным.

Сейчас на рассмотрении в Госсдуме законопроект, по которому выставлять счета-фактуры можно будет один раз в месяц: в течение пяти дней с окончания месяца, в котором произведена отгрузка. При этом можно будет выставлять один счет-фактуру по всем отгрузкампокупателю за месяц. Примут этот законопроект депутаты или нет об этом узнаем позже

Интересный вопрос из Мастер-группы:

Вопрос по НДС налогового агента, арендующего муниципальную собственность (земельный участок):

Мы арендуем земельный участок, находящийся в муниципальной собственности. Арендодатель – администрация муниципального района. Вроде бы мы – налоговый агент, но согласно пп.17 п.2 ст.149 НК РФ платежи за право пользования природными ресурсами не подлежат налогообложению НДС. Нужно ли выписывать с/ф “без НДС”? Как заполнить раздел 2 декларации, если сумма НДС = 0?

Ответ:

По общему правилу, т.к. вы арендуете муниципальное имущество, то вы являетесь налоговым агентом по НДС. Но сдача в аренду земельных участков в соответствии с пп.17 п2 ст149 НК РФ не облагается НДС.

В таком случае, вы как налоговый агент, данную сумму должны отразить в Разделе 7 Декларации по НДС по коду 1010251 (графа 1 “Код операции”), а в графе 3 указываете сумму арендной платы, уплаченной муниципалитету. Раздел 2 в таком случае заполнять не нужно.

По счету-фактуре, считаю, что на основании изменений, внесенных в п.3 ст.169 НК РФ, налоговые агенты при реализации, попадающей под действие ст.149 НК РФ, так же не обязаны составлять счета-фактуры с 01 января 2014г.

Надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск и задать свой вопрос вы можете в комментариях ниже

Читайте предыдущие выпуски: Выпуски 1-18

PS. если Вы работаете с ИП, тогда не упустите возможность принять участие в уникальном Мастер-классе: Особенности, сложности и ошибки ведения учета при различных режимах налогообложения

Оформить заявку на Мастер-класс с 50% скидкой >>

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.