Распределение прибыли и выплата дивидендов проводится на основании решения собственников организации-учредителей. При этом не важен режим налогообложения, который применяет организация. При выплате дивидендов физ.лицам нужно удержать и уплатить НДФЛ. В данной статье изучим на примере с проводками как пошагово провести начисление и выплату дивидендов в 1С 8.3 Бухгалтерия, а также удержание НДФЛ с доходов в виде дивидендов.

Содержание

Начисление дивидендов в 1С 8.3 Бухгалтерия сотруднику

Рассмотрим пример начисления дивидендов сотрудникам предприятия.

Допустим, организация «Комфорт-Сервис» на основании решения общего собрания участников приняла решение выплатить дивиденды своему работнику: Сергееву В.И. в сумме 250 000 руб.

Шаг 1. Начисление дивидендов в бухгалтерском учете

Обратим внимание, что выплата дивидендов не является выплатой заработной платы, поэтому документ Начисления зарплаты не используется.

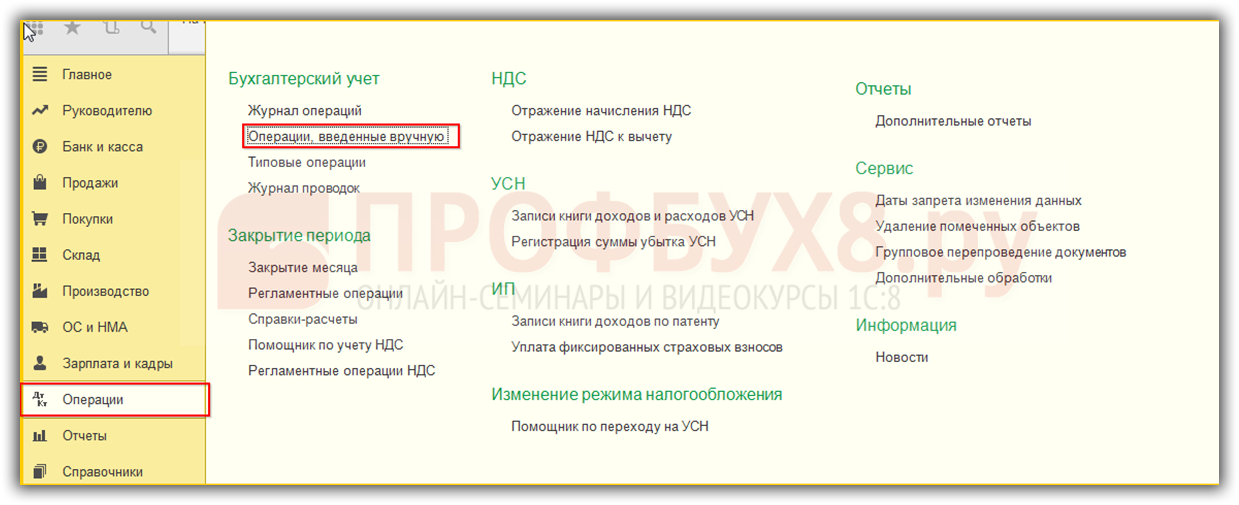

Для отражения операции по начислению дивидендов сотруднику и удержанию НДФЛ в 1С 8.3 Бухгалтерия используется документ Операция: раздел Операции — Бухгалтерский учет — Операции введенные вручную:

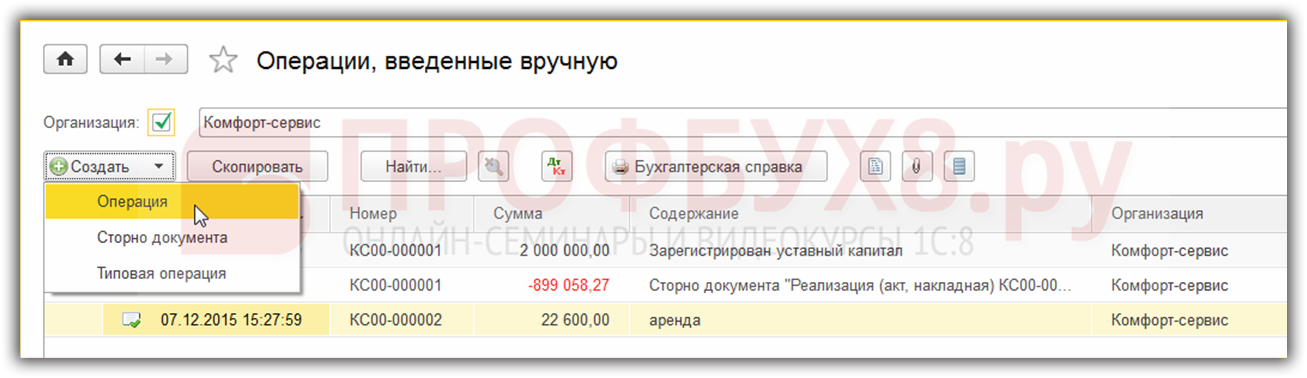

Далее кнопка Создать — Операция:

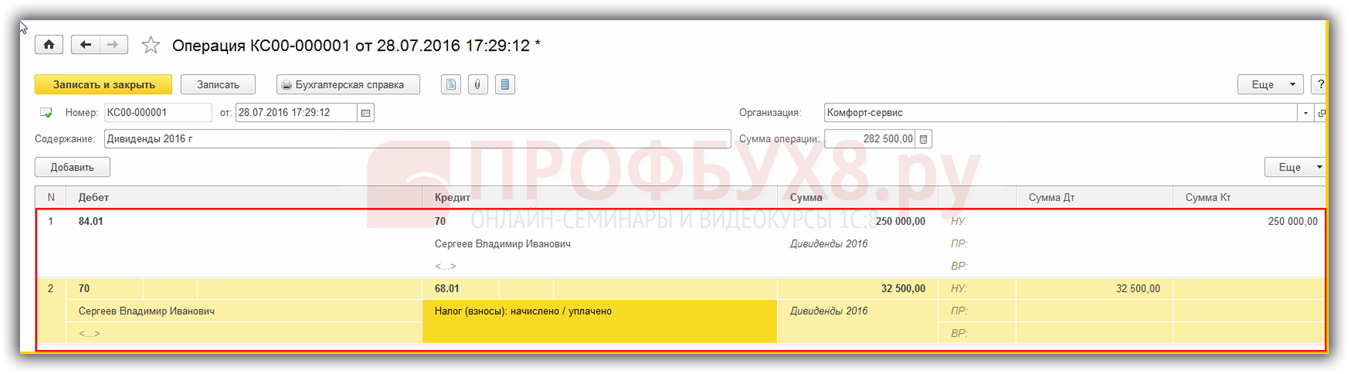

При заполнении документа создаются проводки по начислению дивидендов в 1С 8.3:

- Дт 84.01 Кт 70 — начисление дивидендов на день решения о выплате;

- Дт 70 Кт 68.01 — НДФЛ на день выплаты дивидендов:

Шаг 2. Начисление дивидендов в налоговом учете

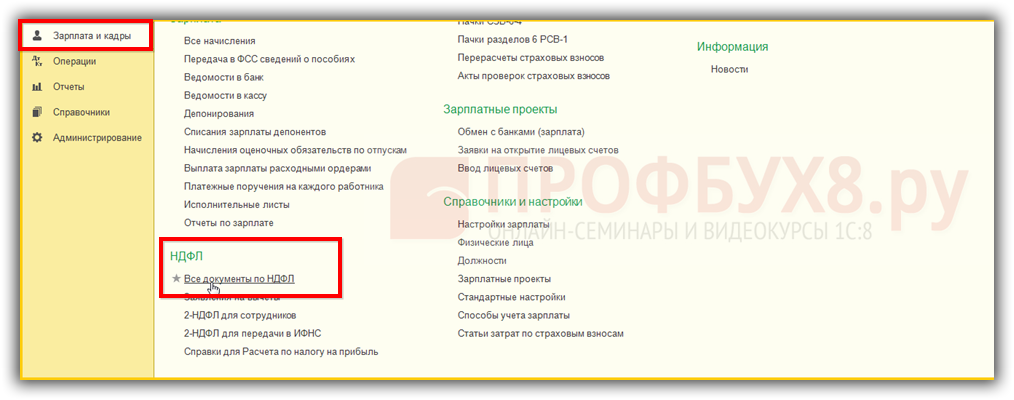

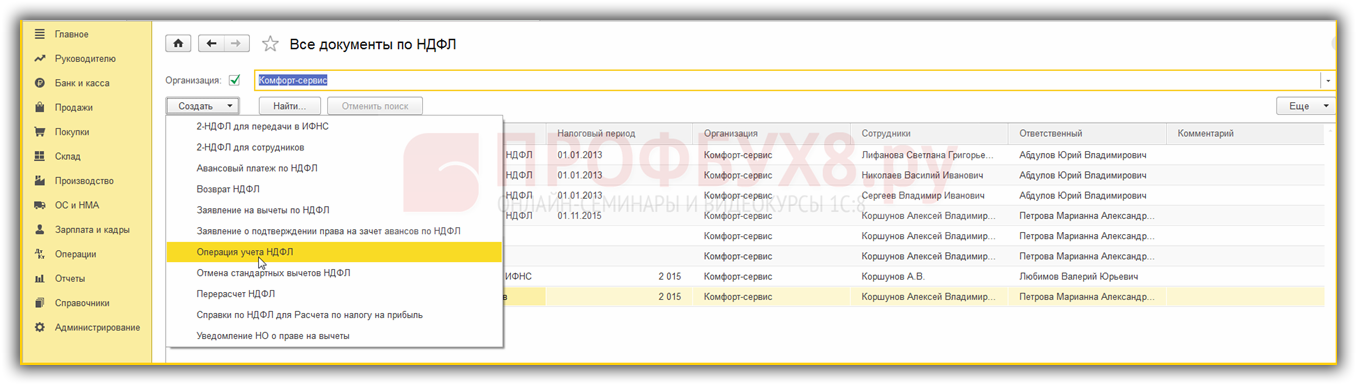

По налоговому учету для формирования отчетности по НДФЛ, а также справки 2-НДФЛ используется документ Операции учета НДФЛ:

- Раздел Зарплата и кадры — НДФЛ — Все документы по НДФЛ:

- Кликаем кнопку Создать — Вид документа — Операции учета НДФЛ:

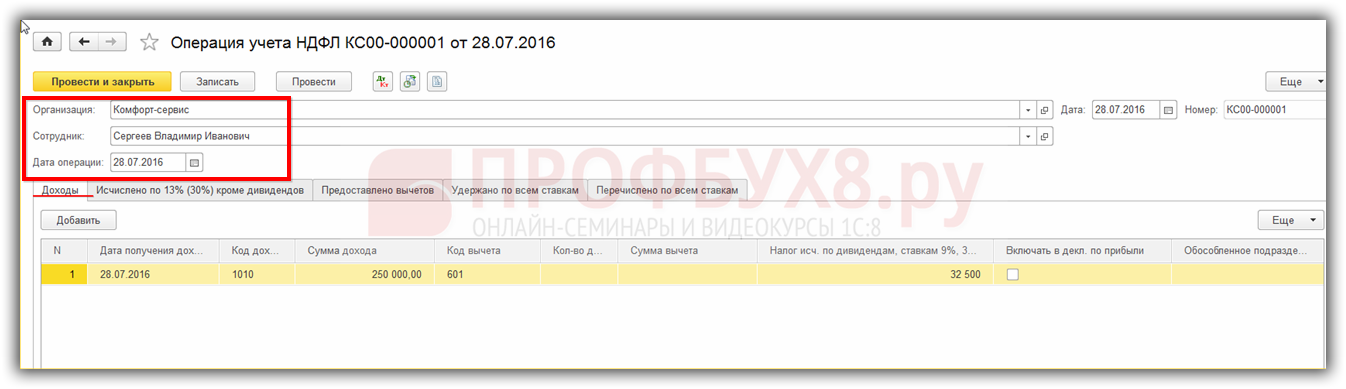

- В поле Организация заполним организацию и дату отражения операции;

- В поле Сотрудник — заполним сотрудника из справочника физических лиц, которому начислены дивиденды:

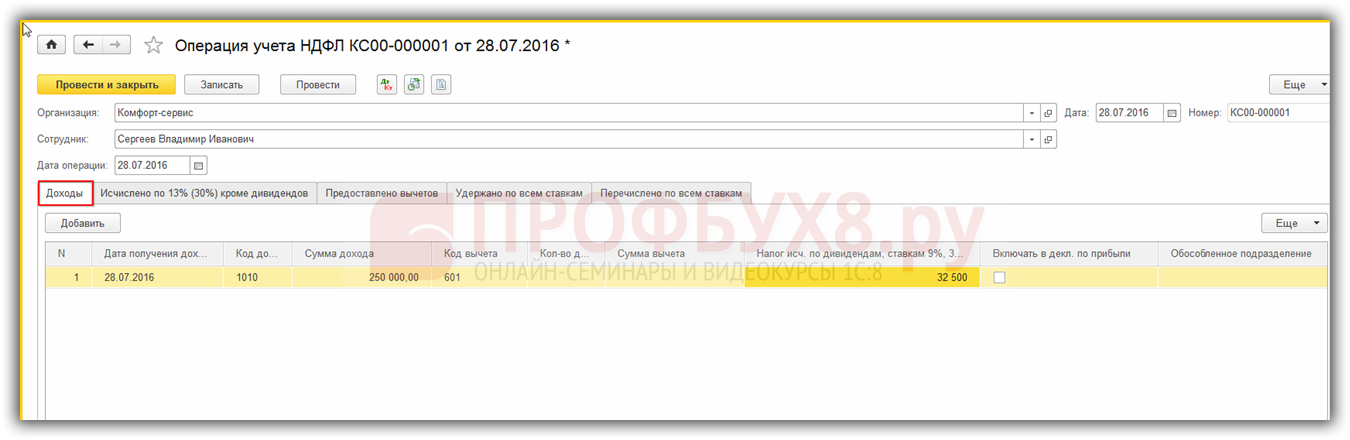

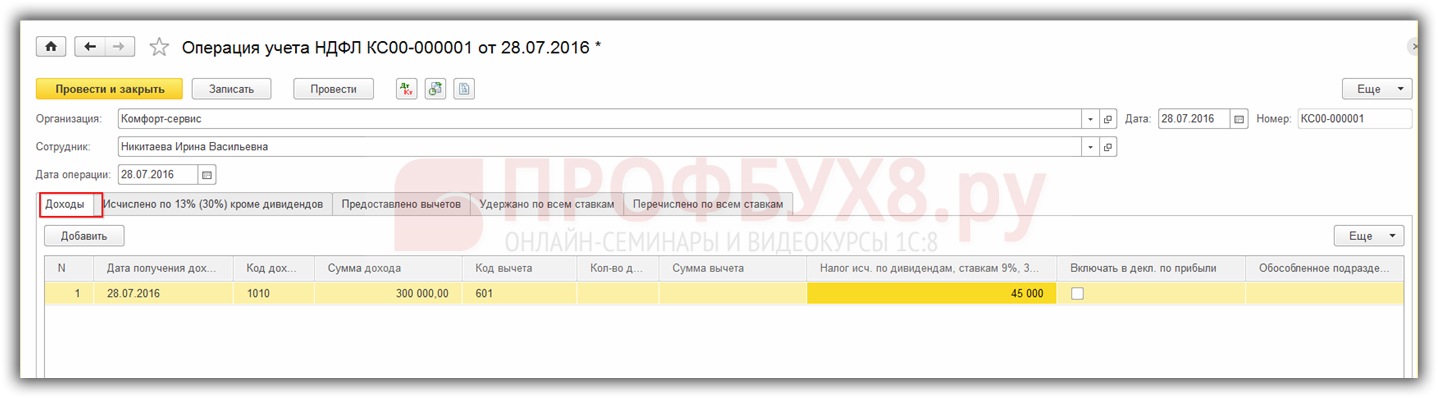

Заполним вкладку Доходы, где введем новую строчку кнопкой Добавить и заполним соответствующие поля:

- Дата получения дохода;

- Код дохода — из справочника Виды доходов для дивидендов код -1010;

- Сумма дохода — по примеру выплата Сергееву В.И. составила 250 000 руб.;

- Код вычета — по примеру вид дохода — 601;

- Сумма вычета — указывается сумма вычета, где уменьшается налоговая база по НДФЛ для акционера, иными словами имеются доходы от долевого участия в прочих организациях. По примеру долевое участие в прочих организациях не используется;

- Налог исч. по дивидендам, ставкам 9%, 35% — размер исчисленного НДФЛ с дивидендов. По примеру: Сергееву 250 000 * 13% = 32 500 руб.;

- Включать в декл. по прибыли — если флаг не поставлен, то дивиденды отразятся в справке 2-НДФЛ;

- Если доходы в качестве дивидендов нужно указать в декларации по налогу на прибыль, то в документе следует установить флаг Включать в декл. по прибыли:

Стоит отметить, что при заполнении документа Справки по НДФЛ для расчета по налогу на прибыль: в разделе Зарплата и кадры — НДФЛ — Все документы по НДФЛ — кнопка Создать — Справки по НДФЛ для расчета по налогу на прибыль, в базе 1С 8.3 заполняется Приложение № 2 к декларации по налогу на прибыль.

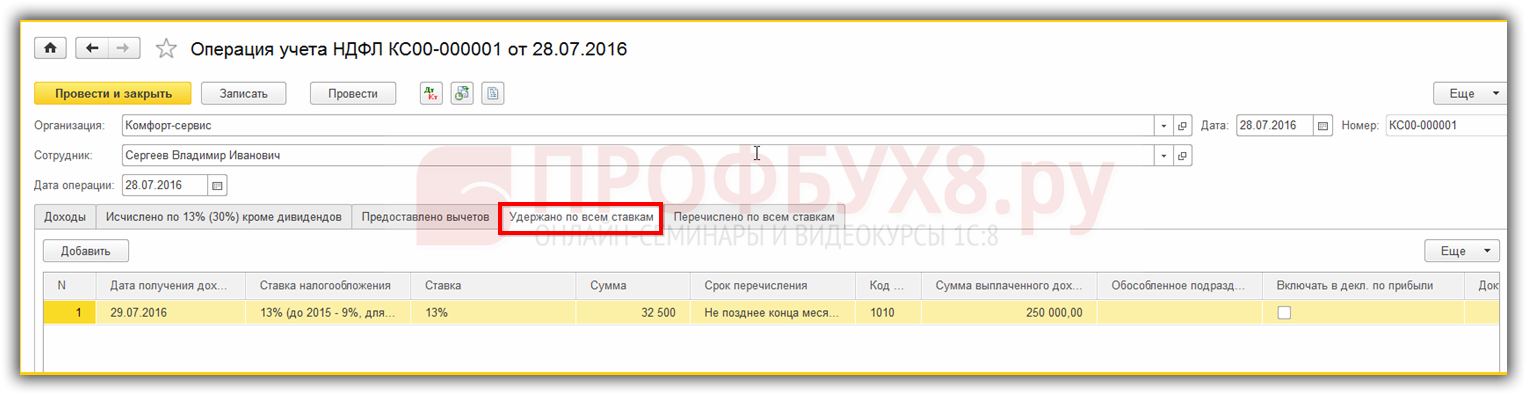

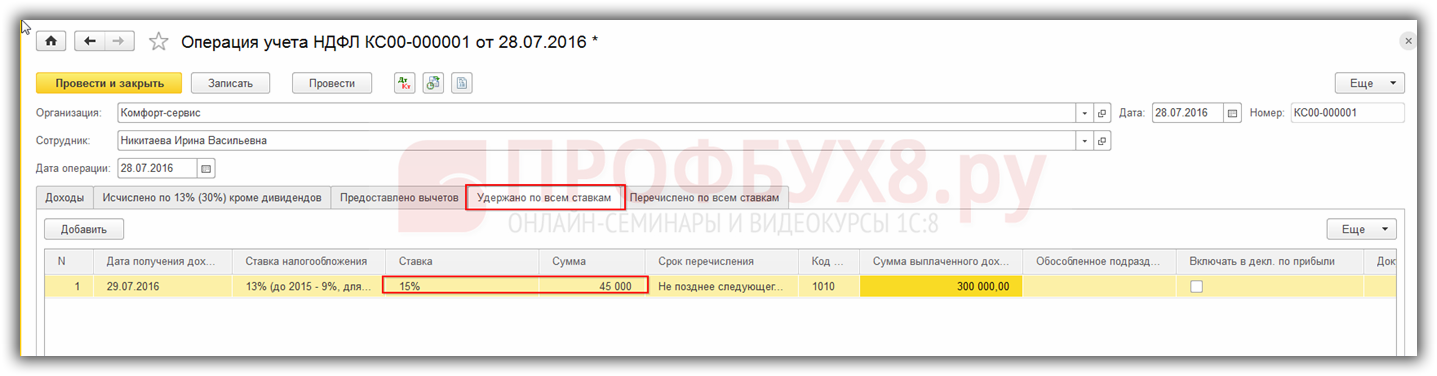

Заполним вкладку Удержано по всем ставкам, добавим новую строчку по кнопке Добавить и заполним поля:

- Дата получения дохода — день удержания НДФЛ , то есть день выплаты. По примеру — 28.07.2016г.;

- В колонке Ставка налогообложения нужно ввести ставку налогообложения: согласно примеру — 13% (до 2015 — 9%, для нерезидента 15%);

- Ставка — по примеру 13%;

- Сумма — размер удержанного НДФЛ. По примеру — 32 500 руб.;

- Срок перечисления— для прочих доходов не позже следующего за выплатой дохода дня;

- Код дохода— по примеру 1010 «Дивиденды» из справочника Виды доходов НДФЛ;

- Сумма выплаченного дохода — размер дохода без учета НДФЛ;

- В колоночке Включать в декл. по прибыли по умолчанию флаг не поставлен, поэтому суммы дивидендов будут указаны в справке 2-НДФЛ. Если дивиденды необходимо указать в декларации по налогу на прибыль, то нужно поставить в документе флаг Включать в декл. по прибыли:

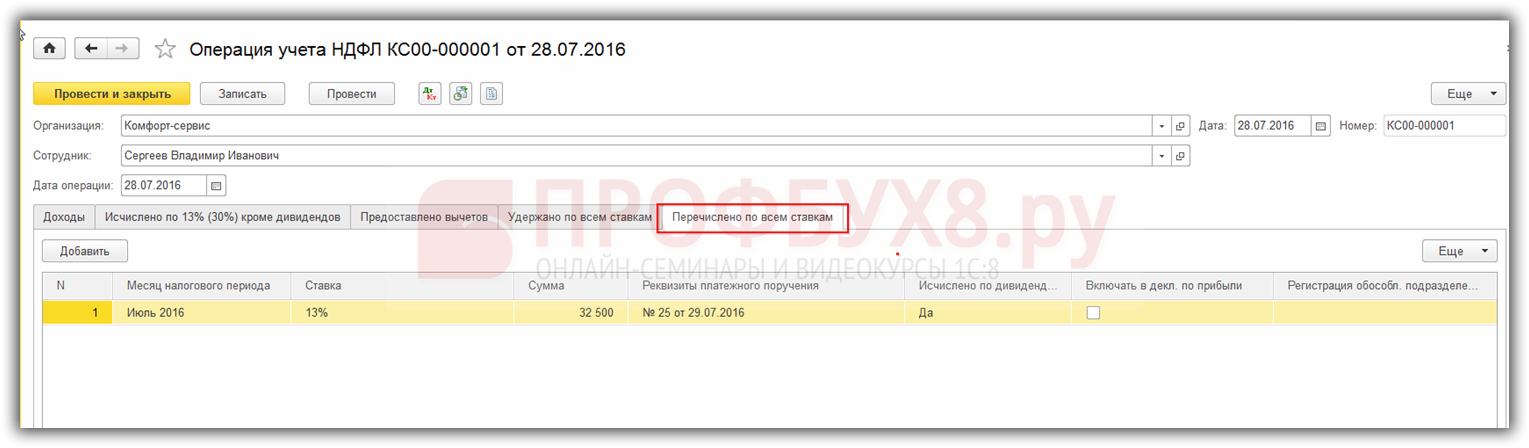

Вкладка Перечисление по всем ставкам – применяется для отражения перечисления НДФЛ для налогового учета. Заполним по кнопке Добавить. Заполним поля:

- Месяц налогового периода — месяц перечисления НДФЛ;

- Ставка — ставка перечисленного НДФЛ;

- Сумма — размер перечисленного НДФЛ;

- Реквизиты платежного поручения;

- Исчислено по дивидендам — Да;

- Проведем и закроем документ:

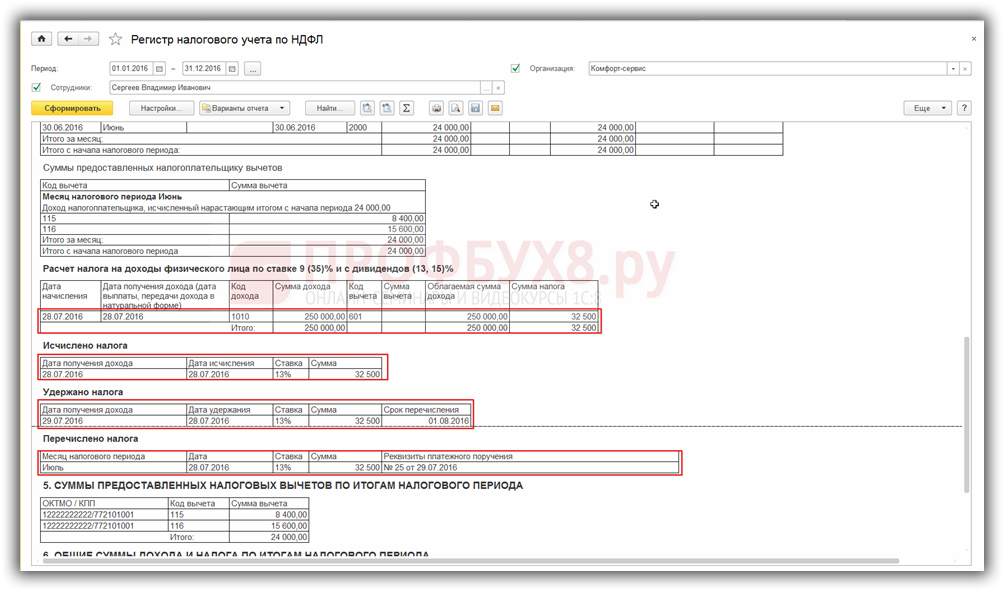

Проверим формирование начисленного НДФЛ в налоговых регистрах. Для этого в 1С 8.3 сформируем Регистр налогового учета по НДФЛ: раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Регистр налогового учета по НДФЛ:

Шаг 3. Выплата дивидендов сотрудникам организации

Выплата дивидендов в 1С 8.3 производится через кассу или платежным поручением.

Внимание: Для выплаты дивидендов в 1С 8.3 не применяется Ведомость на выплату зарплаты.

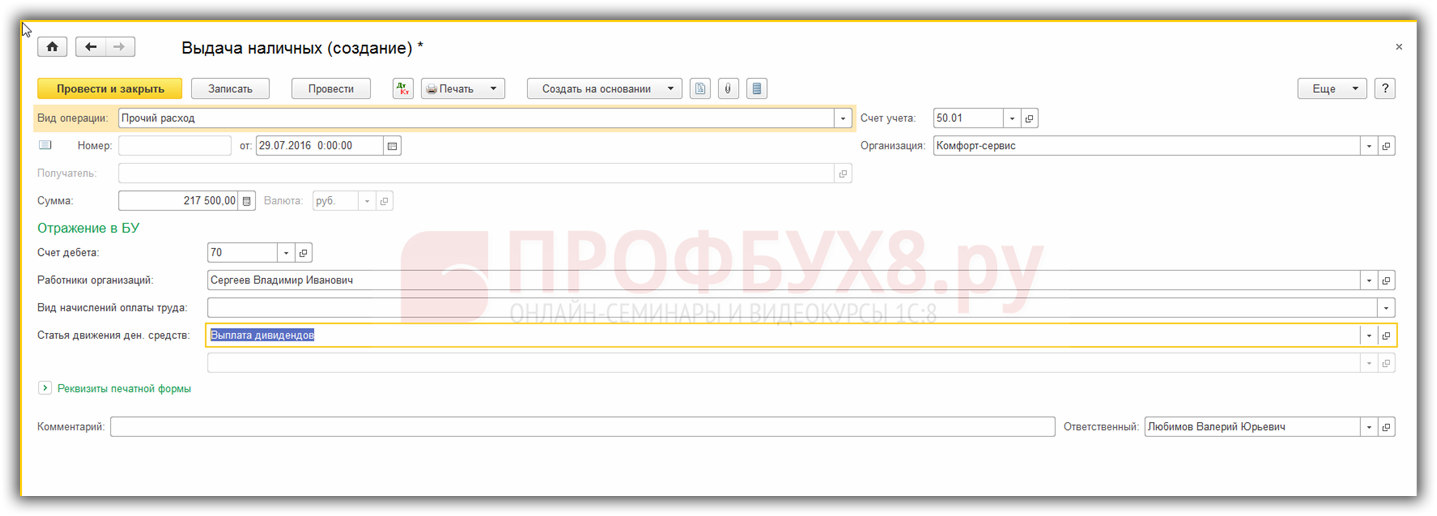

Если дивиденды выплачиваются через кассу предприятия, то создается документ Выдача наличных с видом операции Прочий расход: раздел Банк и касса — Касса — Кассовые документы — кнопочка Выдача:

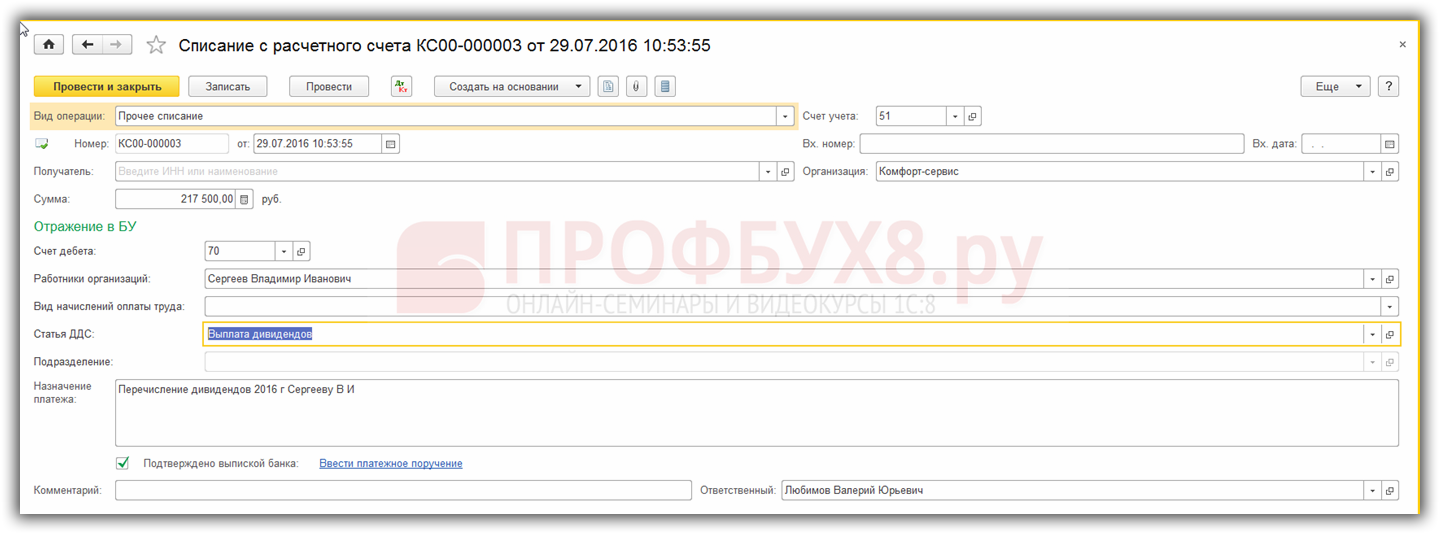

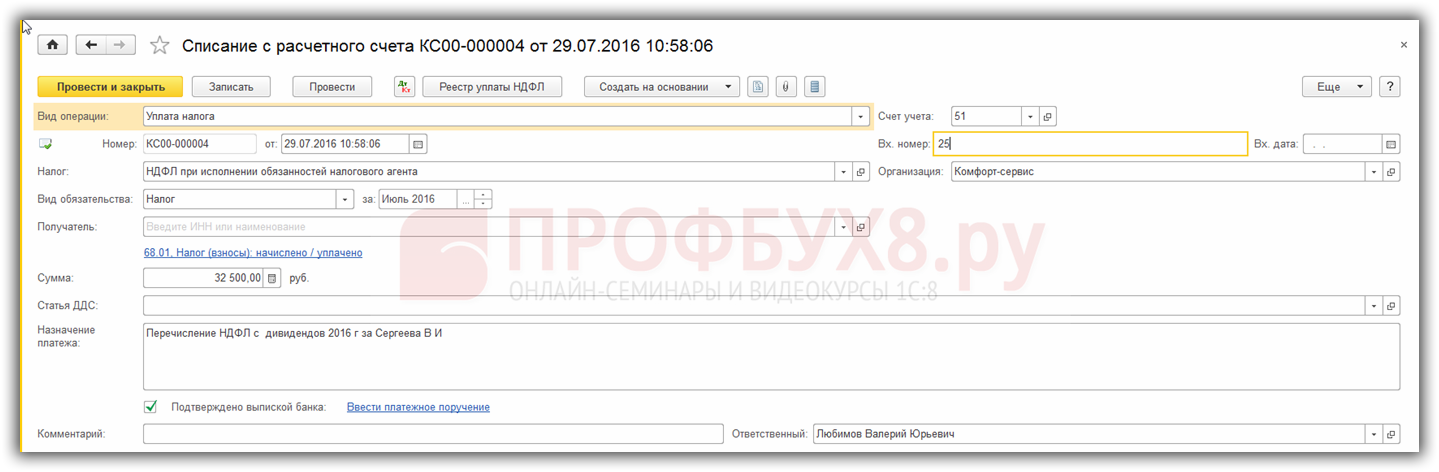

Если через банк выплачиваются дивиденды, то создается документ Списание с расчетного счета с видом операции Прочий расход: раздел Банк и касса – Банковские выписки — кнопочка Списание:

Шаг 4. Перечисление НДФЛ в бюджет с дивидендов, выплаченных сотрудникам организации

Уплатить НДФЛ с дивидендов предприятие должно не позднее дня, следующего за днем выплаты дохода налогоплательщику:

Как в 1С 8.3 начислить дивиденды учредителю

Далее на примере изучим как провести начисление дивидендов физическому лицу, не являющемуся сотрудником предприятия.

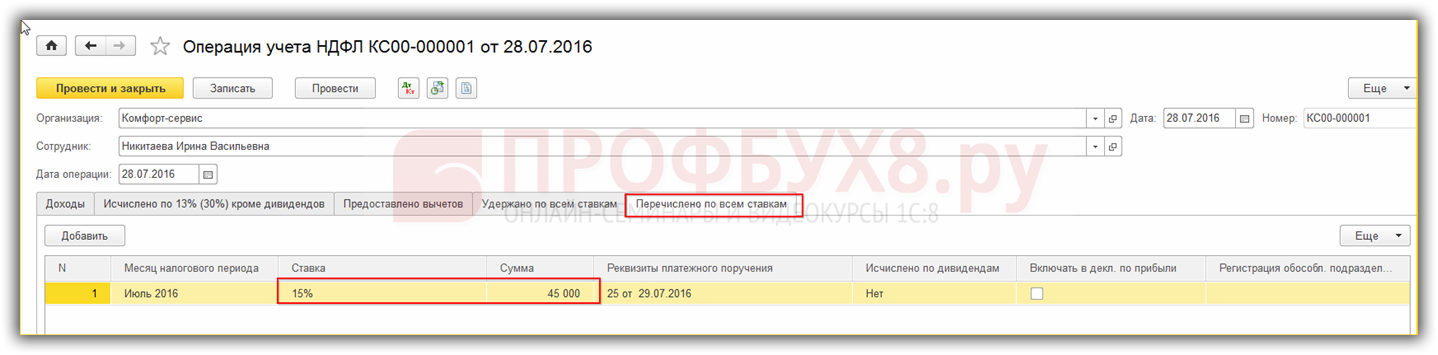

Допустим, в 1С 8.3 необходимо произвести начисление физическому лицу Никитаевой И.В. — учредителю, нерезиденту, не являющемуся сотрудником организации в размере 300 000 руб.

Заполняем аналогичные документы, описанные выше. За исключением следующих шагов.

Шаг 1

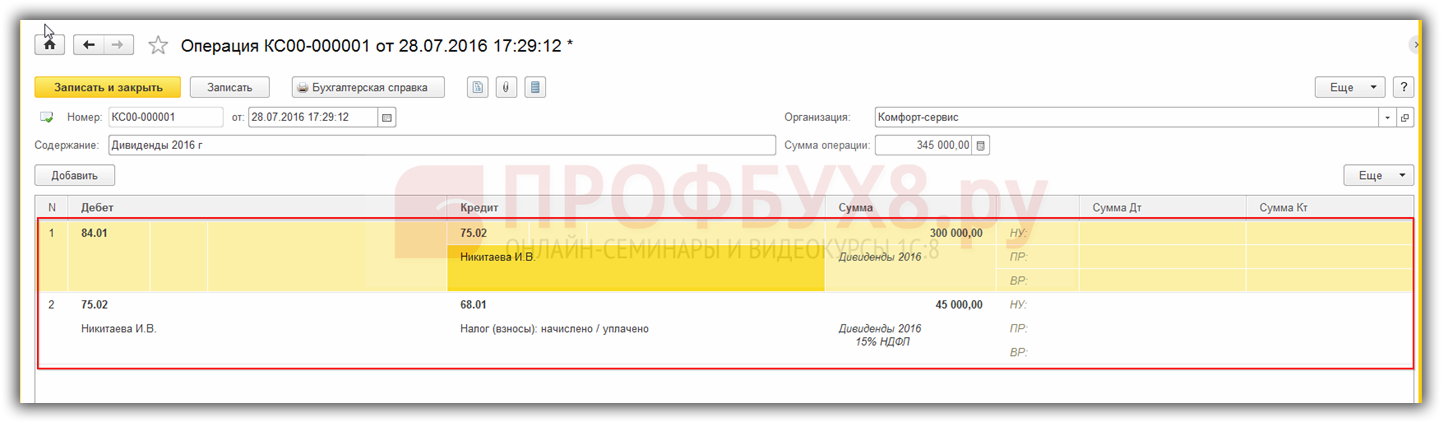

Создаются проводки по начислению дивидендов учредителю в 1С 8.3:

- Дт 84.01 Кт 75.02 – начисление дивидендов на сумму 300 000 руб. Никитаевой И.В. на день принятия решения о выплате дивидендов;

- Дт 75.02 Кт 68.01 — начисление НДФЛ на день выплаты дивидендов на сумму 45 000 руб., так как ставка для нерезидента 15%:

Внимание: В налоговом учете на 84 счете суммы не заполняются, так как этот счет не поддерживает налоговый учет.

Шаг 2

Раздел Зарплата и кадры — НДФЛ — Все документы по НДФЛ. Нажмем кнопку Создать — Вид документа — Операции учета НДФЛ:

- Заполним вкладку Удержано по всем ставкам, добавим новую строчку по кнопке Добавить и заполним поля:

- Вкладка Перечислено по всем ставкам – применяется для отражения перечисления НДФЛ для налогового учета. Заполним, кликнув Добавить:

- Проведем и закроем документ.

Шаг 3

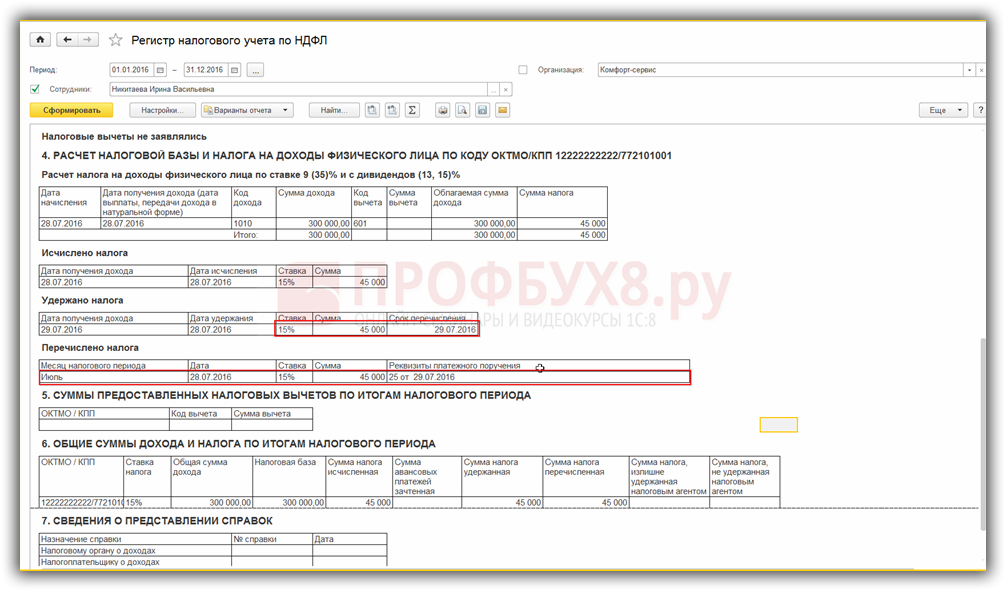

Далее проверим формирование начисленного НДФЛ в налоговых регистрах. Для этого сформируем Регистр налогового учета по НДФЛ: раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Регистр налогового учета по НДФЛ:

Шаг 4

Выплату дивидендов и перечисление НДФЛ в бюджет произведем аналогично, как и для сотрудника.

Чтобы изучить программу на профессиональном уровне со всеми нюансами налогового и бухгалтерского учета, от правильного ввода документов до формирования всех основных форм отчетности, мы приглашаем на наш курс по работе в 1С 8.3 Бухгалетрия. Подробнее о курсе смотрите в следующем видео:

Поставьте вашу оценку этой статье: