Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

На связи Ольга Шерст и проекты Профбух8.ру, БухЭксперт8.ру.

Надеюсь, вы здорово отдохнули и провели время на новогодних праздниках!

В 2018 году также раз в неделю будет выходить наш Новостной выпуск

с кратким обзором законодательных изменений и с разбором интересных новшеств в 1С:8.

Следите за нашими новостями и встречайте первый выпуск 2018 года!

В самом начале выпуска сообщаем, что

все подписчики справочной системы БухЭксперт8 – Рубрикатор БП

могут найти ответы на следующие вопросы на сайте БухЭксперт8:

переходите по ссылкам

- Может ли налоговая запрашивать документы, если выездная проверка приостановлена?

- Могут ли при проверке исключить расходы между взаимозависимыми компаниями?

- Могут ли инициировать выездную проверку при переходе в другую налоговую инспекцию?

- Могут ли повторно запрашивать документы для встречной проверки, если они были

ранее представлены для камеральной или выездной проверки? - Как возвратить сумму незаконно списанных денег, если ПФР неверно передал

сведения по страховым взносам в ИФНС? - Как часто налоговые органы могут требовать документы по встречной проверке?

- Какие установлены сроки проведения выездной налоговой проверки для малого предпринимательства?

- Какой порядок истребования информации относительно конкретной сделки?

- Как представить ОСВ по счету 60 или 62: в разрезе проверяемого контрагента или всех контрагентов?

- Какие нарушения при проверках УСН встречаются наиболее часто?

- Что делать, если организация попала под подозрение ведения деятельности с "черным" контрагентом?

Оформить подписку на БухЭксперт8 в комплекте с онлайн-семинарами

по Годовой Отчетности 2017 вы можете здесь:

Оформить подписку на БухЭксперт8 + Годовая Отчетность 2017 в 1С >>

для Юр. и Физ. лиц, прямые эфиры + запись

Новостной выпуск №1 от 10 Января 2018 г.

Вот и закончились праздничные каникулы, и бухгалтеру, как всегда, некогда раскачиваться. В сегодняшней подборке новостей мы напомним вам о самых последних законодательных изменениях ушедшего года, которые необходимо учесть с начала нового налогового периода

1. С 1 января 2018г. повысился минимальный размер оплаты труда

С 01.01.2018 г. МРОТ составляет 9 489 руб. за полный отработанный месяц. С 01.01.2019 г. ежегодно МРОТ будет устанавливаться в соответствии с величиной прожиточного минимума трудоспособного населения по России за 2 квартал предыдущего года. Если прожиточный минимум окажется ниже действующего МРОТ, то на следующий год минимальный размер оплаты труда не изменится(ст. 3 Федерального закона от 28.12.2017 N 421-ФЗ).

Прожиточный минимум ежеквартально публикуется на официальном сайте Росстата Ссылка >>.

Напоминаем, что заработная плата не может устанавливаться ниже МРОТ, в том числе начисленные отпускные за полный месяц. Также этот показатель используется для расчета минимальных пособий по временной нетрудоспособности, беременности и родам.

2. С 2018 по 2027 год можно воспользоваться правом на инвестиционный вычет по налогу на прибыль

С 01.01.2018 г. организация может выбрать, каким образом списать затраты при приобретении ОС или модернизации (достройке, дооборудовании)в налоговом учете:

- амортизировать в установленном порядке;

- применить инвестиционный вычет, уменьшив налог на прибыль в соответствии со ст. 286.1 НК РФ.

При выборе нужно учитывать следующие особенности инвестиционного вычета:

- уменьшается не налогооблагаемая база, а сумма налога на прибыль (п. 1 ст. 286.1 НК РФ);

- инвестиционным вычетом можно воспользоваться, если право на него установили региональные власти (пп. 1 п. 6 ст. 286.1 НК РФ);

- инвестиционный вычет действует в отношении ОС с 3-ей по 7-ую амортизационную группу (п. 4 ст.286.1 НК РФ);

- не все налогоплательщики могут воспользоваться вычетом (п. 11 ст. 286.1 НК РФ);

- существуют ограничения по размеру инвестиционного вычета (п. 2 ст. 286.1 НК РФ);

- решение об использовании права на инвестиционный вычет необходимо отразить в налоговой учетной политике. Решение можно изменить с начала налогового периода, но не раньше, чем через 3 года применения решения о вычете или отказе от него (п. 8 ст.286.1 НК РФ);

- если ОС выбыло раньше истечения срока эксплуатации ОС, то налог на прибыль, который был уменьшен на сумму вычета в отношении такого объекта, подлежит восстановлению (п. 12 ст. 286.1 НК РФ).

Внимание! 14 февраля на практическом семинаре по составлению декларации по Налогу на прибыль за 2017г. мы так же рассмотрим данное нововведение!

3. С 01.01.2018 НДС облагается реализация лома, отходов черных и цветных металлов, алюминия вторичного и его сплавов, а также сырых шкур животных

Особенность взимания НДС при таких операциях в том, что покупатели, за исключением физлиц, не являющихся ИП, становятся налоговыми агентами по НДС, не зависимо от их системы налогообложения.

Если указанные товары покупатель приобретает у неплательщика НДС, то на первичных документах продавец проставляет штамп "Без налога (НДС)". В этом случае налог не взимается.

Покупая лом, отходы и т.п. у плательщика НДС, налоговый агент сам составляет счет-фактуру, исчисляет НДС расчетным методом, отчитывается в ИФНС и уплачивает налог в бюджет (п. 8 ст. 161 НК РФ).

4. С 01.01.2018 в Книгу учета доходов и расходов для УСН внесены изменения

Появился новый V Раздел КУДиР, который должен содержать сведения о сумме уплаченного торгового сбора, уменьшающего налог при УСН. Заполняется он налогоплательщиками с объектом "Доходы".

Также внесены технические поправки в порядок заполнения КУДиР. В частности, отменена обязательная печать на документе, она проставляется только при наличии. (Приказ Минфина РФ от 07.12.2016 N 227н вступил в силу с 01.01.2018 г.).

Подробно об изменениях в книге учета доходов и расходов будем говорить 06 февраля на нашем практическом семинаре, посвященному составлению Декларации при УСН

Возможности программы 1С: Бухгалтерия 8 ред. 3.0

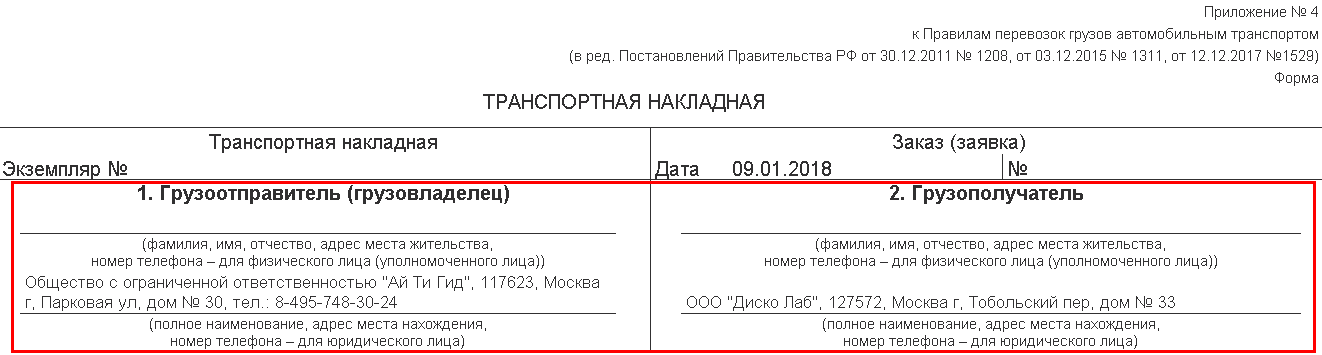

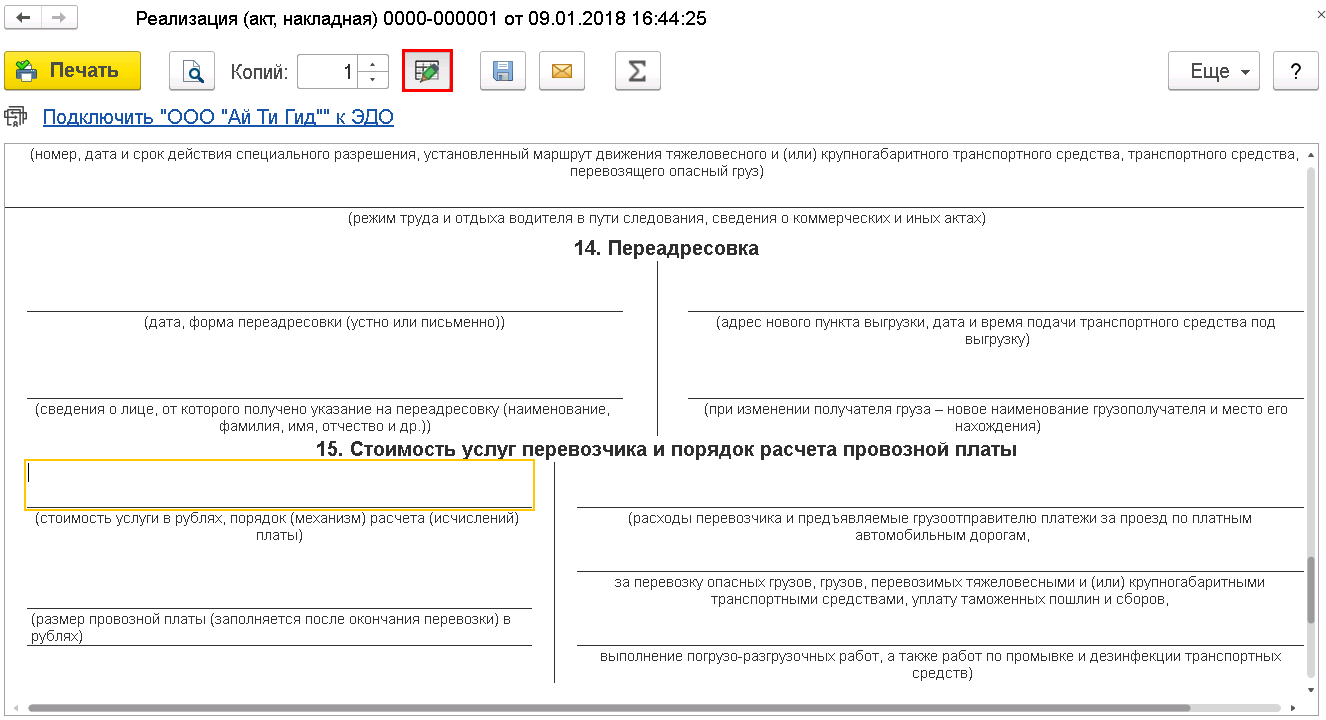

В программе 1С: Бухгалтерия внесены изменения в печатную форму Транспортной накладной (Приложение №4 к Правилам перевозок грузов автомобильным транспортом).

Форма транспортной накладной приведена в соответствие с Постановлением Правительства РФ от 12.12.17 №1529.

Данный документ используется при доставке товаров покупателю третьими лицами (транспортными организациями) как подтверждение договорных отношений с перевозчиком. Заполняется грузоотправителем, если иное не предусмотрено договором.

В программе 1С реализована новая редакция формы транспортной накладной. Форма может быть распечатана из документа Реализация (акт, накладная). Отдельные разделы формы заполняются автоматически и по умолчанию будут иметь значения:

Раздел 1. Грузоотправитель (грузовладелец) –наименование Нашей организации, адрес ее местонахождения, номер телефона. Для ИП в этом разделе указывается ФИО, адрес места жительства, номер телефона.

Раздел 2. Грузополучатель – наименование и контактные данные контрагента, указанного в шапке документа Реализация (акт, накладная).

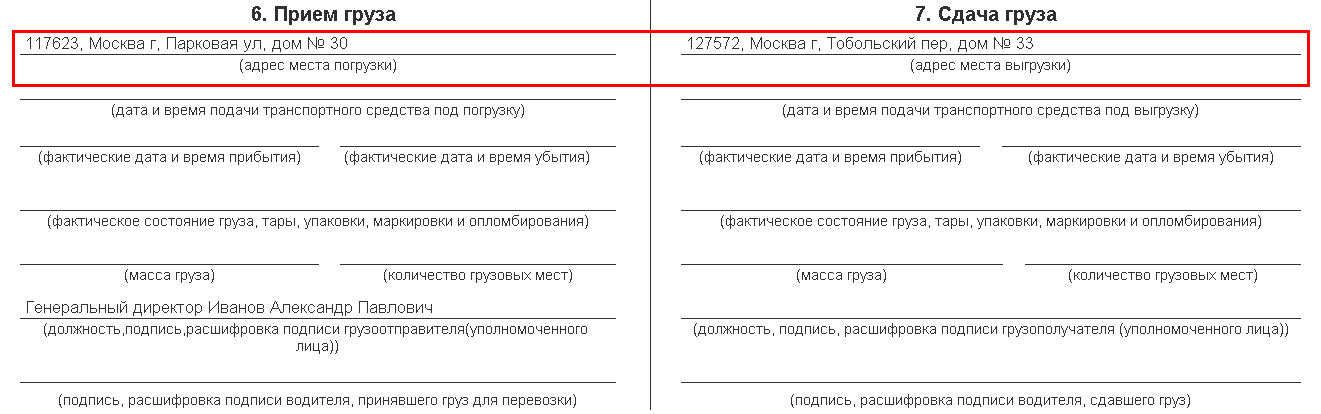

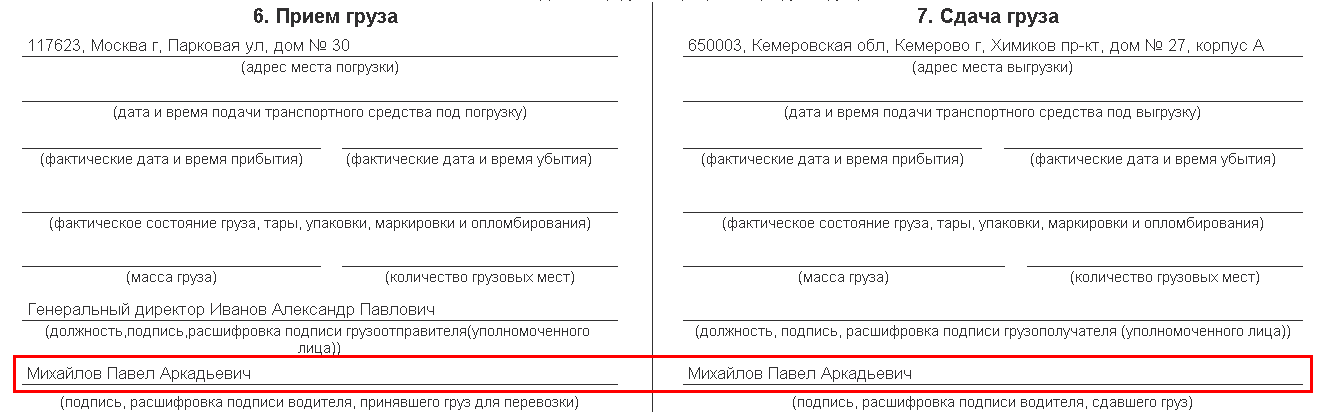

Раздел 6. Прием груза – юридический адрес Нашей организации.

Раздел 7. Сдача груза – юридический адрес контрагента.

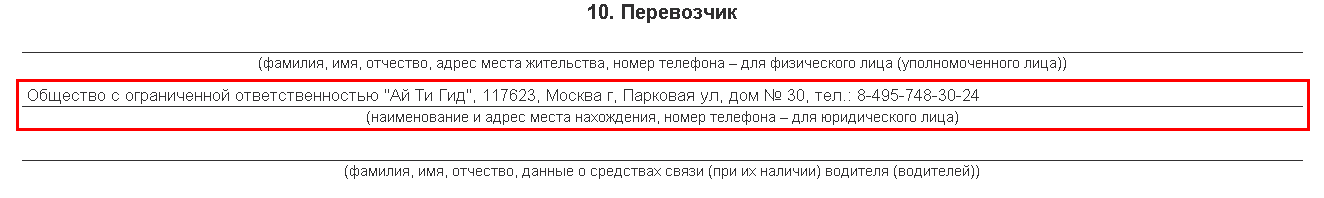

Раздел 10. Перевозчик – наименование и контактные данные Нашей организации.

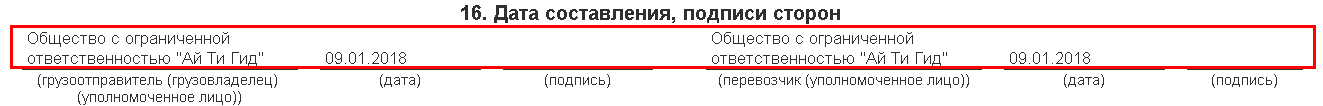

Раздел 16. Дата составления, подписи сторон – наименование Нашей организации в качестве грузоотправителя и перевозчика.

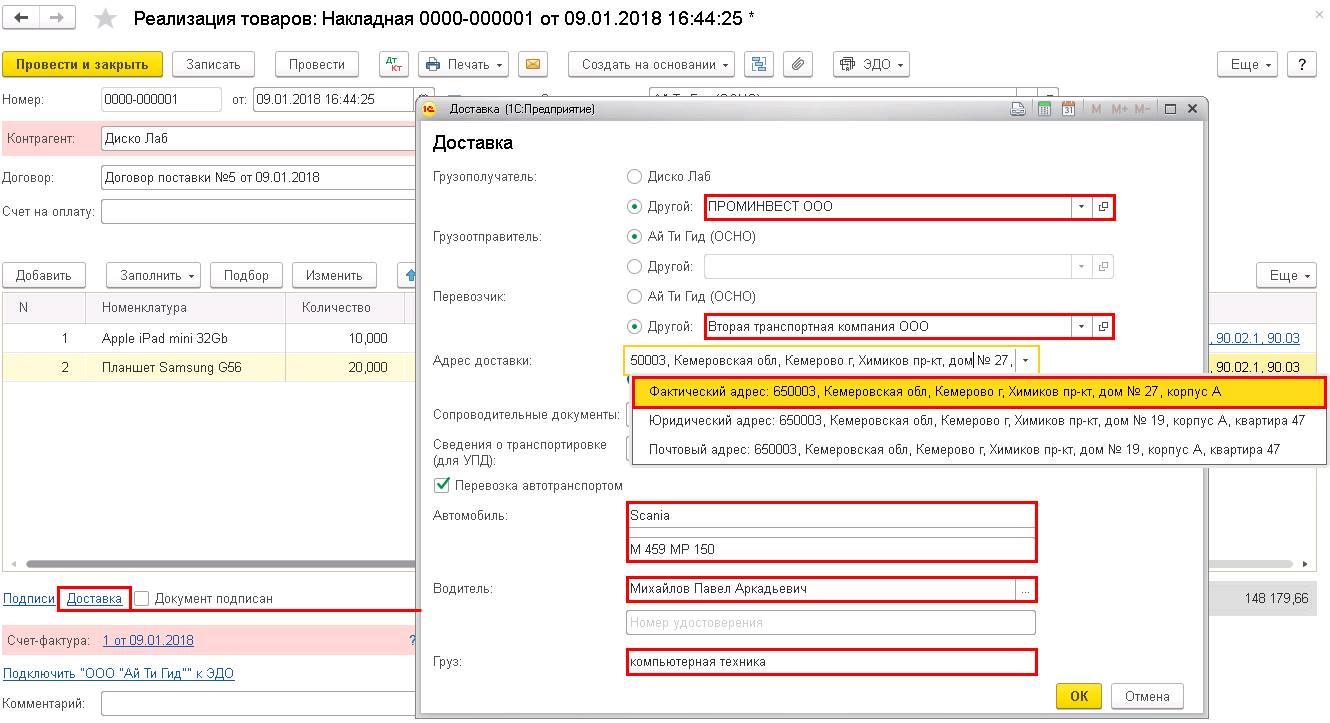

В программе существует возможность внести изменения в порядок заполнения формы. Для этого необходимо в подвале документа Реализация (акт, накладная) пройти по ссылке Доставка и заполнить поля диалогового окна Доставка:

В окне Доставка можно выбрать другое значение для:

- Грузополучателя;

- Грузоотправителя;

- Перевозчика.

В качестве адреса места выгрузки, выводимого в Разделе 7 можно выбрать любой из адресов, указанных в карточке контрагента:

- Фактический адрес;

- Юридический адрес;

- Почтовый адрес.

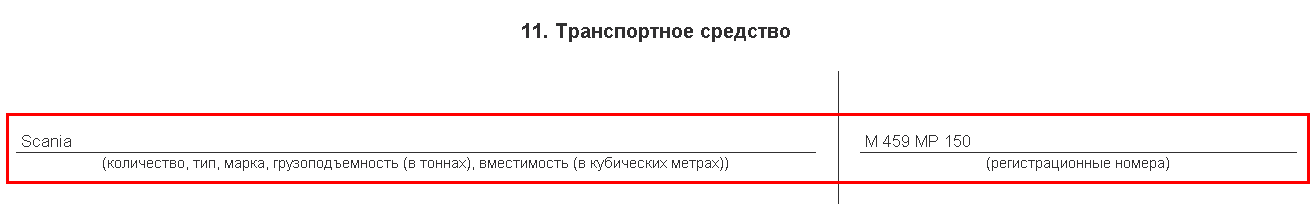

Если установить флажок Перевозка автотранспортом и заполнить поля Марка и Регистрационный знак, то эти данные будут выведены в печатной форме Раздел 11. Транспортное средство.

В поле Водитель можно выбрать из справочника Физические лица ФИО водителя. Эта информация будет выведена в печатной форме в Разделе 6 и Разделе 7.

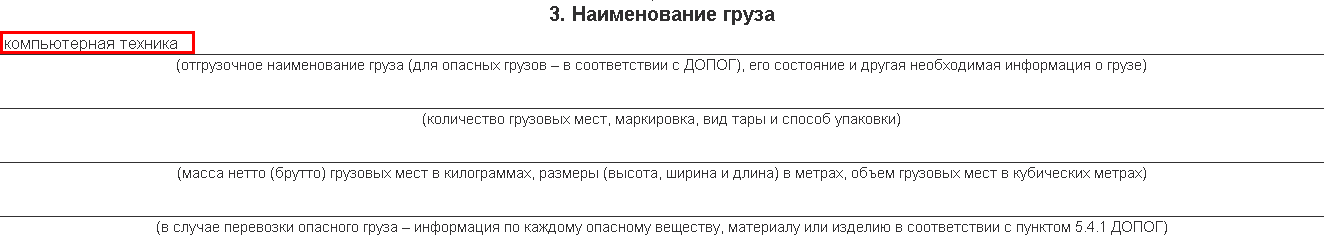

В поле Груз можно заполнить наименование груза. Эта информация будет выведена в печатной форме Раздел 3. Наименование груза.

Те поля печатной формы Транспортная накладная, которые не заполняются автоматически следует заполнять вручную, включив режим редактирования печатных форм.

Вопрос:

Могут ли при переходе в другую инспекцию инициировать выездную проверку, нашей фирме 3 года?

Ответ:

Назначить и провести выездную проверку налоговый орган может в отношении любой организации и практически в любое время.

Например, ФНС с помощью программного комплекса Система управления рисками «СУР АСК НДС-2» распределяет компании по трем группам налогового риска. И если вашей компании будет присвоен статус "компания с высоким налоговым риском", то это означает, что выездная проверка практически неизбежна.

Предусмотренный НК РФ общий трехгодичный период не означает, что налоговики в обязательном порядке проверяют именно три года деятельности налогоплательщика. Они могут выбрать любой временной отрезок, попадающий на этот период: год, полтора, два года и т.д.

Переход организации в другую инспекцию в связи со сменой адреса не является обязательным условием для начала выездной налоговой проверки.

Если налогоплательщик часто меняет место нахождения (со сменой налогового органа), то в этом случае он может привлечь к себе внимание налоговиков.

В план выездных проверок рискует попасть только организация, которая с момента своего создания два раза и более меняла официальный адрес. При этом смена адреса происходила в процессе выездной проверки и влекла за собой переход в другую налоговую инспекцию. Такой вывод следует из абз. 2 п. 10 Общедоступных критериев оценки рисков (Приказ ФНС РФ от 30.05.2007 N ММ-3-06/333@ (ред. от 10.05.2012) "Об утверждении Концепции системы планирования выездных налоговых проверок").

Коллеги, чтобы не попадать в план выездных налоговых проверок ваши декларации должны быть корректно заполнены, чтобы у налоговиков как можно меньше было доводов для назначения вам налоговой проверки. Приглашаем вас на практические семинары по составлению годовой отчетности за 2017г. Гарантируем вам, что количество ошибок в ваших декларациях будет значительно снижено! Программу семинаров можно посмотреть здесь.

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Предыдущие выпуски 2015-2017 года: Здесь >>

Оформить подписку на БухЭксперт8 + Годовая Отчетность 2017 в 1С >>

для Юр. и Физ. лиц, прямые эфиры + запись

PS.

График прямых эфиров онлайн-семинаров по Годовой Отчетности 2017 в 1С:

- 16 января: Налоговая декларация по НДС за IV квартал 2017 г.и

Налоговая декларация по косвенным налогам при импорте товаров с территории государств

– членов таможенного союза за декабрь 2017 г. в 1С:8

- 17 января: «Расчет по страховым взносам и СЗВ-СТАЖ за 2017 г. в 1С 8.3»

- 23 января: «Транспортный налог и Земельный налог 2017г. в 1С:8»

- 30 января: «Налог на имущество 2017 г. в 1С:8»

- 06 февраля: «Декларация при упрощенной системе налогообложения за 2017г.

(объект налогообложения «Доходы» и «Доходы минус расходы» в 1С:8.)»

- 14 февраля: «Налог на прибыль 2017 г. в 1С 8.3»

- 21 февраля: Отчетность налоговых агентов по НДФЛ: 2-НДФЛ и 6-НДФЛ за 2017 год в 1С:8

- 25 февраля: Аналитическая отчетность по труду и заработной плате (бонус-семинар)

- 27 февраля: «Бухгалтерская отчетность за 2017 г. в 1С:8»

- 14 марта: «Учетная политика на 2018 г. в 1С 8.3»

Оформить подписку на БухЭксперт8 + Годовая Отчетность 2017 в 1С >>

для Юр. и Физ. лиц, прямые эфиры + запись

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.