Добрый день.У меня вот какой вопрос.Организация выдало подотчетному лицу наличные денежные средства на покупку ноутбука.Сотрудник расплатился не наличными,а своей банковской картой.Ноутбук очень дорогой,больше 100000-00.Сотрудник предоставил только кассовый чек.Могу ли я оприходовать как основное средство? И взять в зачет НДС? Заранее спасибо. Людмила

Оцените, пожалуйста, данный вопрос:

Людмила Июл 19 2017 - 13:35

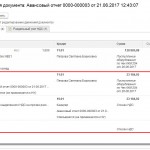

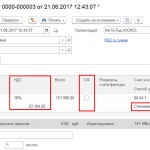

Вот так?Я еще ввела в эксплуатацию.Код ОКОФ 320.26.20.11.110,Первая группа,Срок полезного использования 12 мес и в БУ и НУ,верно?

NDS-vkyutsen-v-stoimos.pdf