Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

В самом начале выпуска, напоминаем, что вы можете принять участие в 2-х беcплатных онлайн-семинарах

по ошибкам в 1С:БУХГАЛТЕРИЯ 8 и 1С:ЗУП 8. Чтобы пройти регистрацию, переходите по ссылкам:

Зарегистрироваться на бесплатный семинар по 1С:ЗУП 8 >>

29 Ноября в 13:00 Мск. «Разбор критических ошибок при расчёте зарплаты в 1С:ЗУП 3

Зарегистрироваться на бесплатный семинар по 1С:БУХГАЛТЕРИЯ 8 >>

01 Декабря в 13:00 Мск. «10 Непростительных ошибок в применении 1С:Бухгалтерия 8 ред. 3»

Если вы хотите принять участие в обоих семинарах, перейдите по обоим ссылкам соответственно,

и система вас автоматически зарегистрирует.

Новостной выпуск №42 от 29 ноября 2016 г.

Изменения законодательства

Сейчас на пике актуальности стоят вопросы, связанные с изменением законодательства в области пенсионного и социального страхования. Поэтому настоящая подборка, в основном, посвящена теме страховых взносов с 2017 года.

1. Приказом Минэкономразвития от 03.11.2016г. №698 утверждены коэффициенты-дефляторы на предстоящий год.

Коэффициенты установлены по следующим налогам и сборам:

- УСН (1,425). Но принятый коэффициент применять в 2017 году для целей УСН не получится, т.к. с 01.01.2017г. внесены изменения в ст.346.12 и 346.13 НК РФ. В соответствии с изменениями в НК РФ установлен лимитдоходов для перехода на УСН (90 млн. руб.) и лимит доходов для сохранения права применения УСН (120 млн. руб.), которые будут действовать до 01.01.2020г.(п.п.4 ст.2 закона от 03.07.2016г. №243-ФЗ).

- ЕНВД (1,798). Коэффициент-дефлятор К1установлен на уровне 2016 года.

- ПСН (1,425). Применяется для индексации налоговой базы при исчислении стоимости патента (п.9 ст.346.43 НК РФ).

- НДФЛ (1,623). Применяется для расчета фиксированного размера авансового платежа, уплачиваемого иностранным работником на период действия патента (п.3 ст.227.1 НК РФ).

- Торговый сбор (1,237).Применяется для индексации ставки сбора, установленного для деятельности по организации розничных рынков (п.4 ст.415 НК РФ).

- Налог на имущество физических лиц(1,425). Применяется для объектов, по которым налоговая база рассчитывается, исходя из инвентаризационной стоимости (ст.404 НК РФ).

Также в обсуждении находится проект постановления Правительства России, корректирующий предельный размер базы для исчисления страховых взносов в ФСС по ставке 2,9% и в ПФР с 1 января 2017 года. Согласно проекту, с учетом индексации предельная величина базы для исчисления страховых взносов в ФСС должна составить 755 000 рублей, в ПФР – 876 000 рублей.

2. С 01 января 2017г. для возмещения страховых выплат в ФСС необходимо представлять новую справку-расчет.

Для получения возмещения из ФСС денежных средств, выплаченных работникам по листкам нетрудоспособности, с 1 января 2017 года необходимо подавать справку-расчет. Показатели справки-расчета утверждены приказом Минтруда РФ от 28.10.2016 N 585н и повторяют данные отчета по страховым взносам для ИФНС.

3. С 2017 года за ИФНС при проведении камеральной проверки расчета по страховым взносам будет законодательно закреплено право истребовать сведения и документы, подтверждающие обоснованность применения льгот.

Госдума 21.11.2016г. передала в Совет Федерации на утверждение законопроект № 11078-7, принимающий главные налоговые нововведения осени. В частности, закон закрепляет за ФНС право на камеральных проверках по взносам запрашивать у страхователя сведения и документы, подтверждающие право на пониженный тариф или обоснованность отражения сумм, не подлежащих обложению страховыми взносами.

Более подробная информация о Реформе страховых взносах здесь >>

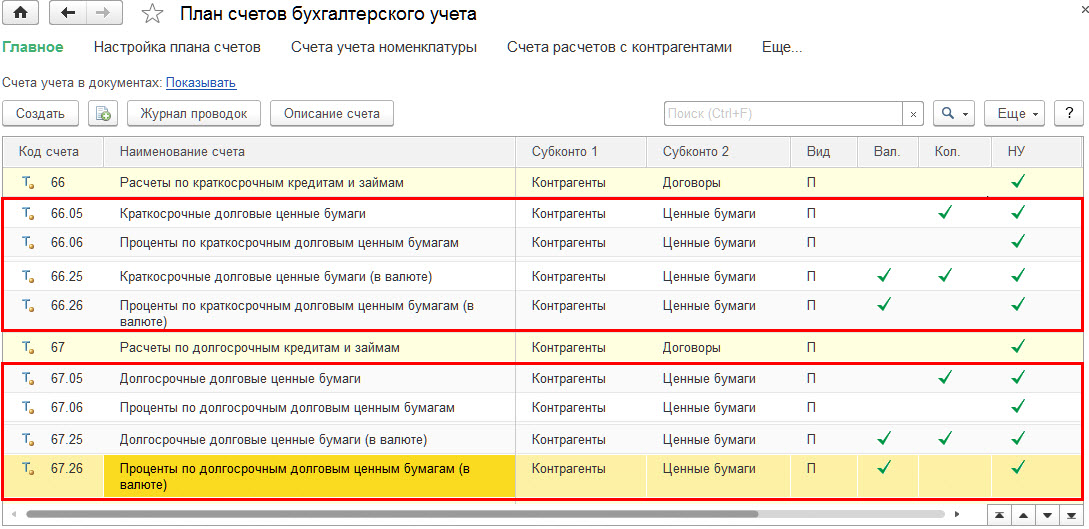

В программе 1С: Бухгалтерия появились счета по учету долговых ценных бумаг (векселей и облигаций), номинированных в рублях и в иностранной валюте.

В программу добавлены субсчета (Рис. 1):

- к счету 66 «Расчеты по краткосрочным кредитам и займам»:

- 66.05 «Краткосрочные долговые ценные бумаги»,

- 66.06 «Проценты по краткосрочным долговым ценным бумагам»,

- 66.25 «Краткосрочные долговые ценные бумаги (в валюте)»,

- 66.26 «Проценты по краткосрочным долговым ценным бумагам (в валюте)»,

- к счету 67 «Расчеты по долгосрочным кредитам и займам»:

- 67.05 «Долгосрочные долговые ценные бумаги»,

- 67.06 «Проценты по долгосрочным долговым ценным бумагам»,

- 67.25 «Долгосрочные долговые ценные бумаги (в валюте)»,

- 67.26 «Проценты по долгосрочным долговым ценным бумагам (в валюте)».

Рис. 1

Данные субсчета предназначены для отражения информации:

- о краткосрочных (на срок не более 12 месяцев) и долгосрочных (на срок более 12 месяцев) векселях и облигациях в количественном и суммовом выражении,

- о начислении и погашении процентов по векселям и облигациям.

Аналитический учет на субсчетах ведется в разрезе субконто:

- Контрагенты

- Ценные бумаги.

Операции по новым субсчетам не автоматизированы, их следует проводить в программе документом «Операция, введенная вручную».

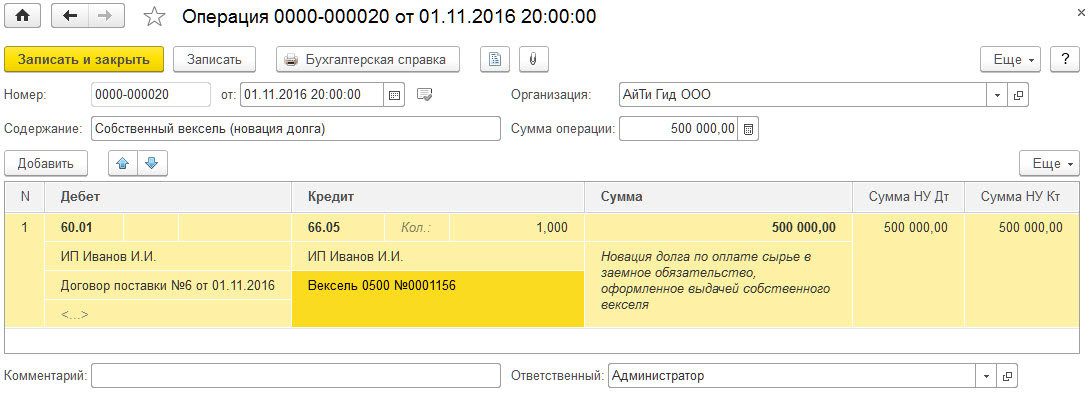

Рассмотрим пример: Организация ООО «АйТи Гид» приобрела у поставщика товар на сумму 500 000 руб. В дальнейшем стороны договорились произвести новацию задолженности за товар в заемное обязательство, а в качестве обеспечения исполнения нового обязательства Организация выдала собственный вексель с дисконтом на сумму 575 000 руб.

Операция по новации задолженности в заемное обязательство – выдачу векселя, в программе отражается с помощью документа “Операция, введенная вручную” (Рис. 2).

Рис. 2

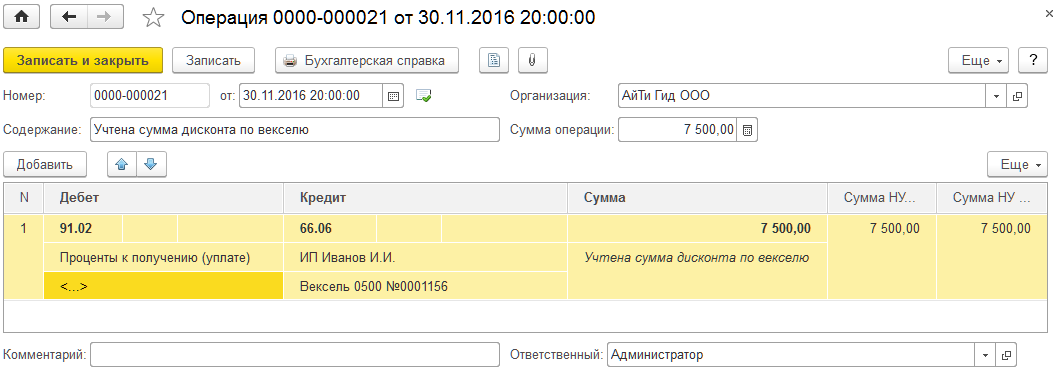

Проценты (дисконт), причитающиеся к оплате по векселю будут отражаться обособленно на счете 66.06 в составе прочих расходов или равномерно (п.15 ПБУ 15/2008). В учетной политике нашей организации расходы признаются равномерно, поэтому ежемесячно необходимо формировать документ “Операция, введенная вручную”, по которому часть дисконта по векселю отражается в составе прочих расходов (Рис. 3).

Рис. 3

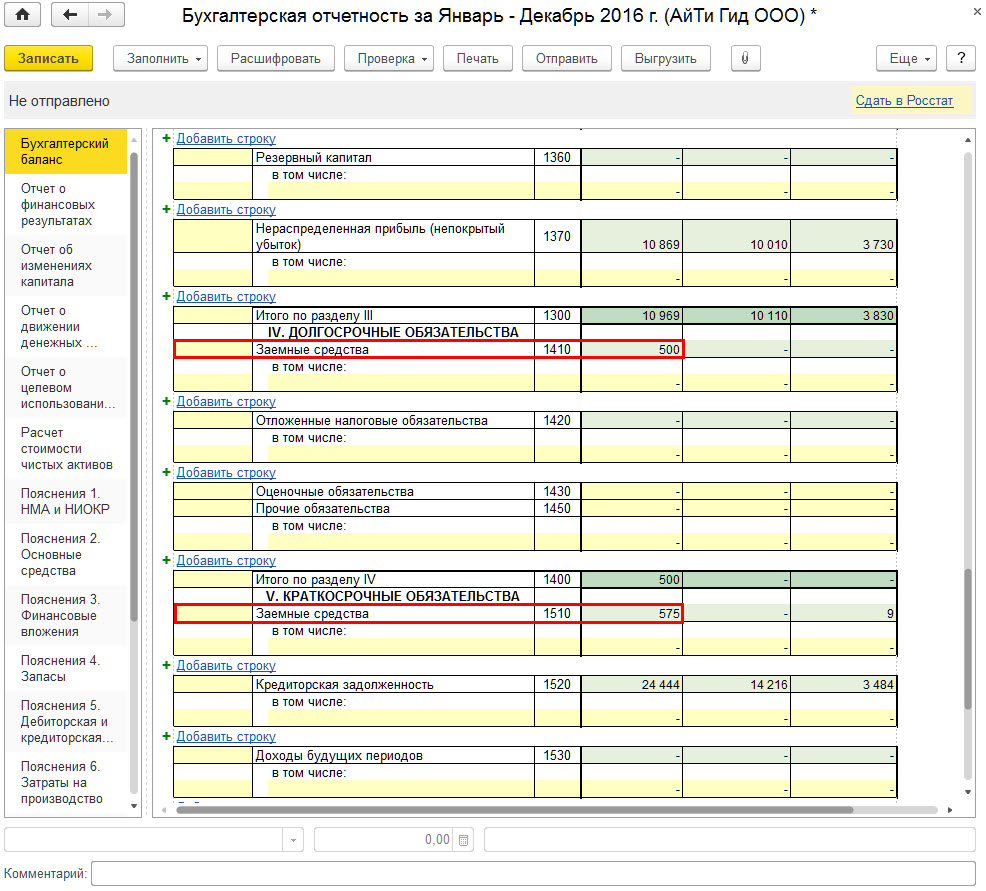

В отчете «Бухгалтерской баланс» остатки по рассматриваемым счетам будут автоматически выводиться (Рис. 4):

- по счету 66 – в строке 1510

- по счету 67 – в строке 1410.

Рис. 4

P.S. Данный пример отражает операцию новации долга перед поставщиком в заемное обязательство. Такую операцию необходимо отличать от операции, когда Организация выдает вексель в качестве обеспечения исполнения обязательства перед поставщиком, т.е. в качестве оплаты за товар, то тогда выданный вексель продолжает являться обязательством по оплате приобретенных товаров у поставщика и учитывается на счете 60.03 “Векселя выданные”.

Вопрос :

Организация-нерезидент выдала заем в валюте. Как это провести по счету 58, если он рублевый?

Ответ :

В бухгалтерском учете предоставленный заем, который приносит организации экономические выгоды в виде процентов, признается финансовым вложением (п. п. 2, 3 ПБУ 19/02) и учитывается на счете 58 «Финансовые вложения», субсчет 58.3 «Предоставленные займы». Проценты, причитающиеся к получению организацией по договору займа, признаются в составе прочих доходов ежемесячно на последнее число истекшего месяца, (п.п. 4, 7, 16 ПБУ 9/99, п. 34 ПБУ 19/02) и учитываются на счете 76 «Расчеты с разными дебиторами и кредиторами».

Основная сумма займа и начисленные по нему проценты, пересчитывается в рубли (по курсу Банка России) на отчетную дату и на дату совершения операции (платежа, погашения) (п. п 4, 5, 6, 7, 8, 20 ПБУ 3/2006). Разницы, возникающие при переоценке, признаются курсовыми разницами (п. 3 ПБУ 3/2006), которые могут быть:

- положительными – отражаются в учете как прочие доходы

- отрицательными – отражаются в учете как прочие расходы.

Для целей налогового учета получение и возврат займа не являются доходами и расходами (пп. 10 п. 1 ст. 251 НК РФ, п. 12 ст 270 НК РФ). Курсовые разницы включаются в состав внереализационных доходов (расходов) (п. 11 ст. 250 и п.п. 5 п. 1 ст. 256 НК РФ).

При выдаче денежных займов у организации не возникает объекта налогообложения НДС (пп. 15 п. 3 ст. 149 НК РФ).

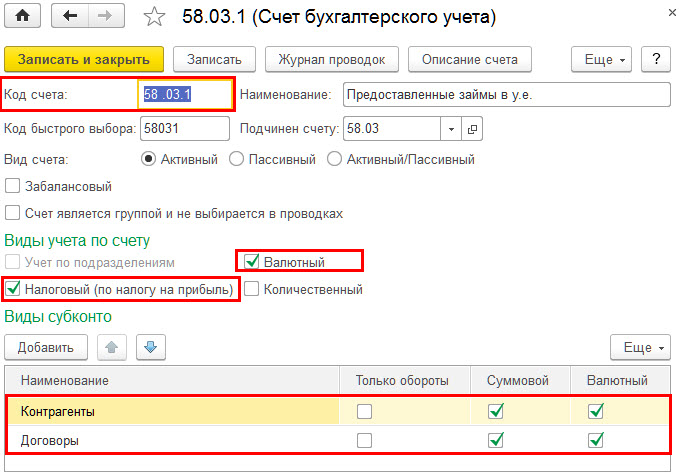

Чтобы отразить данные операции в учете заимодателя в программе 1С: Бухгалтерия 8.3, необходимо создать новый субсчет 58.03.1 «Предоставленные займы в у.е.» (Раздел Главное – Настройки – План счетов).

В настройках счета следует указать (Рис. 5):

- Виды учета по счету: «Валютный», «Налоговый (по налогу на прибыль)»;

- Виды субконто: «Контрагенты», «Договоры».

Рис. 5

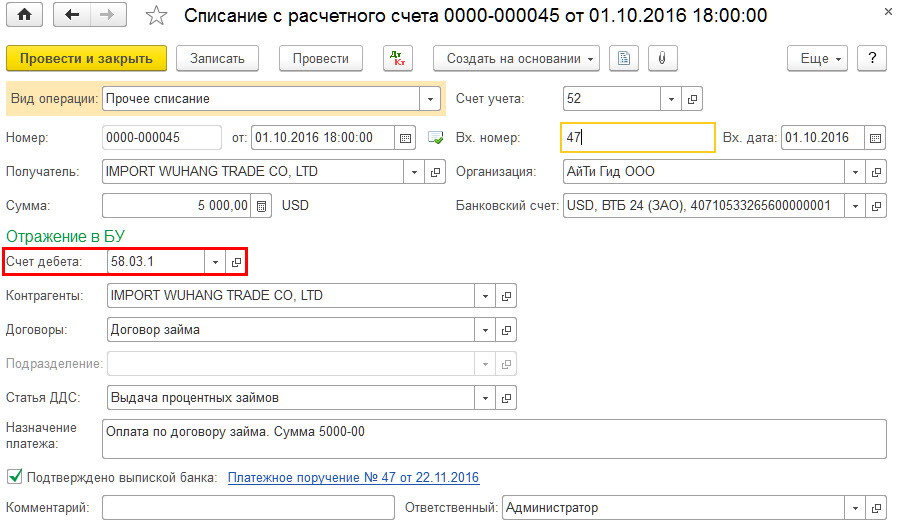

Теперь в программе операции по счету 58.03.1 будут оформляться следующим образом:

1. Выдача денежного займа оформляется с помощью документа «Списание с расчетного счета» (Рис. 6)

Рис. 6

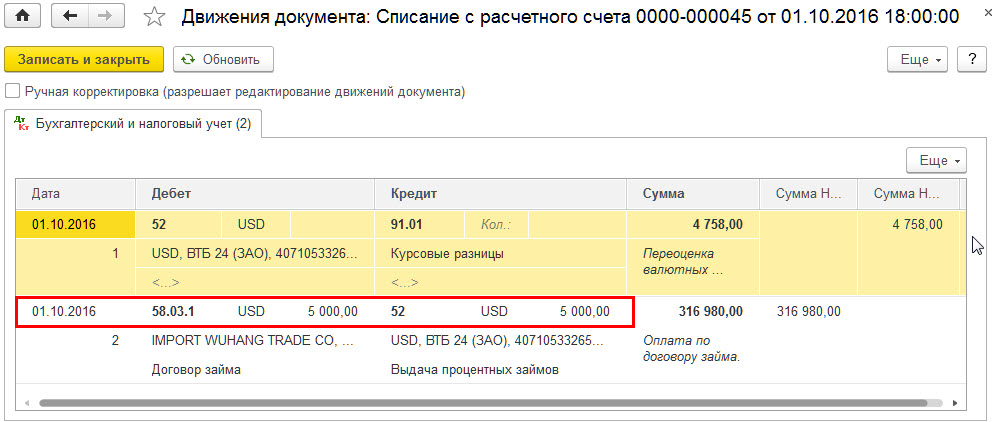

Движения документа (Рис. 7)

Рис. 7

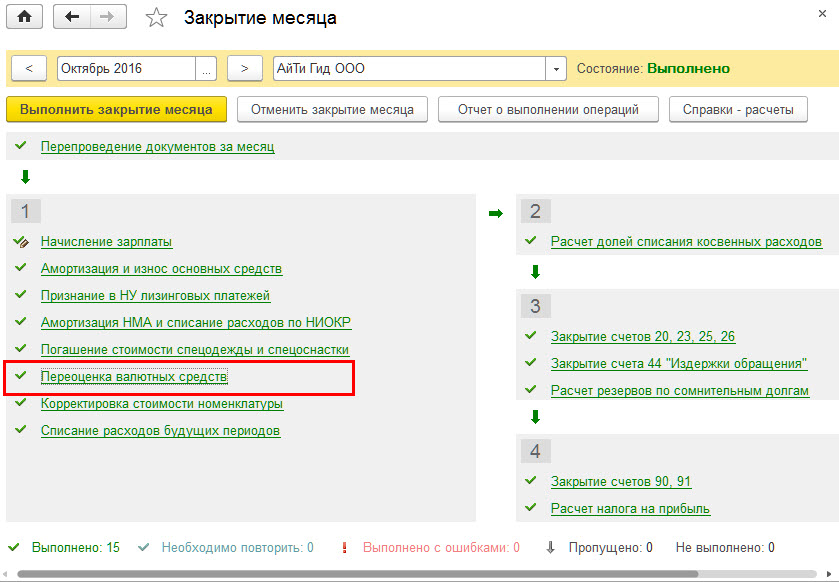

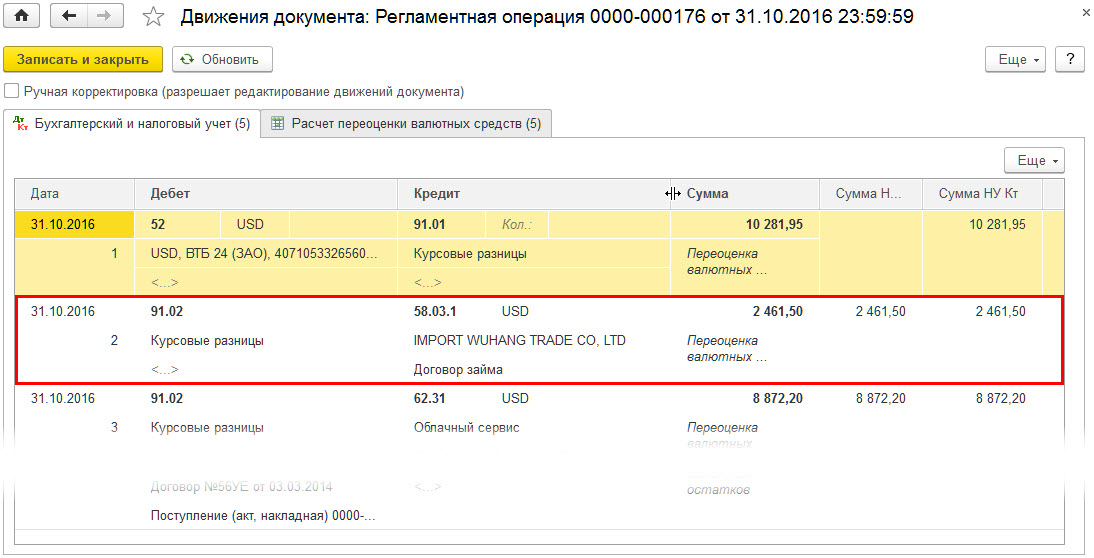

2. Отражение курсовой разницы по переоценке валютного займа на отчетную дату будет оформляться документом «Закрытие месяца. Переоценка валютных средств» (Рис. 8)

Рис. 8

Движения документа (Рис. 9):

Рис. 9

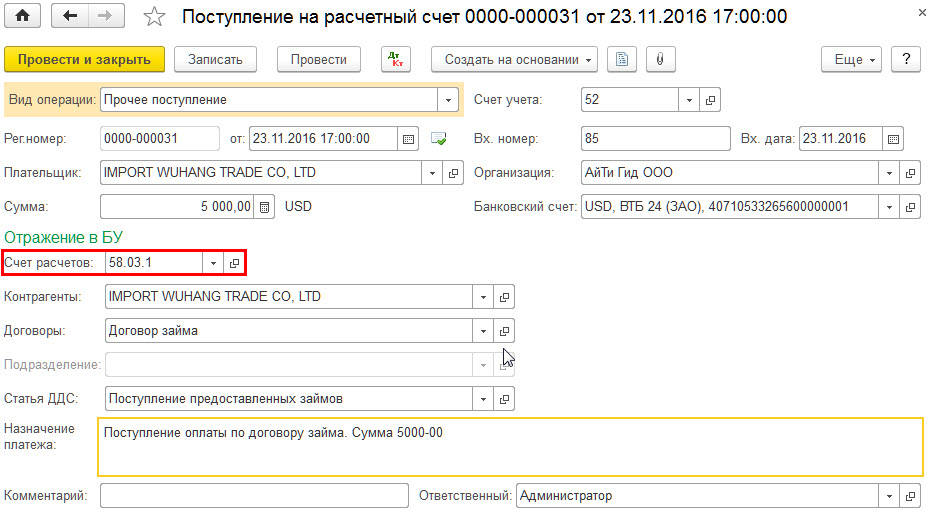

3. Возврата займа оформляется документом «Поступление на расчетный счет» (Рис. 10).

Рис. 10

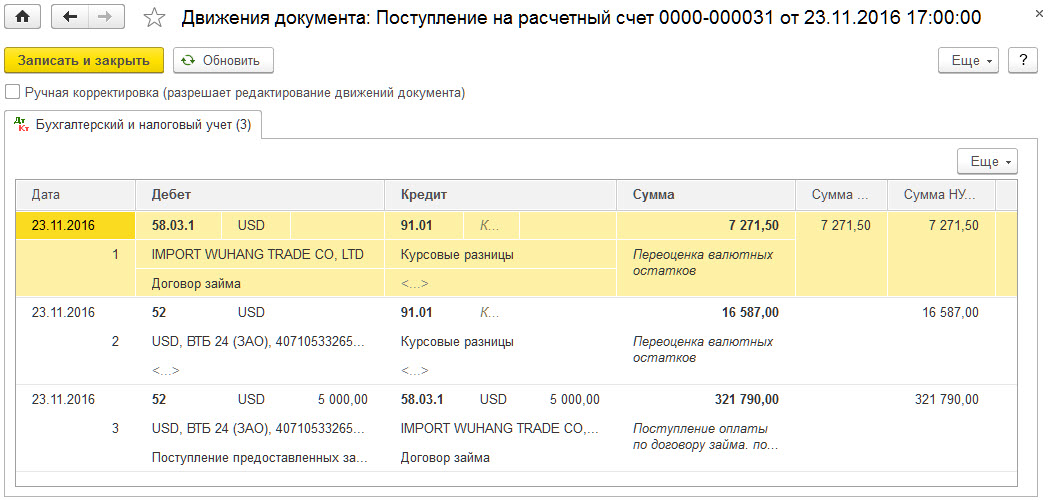

Движения документа (Рис. 11):

Рис. 11

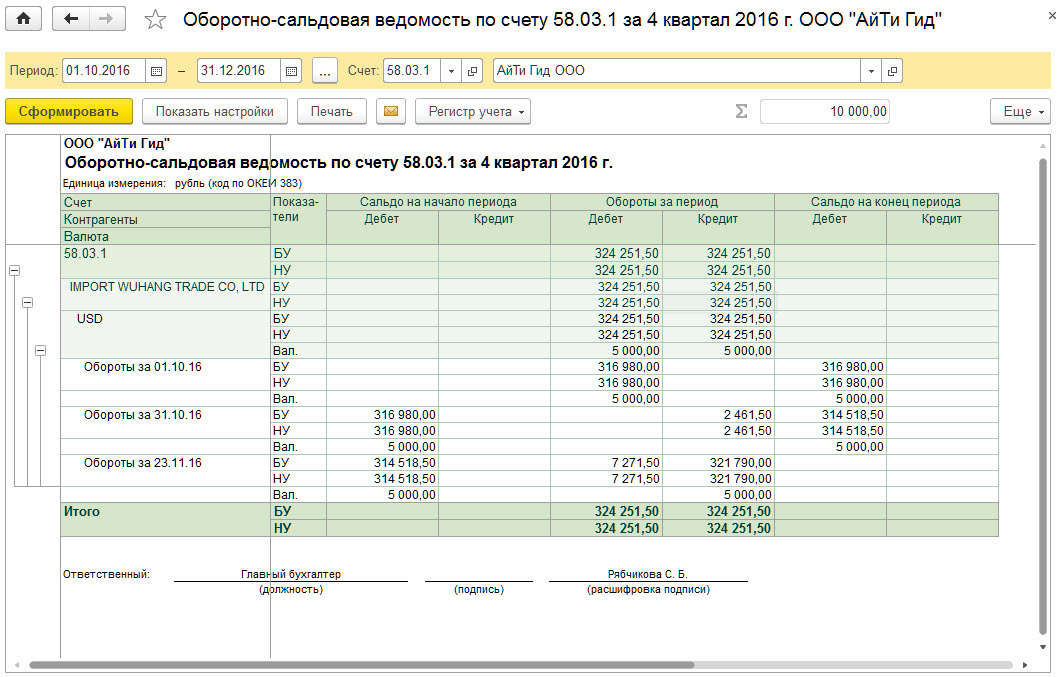

Отчет «Оборотно-сальдовая ведомость по счету 58.03.1 за 4 квартал 2016 г» (Рис. 12).

Рис. 12

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

Зарегистрироваться на бесплатный семинар по 1С:ЗУП 8 >>

29 Ноября в 13:00 Мск. «Разбор критических ошибок при расчёте зарплаты в 1С:ЗУП 3

Зарегистрироваться на бесплатный семинар по 1С:БУХГАЛТЕРИЯ 8 >>

01 Декабря в 13:00 Мск. «10 Непростительных ошибок в применении 1С:Бухгалтерия 8 ред. 3.0»

Если вы хотите принять участие в обоих семинарах, перейдите по обоим ссылкам соответственно,

и система вас автоматически зарегистрирует.

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.