Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

Коллеги, обратите внимание!

Буквально в четверг на прошлой неделе ФСС утвердил НОВЫЙ ФОРМАТ для формы 4-ФСС в электронном виде.

Формат версии 0.9 утвержден приказом ФСС №386 от 29 сентября 2016 г. Изменения коснулись структуры и форматно-логических

соотношений расчета «Форма-4 ФСС». Этот формат УЖЕ применяется при представлении 4-ФСС , начиная с III квартала 2016 г.

Изменения касаются всех организаций, отчитывающихся в ФСС в электронном виде.

Сегодня – 04 Октября в 13:00 Мск. состоится прямой эфир подробного семинара «Расчет по форме 4-ФСС за 9 месяцев 2016г. в 1С:8»,

на котором пошагово Елена Грянина разберёт все изменения. Чтобы принять участие в этом семинаре пройдите регистрацию:

Зарегистрироваться на онлайн-семинар по 4-ФСС – Бесплатно >>

после регистрации на ваш email поступит ссылка на прямой эфир

Новостной выпуск №34 от 04 Октября 2016 г.

В ближайшие две недели мы проведём онлайн-семинары по вопросам отчетности по Страховым взносам и НДФЛ.

Учитывая важность темы, мы составили специальную подборку новостей

1. Утверждена новая уже 9я версия формата файла формы 4-ФСС по отчетности за 9 месяцев 2016 года.

Приказом ФСС от 29.09.2016 г. № 386 требования к формату файла приведены в соответствие с печатной формой, утвержденной Приказом ФСС от 04.07.2016 №260. Пользователям 1С необходимо обновить релиз программы до актуального непосредственно перед сдачей отчетности.

2. Электронные ключи для отчета в ФСС на портале фонда подлежат замене.

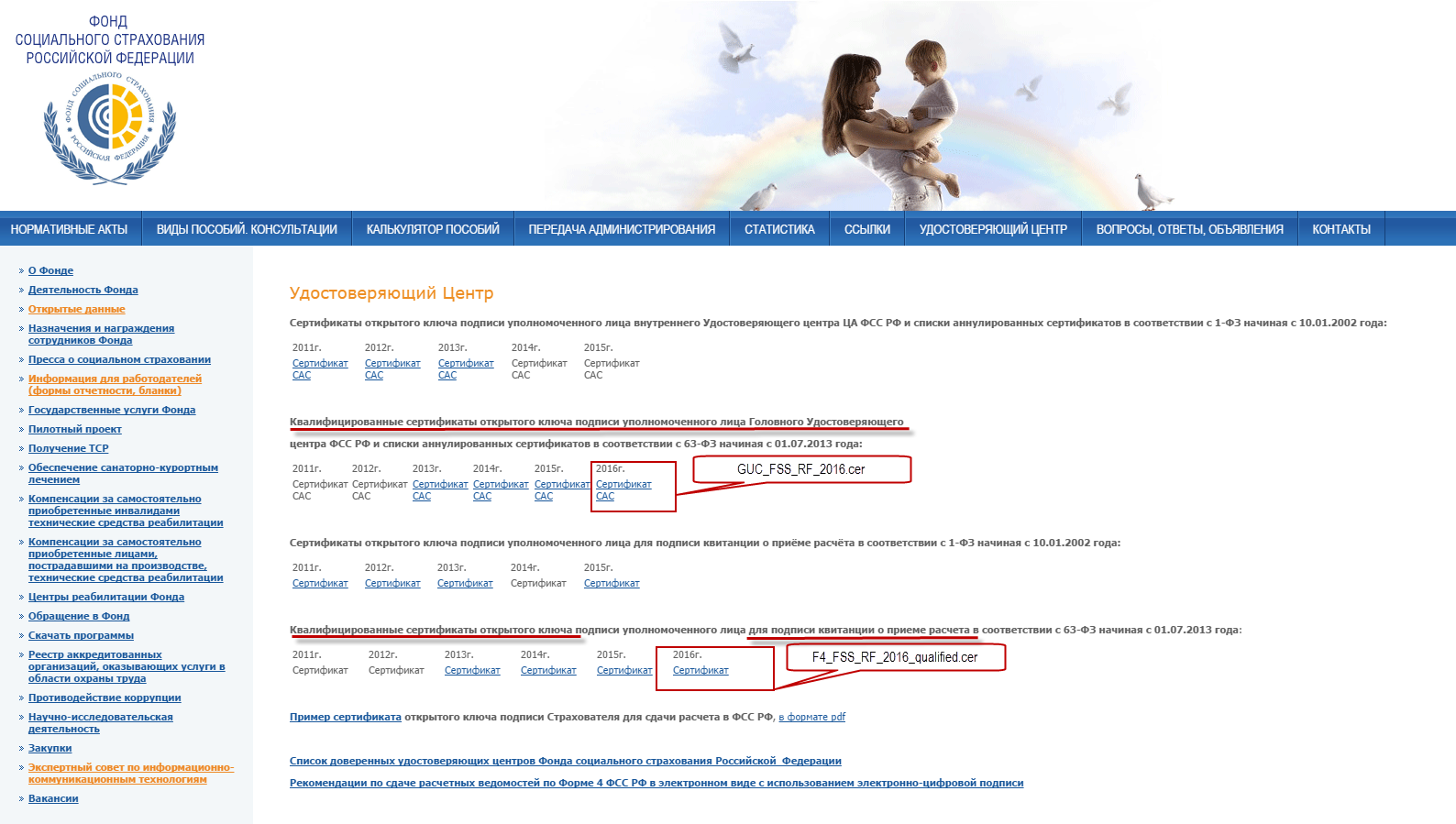

С 15 сентября сменился сертификат ключа проверки подписи уполномоченного лица Фонда для шифрования отчета и проверки квитанции. Скачать и установить новый сертификат подписи можно на сайте ФСС в разделе Удостоверяющий центр. Файл называется F4_FSS_RF_2016_qualified.cer. Второй сертификат на 2016 год: GUC_FSS_RF_2016.cer, уже установлен и работает с 01.07.2016 г. (см. рис.1). Новость особенно заинтересует тех, кто сдает отчетность через портал фонда.

Рис 1.

3. Начиная с отчета за октябрь 2016, СЗВ-М необходимо сдавать по новому формату.

Распоряжение от 31.08.2016 № 432-Р утвердило новый формат для представления отчета СЗВ-М. Новшества, в основном, – технические. В отчете появится информация о программе, в которой подготовлен отчет. Кроме того, уменьшен перечень ошибок, из-за которых СЗВ-М вернут с протоколом «не принят».

4. Любая опечатка в отчете 6-НДФЛ может привести к штрафу.

Как разъясняет ФНС своим территориальным подразделениям, «Кодекс не содержит определения понятия “недостоверные сведения”. В связи с чем, любые заполненные реквизиты сведений по форме 2-НДФЛ и расчетов по форме 6-НДФЛ, не соответствующие действительности, можно отнести к недостоверным». Штраф, согласно пункту 1 статьи 126.1 НК РФ, составляет 500 руб. за каждый представленный документ. (Письмо ФНС № ГД-4-11/14515 от 09.08.2016)

В программе «1С: Бухгалтерия 8.3» появились новые возможности по начислению заработной платы и перечислению НДФЛ.

1. Теперь в документе «Начисление заработной платы» при изменении количества отработанных дней автоматически пересчитывается оклад сотрудника.

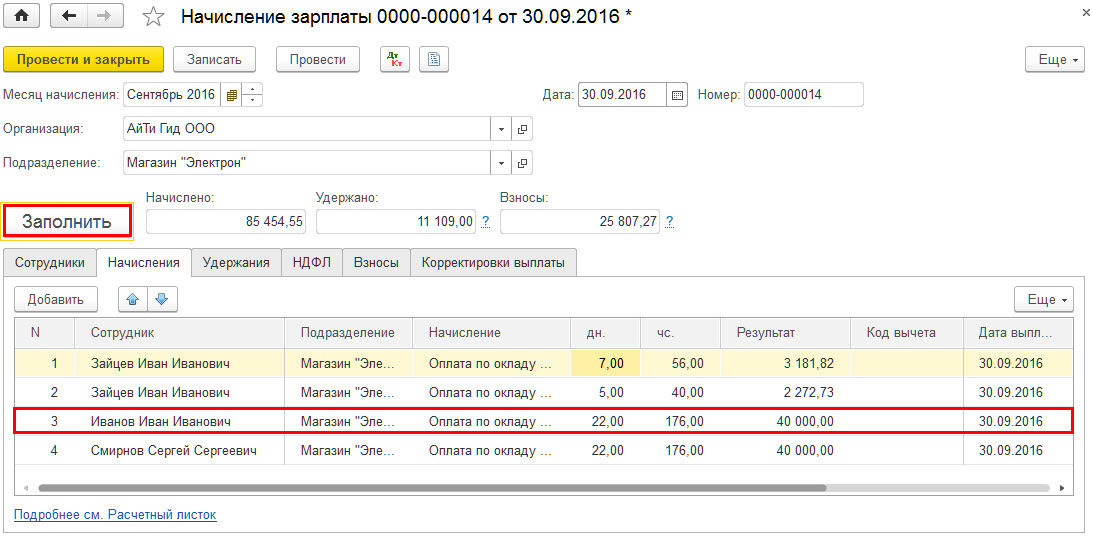

Если, например, сотрудник Иванов И.И. в сентябре находился 2 дня в отпуске без сохранения заработной платы, то для того, что бы начислить ему заработную плату необходимо выполнить следующие действия:

Шаг 1 – Создать и заполнить автоматически документ «Начисление зарплаты» (Рис. 2).

Рис. 2

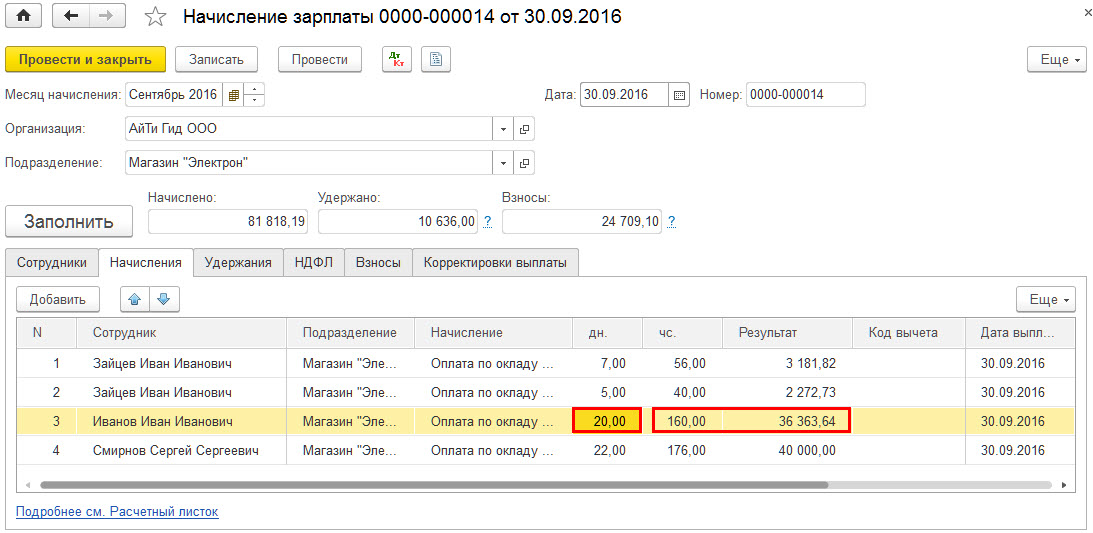

Шаг 2 – На закладке «Начисления» документа «Начисление зарплаты» уменьшить количество отработанных дней. Число отработанных часов и Оплата по окладу будут пересчитаны автоматически (Рис. 3). Раньше эти данные необходимо было рассчитывать и править вручную.

Рис. 3

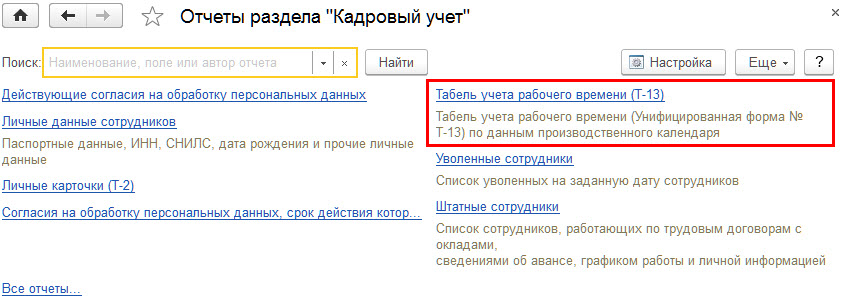

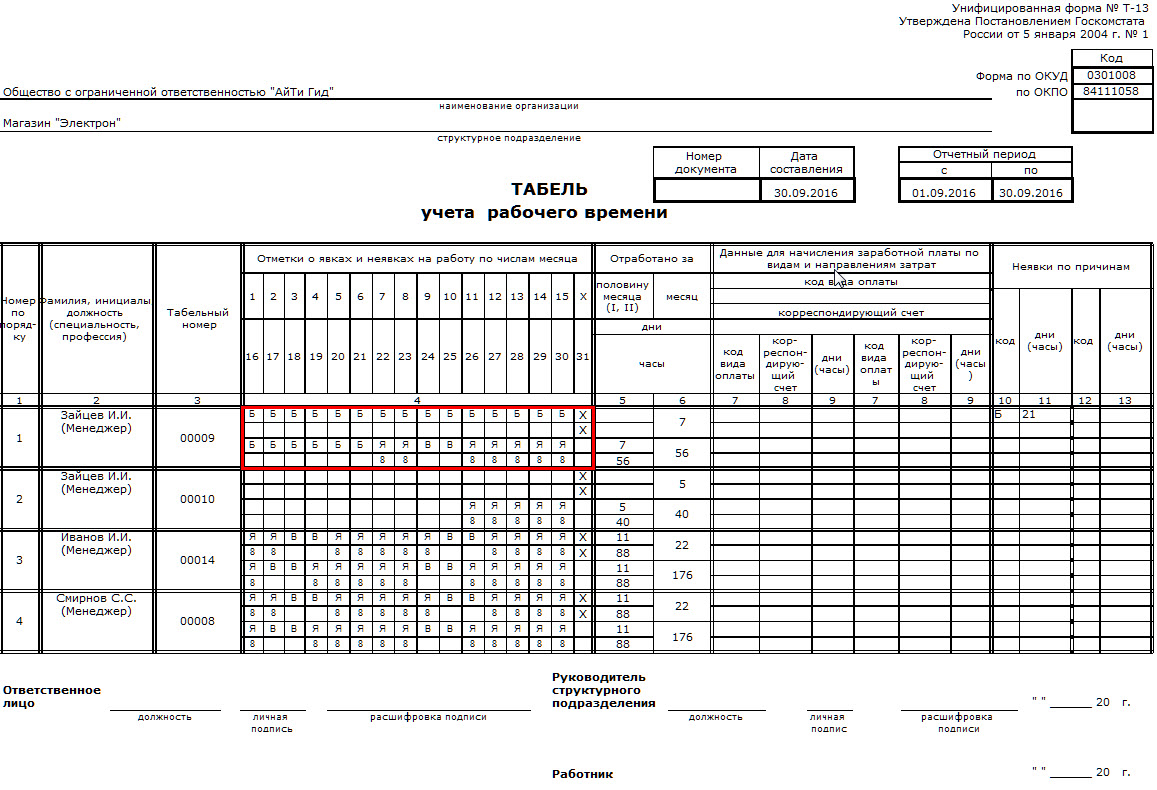

2. В программе «1С: Бухгалтерия» появилась возможность сформировать табель учета рабочего времени (форма Т-13).

Раздел Зарплата и Кадры – Зарплата – Отчеты по кадрам (Рис. 4).

Рис. 4

Табель строится по производственному календарю 40 часовая 5-дневная рабочая неделя, при этом будут учтены зарегистрированные в программе документы «Отпуск» и «Больничный лист» (Рис. 5).

Рис. 5

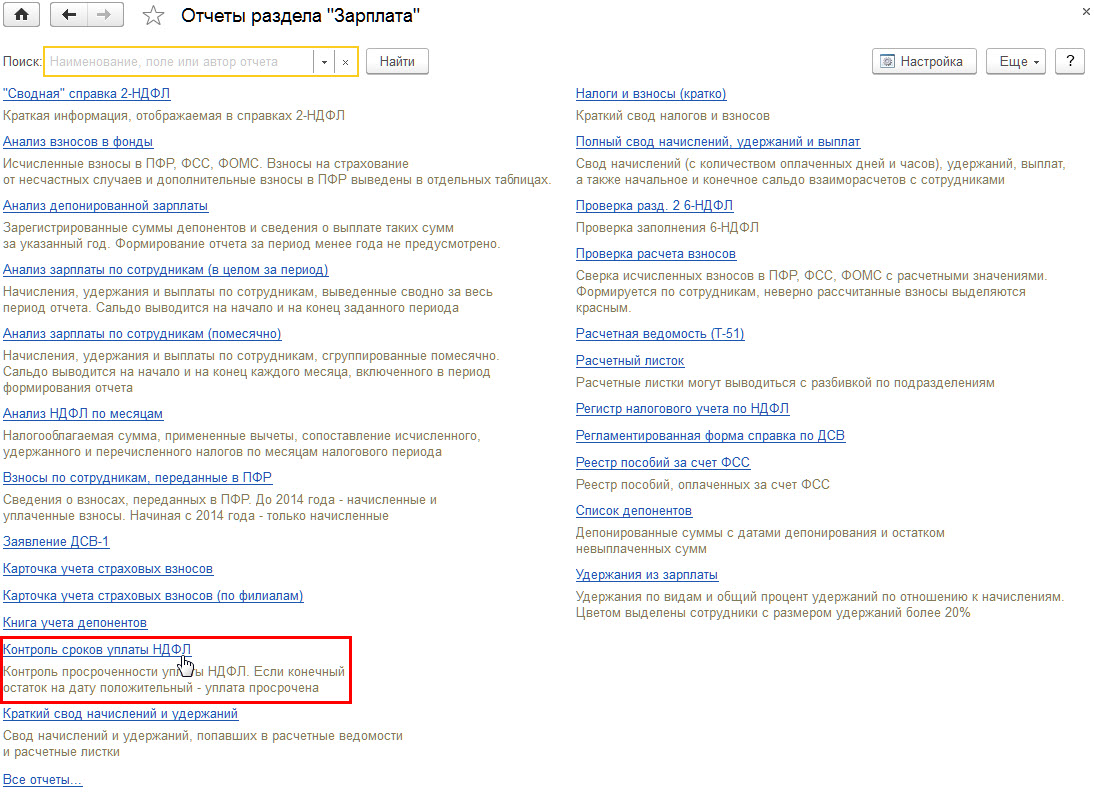

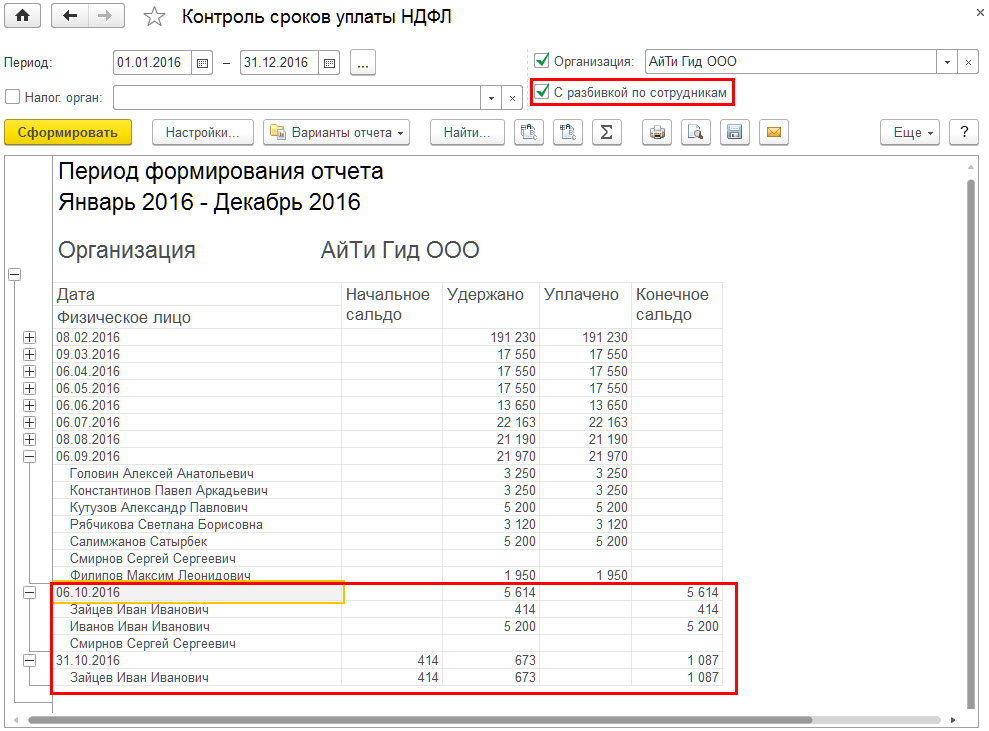

3. Программа «1С: Бухгалтерия» позволяет удобно контролировать сроки уплаты НДФЛ.

Для данных целей в программе реализован новый отчет «Контроль сроков уплаты НДФЛ» (Раздел Зарплата и кадры – Зарплата – Отчеты по зарплате) (Рис. 6).

Рис. 6

В отчет выводится информация об удержанном и уплаченном НДФЛ. В графе «Конечное сальдо» отражается сумма НДФЛ, которая должна быть перечислена в бюджет до указанной даты. Отчет может быть сформирован сводно или с разбивкой по сотрудникам (Рис. 7).

Рис. 7

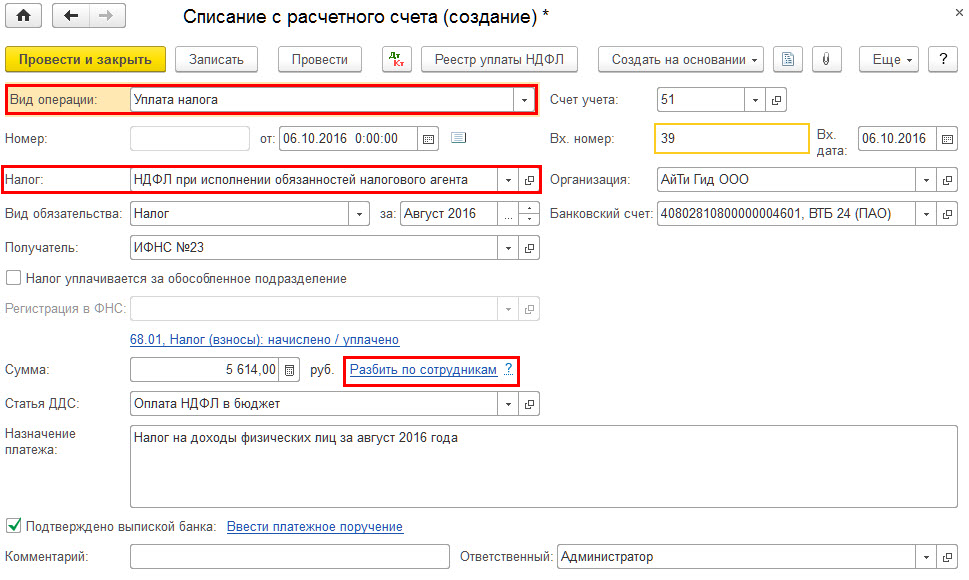

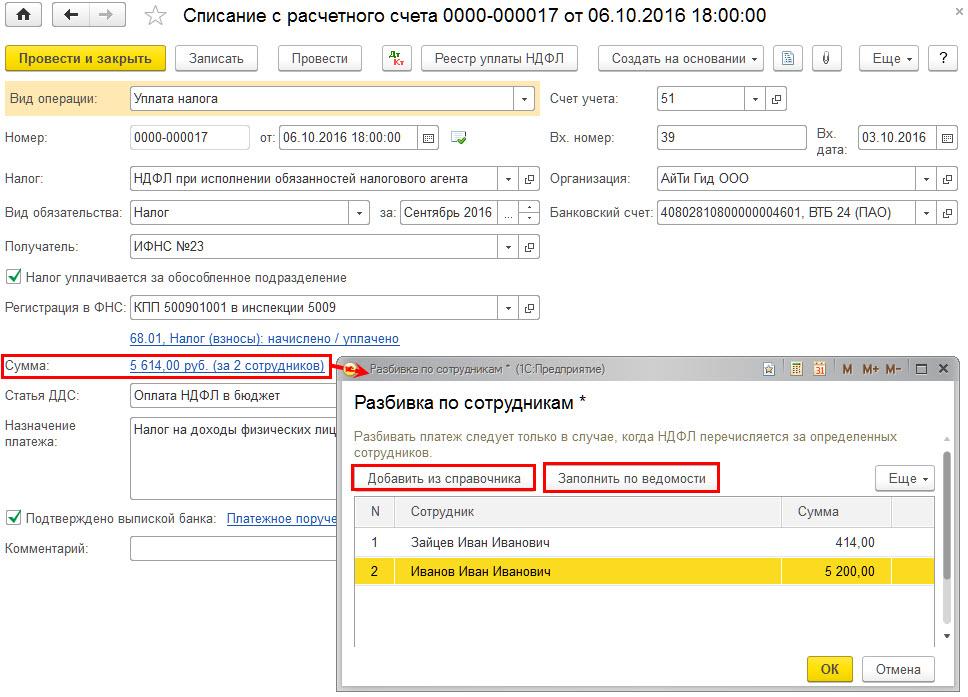

4. В документе «Списание с расчетного счета» на перечисление НДФЛ можно указать конкретных сотрудников, за которых перечисляется НДФЛ.

При проведении документа «Списание с расчетного счета» сумма НДФЛ распределяется по всем сотрудникам пропорционально заработной плате. Теперь можно указать конкретных сотрудников, по которым НДФЛ перечисляется.

В документе «Списание с расчетного счета» при выборе вида операции «Уплата налога» и вида налога «НДФЛ при исполнении обязанностей налогового агента» становится активной ссылка «Разбить по сотрудникам» (рис. 8).

Рис. 8

По ссылке открывается окно «Разбивка по сотрудникам», где можно указать вручную список сотрудников и сумму НДФЛ или заполнить его по ведомости на выплату заработной платы по кнопке «Заполнить по ведомости» (рис. 9).

Вопрос :

Добрый день! Наша организация занимается производством корпусной мебели на заказ. По условиям договора мы должны выплатить заказчику неустойку за срыв срока исполнения заказа. Заказчик – физ.лицо получает экономическую выгоду. Мы должны исчислить и удержать НДФЛ. Как в программе «1С: Бухгалтерия» отразить эти операции, что бы отчет 6-НДФЛ заполнялся правильно?

Ответ :

Добрый день! Чтобы провести Ваши операции в программе «1С: Бухгалтерия», необходимо выполнить следующие действия:

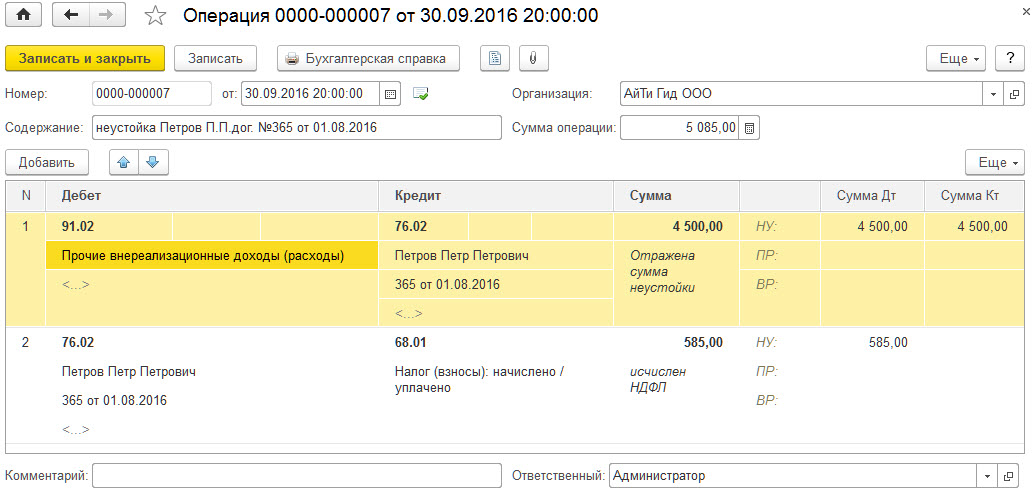

Шаг 1. Документом «Операция, введенная вручную» отразить начисление суммы неустойки, списание товара, начисление НДФЛ (Рис. 10).

Рис. 10

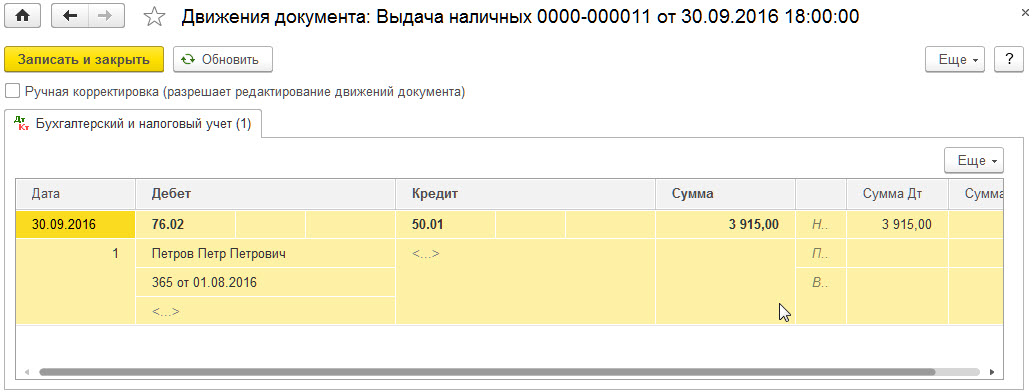

Шаг 2. Отразить выплату заказчику неустойки документом «Выдача наличных» – вид операции «Прочий расход». При проведении документа будут сформированы проводки (Рис. 11):

Рис. 11

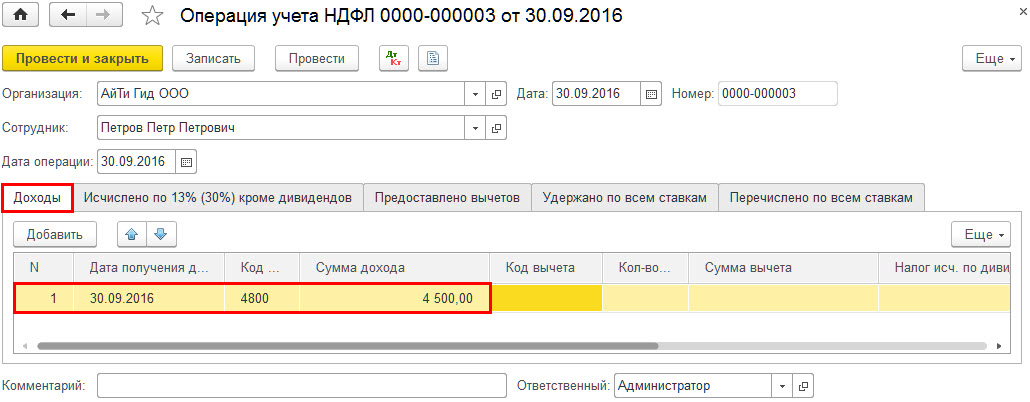

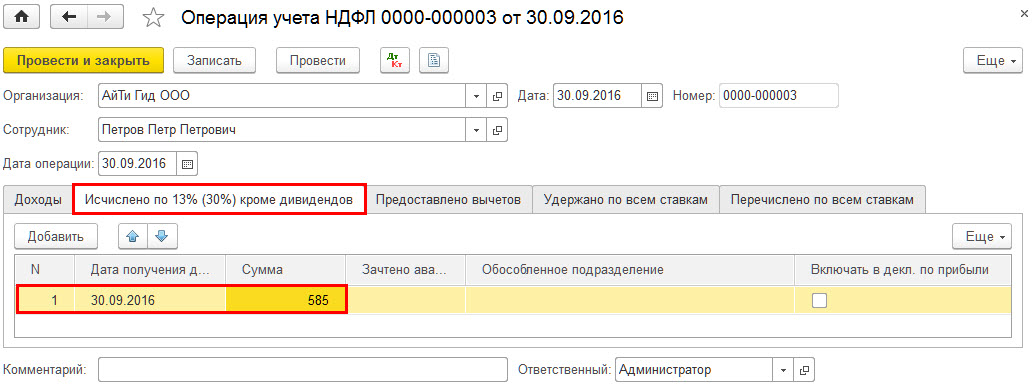

Шаг 3. Для отражения операция по регистрам НДФЛ ввести документ «Операция учета НДФЛ» (Раздел Зарплата и кадры – НДФЛ – Все документы по НДФЛ – кнопка Создать).

- Заполнить закладку «Доходы» (Рис. 12):

Рис. 12

- Заполнить закладку «Исчислено по 13% (30%) кроме дивидендов» (Рис.13):

Рис. 13

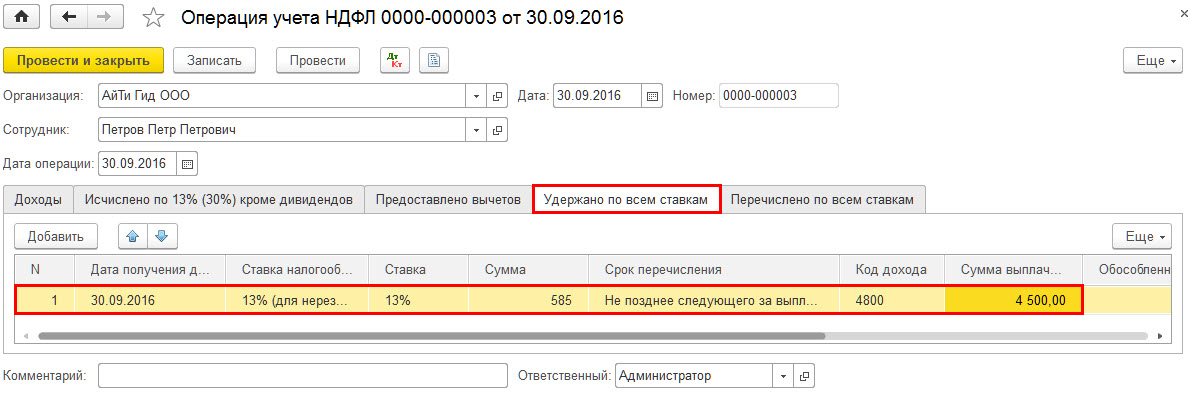

- Заполнить закладку «Удержано по всем ставкам» (Рис. 14):

Рис. 12

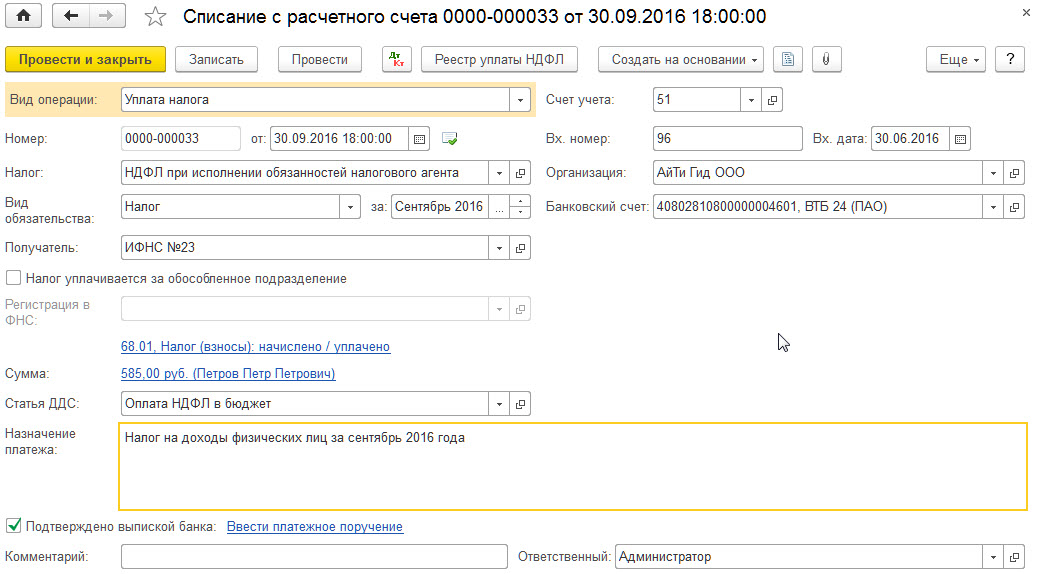

Шаг 4. Ввести документ «Списание с расчетного счета» на перечисление НДФЛ (Рис. 15).

Рис. 15

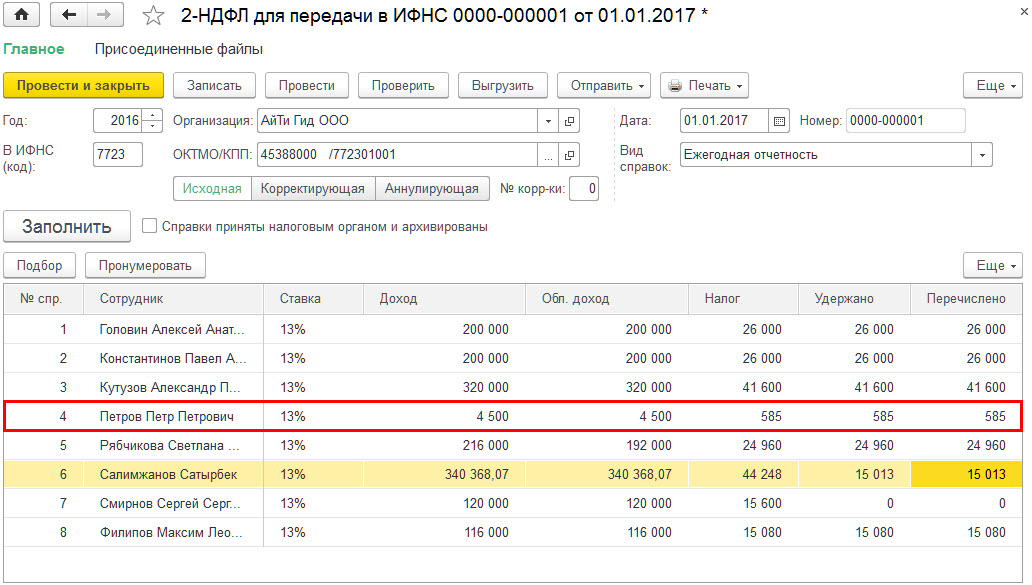

Шаг 5. Сформировать отчеты для проверки правильности отражения операций:

Справка 2-НДФЛ за 2016 г (Рис. 16):

Рис.16

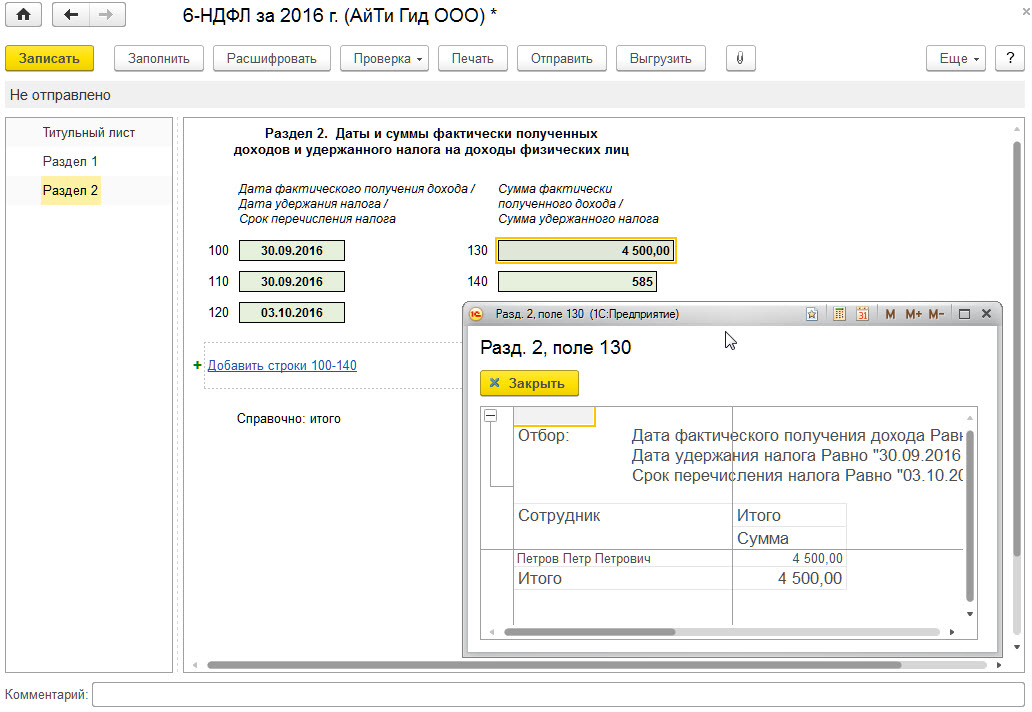

Расчет 6-НДФЛ за 2016 г (Рис. 17):

Рис.17

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

Зарегистрироваться на онлайн-семинар по 4-ФСС – Бесплатно >>

после регистрации на ваш email поступит ссылка на прямой эфир

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.