В статье будут рассмотрены вопросы по ставкам НДФЛ с дивидендов в 2016 году для резидентов и нерезидентов, а также наличие налоговых вычетов при выплате дивидендов и как дивиденды отражаются в справке 2-НДФЛ.

Дивиденды — это часть полученной прибыли акционерного общества либо другой организации, распределенная межу акционерами пропорционально количеству акций. Собранием акционеров и Уставом общества определяется сумма дивидендов и порядок ее выплаты.

Содержание

НДФЛ с дивидендов в 2016 году ставка для резидентов и нерезидентов

Согласно статье 224 НК РФ, к доходам по дивидендам, установлены следующие налоговые ставки:

- 13% — для физических лиц, являющихся резидентами РФ.

- 15% — для физических лиц, являющихся нерезидентами РФ.

Важно отслеживать статус физического лица.

Напомним, если физическое лицо в течение 12 месяцев подряд фактически пребывает на территории РФ не менее 183 календарных дней, то данное физ. лицо является резидентом РФ.

Вычет с дивидендов по НДФЛ

Несмотря на то, что доход по дивидендам подлежит обложению НДФЛ, однако, согласно п. 3 статьи 210 НК РФ, налоговые вычеты к данным доходам не применяются.

Облагаются ли дивиденды страховыми взносами?

Отметим, что доходы в виде части прибыли не являются выплатами по трудовым отношениям. Соответственно, доходы по дивидендам физических лиц не облагаются страховыми взносами как на обязательное социальное страхование, так и на обязательное медицинское страхование.

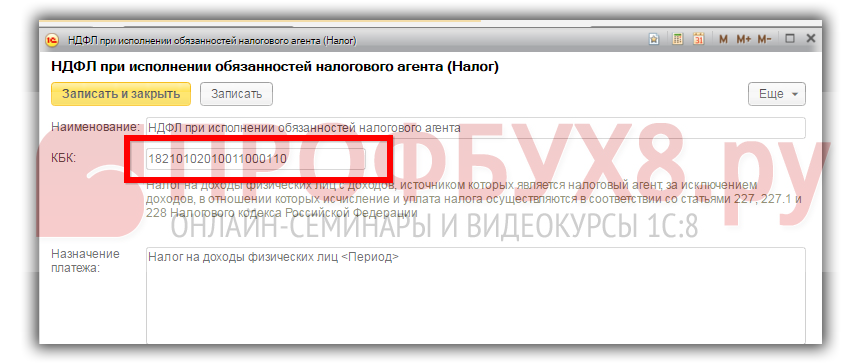

КБК дивидендов в 2016 году для уплаты НДФЛ

Для уплаты НДФЛ в бюджет с доходов, в виде дивидендов, в 2016 году применяется код БК:

- 182 1 01 02010 01 1000 110.

Отдельно выделенного КБК для НДФЛ по дивидендам нет, используется зарплатный НДФЛ КБК.

Стоит отметить, что НДФЛ с дивидендов перечисляется не позднее дня, следующего за днем фактической выплаты дивидендов.

Перечисляем НДФЛ на указанный Код БК как за физических лиц, являющихся резидентами РФ, так и за физических лиц, являющихся нерезидентами РФ:

Как отразить в 2-НДФЛ дивиденды?

Компания, выплатившая дивиденды, является налоговым агентом. Значит, указывает сумму выплаченных дивидендов и НДФЛ с этих дивидендов согласно справке 2-НДФЛ.

Например, если начисленная сумма дивидендов за 2015 год фактически выплачена в мае 2016 года, то данная сумма дивидендов входит в налоговую базу 2016 года. Соответственно, эта сумма дивидендов отражается в справке 2-НДФЛ за 2016 год.

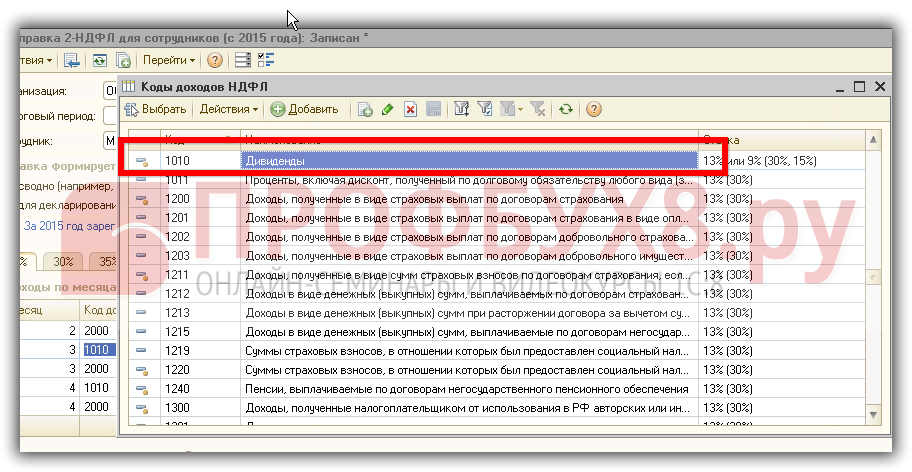

Кодом дохода при заполнении справки является код 1010:

Как правильно вести учет НДФЛ в программах 1С 8.3 ЗУП 3.0, 1С 8.2 ЗУП 2.5 и 1С 8.3 Бухглатерия 3.0 и как без ошибок сделать расчет 6-НДФЛ смотрите на наших онлайн-семинарах 6-НДФЛ — Революция в учете по НДФЛ в программах «1С».

Как учитывать НДФЛ с «незарплатных» доходов (больничных, отпускных) в месяце начисления, учет НДФЛ удержанного в программе 1С 8.3 ЗУП смотрите в нашем видео:

Поставьте вашу оценку этой статье: