Изучим порядок заполнения для «чайников» отчетности в ПФР по форме РСВ-1 в программе 1С 8.2 Бухгалтерия на примере. Следует взять на заметку, что порядок формирования отчета РСВ-1 в ПФР предусматривает следующие действия:

- сформировать расчет РСВ-1 ПФР в базе 1С 8.2,

- проверить правильность заполнения расчета РСВ-1,

- создать печатный вариант расчета и файл для передачи в ПФР,

- сформировать платежные поручения на оплату взносов в ПФР.

Содержание

Как сформировать форму РСВ-1 в 1С 8.2

Для автоматического формирования РСВ-1 в 1С 8.2 необходимо произвести следующие действия:

- В разделе Отчеты → нужно выбрать Регламентированные отчеты;

- По функции <Добавить элемент списка> — производится выбор формы РСВ-1 ПФР;

- Период — устанавливается отчетный период;

- Дальше нажимаем <Ок>;

- При нажатии <Заполнить> — отчет РСВ -1 будет сформирован автоматически в 1С 8.2;

- После этого, необходимо проверить заполнение отчета и в случае необходимости внести в него корректировки.

Для того чтобы в 1С 8.2 Бухгалтерия сформировать печатную форму РСВ-1 нужно выполнить следующие действия:

- внизу формы находится кнопка <Печать>;

- если выбрать значение Показать бланк, то будет открыт сервис для печати. Тогда можно распечатать как все листы в отчете , так и только те, что будут помечены галочками;

- Распечатываем через <Печать>.

Как проверить правильность заполнения отчета в ПФР по форме РСВ-1 в программе 1С 8.2 Бухгалтерия рассмотрено в следующей статье в виде пошаговой инструкции.

Инструкция по заполнению формы РСВ-1 в ПФР

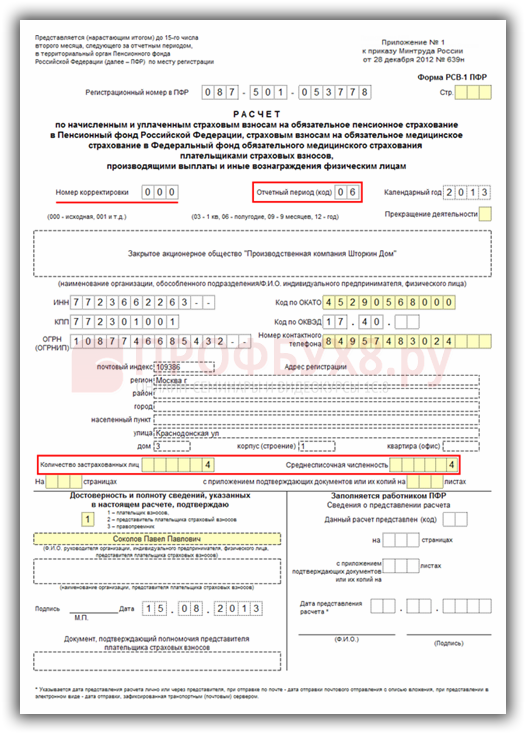

Шаг 1. Заполнение титульного листа

На первом шаге формируются информационные показатели о налогоплательщике, о периоде сдаче отчетности. Образец титульного листа формы РСВ-1 представлен ниже:

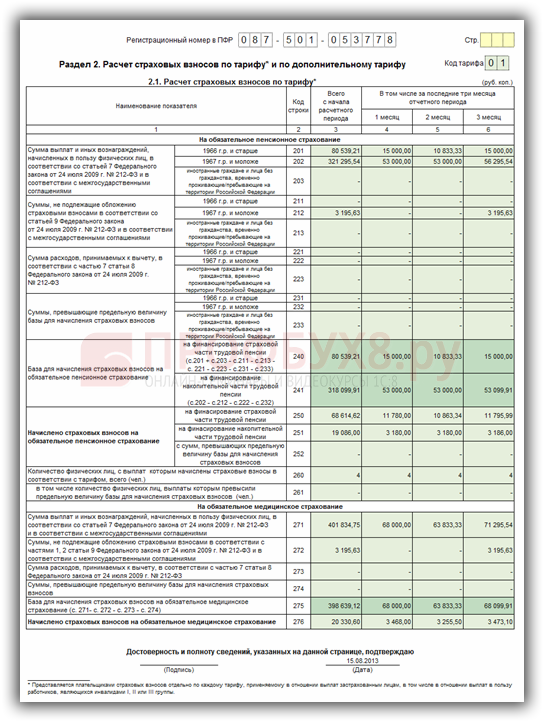

Шаг 2. Заполнение Раздела 2

Во втором разделе формы РСВ-1 производится вычисление страховых взносов по тарифу, установленному для налогоплательщика.

Заполнение раздела на обязательное пенсионное страхование

В строке База для начисления страховых взносов на обязательное пенсионное страхование (строчки 240 и 241) — рассчитывается база по возрастам:

- Для работников 1966 г. и старше по формуле ( стр. 201+ стр. 203 — строчки 211 -213 -221 -223 -231 -233)

- Допустим, для примера: 80 539,21 + 0 – 0 – 0 – 0 – 0 – 0 – 0 = 80 539,21 руб. – стр. 240;

- Для лиц 1967 г. и моложе по формуле (стр. 202 — строчки 212 — 222 -232)

- Допустим, для примера: 321 295,54– 3 195,63 (пособие по больничному) – 0 – 0 = 318 099,91 руб. – стр. 241;

В строке Начислено страховых взносов на обязательное пенсионное страхование рассчитываются взносы:страховая и накопительная часть (стр.250, стр.251), если их сумма более предельной величины базы (стр.252) по формуле: Сумма взносов=База для взносов*Тариф по взносам.

- Итак, в нашем случае расчет взносов по страховой части: 80 539,21 * 22% + 318 099,91 * 16% = 68 614,62 руб.

- Расчет взносов по накопительной части составил: 318 099,91 * 6% = 19 086,00 руб.

Заполнение раздела на обязательное медицинское страхование

В строчке Сумма выплат и вознаграждений, в пользу физ.лиц (стр. 271) – прописываются суммы выплат по месяцам в отчетном периоде (графы 4-6) и всего нарастающим итогом (гр.3). Заполнение аналогично показателям строк на ОПС (суммируются строчки 201 + 202 + 203).

В строчке База для начисления страховых взносов на ОМС (стр.275) рассчитывается база по формуле (стр. 271- строчки 272 — 273 — 274).

- В нашем случае: 401 834,75 — 3 195,63 – 0 – 0 = 398 639,12 руб – стр. 275;

В строке Начислено страховых взносов на обязательное медицинское страхование рассчитываются взносы в ФФОМС по формуле: Сумма взносов=База для взносов*Тариф по взносам.

- Проверка расчета взносов в ФФОМС: 398 639,12 * 5,1% = 20 330,60.

Также можно сверить суммы взносов с оборотно-сальдовой ведомостью по кредитовому обороту счетов 69.03.01 «Федеральный фонд ОМС». Аналогично, можно сделать проверку расчетов по всем графам в разрезе месяцев периода:

Пример заполнения Раздела 2 РСВ-1:

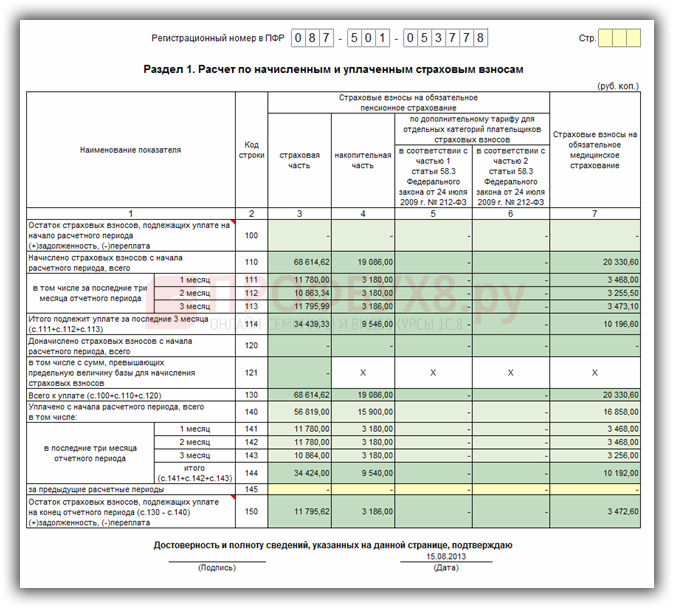

Шаг 3. Заполнение Раздела 1

В первом разделе формы РСВ-1 производится расчет начисленных, уплаченных взносов на обязательное пенсионное и медицинское страхование, а также указывается сальдо по ним.

В строчке Начислено страховых взносов с начала отчетного периода (стр.110)– общая величина начисленных взносов нарастающим итогом с 01 января. Данные в строке должны соответствовать:

- суммам из раздела 2 графы 3:

- страховая часть — стр.250 + стр.252;

- накопительная часть – стр.251;

- взносы на ОМС – стр.276;

- сумме данных из раздела 1 стр. 110 расчета предыдущего периода и данным из раздела 1 стр. 114 расчета отчетного периода.

В строчках 111, 112, 113 – вносятся суммы взносов, начисленные за три предыдущих месяца. Данные в строках должны соответствовать данным из раздела 2 графы 4, 5, 6:

- страховая часть — стр.250 + стр.252;

- накопительная часть – стр.251;

- взносы на ОМС – стр.276;

В строчке 114 – отражается сумма страховых взносов за три последних месяца отчетного периода, которая определяется по формуле (строчки 111 + 112 + 113).

В строчке 130 – общая сумма страховых взносов, подлежащая уплате, которая определяется суммированием строчек 100+110+120.

В строчке 140 – нужно указать сумму уплаты взносов нарастающим итогом с первого января по отчетную дату. Данные в строчке должны соответствовать:

- дебетовому обороту по счетам 69.02.1 , 69.02.1, 69.03.1 в корреспонденции со счетом 51;

- сумме данных из раздела 1 стр. 140 расчета предыдущего периода и данным из раздела 1 стр. 144 расчета отчетного периода;

В строчках 141, 142, 143 – нужно внести суммы взносов, уплаченных за три последних месяца. Данные в строках должны соответствовать суммам оплаты взносов помесячно (дебетовый оборот по счетам 69.02.1 , 69.02.1, 69.03.1);

В строчке 144 — отражается суммирование строчек 141 + 142 +143.

Образец заполнения РСВ-1 Раздела 1:

Составление платежного поручения на уплату взносов в ПФР

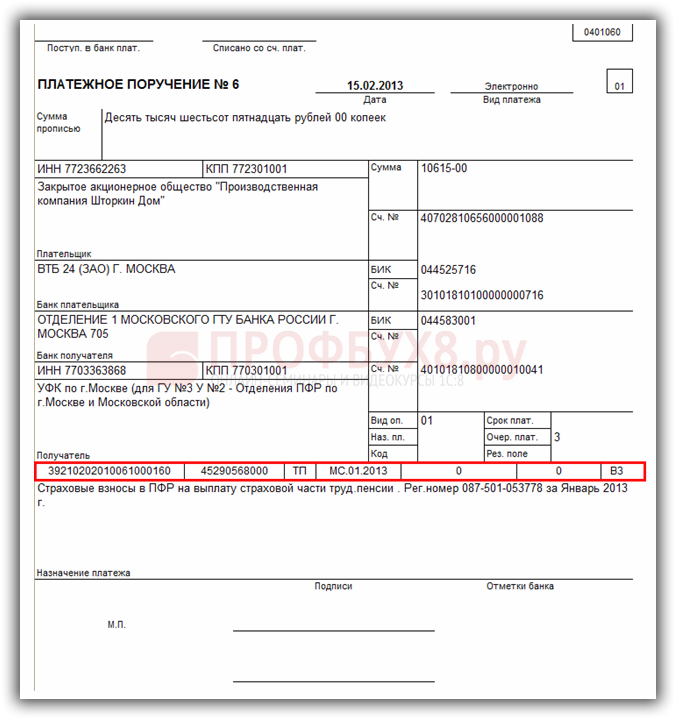

Порядок заполнения полей платежного поручения при ежемесячной оплате страховых взносов в ПФР (страховая часть):

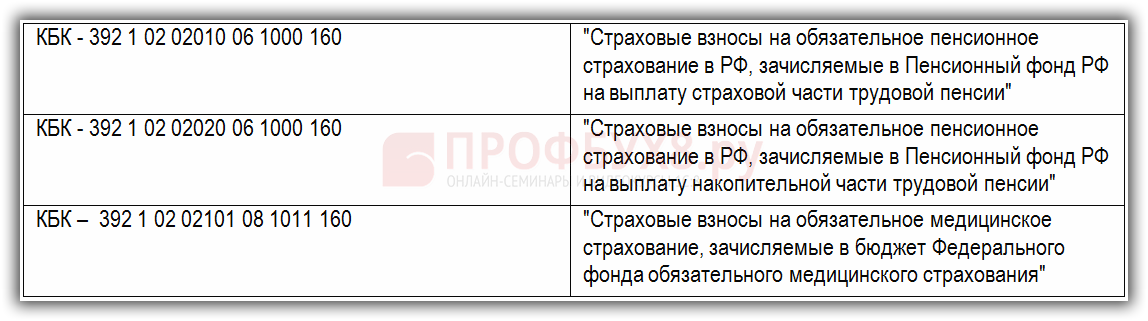

КБК на уплату взносов в ПФР

В поле 104 «КБК» нужно внести код бюджетной классификации для уплачиваемого взноса.

Внимание! КБК является важным реквизитом, при его неправильном указании страховой взнос не будет правильно зачислен и повлечет за собой начисление пеней.

В нашем примере указываются следующие КБК:

Реквизиты по уплате страховых взносов необходимо узнавать в своем пенсионном фонде или на официальном сайте пенсионного фонда. Для г.Москвы можно воспользоваться сайтом www.pfrf.ru/ot_moscow.

Пример платежного поручения на уплату страховых взносов в ПФР (страховая часть)

Для автоматического формирования платежного поручения в 1С 8.2 можно воспользоваться обработкой Формирование платежных поручений на уплату налогов через меню Банк:

На сайте ПРOФБУХ8 Вы можете ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3 (8.2):

https://profbuh8.ru/2015/10/besplatno-buh-red-3/

https://profbuh8.ru/2015/10/besplatno-buh-red-2/

Полный список наших предложений: https://profbuh8.ru/katalog/

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.