Рассмотрим основные нововведения в 2016 году, касающиеся заполнения новой формы декларации по налогу на имущество в 2016 году.

Содержание

Как заполнить декларацию по налогу на имущество в 2016 году

Из письма ФНС России от 27.10.2015 № БС-4-11/18786, имеются контрольные соотношения по налоговому расчету налога на имущество. Из данного письма следует, что как декларация, так и расчет по авансовым платежам не идут в сравнение с данными по бухгалтерскому учету.

В 2016 году появилась новая редакция ст.379 НК РФ, которая уточнила:

- Если имеется имущество, облагаемое по среднегодовой стоимости, которое отражается во 2 разделе расчета по авансовым платежам, то по этому имуществу отчетный период остался как и раньше: 1 квартал, первое полугодие, 9 месяцев.

- С 2016 года если имеется имущество, облагаемое по кадастровой стоимости, то отчетными периодами, являются: 1 квартал, 2 квартал и 3 квартал календарного года. Отчетный период подсчитывается не нарастающим итогом, а именно поквартально.

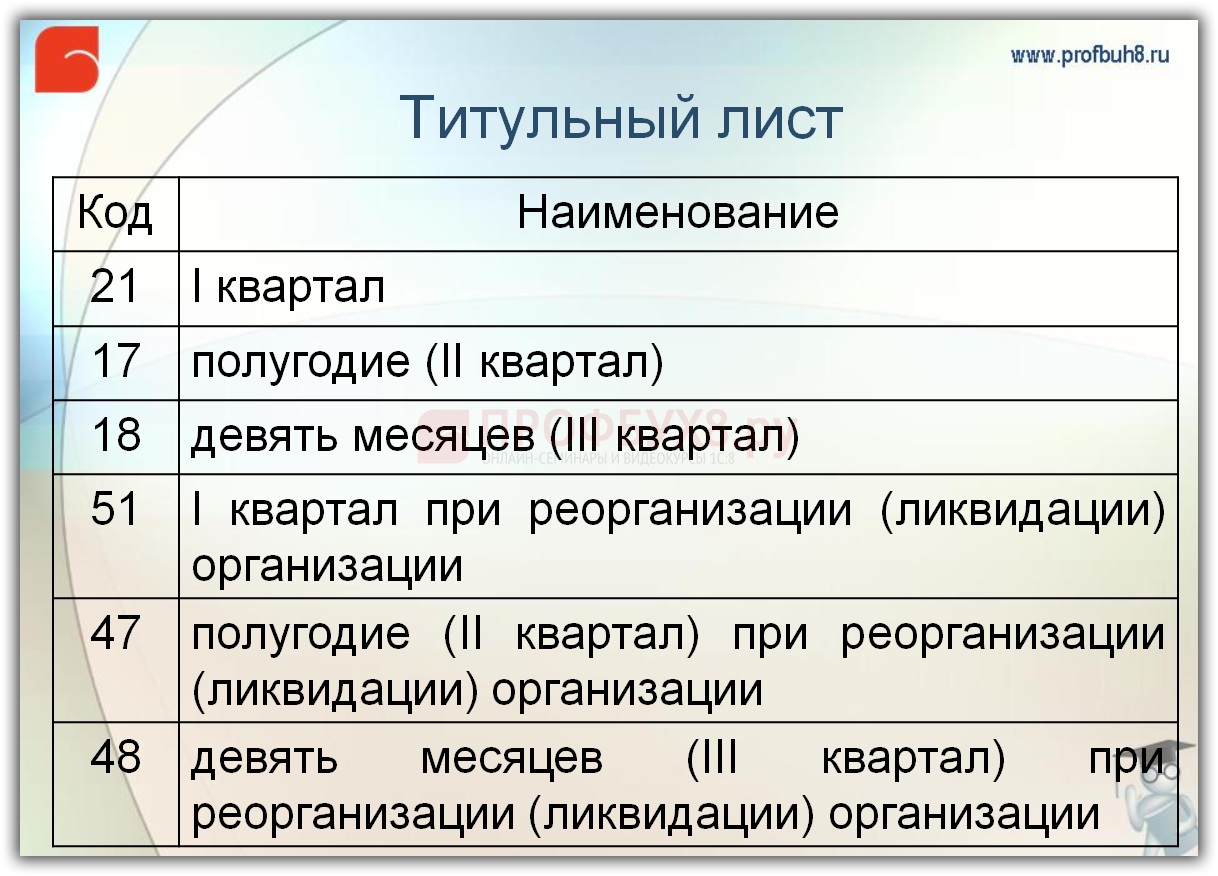

Титульный лист декларации по налогу на имущество в 2016 году

Согласно нововведениям с 2016 года, на титульном листе расчета необходимо показывать новые коды по отчетным периодам. Допущенная ошибка с неправильным кодом не даст сдать декларацию. Из Приложения № 1 к Письму ФНС от 25 марта 2016 г. № БС-4-11/5197 установлены следующие коды для титульного листа декларации:

Особенности при заполнении Раздела 2 декларации по налогу на имущество в 2016 году

Во втором разделе отражаются данные по объектам, облагаемым по среднегодовой стоимости.

Статья 130 ГК РФ объясняет, что к недвижимому имуществу относятся объекты, которые неразрывно связаны с землей, но при этом объекты должны иметь самостоятельный функционал. Имеются разъяснения о понятии движимого и недвижимого объектов:

- По Постановлению Президиума ВАС РФ от 24.09.2013 № 1160/13 по делу № А 76-1598/2012, сооружение в виде забора, ограждающее участок земли, не может являться недвижимым объектом, так как нет самостоятельного функционального значения без земли, с которой оно неразрывно связно.

- По Постановлению Президиума ВАС РФ от 17.01.2012 № 4777/08 по делу № А 56-31923/2006, система мелиорации является улучшением земельного участка. Поэтому самостоятельным объектом налогообложения не является.

Согласно п. 25 ст.381 НК РФ, по движимому имуществу есть льготы. Статья 381 НК определяет, что если получено движимое имущество на баланс с 2013 года не по взаимозависимой сделке, не в ходе реорганизации, то налог не платится, так как имущество является льготным.

Порядок заполнения строки 130 в Разделе 2 — код налоговой льготы

Федеральные льготы для налога на имущество установлены ст. 381 НК РФ. Дополнительные льготы устанавливаются региональными законами о налоге на имущество организаций.

Коды льгот приведены в Приложении № 6 к Приказу ФНС России от 24.11.2011 № ММВ-7-11/895 (ред. от 05.11.2013) и отражаются во втором разделе расчета по налогу на имущество по строке 130.

Любые льготные объекты, попадающие в разряд не облагаемых объектов 1,2 группы или объекты от третьей амортизационной группы, которые попали под льготу, потому что встали на баланс с 2013 года, требуют отражения кода льготы в строке 130 Раздела 2 налогового расчета по имуществу.

Те объекты, которые встали на баланс с 2013 года и относятся к третьей амортизационной группе и выше, с 2015 года не освобождены от налога, а являются льготными. Эти объекты должны отражаться в Разделе 2 декларации в расчете по авансовым платежам, даже при отсутствии уплаты налога.

Согласно Письму ФНС России от 17.12.2014 № БС-4-11/26159, с 2015 года, налогоплательщик, заявляющий право на льготу по п. 25 ст. 381 НК РФ по строчке 130 декларации должен указать код налоговой льготы 2010257 по налогу на имуществу. Однако, при указании данного кода льготы в декларации, ФНС требует подтверждения кода льготы при каждой отчетности.

Заполнение Раздела 3 налогового расчета по имуществу в 2016 году

Раздел 3 посвящен объектам, которые облагаются по кадастровой стоимости, и зависит от региональных особенностей и от количества имущества.

Вне зависимости от налогообложения организации, может возникнуть необходимость уплаты налога на имущество с ряда видов объектов согласно п. 2 ст. 375, ст. 378.2, ст. 380 НК РФ, Письму Минфина России от 30.07.2015 № 03-05-05-01/44047, Письму ФНС России от 21.01.2016 № БС-4-11/697. Это касается и коммерческой недвижимости, и жилых домов, и помещений. Каждому такому объекту будет посвящен отдельный Раздел 3.

При заполнении Раздела 3 налогового расчета по имуществу необходимо изучить региональный закон о налоге на имущество и определить облагается ли налогом имущество налогоплательщика по кадастровой стоимости. Если имущество упоминается в региональном законе о налоге на имущество, тогда необходимо изучить региональный перечень объектов, облагаемых по кадастровой стоимости. Если имущество организации входит в региональный перечень, где указаны кадастровые номера и адреса объектов, подлежащих налогообложению, значит, с этого имущества необходимо уплатить налог.

Следует учесть, что согласно определению ВС РФ от 07.09.2015 № 306-КГ15-13406, когда основное средство разукрупнено на объекты небольшой стоимости, которые конструктивно связаны, составляют единый технологический процесс и не выполняют свои функции отдельно, то ОС должно амортизироваться целиком.

Порядок заполнения строчки 020 в Разделе 3 расчета по налогу на имущество

В третьем разделе по строке 020 указывается кадастровая стоимость на 1 января налогового периода, при этом налоговый период – год. Однако, согласно изменениям ст. 379 НК РФ, с 2016года отчетный период в отношении объектов, облагаемых по кадастровой стоимости – 1 квартал, 2 квартал, 3 квартал, а не нарастающим итогом с начала года. Следует учесть, что в кадастре зачастую информация о кадастровой стоимости меняется, причем может поменяться задним числом. Поэтому,

при каждой отчетности, при заполнении строки 020 Раздела 3 следует проверить кадастровую стоимость имущества на сайте Росреестра https://rosreestr.ru.

Заполнение строки 080 Раздела 3 декларации по налогу на имущество – коэффициент «К» в 2016 году

Если имущество организации, подлежащее налогообложению, принадлежит налогоплательщику не весь налоговый период, а например, 1-2 месяца, то налог уплачивается за данные месяцы. Однако, согласно изменениям п. 5 ст. 382 НК РФ поменялись правила по определению срока владения объектом в полных месяцах. С 2016 года налогоплательщик только один — тот, кто большую часть месяца владеет объектом.

Например, если продается объект, подлежащий налогообложению по кадастровой стоимости, и новый собственник оформил на него права 14 –го числа месяца, тогда покупатель уплатит налог за этот объект за этот месяц. В подсчет коэффициента «К» этот месяц у продавца не входит. Если права зарегистрированы с 16-го числа, тогда продавец платит налог, так как считается что продавец владеет имуществом полный месяц. Двойного налогообложения нет.

Более подробно обзор основных нововведений в 2016 году для правильного составления отчетности за 2 квартал 2016 года рассмотрен на семинаре «Сдаем отчетность за I квартал 2016 г — без головной боли и ошибок в 1С:8»

Поставьте вашу оценку этой статье: