Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

В самом начале выпуска напоминаем, что в Апреле 2016 г. мы проведём 7 онлайн-семинаров из цикла «Сдаём отчетность за 1 кв. 2016 в 1С:8 без головной боли и ошибок». Смотрите график проведения семинаров и подробные программы по ссылкам:

«Расчет по форме-4 ФСС за 1 квартал 2016 г», (новая форма)

«Отчетность по форме 6-НДФЛ», (сдаём впервые)

«Исправление ошибок в налоговом и бухгалтерском учете и отчетности»

«Электронная расширенная декларация по НДС за 1 квартал 2016 г.»

«Заполняем декларацию по налогу на прибыль за I квартал 2016 г. с учетом всех изменений в 2016 г.»

«ПФР за 1 квартал 2016 г.»,(новая форма)

Новостной выпуск №10 от 06 Апреля 2016 г.

Опубликована новая форма декларации по УСН

Приказ ФНС России от 26.02.2016 г. №ММВ-7-3/99@ вступает в силу с 10 апреля 2016 г. И если организации уже отчитались за 2015 год до 31.03.2016, то индивидуальные предприниматели, не отчитавшиеся за 2015 год до вступления в силу Приказа, обязаны будут отчитаться уже по новой форме.

В обновлённой форме добавили раздел для отражения торгового сбора, пониженной ставки налога для тех регионов, где она снижена. А также отменена обязанность заверения печатью подписи руководителя (для организаций, не использующих печати).

ФНС определились с уточнением декларации по НДС

Порядок заполнения уточенной декларации по НДС ФНС разъяснила в своем письме от 21 марта 2016 г. № СД-4-3/4581@.

В нем говорится о том, что в уточнённой декларации по НДС в строке 001 разделов 8 и 9 указывается признак актуальности «0» или «1».

Первый вариант с признаком актуальности «0» полностью заменяет все ранее указанные сведения. Он используется в случае, если в ранее представленной декларации сведения не представлялись, либо в случае замены сведений, если выявлены ошибки в ранее поданных сведениях или неполнота отражения сведений.

Второй с признаком актуальности «1» подразумевает, что сведения в первичной декларации верны и замене не подлежат.

При этом изменения, внесенные в книгу покупок и продаж отражаются в Приложениях к разделам 8 и (или) 9 уточненной декларации по НДС в графе 3 по строке 001 указывается цифра «0».

При продаже товара по цене ниже закупочной НДС не восстанавливается

Документ: письмо Минфина России от 09.11.15 № 03-07-11/64260

Выводы: доначислять НДС на продажу уцененного товара не будут

Организация уценила товар, залежавшийся на складе из-за отсутствия спроса. Продажная стоимость оказалась ниже себестоимости. Минфин России считает, что восстанавливать НДС не нужно (письмо от 09.11.15 № 03-07-11/64260).

Если продавец и покупатель не являются взаимозависимыми лицами, продавец начисляет НДС на стоимость товара, указанную в договоре (п. 1 ст. 154 и абз. 3 п. 1 ст. 105.3 НК РФ). Это правило действует и в том случае, если цена ниже закупочной.

При этом ранее принятый к вычету «входной» НДС продавец не восстанавливает (постановление ФАС Московского округа от 12.03.08 № КА-А 40/1240-08). Тем более что реализации товара по цене ниже себестоимости нет в закрытом перечне условий для восстановления НДС (п. 3 ст. 170 НК РФ).

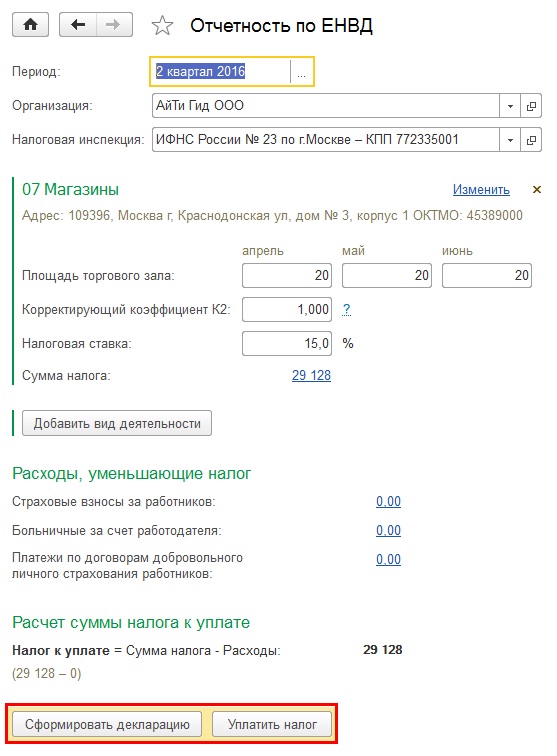

В релизе 3.0.43.162 добавлен Помощник по ЕНВД. Он осуществляет автоматический расчет ЕНВД, с его помощью можно так же заполнить декларацию по ЕНВД и сформировать платежку на уплату налога.

Что необходимо сделать, чтобы воспользоваться новым сервисом Помощника по ЕНВД?

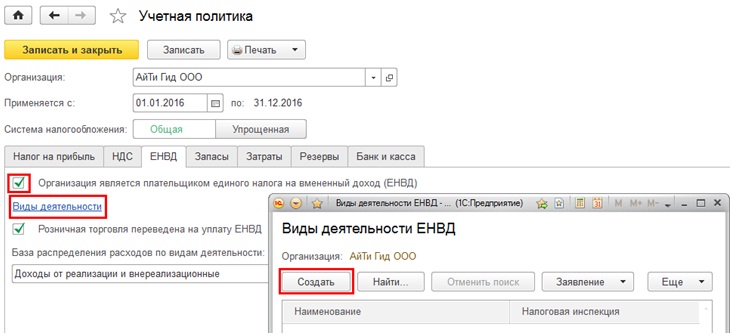

Шаг 1. В Учетной политике на закладке «ЕНВД» появилась гиперссылка «Виды деятельности», при нажатии на которую открывается справочник «Виды деятельности», в который добавляются сведения о видах деятельности, облагаемых ЕНВД (рис. 1)

Рис. 1

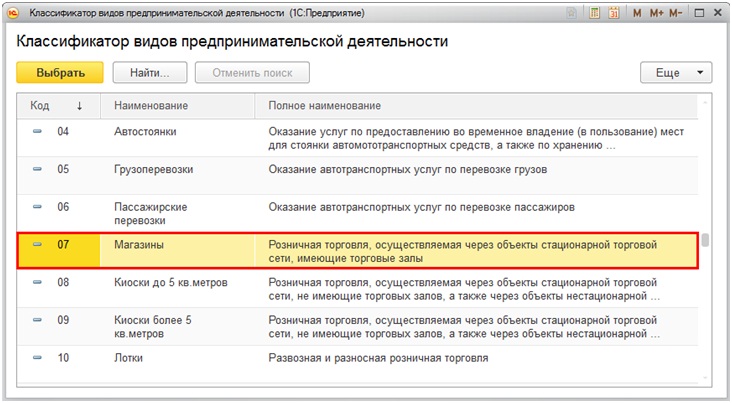

Необходимо добавить виды деятельности, которые облагаются ЕНВД. Т.е. нажмите кнопку «Создать» и в поле «Код вида деятельности» выберите соответствующий вид (рис. 2)

Рис. 2

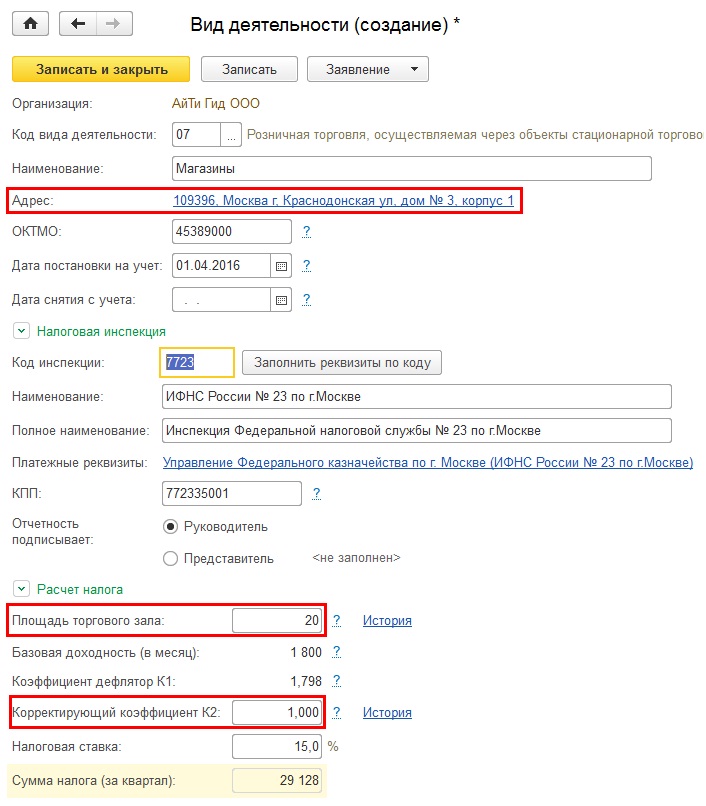

Шаг 2. Заполните адрес и дату постановки на учет, остальные данные заполнятся автоматически, благодаря встроенному сервису 1С-Контрагент. Останется только указать базовый доход, корректирующий коэффициент (если необходимо), и налог за квартал рассчитается автоматически (рис. 3)

Рис. 3

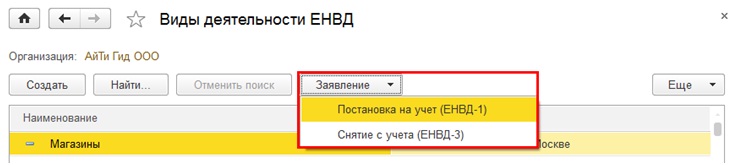

Шаг 3. В справочнике так же есть возможность распечатать Заявление о постановке и снятии с учета в качестве плательщика ЕНВД (рис. 4)

Рис. 4

Шаг 4. Помощник по ЕНВД (раздел Отчетность – ЕНВД – Отчетность по ЕНВД) поможет сформировать налоговую декларацию и платёжное поручение на уплату налога (рис. 5)

Рис. 5

Статьи по самым популярным запросам

Дорогой Коллега , теперь еженедельно на нашем сайте мы размещаем дополнительные статьи по работе в 1С:8, на темы, которые обычно вызывают больше всего вопросов:

6-НДФЛ:

Заполнение 6-НДФЛ в 2016 году в программе 1С 8.3 и 8.2 >>

Пример заполнения 6-НДФЛ с 2016 года в программах 1С 8.3 и 8.2 >>

КБК НДФЛ за сотрудников в 2016 году >>

НДФЛ с больничного листа в 2016 году на примере >>

Как в 1С 8.3 сделать отчет 2-НФДЛ в налоговую и сформировать справку для сотрудника >>

Технические:

Как установить 1С 8.3 или 8.2 самостоятельно >>

Как установить программную или аппаратную лицензию 1С 8.3 (8.2) >>

Как включить или выключить интерфейс ТАКСИ в 1С 8.3. Обзор нового интерфейса >>

Как почистить кэш в 1С 8.3 и 8.2 >>

Как скачать и загрузить ФИАС в 1С 8.3 >>

Резервное копирование базы в 1С 8.3 >>

переходите по ссылкам, чтобы прочитать соответствующую статью

Разбор актуальных вопросов от подписчиков Профбух8:

Вопрос:

Здравствуйте, помогите, пожалуйста, с такой ситуацией. Купили автомобиль у физ лица (не ИП) и теперь будем ее продавать юр лицу. Базу по НДС формируем как разницу между ценой покупки и продажи (п. 5.1 ст. 154 НК РФ). Как выписать сч-фактуру? и в КПК какой код операции будет стандартный 01 или какой то другой?

Ответ:

Добрый день, Ольга!

Обратите внимание, что пункт 5.1 статьи 154 НК РФ действует для автомобилей, купленных для перепродажи. Если вы приобрели автомобиль для нужд организации и эксплуатировали его, а позднее приняли решение продать, то данный способ может быть не принят налоговым органом. В худшем случае ФНС может взять за базу по НДС полную стоимость реализации, по общему правилу.

Оформление операции в 1С:Бухгалтерия 8:

1. В документе «Реализация товаров» отражаете всю стоимость продажи, НДС – без НДС.

Проводки:

Дт. 90.02.1 Кт. 41.01

Дт. 62 Кт. 90.01.1

2. На основании документа «Реализация товаров» создаёте документ «Отражение начисления НДС». На закладке Главное, заполняете дату, покупателя, договор, документ расчетов (документ реализации), код вида операции – 11, ставите галочку «Формировать проводки». На закладке Товары и услуги через кнопку Заполнить, выбираете Заполнить по расчетному документу. Далее в колонке Цена указываете расчетную налоговую базу, согласно п. 5.1 ст. 154 НК РФ, в колонке НДС указываете ставку 18/118 (п. 4 ст 164 НК РФ). Проводки: Дт. 90.03 Кт. 68.02.

3. Формируете «Счет-фактуру» в документе «Отражение начисления НДС».

В книге продаж данная операция отразится по коду вида операции 11 и с соответствующей налоговой базой.

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск вы можете в комментариях: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

Подключиться к онлайн-семинарам по Отчетности за 1 кв. 2016 г. >>

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.