Оформление заявки на участие в специализированных онлайн-семинарах:

«Сдаем отчетность за I квартал 2016г – без головной боли и ошибок в 1С:8»

График прямых эфиров онлайн-семинаров, Апрель 2016:

01 Апреля, семинар №1:

«Самые важные изменения, которые необходимо учесть при составлении отчетности за 1 квартал 2016 г.»

Лектор: Климова М.А.

06 Апреля, семинар №2:

«Авансовые платежи по имущественным налогам (налог на имущество и транспортный налог) за 1 квартал 2016г.»

Лектор: Шерст О.В.

08 Апреля, семинар №3:

«Расчет по форме-4 ФСС за 1 квартал 2016г», новая форма!

Лектор: Грянина Е.А.

12 Апреля, семинар №4:

«Отчетность по форме 6-НДФЛ», сдаём впервые!

Лектор: Грянина Е.А.

14 Апреля, семинар №5:

«Исправление ошибок в налоговом и бухгалтерском учете и отчетности», бонус-семинар!

Лектор: Климова М.А.

18 Апреля, семинар №6:

«Электронная расширенная декларация по НДС за 1 квартал 2016г.»

Лектор: Шерст О.В.

21 Апреля, семинар №7:

«Заполняем декларацию по налогу на прибыль за I квартал 2016г. с учетом всех изменений в 2016г.»

Лектор: Шерст О.В.

26 Апреля, , семинар №8:

«ПФР за 1 квартал 2016г.», новая форма!

Лектор: Грянина Е.А.

Записи всех семинаров будут доступны на следующий день для повторного просмотра без каких-либо ограничений.

В прямом эфире Вам быть необязательно!

До конца действия скидки осталось:

Оформите заявку и зафиксируйте стоимость участия прямо сейчас

| ВЫБЕРИТЕ КОМПЛЕКТ |

ОДИН семинар на ваш выбор

|

ВСЕ семинары все семинары

|

ВСЕ семинары + Курс по 1С:Бухгалтерия 8 полный комплект

|

| Семь семинаров по Отчётности за 1 квартал в 1С:8. Прямой эфир + запись | на выбор 1 из 7 |

|

|

| Бонус-семинар «Исправление ошибок в налоговом и бухгалтерском учете и отчетности». Прямой эфир + запись |  |

|

|

| Курс по 1С:Бухгалтерия 8 «Профессиональный бухгалтерский и налоговый учёт в 1С:Бухгалтерия 8 редакция 3.0» ОСНО и УСН. | нет | нет |  |

| Прямой эфир + запись без каких-либо ограничений повторного просмотра |  |

|

|

| Ответы на все вопросы до и во время прямого эфира |  |

|

|

| Закрывающие документы для юридических лиц |  |

|

|

| 100% Гарантия от Profbuh8.ru |  |

|

|

| ОФОРМИТЬ ЗАЯВКУ по АКЦИИ |

6 400 р.* |

15 900 р.* |

|

| *Дорогой Коллега , данное предложение действительно при оформлении заявки до 29 Апреля 23:00 Мск. Доступ к онлайн-семинарам вам будет предоставлен сразу же. |

|||

Как оформить заявку

- 1. Для оплаты от имени Физ. лица кликайте на кнопку КУПИТЬ у соответствующего комплекта в таблице (см. выше) и следуйте инструкциям.

- 2. Для оплаты от имени Юр. лица кликайте также на кнопку КУПИТЬ у соответствующего комплекта в таблице (см. выше) и следуйте инструкциям. Система Вам сформирует счёт на оплату от имени ИП Мартыненко Роман Владимирович. Если Вам надо перевыставить счёт от ООО “ПРОФБУХ”, напишите об этом на mail@profbuh8.ru

- При покупке комплекта “Все семинары + Курс по 1С:Бухгалтерия 8″ вам также будет предоставлен доступ к дистанционному курсу «Профессиональный бухгалтерский и налоговый учёт в 1С:Бухгалтерия 8 редакция 3.0» ОСНО и УСН.

- Подробнее о курсе смотрите в Тест-драйве здесь >>

Если у Вас возникнут любые вопросы пишите в комментариях ниже либо на mail@profbuh8.ru или звоните +7 495 988 92 58.

ЛЕКТОРЫ:

Шерст О.В.

Шерст О.В.

Подробнее о Лекторе >>

Грянина Е.А.

Грянина Е.А.

Подробнее о Лекторе >>

Климова М.А.

Климова М.А.

Подробнее о Лекторе >>

Лекторы о предстоящих онлайн-семинарах:

Семинар №1. «Самые важные изменения, которые необходимо учесть при составлении отчетности за 1 квартал 2016г.»

Прямой эфир: 01 Апреля, запись на следующий день. Лектор: Климова М.А.

Программа семинара:

1. Декларация по налогу на прибыль. Особенности заполнения с учетом изменений законодательства:

- отражение расходов на малоценные ОС и НМА;

- отражение доходов и расходов в виде процентов по заемным средствам в свете новой редакции ст. 269 НК РФ;

- «законные проценты» в декларации;

- отражение операций, облагаемых по ставке 0 % в силу новой ст. 284.2.1 НК РФ;

- отражение в декларации выплаты дивидендов;

- отражение уплаченного торгового сбора и новых неналоговых обязательных платежей (платежи в системе «Платон», плата за загрязнение окружающей среды и т.п.);

- особенности отчетности тех, кто перешел на уплату квартальных авансовых платежей по налогу на прибыль с 2016 г.

2. Налоговый расчет по налогу на имущество организаций:

- заполняем раздел 2: особенности определения средней стоимости имущества в 2016 г., а также коды льгот, на которые нужно обратить повышенное внимание;

- учитываем новую редакцию НК РФ при заполнении 3 раздела отчета: новые правила определения облагаемой базы, новый смысл понятия «отчетный период», новый порядок определения коэффициента К (строка 080 раздела 3).

3. Расчет 6-НДФЛ – важные формальности:

- территориальность отчетности;

- нулевая отчетность;

- сложности при заполнении строк 025 «Сумма дохода в виде дивидендов», 050 «Сумма фиксированного авансового платежа», 080 «Сумма налога, не удержанная налоговым агентом», 090 «Сумма налога, возвращенная налоговым агентом», 100 «Дата получения дохода», 120 «Срок перечисления налога»;

- отражение в отчете «переходящих» выплат с учетом новых контрольных соотношений по форме 6-НДФЛ.

Отчетность во внебюджетные фонды

4. Обновленная форма 4-ФСС: что изменилось и что поменяется в этой форме в дальнейшем (Приказ ФСС РФ от 26.02.2015 № 59 (ред. от 25.02.2016) и проект нового приказа ФСС)? Изменения буквально пронизывают всю форму Расчета. Учет при заполнении отчетности новых разъяснений Минтруда и ФСС России.

5. Новая отчетность в ПФР с мая 2016 г. (форма СЗВ-М): цель оправдывает средства;

6. Особенности заполнения РСВ-1 за 1 кв. 2016г. Наиболее пристально проверяемые показатели. Новые разъяснения Минтруда по вопросам отчетности, исчисления и уплаты взносов в ПФР.

7. Ответы на вопросы

Полную запись этого семинара смотрите здесь:

Семинар №2. «Авансовые платежи по имущественным налогам (налог на имущество и транспортный налог) за 1 квартал 2016г.»

Прямой эфир: 6 Апреля, запись на следующий день. Лектор: Шерст О.В.

Программа семинара:

На онлайн-семинаре на практических примерах в программе 1С будем осуществлять расчет и заполнение налогового расчета по авансовым платежам за I квартал 2016г.по имущественным налогам:

- Налог на имущество

- Транспортный налог

На семинаре на примере программы 1С подробно будут рассматриваться следующие вопросы по заполнению авансового расчета по налогу на имущество:

- как осуществляется автоматический расчет налога на имущество в программе 1С? Разбираемся, какие регистры заполняются для этого. Особенности их заполнения

- особенности уплаты налога на имущество в сложных ситуациях и их автоматизация в 1С (Улучшения в арендованные объекты, объекты ОС, включенные в I или во II амортизационную группу и др.)

- как правильно заполнить в Разделе 2 информацию о льготируемом имуществе (движимое имущество, принятое на учет в качестве ОС с 1 января 2013г.)? Что для этого необходимо сделать в программе?

- как определить порядок уплаты налога на имущество в зависимости от наличия государственной регистрации перехода права собственности на недвижимость? Выбытие и «прибытие» объекта

- кадастровый налог на имущество и его автоматизация в программе. Как указать сведения о таких объектах, для автоматического заполнения Раздела 3 декларации?

- какая особенность исчисления налога на имущество по объектам недвижимости предусмотрена в законодательстве и в программе, для тех, кто применяет ЕНВД и УСН

Так же мы остановимся подробно на изменениях, вступившие в силу с 2016г.:

- как рассчитать коэффициент владения имуществом по-новому. Наши действия в программе для автоматического его заполнения в декларации

- для расчета налога на имущество с кадастровой стоимости меняется отчетный период. Как данное изменение повлияет на расчет налога и заполнение Раздела 3 расчета?

Все эти вопросы на семинаре раскроет Ольга Шерст. Будем вместе в программе «прорешивать» примеры и составлять на их основе два расчета по авансовым платежам по налогу на имущество – в две разные ИФНС, т.к.:

- один расчет представляется по месту нахождения организации;

- второй расчет представляется по месту нахождения недвижимого имущества

- будут даны формулы для проверки правильности заполнения декларации, которыми вы сможете воспользоваться в любой момент

В части транспортного налога на примере программы 1С будем считать и оплачивать авансовые платежи по транспортному налогу за I квартал 2016г.:

На онлайн-семинаре будут рассматриваться вопросы:

- кто и когда должен платить авансовые платежи по транспортному налогу, а так же как платить налог в особенных ситуациях, в т.ч. при лизинге, при утилизации автотранспортного средства и др.

- расчета транспортного налога с учетом повышающего коэффициента по “дорогим” автомобилям (стоимостью свыше 3млн.руб.). Как в программе учитывается такой коэффициент?

- какие данные необходимо ввести в программу, чтобы транспортный налог был рассчитан автоматически, и декларация заполнилась автоматически?

- с 2016г. меняется порядок расчета коэффициента использования транспортного средства. Что нужно сделать в программе для правильного его исчисления?

На семинаре Ольга Шерст расскажет обо всех изменениях по транспортному налогу и мы совместно с вами на основе программы 1С рассчитаем и заплатим в бюджет авансовые платежи по транспортному налогу. Дадим ответы на все ваши вопросы по этой теме.

![]()

Дорогой Коллега , за 24 часа до начала онлайн-семинара на Ваш email поступит ссылка на подключение к прямому эфиру. Полная запись семинара будет доступна для повторного просмотра на следующий день (в прямом эфире быть необязательно!)

Семинар №3. «Расчет по форме-4 ФСС за 1 квартал 2016г»

Прямой эфир: 8 Апреля, запись на следующий день. Лектор: Грянина Е.А.

Программа семинара:

За 1 квартал 2016 года расчет в ФСС необходимо представить по новой форме! Изменения в форму 4-ФСС РФ и порядок ее заполнения внесены Приказом ФСС РФ от 25.02.2016 г. №54. Основные изменения коснулись заполнения титульного листа, таблицы 5, раздела II и таблицы 6 расчета. Представить расчет 4-ФСС за 1 квартал 2016 г следует в срок до 20 апреля 2016 года на бумажном носителе и до 25 апреля 2016 года – в электронном виде.

Не забудьте также представить в ФСС документы для подтверждения основного вида деятельности, крайний срок их представления – 15 апреля 2016 г.

Чтобы быть в курсе всех изменений, и правильно и быстро подготовить отчет по форме 4-ФСС с использованием программ 1С, посетите наш онлайн семинар.

На семинаре Елена Грянина подробно расскажет о новшествах в заполнении формы 4-ФСС и покажет, как применить их на практике (в программах 1С:8). Мы рассмотрим все основные моменты, на которые нужно обратить внимание при заполнении расчета 4-ФСС за 1 квартал 2016 г. в программах 1С:8 (1С:Бухгалтерия 3.0, 1С:ЗУП 2.5 и 1С:ЗУП 3.0).

- Новая форма расчета 4-ФСС с 1 квартала 2016 г.: состав и правила заполнения

- Составление расчета по новой форме-4 ФСС в программах 1С («1С: Бухгалтерия 8 ред.3.0», «1С:Зарплата и Управление Персоналом 8 ред.2.5», «1С:Зарплата и Управление Персоналом ред.3.0»): как обеспечить корректное автоматическое заполнение и на что обратить внимание

- Подготовка документов для подтверждения основного вида деятельности

- Ответим на все ваши вопросы

![]()

Дорогой Коллега , за 24 часа до начала онлайн-семинара на Ваш email поступит ссылка на подключение к прямому эфиру. Полная запись семинара будет доступна для повторного просмотра на следующий день (в прямом эфире быть необязательно!)

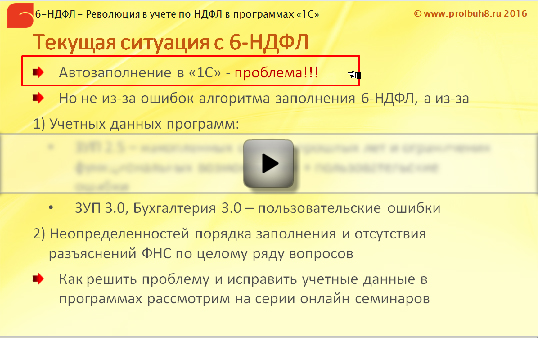

Семинар №4. «Отчетность по форме 6-НДФЛ»

Прямой эфир: 12 Апреля, запись на следующий день. Лектор: Грянина Е.А.

Автор о предстоящем онлайн-семинаре

Программа семинара:

С 2016 года введена новая ежеквартальная отчетность по НДФЛ – форма 6-НДФЛ. Впервые форму 6-НДФЛ работодателям нужно представить за 1 квартал 2016 года в срок до 4 мая 2016 года включительно. Новая отчетность весьма детальная: второй раздел формы 6-НДФЛ представляет собой реестр всех операций по удержанию НДФЛ, для каждой из которых указывается дата фактического получения дохода и сумма дохода, с которой был удержан налог, дата удержания налога и сумма налога, а также срок перечисления налога.

По состоянию на конец марта нет полной ясности, как правильно заполнить данную форму. Официальный порядок заполнения, утвержденный Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@, фактически не содержит ответов ни на один возникающий у бухгалтера вопрос. Похоже, что специалисты ФНС сами только отлаживают эту форму, контрольные соотношения для ее проверки менялись уже три раза, и, соответственно, изменялись алгоритмы заполнения формы 6-НДФЛ в программах «1С».

Во всем этом хаосе бухгалтеру необходимо разобраться и представить в ИФНС новую форму 6-НДФЛ правильно, так как изменения коснулись не только законодательства в части расчета НДФЛ, но и в части наложения санкций. Если отчет по форме 6-НДФЛ не будет сдан вовремя, то ИФНС может заблокировать счета компании. Также за нарушение сроков сдачи отчета возможен штраф в соответствии с п.1.2. ст.126 НК РФ.

На онлайн-семинаре мы будем совместно разбираться во всех нюансах заполнения формы 6-НДФЛ. Чтобы Вам было максимально понятно, и Вы без проблем смогли подготовить и сдать расчет 6-НДФЛ, мы рассмотрим заполнение формы 6-НДФЛ с использованием программ «1С» на конкретных примерах. Разберем все сложные случаи, отражение в отчетности перерасчетов и другие самые «горячие» вопросы с учетом актуальных разъяснений ФНС.

На онлайн-семинаре мы рассмотрим:

- Актуальные разъяснения по заполнению 6-НДФЛ

- Правила заполнения Раздела 1 формы 6-НДФЛ

- Правила заполнения Раздела 2 формы 6-НДФЛ

- Примеры заполнения 6-НДФЛ в программах «1С:ЗУП 8 редакция 2.5», «1С:ЗУП 8 редакция 3.0», «1С:Бухгалтерия 8 редакция 3.0»

- Дадим ответы на все ваши вопросы

![]()

Дорогой Коллега , за 24 часа до начала онлайн-семинара на Ваш email поступит ссылка на подключение к прямому эфиру. Полная запись семинара будет доступна для повторного просмотра на следующий день (в прямом эфире быть необязательно!)

Семинар №5 (бонус). «Исправление ошибок в налоговом и бухгалтерском учете и отчетности»

Прямой эфир: 14 Апреля, запись на следующий день. Лектор: Климова М.А.

Автор о предстоящем онлайн-семинаре

Программа семинара:

1. Ошибки в первичной документации:

- что считать ошибками, а на что можно закрыть глаза?

- как исправить ошибку так, чтобы не усугубить ситуацию еще больше?

- последствия ошибок в «первичке» для бухгалтерского и налогового учета: разберем на примерах, актуальных для каждого.

2. Ошибки в учете и бухгалтерской отчетности:

- что такое ошибка и почему так важно правильно это понимать?

- мы сами определяем какие наши ошибки существенные, а какие – нет;

- правила исправления ошибок в зависимости от существенности и периода обнаружения;

- бывает ли так, что нужно представить пользователям уточненный (исправленный) баланс?

- особенности исправления ошибок при ведении упрощенного учета.

3. Ошибки в налоговом учете и отчетности

3.1. Общие принципы:

- что будет ошибкой для целей налогообложения? чего может стоить неверная трактовка?

- исправление ошибок, приведших к завышению и к занижению налоговой базы и налога: правила абсолютно различны;

- всегда ли надо подавать уточненную декларацию?

- насколько «вглубь истории» нужно исправлять ошибки в налоговом учете и отчетности?

- бывают ли налоговые ошибки несущественными?

- что делать, когда бухгалтер не может определить период совершения ошибки?

- «ложные» ошибки – вечный враг бухгалтера. Как не попасть впросак?

3.2. Исправление ошибок в отчетности по налогу на прибыль:

- при выявлении доходов и расходов, учтенных не вовремя;

- в случае неверной квалификации видов доходов или расходов;

- в иных распространенных случаях.

3.3. Исправление ошибок и корректировки по НДС:

- случаи, когда нужно вносить исправления в счет-фактуру;

- случаи выставления корректировочных счетов-фактур;

- изменение налоговой базы на основании корректировочных и исправительных счетов-фактур;

- как не спутать когда нужен исправительный счет-фактура, а когда корректировочный?

- взаимодействие с контрагентом по внесению исправлений;

- когда не подойдут ни исправительный, ни корректировочный счета-фактуры, а надо заново оформлять комплект документов?

- правила регистрации исправительных и корректировочных счетов-фактур в книге покупок, книге продаж;

- когда и как заполняются дополнительные листы книги продаж и книги покупок?

- учетные работы, сопровождающие исправления и корректировки;

- исправление ошибок в декларации по НДС («технические» ошибки, искажения налоговой базы, завышение или занижение налога «к вычету»).

3.4. Исправления ошибок в отчетности по налогу на имущество:

- типовые ошибки при определении налоговой базы в отношении имущества, облагаемого от его средней стоимости;

- ошибки и заблуждения при применении льгот по налогу на имущество;

- как верно определить какое имущество нужно облагать по кадастровой стоимости и как исправить ситуацию, если Вы уже допустили ошибку?

- как верно учесть в отчетности изменение кадастровой стоимости имущества, в отношении которого налоговая база определяется как кадастровая стоимость (все зависит от причин изменения данных в кадастре)?

3.5. Исправление ошибок «упрощенцами»:

- ошибки, допускаемые по неопытности (неверный учет сумм НДС, неверное понимание кассового метода учета, неверное применение ограничений по составу расходов и т.п.);

- ошибки при заполнении Книги учета доходов и расходов: как найти и исправить и предотвратить в будущем?

- неверная отчетность: обнаружили ошибку сами или на «путь истинный» наставила налоговая инспекция – что делать, чтоб выйти из ситуации с наименьшими потерями?

- ошибки при выставлении счетов-фактур налогоплательщиками, применяющими УСН. Как не подвести себя и контрагента? Необходимая отчетность по НДС: когда она вообще сдается, когда нужно представить декларацию и в каком объеме, а когда журнал учета счетов-фактур?

4. Ответы на вопросы

![]()

Дорогой Коллега , за 24 часа до начала онлайн-семинара на Ваш email поступит ссылка на подключение к прямому эфиру. Полная запись семинара будет доступна для повторного просмотра на следующий день (в прямом эфире быть необязательно!)

Семинар №6. «Электронная расширенная декларация по НДС за 1 квартал 2016г.»

Прямой эфир: 18 Апреля, запись на следующий день. Лектор: Шерст О.В.

Программа семинара:

Вопросы по заполнению декларации по НДС все еще остаются, более того, появляются новые разъяснения по учету НДС и заполнению декларации от контролирующих органов.

На нашем семинаре мы:

- пошагово в программе 1С будем составлять и проверять декларацию, которую должны представить в ИФНС налогоплательщики и налоговые агенты за I квартал 2016г.

- будем разбирать все особенности и нюансы, связанные с ее заполнением, а так же будем искать и исправлять ошибки, допущенные в декларации.

- мы гарантируем вам, что после нашего семинара вы сможете “справиться” с 1С и подготовить вашу базу правильно для того, чтобы ваша декларация была заполнена автоматически!!!

Итак, более подробно о том, чем мы будем заниматься на семинаре:

- рассмотрим новый порядок выставления счетов-фактур (СФ). Для кого и когда вступают изменения в силу?

- новые коды операций – когда необходимо их будет применять? особенности проставления кодов вида операций – новые разъяснения налоговиков и как они реализованы в 1С?

- всё внимание на «вычеты по НДС»:

– подводные камни с переносом вычета на 3 года

– до какого числа должен поступить СФ, чтобы воспользоваться правом на вычет

– лишится ли покупатель права на вычет, если счет-фактура будет выставлен позже, чем 5 календарных дней Новые комментарии Минфина.

– ошибки, допущенные при составлении СФ, препятствующие вычету, и не влияющие на него

– вычет НДС по счету-фактуре от упрощенца. Минфин против

– новые разъяснения Минфина по заполнению книги покупок при импортных операциях. Как это работает в программе?

– вычеты НДС при командировках . Что нового?

– вычет НДС при авансах у продавца и покупателя. Особенности отражения в программе

– вычеты по наличным приобретениям. Возможны ли они теперь вообще?

- в каких случаях необходимо восстановить НДС? Как такие операции отражаются в программе?

- Посреднические операции – “камень преткновения” для посредника (комиссионера, агента) и для комитента (принципала). Разбираем порядок заполнения Журнала учета счетов-фактур, а так же последние изменения в программе 1С по отражению и исправлению Журнала учета СФ.

После подготовки базы и ее проверки мы приступим к заполнению декларации по НДС за I квартал 2016г. Рассмотрим особенности заполнения каждого раздела декларации:

- Заполнение «старых» разделов с 1 по 7ой – какие теперь особенности необходимо учесть?

- Заполняем правильно Раздел 8 «Сведения из книги покупок…»? Это ключевой раздел нашей декларации, т.к. именно в этом разделе каждая операция проверяется налоговиками – каждый счет-фактура должен найти пару в общероссийской базе счетов-фактур!

- Правильное заполнение раздела 9 «Сведения из книги продаж» – сведения из книги, которые мы выгрузим в автоматизированную систему ФНС так же имеет огромное значение. Из этой информации и будет осуществляться поиск подтверждения покупок наших контрагентов.

- Разделы 10 и 11 «Сведения из журналов счетов фактур…» – кто обязан заполнять данные и как правильно это сделать? Сложность заполнения данных разделов состоит еще в том, что необходимо обеспечить зеркальное отражение операций.

Проверка декларации по НДС! Это последний «ключевой» этап составления декларации. Мы будем разбирать:

- как в 1С можно осуществить «встроенную» сверку данных счетов-фактур с контрагентами. Что обязательно должно совпасть, а на что можно и «закрыть» глаза?

- «тройную» проверку соответствия данных в налоговых регистрах, данным бухгалтерского учета и сумме рассчитанного налога в декларации

- автоматическую проверку контрольных соотношений в декларации

- встроенную автоматическую проверку декларации программой на “технические” ошибки.

В финале нашего семинара мы будем говорить о самом важном – об исправлении ошибок в декларации. Разберем алгоритм действий в случае обнаружения “технических” и “суммовых” ошибок, т.е. будем разбираться:

- как составить уточненную декларацию в зависимости от типа ошибки. Какие разделы декларации должны выгружаться вновь, а какие не требуют представления их в составе “уточненки”. Приложение 1 к Разделу 8 и Разделу 9 декларации -разбираемся с порядком его заполнения.

- как ответить на требование ФНС по представлению пояснений. Как “понимать” коды ошибок в Требовании. Разбираемся, какие действия должен сделать налогоплательщик. Требуется ли представление уточненной декларации или достаточно только Ответа на требование ФНС по установленной форме? Как все эти действия “провернуть” в 1С?

Одним словом, на нашем семинаре вы получите самую подробную информацию по правильному заполнению декларации. И все это мы пошагово реализуем в программе 1С:8 ред.3.

Рассмотренные методики и внутренние механизмы проверки декларации в программе 1С помогут вам минимизировать ошибки при ее составлении. Дадим ответы на все ваши вопросы.

А это значит, что после нашего семинара вы успешно сформируете и представите вашу декларацию по НДС!

![]()

Дорогой Коллега , за 24 часа до начала онлайн-семинара на Ваш email поступит ссылка на подключение к прямому эфиру. Полная запись семинара будет доступна для повторного просмотра на следующий день (в прямом эфире быть необязательно!)

Семинар №7. «Заполняем декларацию по налогу на прибыль за I квартал 2016г. с учетом всех изменений в 2016г.»

Прямой эфир: 21 Апреля, запись на следующий день. Лектор: Шерст О.В.

Программа семинара:

Скорее всего декларацию по налогу на прибыль за I квартал 2016г. необходимо будет представить по новой форме. Правда на данный момент пока форма и новый порядок ее заполнения еще не утверждены.

Но очень вероятно, что все таки новая форма будет утверждена к моменту подачи декларации по налогу на прибыль.

На семинаре мы подробно рассмотрим все новшества по налогу на прибыль в 2016г., а так же новые механизмы налогового учета в программе 1С.

Итак, мы разберем:

- организацию системы налогового учета в программе 1С и ее настройку

- автоматический расчет налога и заполнение декларации от «ввода документов» до формирования декларации

- основные вопросы, на которые необходимо обратить внимание при заполнении декларации за I квартал 2016г.:

– новые лимиты амортизируемого имущества (ОС и НМА) для налогового учета

– проценты, уплачиваемые за заемные/кредитные средства, новая редакция ст.269 НК РФ

– прямые и косвенные расходы. Как настроить в программе их учет?

– нормируемые расходы – порядок их учета (расходы на рекламу, представительские расходы). От чего зависит их автоматический учет в расходах по налоговому учету в 1С?

– резервы по сомнительным долгам и списание безнадежной задолженности. Как правильно?

– расходы, которые не можем учесть для целей налогообложения, к которым у налоговиков возникают претензии. Отражение в программе 1С.

– учет убытков при реализации ОС и НМА. А вы знаете про особенности их учета для целей налога на прибыль и в части заполнения декларации?

– когда можем уменьшить налог на прибыль на сумму торгового сбора? Где данная информация отражается в декларации?

– перенос убытков прошлых лет — такой механизм в 1С не заложен. Оформляем операцию правильно – налог рассчитывается, а декларация заполняется автоматически

- расчет авансовых платежей по-новому. Какие преимущества дает нам законодатель и как ими воспользоваться?

- особое внимание уделим вопросу заполнения разделов декларации при выплате дивидендов:

– по какой форме организация должна отчитаться при выплате дивидендов юридическим лицам и физическим лицам?

– какие разделы декларации заполняются в случае выплаты дивидендов в отчетном периоде?

должны ли представлять декларацию по налогу на прибыль «упрощенцы», если они выплатили дивиденды?

Все эти темы мы подробно разберем на примерах в программе 1С.

На семинаре вы поймете:

- как проверить свой налоговый учет в 1С

- как исправить ошибки

- а также, какие действия необходимо осуществить в программе, чтобы ваш налог на прибыль был рассчитан автоматически, а декларация была сформирована правильно.

После семинара вам будет представлен авторский раздаточный материал в виде “шпаргалок”, которые вам несомненно помогут вам в вашей текущей работе. Дадим ответы на все ваши вопросы

![]()

Дорогой Коллега , за 24 часа до начала онлайн-семинара на Ваш email поступит ссылка на подключение к прямому эфиру. Полная запись семинара будет доступна для повторного просмотра на следующий день (в прямом эфире быть необязательно!)

Семинар №8. «ПФР за 1 квартал 2016г.»

Прямой эфир: 26 Апреля, запись на следующий день. Лектор:, Грянина Е.А.

Программа семинара:

Расчет РСВ-1 за 1 квартал 2016 г необходимо представить в ПФР не позднее 16 мая 2016 года (на бумажном носителе) или не позднее 20 мая 2015 года (в электронном виде). С апреля 2016 г помимо привычного РСВ-1 в ПФР потребуется представлять новую ежемесячную форму отчетности – СЗВ-М. Впервые ее нужно будет представить за апрель 2016 г в срок до 10 мая 2016 г.

Мы рекомендуем сдавать отчетность в ПФР заранее, так как в случае обнаружения в ней ошибок, сдачу отчета придется повторить, при этом срок сдачи продлен не будет. А вероятность наличия ошибок в отчетности ПФР весьма велика!

Не зря отчетность в ПФР среди бухгалтеров считается самой сложной, такого количества проверок не производится больше ни для одной отчетности: суммы взносов должны коррелировать с суммами заработка по каждому сотруднику за каждый месяц расчетного периода и нарастающим итогом, а также с периодами работы в записях о стаже.

Чтобы разобраться с хитросплетениями требований ПФР и благополучно обойти все ошибки при формировании расчета РСВ-1 и формы СЗВ-М в программах 1С посетите наш онлайн семинар.

На семинаре Елена Грянина подробно расскажет и на практических примерах покажет, как обеспечить правильное заполнение формы РСВ-1 ПФР и СЗВ-М в программах 1С (1С:Бухгалтерия 3.0, 1С:ЗУП 2.5 и 1С:ЗУП 3.0).

На онлайн-семинаре мы рассмотрим:

- Форма расчета РСВ-1 ПФР: состав и правила заполнения

- Составление расчета по форме РСВ-1 ПФР в программах 1С («1С: Бухгалтерия 8 ред.3.0», «1С:Зарплата и Управление Персоналом 2.5», «1С:Зарплата и Управление Персоналом 8 ред.3.0»): как обеспечить корректное автоматическое заполнение и на что обратить внимание

- Проверка расчета РСВ-1 ПФР: как избежать ошибок

- Форма СЗВ-М: правила заполнения и подготовка формы в программах «1С»

- Ответим на все ваши вопросы

![]()

Дорогой Коллега , за 24 часа до начала онлайн-семинара на Ваш email поступит ссылка на подключение к прямому эфиру. Полная запись семинара будет доступна для повторного просмотра на следующий день (в прямом эфире быть необязательно!)

До встречи на онлайн-семинарах!

По всем техническим вопросам пишите на mail@profbuh8.ru, онлайн-консультанту, в комментариях или звоните +7 495 988 92 58

100% Гарантия от Profbuh8.ru

.

Но в будущем мы больше не сможем работать с Вами или Вашей компанией.