Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Мы продолжаем Вас информировать о самых последних законодательных изменений и интересных функций в программе 1С:Бухгалтерия 8.

Разъяснения Минфина «в пользу» налогоплательщиков

- В Письме от 30.06.2014 № 03-04-05/31345 Минфин России сделал вывод, что стандартные вычеты на детей налогоплательщик может получить по заявлению и предоставлению подтверждающих документов у любого работодателя. Даже если он работает на условиях внешнего совместительства. Налоговый агент в этом случае действует правомерно, независимо «от наличия самостоятельных источников доходов» работника.

- В ответе на частный запрос Минфин России в Письме от 01.09.14 № 03-04-06/43711 указал, что организация – налоговый агент по НДФЛ обязана перечислить удержанный налог не позже дня зачисления денежных средств налогоплательщикам на пластиковые карты. Таким образом, платеж НДФЛ должен быть сделан в день поступления в банк реестра для зачисления денег на карты.

- Минфин России в письме от 18.08.14 № 03-07-11/41194 определил, что суммыотступных, полученные по договору аренды от арендатора в случае отказа от аренды торговых площадей, не являются реализацией и, следовательно, не подлежат включению в налоговую базу по НДС.

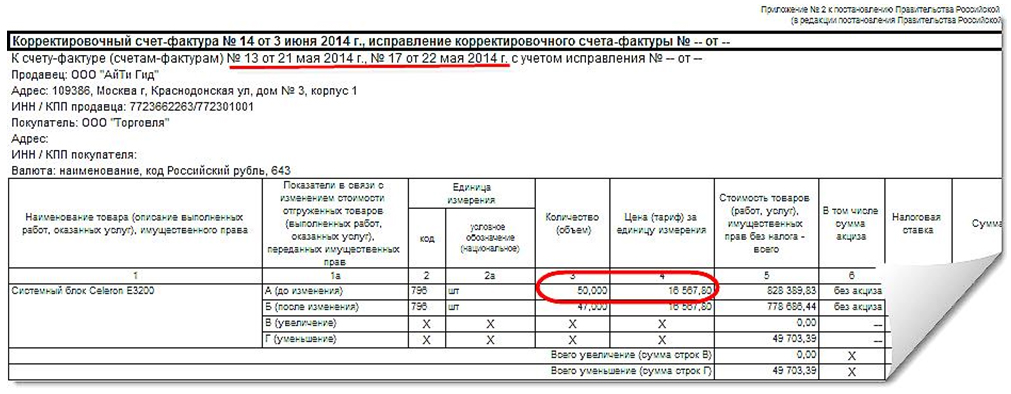

- Департамент по налоговой политике разъяснил как можно выписать единый корректировочный счет-фактуру на изменение стоимости отгруженных товаров (работ, услуг), имеющих одинаковое название и цену (тариф) и указанных в двух и более счетах-фактурах (Письмо Минфина РФ от 05.09.14 № 03-07-09/44607).

Для этого в графе 3 строки А корректировочного счета-фактуры указывается суммарное количество товаров (работ, услуг), имеющих одинаковое название и цену в выданных первичных счетах-фактурах.

Изменения в программе 1С:Бухгалтерия 8 редакция 3.0

Очень приятная новость для бухгалтера!

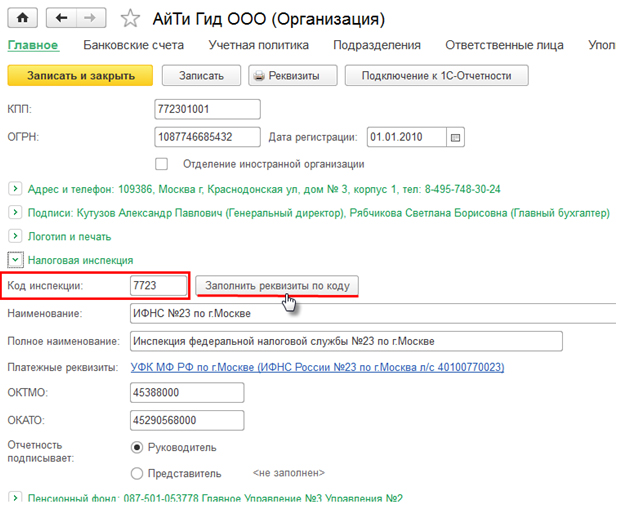

Начиная с релиза 3.0.36.13 можно ввести все реквизиты вашей налоговой инспекции в программу автоматически, всего лишьуказав ее код(раздел Главное – Настройки: Организации — закладка Главное)

Программа самостоятельно заполнит название ИФНС, ее коды и банковские реквизиты для уплаты налогов. Более того, периодически программа будет проверять изменение таких реквизитов. Если они будут меняться, то программа будет предлагать изменить их автоматически.

Напоминаем, что для подключения такого сервиса вы должны являться пользователем ИТС и у вас должна быть подключена интернет-поддержка пользователя(меню Администрирование – Подключение интернет-поддержки)

Аналогичным образом вы можете заполнить реквизиты ФСС и ПФР, указав их код подчиненности.

Интересный вопросы из Мастер-группы:

Вопрос:

Если организация работает с разными ставками НДС, покупатель аванс перечислил больше, чем должен, а в платежном поручении указывает ставку НДС какую хочет (некоторые покупатели вообще указывают «без НДС»), как программа рассчитает НДС с авансов?

Ответ:

1. Не важно, что покупатель перечислил больше, чем должен. Если вы не вернули ему разницу обратно, то обязаны со всей суммы аванса рассчитать НДС.

И не важно, что он в платежном поручении не выделил НДС. Договор заключен по товару с НДС, вы являетесь плательщиком НДС, поэтому обязаны выполнять требования законодательства по НДС.

2. Если вы не можете определить точно ставку по авансу, то безопасней воспользоваться расчетной ставкой 18/118.

При реализации, когда вы установите конкретно всю номенклатуру и ставки НДС по ней, программа зачтет авансовый НДС в книгу покупок к вычету. Ей ведь не важна на этом этапе ставка. Важен факт аванса.

Надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск и задать свой вопрос вы можете в комментариях ниже

Читайте предыдущие выпуски: Выпуски 1-28

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.