12 Онлайн-семинаров «Годовая отчетность в 1С:8 за 2015 г.» + Бонус-семинары

Оформление заявки на участие:

График проведения семинаров:

прямые эфиры + запись на следующий день

08 Декабря (вторник) Онлайн-семинар №0 (бесплатно)

«Новшества 2016 г. Обзор всех изменений»

Лектор: Климова М.А.

15 Декабря (вторник) Онлайн-семинар №1

«Первоочередная отчетность за 2015 г: Сведения о среднесписочной численности. Единая (упрощенная) налоговая декларация. Подготовка к отчетной кампании за 2015 год — разбор основных ошибок в 1С:8, которые нужно исправить до конца 2015 г.»

Лекторы: Шерст О.В., Грянина Е.А

25 Декабря (пятница) Онлайн-семинар №2

«Новшества 2016 г. Подробный разбор всех изменений»

Лектор: Климова М.А.

25 Декабря (пятница) Бонус онлайн-семинар (!)

«Командировки работников. Всё по новому в 2016 г.»

Лектор: Климова М.А.

28 Декабря (понедельник) Онлайн-семинар №3

«Расчет по форме-4 ФСС за 2015г. в 1С 8.3»

Лектор: Грянина Е.А.

13 Января (среда) Онлайн-семинар №4

«Налоговая декларация по НДС за IVквартал 2015г.и Налоговая декларация по косвенным налогам при импорте товаров с территории государств — членов таможенного союза за декабрь 2015г. в 1С:8 »

Лектор: Шерст О.В.

21 Января (четверг) Онлайн-семинар №5

«Транспортный налог и Земельный налог 2015г. в 1С:8»

Лектор: Шерст О.В.

22 Января (пятница) Онлайн-семинар №6

«Отчетность в ПФР за 2015г. в 1С 8.3»

Лектор: Грянина Е.А.

08 Февраля (понедельник) Бонус онлайн-семинар (!)

«Учет по НДФЛ в программах 1С в 2016 году»

Лектор: Грянина Е.А.

17 Февраля (среда) Онлайн-семинар №7

«Декларация при упрощенной системе налогообложения за 2015г. (объект налогообложения «Доходы» и «Доходы минус расходы» в 1С:8.)»

Лектор: Шерст О.В.

20 Февраля (суббота) Онлайн-семинар №8

«Налог на имущество 2015г. в 1С:8»

Лектор: Шерст О.В.

25 Февраля (четверг) Онлайн-семинар №9

«Налог на прибыль 2015г. в 1С 8.3»

Лектор: Шерст О.В.

02 Марта (четверг) Онлайн-семинар №10

«Бухгалтерская отчетность за 2015 г. в 1С:8»

Лектор: Шерст О.В.

26 Февраля (пятница) Онлайн-семинар №11

«Сведения о доходах сотрудников по форме 2-НДФЛ за 2015г. в 1С:8»

Лектор: Грянина Е.А.

17 Марта (четверг) Онлайн-семинар №12

«Учетная политика на 2016г. в 1С 8.3»

Лектор: Шерст О.В.

Цена действует при заказе до 31 января 23:00

Доступ к прямым эфирам вам будет предоставлен сразу же по факту поступления заявки.

- Чтобы оформить заявку на участие от имени ЮР. или ФИЗ. лица кликайте на кнопку КУПИТЬ у нужного вам варианта выше.

- Доступ к прямым эфирам и записям будет предоставлен всем сотрудникам вашей компании без каких-либо ограничений

- Каждый раз за 24 часа до начала прямого эфира на ваш email будет поступать уведомление со ссылкой на подключение.

ЗАПИСЬ в отличном качестве будет доступна для скачивания на следующий день. - Подробную программу курса по 1С:Бухгалтерия 8.3 ред. 3.0 смотрите здесь >>

СКАЧАТЬ — Справочник по оформлению платежных поручений в бюджет в 2016 г.

Скачать справочник в архиве RAR, 1.62 Мб Скачать справочник в самораспаков. архиве, 1.62 МбДорогой Коллега , за период новогодних каникул к нашему проекту присоединилось более 3 000 бухгалтеров со всей России. По многочисленным просьбам, вы можете оформить заявку на участие в наших семинарах по Годовой отчетности в 1С:8 по «старой» цене до 15 января 23:00 Мск.. Заявку на участие оформляйте выше >>

I. ПРАВИЛЬНЫЕ ОТВЕТЫ НОВОГОДНЕЙ ВИКТОРИНЫ «Проверь свою готовность к 2016 году»

Вопросы от Климовой М.А.:

1. Различие в ценовом критерии признания ОС между бухгалтерским и налоговым учетами в 2016 г. порождает…

a) налогооблагаемые временные разницы

2. Можете ли Вы узнать о приостановлении операций по счетам контрагента Вашей организации?

c) эта информация есть на сайте ФНС

3. Новую форму 6-НДФЛ необходимо заполнять ….

b) по каждому ОКТМО отдельно

4. Как изменится в 2016 году торговый сбор в Москве?

c) он увеличится

5. Родителю ребенка-инвалида, родившегося в семье вторым, в 2016 году необходимо предоставлять стандартный налоговый вычет в размере …

a) 13 400 руб.

6. Взносы в ПФР по дополнительному тарифу необходимо уплачивать за…

c) сотрудников, имеющих право на досрочную пенсию и работающих во вредных, тяжелых или опасных условиях

7. Начисляются ли законные проценты, предусмотренные ст. 317.1 ГК РФ, на сумму аванса по договору поставки?

b) нет, это не денежное обязательство

8. Являются ли синонимами в 2016 г. термины «ключевая ставка Банка России» и «ставка рефинансирования Банка России»?

a) нет, но значение ставки рефинансирования приравнено к значению ключевой ставки на 01.01.2016

9. Должна ли организация подавать статистическую отчетность по месту нахождения обособленного подразделения, не являющегося филиалом или представительством?

c) нет

10. Определите сумму (в рублях) облагаемого НДФЛ дохода работника в виде компенсации расходов по загранкомандировке, если:

величина облагаемого дохода в иностранной валюте 300 долл. США;

работник вернулся из командировки 25 декабря 2015 года, курс доллара, установленный Банком России, на эту дату – 65 руб.;

работник отчитался о командировке 18 января 2016 года; курс доллара, установленный Банком России, на эту дату – 68 руб.;

авансовый отчет был утвержден 24 января 2016 года; курс доллара, установленный Банком России, на эту дату – 71 руб.;

на 31.12.2016 курс доллара, установленный Банком России, – 69 руб.

b) 20 700 руб.

Вопросы от Гряниной Е.А.:

11. Какой статус налогоплательщика НДФЛ следует установить для работника при приеме его на работу, если он является иностранным гражданином, осуществляющим трудовую деятельность по найму в РФ на основании патента?

c) Нерезидент, работающий по найму на основании патента

12. Какой статус застрахованного лица для расчета страховых взносов следует установить для работника при приеме его на работу, если он является временно пребывающим на территории РФ гражданином Республики Казахстан?

a) Иностранные граждане, приравненные к гражданам РФ (постоянно проживающие, признанные беженцами, граждане страны-участника Договора о ЕАЭС)

13. Работник был временно нетрудоспособен в период с 11.01.2016 по 15.01.2016, его средний заработок для расчета пособия составляет 1000 руб., пособие выплачивается в размере 100% среднего заработка. В листке нетрудоспособности имеется отметка о нарушении режима 15.01.2016.

В какой сумме работнику будет начислено пособие по временной нетрудоспособности?

c) 4 200,13 руб.

14. Работник обратился к работодателю за выплатой единовременного пособия за счет ФСС при рождении ребенка. Ребенок рожден 05.01.2016 г. Какую сумму пособия следует выплатить работнику (организация расположена в местности без применения районных коэффициентов) ?

a) 14 497,80 руб.

15. Работнику 22.01.2016 начисляются и выплачиваются отпускные за отпуск с 26.01.2016 по 22.02.2016. В какой срок следует перечислить НДФЛ, удержанный при выплате отпускных?

b) Не позднее 31.01.2016

16. Работнику в январскую зарплату выплачивается годовая премия за 2015 год. Дата выплаты 10.02.2016. В какой срок следует перечислить НДФЛ, удержанный при выплате зарплаты?

a) Не позднее 11.02.2016

17. Работник был уволен 22.01.2016, при увольнении ему был выдан доход в натуральной форме, НДФЛ с которого удержан не был. В какой срок следует представить в ИФНС сведения о невозможности удержания НДФЛ с работника?

c) До 1 марта 2017 г.

18. Организация применяет основной тариф страховых взносов. Пусть за период с 01.01.2016 по 31.07.2016 работнику организации начислено 700 000 руб. В августе 2016 г. работнику начисляется еще 100 000 руб. Какую сумму страховых взносов, и в какие фонды следует уплатить организации с зарплаты этого работника за август?

b) ПФР – 21 520 руб.; ФОМС – 5 100 руб.; ФСС — 522 руб.

Вопросы Шерст О.В.:

19. Какой вид операции необходимо указывать в документе «Списание с расчетного счета» при переводе рублевой суммы банку для приобретения валюты?

A. Прочие расчеты с контрагентами

20. Какой вид расхода необходимо указать в статье справочника «Статьи затрат», если он связан с транспортировкой приобретаемых товаров. Транспортные расходы по учетной политике должны списываться по формуле среднего процента

A. Транспортные расходы

21. Что необходимо пошагово сделать в программе, для включения «новой» методики ведения раздельного учета «входного» НДС на третьем субконто к счету 19 «Способы учета НДС»

1. В форме «Учетная политика» на закладке «НДС» установить флажок в поле «Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям»

22. Каким образом в программе отразить затраты, которые должны учитываться в составе прочих расходов по БУ, и одновременно не учитываться по НУ, т.е. не уменьшающие налоговую базу по налогу на прибыль

1. Затраты должны быть отражены по дебету счета 91.02, при этом в статье затрат справочника «Прочие доходы и расходы» флажок «Принимается к налоговому учету» не устанавливается

23. Какие расчеты, связанные с расчетом зарплаты, невозможно осуществить в программе в специальных документах и поэтому их вносят в документ «Начисление зарплаты» вручную?

3. Компенсация за неиспользованный отпуск и материальная помощь

24. Какие действия необходимо осуществить в программе для отражения расходов на приобретение ОС при УСН (объект «Доходы и расходы») в книге учета доходов и расходов, если оплата за ОС происходит после принятия ОС к учету

3. Отразить факт оплаты за ОС с помощью документа «Регистрация оплаты ОС и НМА УСН»

25. Какие действия необходимо осуществить в программе, чтобы автоматически рассчитывался транспортный налог при процедуре закрытия месяца?

1. Ввести запись в регистре «Регистрация транспортного средства» с видом «Регистрация»

26. Каким образом в программе осуществить автоматический перенос убытков прошлых лет в налоговом учете (налог на прибыль) на периоды, когда будет получена прибыль?

1. Для автоматического переноса полученного убытка необходимо ввести документ «Операция, введенная вручную», где полученный убыток отражается только в НУ по счету 97.21

27. С помощью какого документа в программе отражается исправление первичного документа поставщика и осуществляется регистрация исправительного счета-фактуры при обнаружении ошибки?

1. Документ «Корректировка поступления» вид операции «Исправление в первичных документах»

28. Каким образом отражается поступление денежных средств на расчетный счет при розничной торговле, если оплата за товар прошла пластиковой картой

1. Документ «Поступление на расчетный счет» вид операции «Поступления от продаж по платежным картам и банковским кредитам»

II. ПОБЕДИТЕЛИ ВИКТОРИНЫ — первые 11 мест, кто набрал больше всего баллов

1. shulov_e… — 28 прав. ответов из 28. Приз — Курс по 1С:Бухгалтерия 8 ред. 3.0 + 12 семинаров по отчетности

2. sartakovochka… — 28 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

3. Shulova_olga… — 27 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

4. ustina5… — 26 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

5. lllkkk66… — 26 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

6. matrena_kuz… — 26 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

7. newrasik… — 25 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

8. savvina_kristina… — 25 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

9. shulga… — 24 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

10. irina_efremova… — 24 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

11. j.urusova… — 24 прав. ответов из 28. Приз — 12 семинаров по Годовой отчетности за 2015 г. в 1С:8

Мы поздравляем победителей! Вопросы были непростые! Вы молодцы!

Наши менеджеры свяжутся с вами и предоставят доступ к указанным призам.

Подробный разбор всех вопросов, АВТОРЫ проведут на первых семинарах по Годовой отчетности в 1С:8. (25 и 28 декабря).

III. ОБЕЩАННЫЙ ПОДАРОК ДЛЯ ВСЕХ УЧАСТНИКОВ ВИКТОРИНЫ и ПОДПИСЧИКОВ Профбух8.ру

Дорогой Коллега , специально для Вас в качестве Подарка мы подготовили:

- Календарь Бухгалтера на 2016 год

- Производственный календарь на 2016 год

- Новогодний календарь от Профбух8.ру

Скачивайте данный подарок, кликая по кнопкам ниже:

Скачать Подарок-Календари в архиве RAR Скачать Подарок-Календари в самораспаков. архивеДорогой Коллега , если вы ещё не оформили заявку на участие в 12 Семинарах по Годовой отчетности за 2015 г. + 2 Бонус-семинара, тогда вы можете сделать это прямо сейчас по «старой» цене в честь Наступающего Нового года!

Доступ вам будет предоставлен сразу же, не дожидаясь оплаты. Следующие семинары состоятся 25 и 28 декабря и далее по графику.

ПОБЕДИТЕЛИ

Аккумулятор внешний для планшетов и смартфонов

nnche… Черевкова Наталия Николаевна

belka92197… Фейдулина Алла Александровна

fin@vtk-… Денисова Галина Петровна

egrigorev… Григорьева Евгения Алексеевна

Gorihina…Горихина Елена Евгеньевна

metr2010… Юдаева Ольга Анатольевна

natusya2266… Чмырева Наталья Владимировна

ugagrobiznes… Коляда Ольга Николаевна

belka92197… Фейдулина Алла Александровна

alexkrw… Кривых Александр Анатольевич

Tais54… Погребняк Елена Николаевна

almaz.ufa…Файрушин Айрат Миннулович

natasha_vep…Вепринцева Наталья Евгеньевна

shugam.68…Рогова Елена Викторовна

sve-linnik…Линник Светлана Ивановна

Массажная подушка «Подковка»

mvgolyako… Голяков Михаил Владимирович

m345k… Сапогова Елена Александровна

beg99… Балицкая Елена Георгиевна

yanis20027… Янчева Елена Владимировна

parshakova…Паршакова М.В.

annamour…Васильева Анна Александровна

kozakova_e… Козакова Екатерина

621bn…Белова Наталья Владимировна

luol99…Чермянина Любовь Григорьевна

Мультиварка Panasonic SR-TMH10ATW

jilstroyindi… Светлана

masha_mi… Карамышева Мария Александровна

svetlana…Орлова Светлана Евгеньевна

iriandr…Андрианова Ирина Анатольевна

akylovoleg…Акулов Олег Евгеньевич

m-ag08…Гильдебрант Марина Рудольфовна

Капсульная кофемашина Delonghi EN 97.W

yanis20027… Янчева Елена Владимировна

valyakina…Валякина Елена Владимировна

madmak2007… Камнева Ульяна

kochetova.vf…Кочетова Виктория Федоровна

s_o_m_79…Семченкова Ольга Михайловна

Запись розыгрыша доступна здесь:

Смотреть запись >> от 09 декабря 12:00 Мск.

Смотреть запись >> от 10 декабря 12:00 Мск.

Смотреть запись >> от 11 декабря 12:00 Мск.

Запись финального розыгрыша доступна с записью семинара от 15 декабря 2015 г. здесь >>

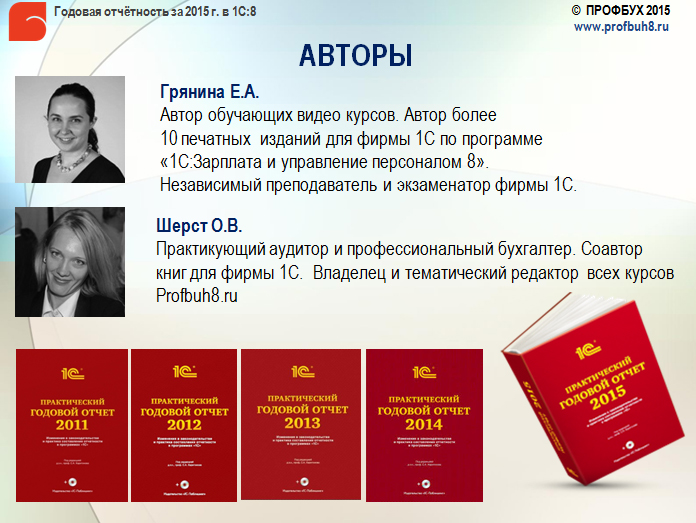

ЛЕКТОРЫ:

Шерст О.В.

Шерст О.В.

Подробнее о Лекторе >>

Грянина Е.А.

Грянина Е.А.

Подробнее о Лекторе >>

Климова М.А.

Климова М.А.

Подробнее о Лекторе >>

100% Гарантия от Профбух8

.

1. Если в течение 30 дней после оплаты вы решите что эти семинары не для вас, тогда мы вам перечислим назад 100% оплаченную сумму, при этом все материалы останутся у Вас на руках.

.

2. Если в течение 30 дней после оплаты вы решите что эти семинары не для вас, тогда вы можете выбрать любой другой наш продукт взамен на ваше усмотрение.

.

3. Если после всех семинаров (вы были в прямых эфирах и просмотрели все семинары лично) вы останетесь недовольны полученным результатом, тогда сообщите нам об этом и мы вернём вам назад 100% оплаченную сумму.

Семинар №1.

«Подготовка к сдаче отчетности и первоочередная отчетность за 2015 г: Сведения о среднесписочной численности. Единая (упрощенная) налоговая декларация. Подготовка к отчетной кампании за 2015 год — разбор основных ошибок в 1С 8.3, которые нужно исправить до конца 2015 г.»

Прямой эфир: 15 декабря, Шерст О.В., Грянина Е.А.

Программа онлайн-семинара:

Чтобы отчетная кампания за 2015 год прошла успешно важно своевременно к ней подготовиться: «подчистить хвосты», найти и исправить ошибки в учете. Оптимально сделать это еще в декабре, пока отчетный период не «закрыт», и можно оперативно внести необходимые исправления. На семинаре Ольга Шерст и Елена Грянина расскажут об основных ошибках, препятствующих формированию корректной отчетности, и способах их исправления в программах 1С.

Вторая часть онлайн семинара будет посвящена первоочередной годовой отчетности, которая представляется в самые ранние сроки – это Сведения о среднесписочной численности и Единая (упрощенная) налоговая декларация. На практических примерах Ольга Шерст и Елена Грянина расскажут и покажут, как правильно заполнить эти отчетные формы в программах «1С».

Программа семинара:

- Подготовка к отчетной кампании за 2015 год — разбор основных ошибок, которые нужно исправить уже сейчас, чтобы получить корректную отчетность в срок

- Сведения о среднесписочной численности: порядок заполнения и формирование в программах «1С:8» (1С:ЗУП 2.5/3.0, 1С:Бухгалтерия 3.0)

- Единая (упрощенная) налоговая декларация: кто сдает, порядок заполнения и формирование в 1С:Бухгалтерии 3.0

![]()

доступен в записи для участников серии семинаров по Годовой отчетности в 1С:8

Семинар №2.

«Новшества 2016 г. Подробный разбор всех изменений. Самые крутые виражи»

Прямой эфир: 25 декабря, Климова М.А.

Программа онлайн-семинара:

1. НДФЛ:

- расчет 6-НДФЛ – что это, зачем и как?

- большая реформа налоговых вычетов: думаете только вычеты на детей предоставляются по-новому? Нет! Почти все!

- новые правила уплаты налога при продаже недвижимости – это важно для каждого;

- новые правила определения даты получения доходов в виде отпускных, больничных, сверхнормативных командировочных компенсаций: что было, что будет, чем сердце успокоиться?

- другие важнейшие нововведения.

- новые правила признания амортизируемого имущества – новый конфликт бухучета с налоговым учетом;

- новый порядок признания расходов и доходов по заемным средствам – коридор сужается;

- новые условия уплаты квартальных авансовых платежей по налогу на прибыль;

- другие важнейшие нововведения.

- многострадальное движимое имущество: что его ждет в 2016 году?

- налог с жилых помещений, принадлежащих организациям: угроза становится реальной;

- налог с коммерческой недвижимости: новые объекты, новые налогоплательщики, новые регионы;

- другие важнейшие нововведения.

- коэффициенты-дефляторы установлены;

- другие важнейшие нововведения.

- новая предельная величина базы по страховым взносам в 2016 г.;

- новая ежемесячная отчетность в ПФР;

- индексация детских пособий: отход от традиционной практики;

- фиксированный платеж: увеличение суммы и новые сложности со списанием;

- другие важные аспекты применения законодательства.

- введение профессионального стандарта «Бухгалтер»;

- резкое ужесточение личной ответственности бухгалтера за нарушения при ведении бухучета;

- изменение требований к обязательному аудиту;

- впечатляющие штрафы за непредставление статистической отчетности;

- другие важнейшие нововведения.

![]()

доступен в записи для участников серии семинаров по Годовой отчетности в 1С:8

Бонус-семинар (!)

«Командировки работников. Всё по новому в 2016 г.»

Прямой эфир: 25 декабря, Климова М.А.

Программа онлайн-семинара:

1. Новый порядок документального оформления командировок: стоит ли обходиться без командировочных удостоверений и как это сделать наиболее безболезненно?

2. Порядок работы с подотчетными суммами. Три не похожих друг на друга способа учета подотчетных сумм: в бухучете, в налоговом учете и для НДФЛ. Новый механизм пересчета в рубли валютных расходов командированного лица в 2015 г. для налога на прибыль, а в 2016 г. – для НДФЛ.

3. Расходы на проезд: новая миссия билетов, требования к документам, новые возможности для вычета НДС, новые особенности документирования проезда на автотранспорте в командировку, новые особенности документального подтверждения расходов на такси.

4. Расходы на проживание. Как гостиничный счет может стать главным документом по командировке? Новые требования к оформлению гостиничных счетов. Новые особенности при аренде жилья у граждан по месту командировки.

5. Суточные: с ног на голову. Суточные по заграничным командировкам не умещаются в нормативы по НДФЛ: что делать? Суточных при командировках по России больше не будет? Чем заменить суточные при однодневных командировках?

6. Другие расходы по командировкам: визовые, на оформление заграничных паспортов, на упаковку и перевозку багажа, на страхование и т.п. Оценим риски и возможности.

7. ОТВЕТЫ НА ВСЕ ВОПРОСЫ (до последнего)

![]() доступен в записи для участников серии семинаров по Годовой отчетности в 1С:8

доступен в записи для участников серии семинаров по Годовой отчетности в 1С:8

Семинар №3.

«Расчет по форме-4 ФСС за 2015 г. в 1С 8.3»

Прямой эфир: 28 декабря, Грянина Е.А.

Программа онлайн-семинара:

Расчет 4-ФСС за 2015 год необходимо представить в ФСС не позднее 20 января 2016 года (на бумажном носителе) или не позднее 25 января 2016 года (в электронном виде) по форме, утвержденной Приказом ФСС РФ от 26.02.2015 N 59.

Обратите внимание, что приказом ФСС РФ от 20.07.2015 № 304 был несколько изменен порядок заполнения расчета 4-ФСС. Еще один приказ ФСС, которым вносятся изменения в форму расчета 4-ФСС, находится сейчас на утверждении, и очень вероятно, что отчитываться за 2015 год мы будем уже по обновленной форме.

Чтобы быть в курсе всех изменений, и правильно и быстро подготовить отчет по форме 4-ФСС с использованием программ 1С, посетите наш онлайн-семинар.

На семинаре Елена Грянина подробно расскажет о новшествах в заполнении формы 4-ФСС и покажет, как применить их на практике (в программах 1С:8). Также мы освежим в памяти все основные моменты, на которые нужно обратить внимание при заполнении расчета 4-ФСС за 2015 г. в программах 1С:8 (1С:Бухгалтерия 3.0, 1С:ЗУП 2.5 и 1С:ЗУП 3.0).

Традиционно на семинарах по годовой отчетности мы разбираем и нововведения следующего года, Елена Грянина расскажет об изменениях в учете страховых взносов и пособий в программах «1С» в 2016 году.

Итого мы разберём:

- Форма расчета 4-ФСС — 2015 г.: состав и правила заполнения

- Составление расчета по форме-4 ФСС в программах 1С («1С: Бухгалтерия 8 ред.3.0», «1С:Зарплата и Управление Персоналом 8 ред.2.5», «1С:Зарплата и Управление Персоналом ред.3.0»): как обеспечить корректное автоматическое заполнение и на что обратить внимание

- Новшества в учете страховых взносов и пособий за счет ФСС в 2016 году

- Ответим на все ваши вопросы

![]() доступен в записи для участников серии семинаров по Годовой отчетности в 1С:8

доступен в записи для участников серии семинаров по Годовой отчетности в 1С:8

Семинар №4.

«Налоговая декларация по НДС за IV квартал 2015г. и Налоговая декларация по косвенным налогам при импорте товаров с территории государств — членов таможенного союза за декабрь 2015г. в 1С 8.3»

Прямой эфир: 13 Января, Шерст О.В.

Программа онлайн-семинара:

За IV квартал декларация по НДС сдается по новой форме в расширенном виде. На сегодня появилось много разъяснений, особенностей, связанных с ее заполнением.

И на семинаре мы будем разбирать такие нюансы и осуществлять пошаговое ее заполнение.

Итак, на семинаре первым делом мы подготовим базу для автоматического заполнения декларации. Т.е. рассмотрим особенности ввода документов и уделим особое внимание трудностям отражения операций в 1С:8:

- особенности проставления кодов вида операций — новые разъяснения налоговиков и как они реализованы в 1С? Новые коды операций – когда необходимо их будет использовать?

- горячая тема «Вычеты по НДС» — все ли так тут прозрачно? Подводные камни с переносом вычета на 3 года

- вычет НДС по счету-фактуре от упрощенца. Минфин против

- новые разъяснения по принятию к вычету НДС по авансовому счету-фактуре. Грядут изменения

- что означает «проявить должную осмотрительность» по мнению налоговиков?

- принятие НДС к вычету по импортным операциям. Разбираем в 1Сметодику исчисления НДС и принятия его к вычету при импорте из стран-членов Таможенного союза.

Далее, мы приступим к заполнению декларации по НДС за IV квартал в программе 1С:8 ред.3. Рассмотрим особенности заполнения каждого раздела декларации:

- Заполнение «старых» разделов с 1 по 7ой – какие теперь особенности необходимо учесть?

- Заполняем правильно Раздел 8 «Сведения из книги покупок…»? Это ключевой раздел нашей декларации, т.к. именно в этом разделе каждая операция проверяется налоговиками – каждый счет-фактура должен найти пару в общероссийской базе счетов-фактур!

- Правильное заполнение раздела 9 «Сведения из книги продаж» — сведения из книги, которые мы выгрузим в автоматизированную систему ФНС так же имеет огромное значение. Из этой информации и будет осуществляться поиск подтверждения покупок наших контрагентов.

- Разделы 10 и 11 «Сведения из журналов счетов фактур…» — кто обязан заполнять данные и как правильно это сделать? Сложность заполнения данных разделов состоит еще в том, что необходимо обеспечить зеркальное отражение операций.

Проверка декларации по НДС! Это последний «ключевой» этап составления декларации. Мы будем проводить:

- «тройную» проверку соответствия данных в налоговых регистрах, данным бухгалтерского учета и сумме рассчитанного налога в декларации

- автоматическую проверку контрольных соотношений в декларации

- встроенную автоматическую проверку декларации программой на ошибки

Необходимо заметить, что при камеральных проверках за I – III кварталы ФНС выставляла меньше требований, чем было необходимо. Т.е. ФНС брала «риски на себя», «схлопывая» погрешности в номерах СФ и др. Но теперь, требования будут посылаться более массово. И нам необходимо правильно научиться отвечать на них.

Будем разбирать коды ошибок, смотреть, каких «технических» ошибок можно избежать и как в 1С можно осуществить «встроенную» сверку данных счетов-фактур. Что обязательно должно совпасть, а на что можно и «закрыть» глаза?

И конечно же, дадим Ответы на все ваши вопросы!

отрывок из записи семинара

![]()

доступен в записи для участников серии семинаров по Годовой отчетности в 1С:8

Семинар №5.

«Транспортный налог и Земельный налог 2015г. в 1С 8.3»

Прямой эфир: 21 Января, Шерст О.В.

Программа онлайн-семинара:

На семинаре на базе программы 1С мы будем заполнять декларацию по транспортному налогу за 2015г.:

- одна декларация будет представляться в ИФНС по месту нахождения организации;

- вторая декларация – по месту нахождения обособленного подразделения.

Будут рассматриваться вопросы:

- введения повышающего коэффициента по уплате транспортного налога с автомобилей стоимостью свыше 3млн.рублей, и соответствующие изменения в программе 1С.

- кто и когда должен представлятьдекларацию в особенных ситуациях, в т.ч. при лизинге, при утилизации автотранспортного средства и др.

- какие данные необходимо ввести в программу, чтобы транспортный налог был рассчитан автоматически, и декларация заполнилась автоматически?

Мы будем вместе в программе «прорешивать» примеры и составлять на их основе декларацию. Дадим ответы на все ваши вопросы.

По земельному налогу на практических примерах будем составлять две декларации за 2015г.:

- одна декларация будет представляться в ИФНС по месту нахождения организации. Категория земель – «прочие земельные участки»;

- вторая декларация – во вторую ИФНС по другому муниципальному образованию. Категория земель – «сельскохозяйственные угодья».

Будем рассматривать порядок заполнения декларации и автоматизации земельного налога в 1С:

- субсчет для расчетов с бюджетом по земельному налогу 68.06 «Земельный налог» — как теперь автоматизируем начисление земельного налога?

- какой порядок применяется для настройки автоматического расчета налога и авансов по нему в программе 1С при процедуре «Закрытия месяца»?

- как вносятся изменения в программе, если меняются данные о земельном участке, например, категория земель и налоговая ставка?

- Дадим ответы на ваши вопросы

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

Семинар №6.

«Расчет по форме РСВ-1 ПФР за 2015 г. в 1С:8»

Прямой эфир: 22 января, Грянина Е.А.

Программа онлайн-семинара:

Расчет РСВ-1 за 2015 год необходимо представить в ПФР не позднее 15 февраля 2016 года (на бумажном носителе) или не позднее 20 февраля 2015 года (в электронном виде). Мы рекомендуем сдавать отчетность в ПФР заранее, так как в случае обнаружения в ней ошибок, сдачу отчета придется повторить, при этом срок сдачи продлен не будет. А вероятность наличия ошибок в отчете РСВ-1 весьма велика! Не зря отчетность в ПФР среди бухгалтеров считается самой сложной, такого количества проверок не производится больше ни для одной отчетности: суммы взносов должны коррелировать с суммами заработка по каждому сотруднику за каждый месяц расчетного периода и нарастающим итогом, а также с периодами работы в записях о стаже.

Чтобы разобраться с хитросплетениями требований ПФР и благополучно обойти все ошибки при формировании расчета РСВ-1 ПФР в программах 1С Вам посетите наш онлайн семинар.

На семинаре Елена Грянина подробно расскажет и на практических примерах покажет, как обеспечить правильное заполнение РСВ-1 ПФР в программах 1С (1С:Бухгалтерия 3.0, 1С:ЗУП 2.5 и 1С:ЗУП 3.0).

Дополнительно на семинаре мы разберем изменения в учете страховых взносов в ПФР и ФФОМС в программах «1С» в 2016 году.

Итого, мы разберём:

- Форма расчета РСВ-1 ПФР: состав и правила заполнения

- Составление расчета по форме РСВ-1 ПФР в программах 1С («1С: Бухгалтерия 8 ред.3.0», «1С:Зарплата и Управление Персоналом 2.5», «1С:Зарплата и Управление Персоналом 8 ред.3.0»): как обеспечить корректное автоматическое заполнение и на что обратить внимание

- Проверка расчета РСВ-1 ПФР: как избежать ошибок

- Новшества в учете страховых взносов в ПФР и ФОМС в 2015 году

- Дадим ответы на ваши вопросы

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

Семинар №7.

«Декларация при упрощенной системе налогообложения за 2015г. (объект налогообложения «Доходы» и «Доходы минус расходы» в 1С:8.)»

Прямой эфир: 17 Февраля, Шерст О.В.

Программа онлайн-семинара:

Разбираемся с нововведениями по УСН. Новые коэффициенты для расчета предельного дохода и др. Заполняем декларацию по УСН с учетом всех изменений.

Для декларации при УСН по объекту «Доходы» будем разбирать:

- особенности отражения доходов в программе для правильного их отражения в книге учета доходов и расходов. Исключение суммы НДС по выставленному СФ из состава доходов

- методология учета оплаты страховых взносов, на которые имеем право уменьшить налог при УСН – автоматизация в 1С

- особенности исчисления фиксированных страховых взносов для ИП (в т.ч. 1% от дохода). Как в программе автоматически исчисляем их и начисляем с целью уменьшения налога при УСН

- автоматический расчет авансовых платежей и автоматическое их отражение в декларации

- особенности автоматического заполнения разделов 1.1. и 2.1. в декларации в 1С

- заполнение декларации, если ставка 0% или пониженная ставка

- Ответы на ваши вопросы

Для декларации при УСН по объекту «Доходы минус расходы» будем разбирать:

- Особенности отражения расходов в программе. Отражаем правильно в книге учета доходов и расходов и учитываем в 1С:• учет «входного НДС» в расходах• дополнительные расходы при приобретении товаров• расходы на приобретение ОС• расходы, не учитываемые для целей налогового учета, которые в соответствии с «закрытым» перечнем не можем отразить в расходах

- автоматический расчет авансовых платежей и автоматическое их отражение в декларации

- перенос убытков прошлых лет – автоматизация операции в программе

- особенности автоматического заполнения разделов 1.2. и 2.2. в новой форме декларации в 1С

- если по итогам года в налоговом учете при УСН получился убыток – как исчисляем минимальный налог?

- Ответы на ваши вопросы

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

Бонус-семинар (!)

«Учет по НДФЛ в программах 1С 8.3 и 8.2 в 2016 году»

Прямой эфир: 8 февраля, Грянина Е.А.

Программа онлайн-семинара:

В 2016 году нас ждёт много новшеств в учете по НДФЛ – это и изменения в учете для нерезидентов, и новая форма ежеквартальной отчетности 6-НДФЛ и связанный с ней более детальный учет сумм удержанного налога (см. https://profbuh8.ru/2015/11/newform-6ndfl/), и новые социальные вычеты, которые с 2016 года сможет предоставлять работодатель, а также другие изменения.

Учесть все эти новшества нужно уже при расчете январской зарплаты, поэтому в начале февраля мы проводим для вас специальный семинар, посвященный ведению учета по НДФЛ в 2016 году в программах «1С:8». На семинаре Елена Грянина расскажет об изменениях в учете по НДФЛ в 2016 году и реализации этих изменений в программах 1С:8.

Программа семинара:

- Новшества и изменения в учете по НДФЛ с 2016 года

- Реализация изменений по НДФЛ в программах 1С:8 («1С: Бухгалтерия 8 ред.3.0», «1С:Зарплата и Управление Персоналом 2.5», «1С:Зарплата и Управление Персоналом 8 ред.3.0»)

- Ответ на ваши вопросы

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

Семинар №8.

«Налог на имущество 2015г. в 1С 8»

Прямой эфир: 20 февраля, Шерст О.В.

Программа онлайн-семинара:

На семинаре будут рассматриваться вопросы по исчислению налога на имущество в программе 1С:

- как осуществляется автоматический расчет налога на имущество в программе 1С? Разбираемся, какие регистры заполняются для этого. Особенности их заполнения

- изменения в составе налогообложения имущества – какие новшества? Какие объекты «уходят» из состав необлагаемых, а какие туда «приходят»? Как эти изменения учтены в программе 1С?

- как определяем порядок уплаты налога на имущество в зависимости от наличия государственной регистрации перехода права собственности на недвижимость? Выбытие и «прибытие» объекта

- особенности уплаты налога на имущество в сложных ситуациях и их автоматизация в 1С

- особенности расчета коэффициента владения для налога на имущество

- кадастровый налог на имущество и его автоматизация в программе. Как указать сведения о таких объектах, для автоматического заполнения Раздела 3 декларации?

- какая особенность исчисления налога на имущество по объектам недвижимости предусмотрена в законодательстве и в программе, для тех, кто применяет ЕНВД и УСН

- Новые контрольные соотношения по налогу на имущество.

На все эти вопросы на вебинаре ответит Ольга Шерст. Будем вместе в программе «прорешивать» примеры и составлять на их основе две декларации по налогу на имущество — в две разные ИФНС, т.к.:

- одна декларация представляется по месту нахождения организации;

- вторая декларация представляется по месту нахождения недвижимого имущества.

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

Семинар №9.

«Налог на прибыль 2015г. О нововведениях и порядке подготовки декларации по налогу на прибыль за 2015г. на примере «1С:Бухгалтерия 8 ред.3»»

Прямой эфир: 25 февраля, Шерст О.В.

Программа онлайн-семинара:

Все нововведения необходимо правильно отразить в Декларации по налогу на прибыль за 2015г. по форме, которая утверждена Приказом ФНС от 26.11.14 № ММВ-7-3/600@, так же необходимо учесть все методические указания по ее заполнению.

На нашем вебинаре мы будем подробно разбирать новое в налоговом учете по налогу на прибыль, а так же новые механизмы налогового учета в программе 1С:8 ред.3.

Итак, приступим к пошаговому заполнению декларации, для этого рассмотрим:

- организацию системы налогового учета в программе 1С и ее настройку

- основные вопросы, на которые необходимо обратить внимание при заполнении декларацииза 2015г.:• деление расходов на косвенные и прямые• проценты, уплачиваемые за заемные/кредитные средства• нормируемые расходы – порядок их учета• новогодние расходы: подарки, корпоративы и др.• офисные расходы: кулер и вода, кофе и печеньки• расходы, которые не можем учесть для целей налогообложения, к которым у налоговиков возникают претензии• отражение торгового сбора в декларации по налогу на прибыль• резервы по сомнительным долгам и списание безнадежной задолженности – как правильно?• перенос убытков прошлых лет — такой механизм в 1С не заложен. Оформляем операцию правильно – налог рассчитывается, а декларация заполняется автоматически

Так же на семинаре рассмотрим поправки в НК РФ в части налогообложения прибыли, которые нас ждут в 2016 г.:

- новый лимит для уплаты ежеквартальных авансовых платежей

- новый лимит для определения амортизируемого имущества

- аренда персонала

На семинаре мы автоматически рассчитаем налог на прибыль и пошагово заполним и проверим декларацию. Дадим ответы на все ваши вопросы.

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

Семинар №11.

«Сведения о доходах сотрудников по форме 2-НДФЛ за 2015г. в 1С:8»

Прямой эфир: 26 февраля, Грянина Е.А.

Программа онлайн-семинара:

Сведения о доходах сотрудников по форме 2-НДФЛ за 2015 г. следует подать в ИФНС не позднее 1 апреля 2016 года. Отчетность за 2015 год мы будем представлять по новой форме 2-НДФЛ и по новым правилам (утверждены приказом ФНС от 30.10.2015 N ММВ-7-11/485@).

Чтобы разобраться с новой формой 2-НДФЛ и корректно сформировать сведения о доходах работников за 2015 г. в программах 1С:8 посетите наш онлайн семинар.

На семинаре Елена Грянина подробно расскажет о новой форме 2-НДФЛ и на практических примерах покажет, как подготовить сведения 2-НДФЛ в программах 1С:8.

Обратите внимание, что особенностью сведений 2-НДФЛ является сложность проверки данных, содержащихся в отчетности. Некоторые доходы, которые мы начисляем в декабре 2015 года, мы не включаем в 2-НДФЛ за 2015 год, а показываем в отчетности уже 2016 года, с другой стороны, возможно, в отчетности 2015 года мы должны показать некоторые доходы, которые были начислены еще в 2014 году, но не вошли в отчет 2014 года. Также есть нюансы с отражением в отчетности по НДФЛ проведенных перерасчетов начисленных работникам сумм. Таким образом просто сверить общие суммы доходов со сводом начисленной зарплаты за год не получится! Как же проверить отчетность 2-НДФЛ? Ответ на этот вопрос Елена Грянина даст на онлайн семинаре, и поделится своими наработками по проверке сведений.

Программа семинара:

- Сведения о доходах по новой форме 2-НДФЛ: правила заполнения

- Подготовка сведений по форме 2-НДФЛ в программах 1С («1С: Бухгалтерия 8 ред.3.0», «1С:Зарплата и Управление Персоналом 2.5», «1С:Зарплата и Управление Персоналом 8 ред.3.0»)

- Практические рекомендации по проверке сведений НДФЛ

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

Семинар №10.

«Бухгалтерская отчетность за 2015 г. в 1С:8»

Прямой эфир: 02 марта, Шерст О.В.

Программа онлайн-семинара:

На семинаре по составлению бухгалтерской отчетности за 2015г. будем рассматривать вопросы:

- требования для оформления первичных документов, а так же регистров бухгалтерского учета. Какие настройки делаем в 1С для оформления регистров в соответствии с требованиями закона №402-ФЗ?

- Поговорим про состав бухгалтерской отчетности. Какие формы обязаны представлять, а какие нет. Как в программе реализован порядок и особенности их заполнения?

- Обязательна ли пояснительная записка? Пояснения и пояснительная записка – это одно и то же?

- Упрощение бухгалтерского учета. Как это работает?

Далее, перейдем к практической части – к составлению отчетности на примере программы 1С:

- составляем отчетность за 2015г. по «упрощенной форме»: «маленький балансик» и «маленький отчётик» о финансовых результатах. Кто теперь не может формировать отчетность по таким формам?

- составляем «обычную» годовую отчетность за 2015г. на примере бухгалтерского баланса и отчета о финансовых результатах

- как включить в состав бухгалтерской отчетности в 1С аудиторское заключение для электронной отправки отчета?

- рассмотрим порядок отправки отчетности в ИФНС и в Статистику в электронной форме из 1С.

Дополнительными материалами к семинару будут:

- Памятка по составлению баланса

- Памятка по составлению отчета о финансовых результатах

- Формирование справочников в 1С «Статьи затрат» и «Прочие доходы и расходы»

- Формирование справочников в 1С «Статьи движения денежных средствот настройки которых зависти правильность автоматического формирования отчета о движении денежных средств.

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

Семинар №12.

«Учетная политика на 2016г. в 1С:8»

Прямой эфир: 17 марта, Шерст О.В.

Программа онлайн-семинара:

Наша учетная политика – это наш внутренний устав, который каждый бухгалтер должен соблюдать. Но на практике получается, что те параметры, которые мы хотим определить в учетной политике, часто становятся невозможны для реализации их в программе 1С.

В нашем семинаре мы пойдем от обратного. Мы рассмотрим возможные варианты учетной политики в программе и посмотрим, как в связи с этим будем оформлять некоторые главы учетной политики «на бумаге».

На семинаре будем разбирать настройки учетной политики:

- для бухгалтерского учета

- для налогового учета для целей исчисления налога на прибыль и НДС

- для налогового учета при УСН

Так же мы проверим еще раз настройки учетной политики в 1С, т.к. будем множество изменений в НК РФ, начиная с 2016г. и в связи с этим поменяются многие параметры и механизмы работы программы.

Как во всем этом не запутаться и сделать нашу учетную политику действительно «идеальной» и удобной для нас — будем решать на нашем вебинаре.

С помощью наших шаблонов учетной политики. Вы теперь легко сможете ее создать в 1С и даже распечатать!

![]()

полная запись семинара будет доступна для повторного просмотра (скачивания) на следующий день после прямого эфира

100% Гарантия от Профбух8

.

1. Если в течение 30 дней после оплаты вы решите что эти семинары не для вас, тогда мы вам перечислим назад 100% оплаченную сумму, при этом все материалы останутся у Вас на руках.

.

2. Если в течение 30 дней после оплаты вы решите что эти семинары не для вас, тогда вы можете выбрать любой другой наш продукт взамен на ваше усмотрение.

.

3. Если после всех семинаров (вы были в прямых эфирах и просмотрели все семинары лично) вы останетесь недовольны полученным результатом, тогда сообщите нам об этом и мы вернём вам назад 100% оплаченную сумму.

Для отправки комментария вам необходимо авторизоваться.