Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях

и интересных функциях в программе 1С:8.

В самом начале выпуска, сообщаем, что Осенью 2017

на Профбух8 пройдут следующие онлайн-семинары:

02 октября: «Камеральные и выездные проверки: 100% готовность»

13 октября: «Бухгалтер и его организация: выход из ФНС-окружения»

03 ноября: «Обработка персональных данных: новые реалии – что делать ?»

03 ноября: «Работа с подотчетниками: новые возможности и новые проблемы»

кликайте по ссылкам, чтобы посмотреть подробные

программы всех семинаров и условия участия

Новостной выпуск №31 от 13 Сентября 2017 г.

1. ФНС разъяснила, какие коды доходов использовать при выплате премий различного характера и куда относить надбавку за выслугу лет в справке 2-НДФЛ

В Письме ФНС РФ от 07.08.2017 N СА-4-11/15473@ ведомство уточняет, что коды зависят от характера выплаты, показателей премирования и источника финансирования:

- код 2002 — премии, выплачиваемые за результаты труда, и другие показатели, предусмотренные законодательством и локальными нормативными актами;

- код 2003 — премии, выплачиваемые из прибыли, за счет средств специального назначения и целевых поступлений;

- код 2000 — надбавка за выслугу лет.

Напоминаем, что за ошибки в кодах справки 2-НДФЛ налоговая инспекция может оштрафовать на 500 руб. за каждый документ (ст. 126.1 НК РФ).

2. ФНС указала, как обозначить отрицательную величину взносов к уплате в расчете по страховым взносам

В связи с многочисленными вопросами ФНС выпустила письмо, где указала, как корректно заполнить 090 стр. Приложения 2 к Разделу I Расчета по страховым взносам в случае, когда сумма страховых взносов на случай временной нетрудоспособности и в связи с материнством к уплате оказалась отрицательной:

сумма с минусом в стр. 090 недопустима. О факте превышения выплаченных пособий над суммой страховых взносов будет говорить признак «2», поставленный в графах 1,3,5,7,9 стр. 090.

3. Стоимость путевок для членов семьи сотрудников не облагается взносами, если оплата производится непосредственно в санаторно-курортное (оздоровительное) учреждение

Такое разъяснение дал Минфин, отвечая на вопрос о путевках на санаторно-курортный и оздоровительный отдых для детей работников. Ведомство сослалось на п. 1 ст. 420 НК РФ и подчеркнуло, что оплата путевок не облагается страховыми взносами, так как производится, минуя карман работника, и в пользу лица, не состоящего с организацией в трудовых отношениях (Письмо Минфина РФ от 01.08.2017 № 03-04-06/48824).

4. Участники пилотного проекта заполняют Приложение 3 и 4 Раздела I в Расчете по страховым взносам, только если вступили в него не с начала года

ФНС выпустило письмо, отменяющее разъяснения данные в июле (Письмо ФНС РФ от 03.07.2017 № БС-4-11/12778@), согласно которым участникам пилотного проекта предписывалось заполнять сведения о расходах и выплатах произведенных работникам в случае временной нетрудоспособности и в связи с материнством. В письме уточняется, что участники пилотного проекта указанные приложения не заполняют и в Расчет не включают. Исключение составляют случаи, когда страхователь стал участником пилотного проекта не с начала расчетного периода. Такие страхователи заполняют Приложения 3 и 4 в части расходов, произведенных ими до вступления в пилотный проект.

Возможности программы 1С: Бухгалтерия 8 ред. 3.0

Помощник оплаты поставщикам

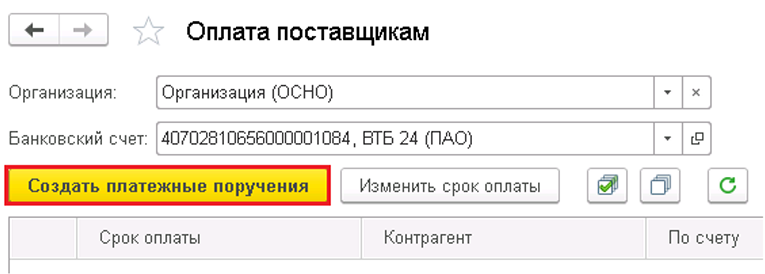

В программе 1С:Бухгалтерия есть возможность автоматически формировать платежные поручения через Помощник оплаты поставщикам. Эта операция реализована в программе специальной обработкой Оплата поставщикам (рис. 1).

Обработка доступна из главного меню — Все функции — Обработки — Оплата поставщикам или из раздела Банк и касса — Банк — Платежные поручения по кнопке Оплатить команда Товары и услуги.

Рис. 1

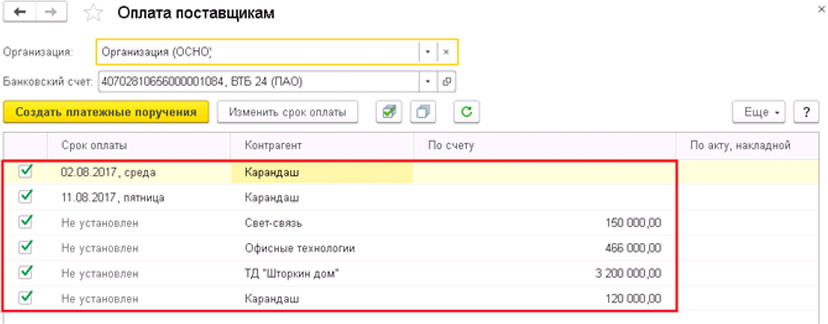

При входе в обработку открывается список данных на оплату поставщикам (рис. 2).

Рис. 2

Список формируется по остаткам счетов расчетов с поставщиками и данных документов Счета от поставщиков, которые не формируют проводок, но учитываются Помощником оплаты поставщикам.

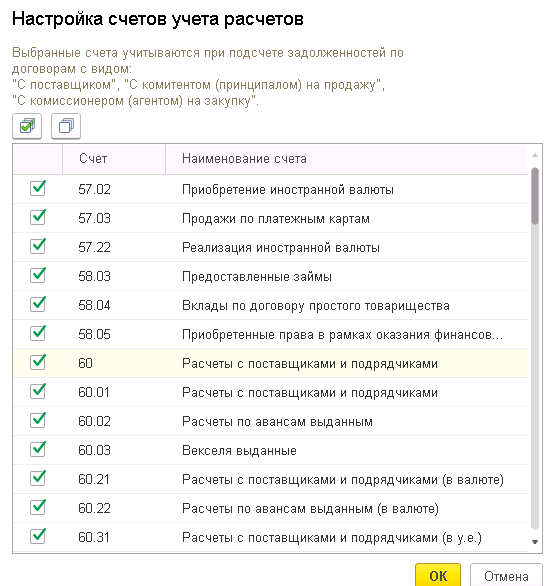

По ссылке Настройка счетов учета расчета с поставщиками можно уточнить счета учета для отбора неоплаченных или частично оплаченных счетов (рис. 3).

Рис. 3

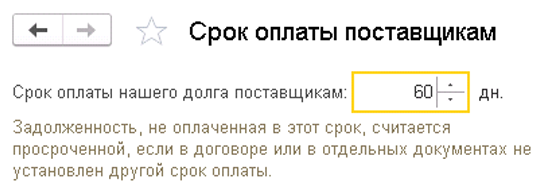

Сроки уплаты поставщику задаются в настройках параметров учета «в целом» по поставщикам и детализируются в договорах с поставщиками и в самих документах.

Для всех поставщиков «в целом» срок оплаты задается в настройках параметров учета: раздел Администрирование — Параметры учета — Срок оплаты поставщикам (рис. 4).

Рис. 4

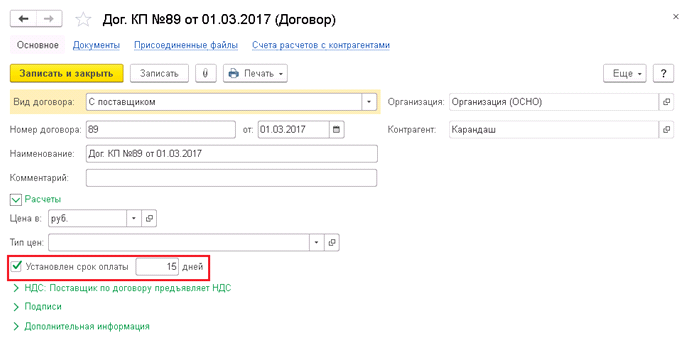

Детализация сроков оплаты поставщику происходит в договоре поставщику в поле Установлен срок оплаты (рис. 5).

Рис. 5

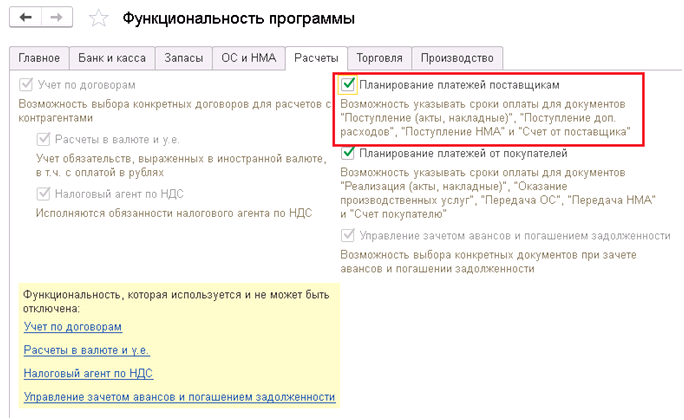

Указать сроки оплаты можно в самих документах в том случае, если в настройках Функциональности выставлена галочка Планирование платежей поставщикам (рис. 6).

Рис. 6

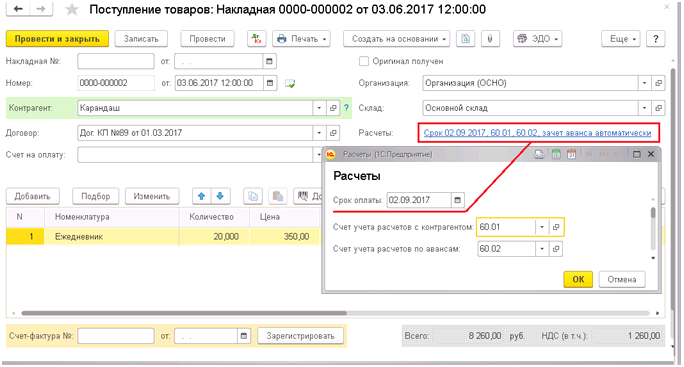

В документе Поступление (акты, накладные) срок уплаты устанавливается по ссылке Расчеты (рис. 7)

Рис. 7

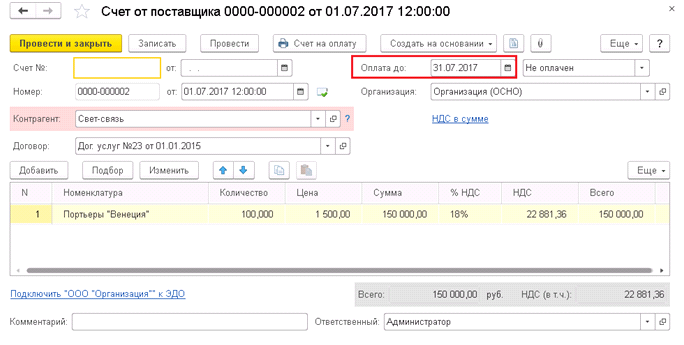

В документе Счет от поставщика срок оплаты задается в поле Оплата до (рис. 8).

Рис. 8

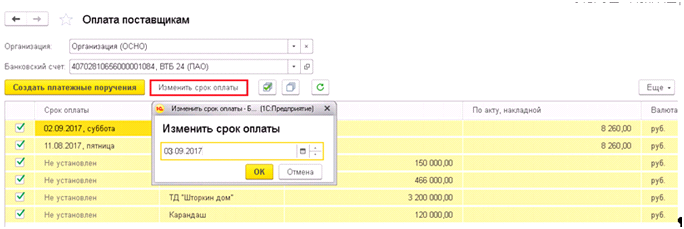

Помощник оплаты поставщикам позволяет автоматически изменять сроки оплаты при формировании платежных поручений. Новый срок оплаты можно указать либо сразу для всех документов списка, выделив документы комбинацией клавиш Ctrl+A, либо для каждого документа в отдельности по кнопке Изменить срок оплаты (рис. 9).

Рис. 9

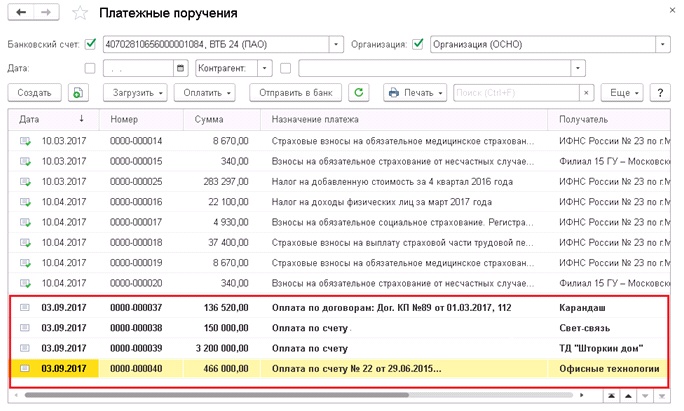

После установки нужного срока оплаты поставщикам, строки, по которым нужно сформировать платежные поручения, отмечаются флажком, и нажимается кнопка Создать платежные поручения (рис. 10).

Рис. 10

Сформированные Помощником оплаты поставщикам платежные поручения проверяются бухгалтером и после проверки проводятся. В случае, если настроен обмен с Банк-Клиент, платежные поручения передаются в банк для исполнения.

Внимание!

Подробно посмотреть о настройке Клиент-Банка можно в нашей статье: Работа с выпиской банка в 1С 8.3 Бухгалтерия

Вопрос:

Организация на ОСНО. Как в программе «1С:Бухгалтерия 8» редакции 3.0 оформить удержание с заработной платы сотрудника за ГСМ? Сотрудник использует служебный транспорт для личных целей. ГСМ оплачивается по топливной карте организации. Сотрудник написал заявление об удержании за ГСМ из заработной платы. Действует ли в данном случае ограничение суммы удержания из заработной платы сотрудника?

Ответ:

Если сотрудник ездит на служебном автомобиле по личным делам, то у него возникает натуральный доход, подлежащий обложению налогом на доходы физических лиц в виде оплаты товаров (ГСМ) и за предоставление имущественных прав (пользование служебным автомобилем) в интересах работника (пп.1 п.2 ст.211 НК РФ, Письмо Минфина России от 09.03.2017 № 03-04-05/13125).

Для того, чтобы у сотрудника не возникало дохода, облагаемого НДФЛ, необходимо его письменное согласие на компенсацию стоимости ГСМ, купленных организацией, и оплату за пользование служебным автомобилем (должен быть обоснованный расчет и договор).

Внимание!

У Организации возникнет доход, а вместе с ним и обязанность начислить НДС со стоимости реализации (пп. 1 п. 1 ст.146 НК РФ) и уплатить налог на прибыль (п. 2 ст. 249 НК РФ, п. 4 ст. 250 НК РФ).

Ограничение удержаний из заработной платы работника Трудовой кодекс накладывает только в случаях, предусмотренных ст. 137 ТК РФ, по удержаниям, не зависящим от воли работника. На данный случай действие ограничений ст. 138 ТК РФ не распространяется (Письмо Роструда от 26.09.2012 № ПГ/7156-6-1).

Отражение удержания за ГСМ в 1С

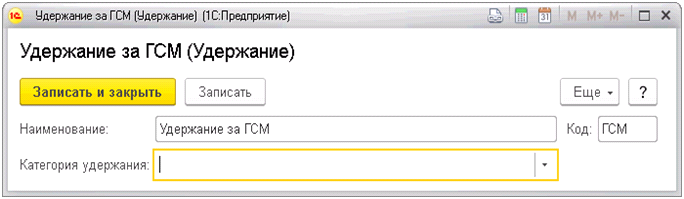

Шаг 1. Настройка нового вида удержания

Настройка нового вида удержания производится из раздела Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты – Удержания (Рис. 11)

Рис. 11

Поле Категория удержания не заполняется, так как для вида удержания Удержание за ГСМ в списке отсутствует подходящая категория.

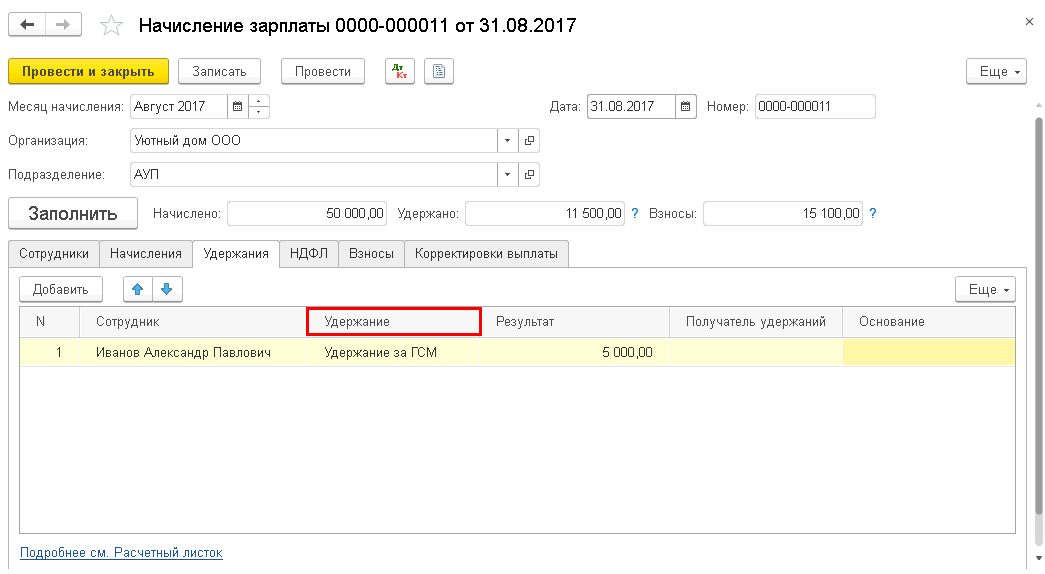

Шаг 2. Удержание за ГСМ из заработной платы

Для отражения удержания из заработной платы необходимо в документе Начисление зарплаты, раздел Зарплата и кадры – Зарплата – Все начисления а вкладке Удержания выбрать сотрудника, указать вид удержания и сумму, подлежащую удержанию (Рис. 12)

Рис. 12

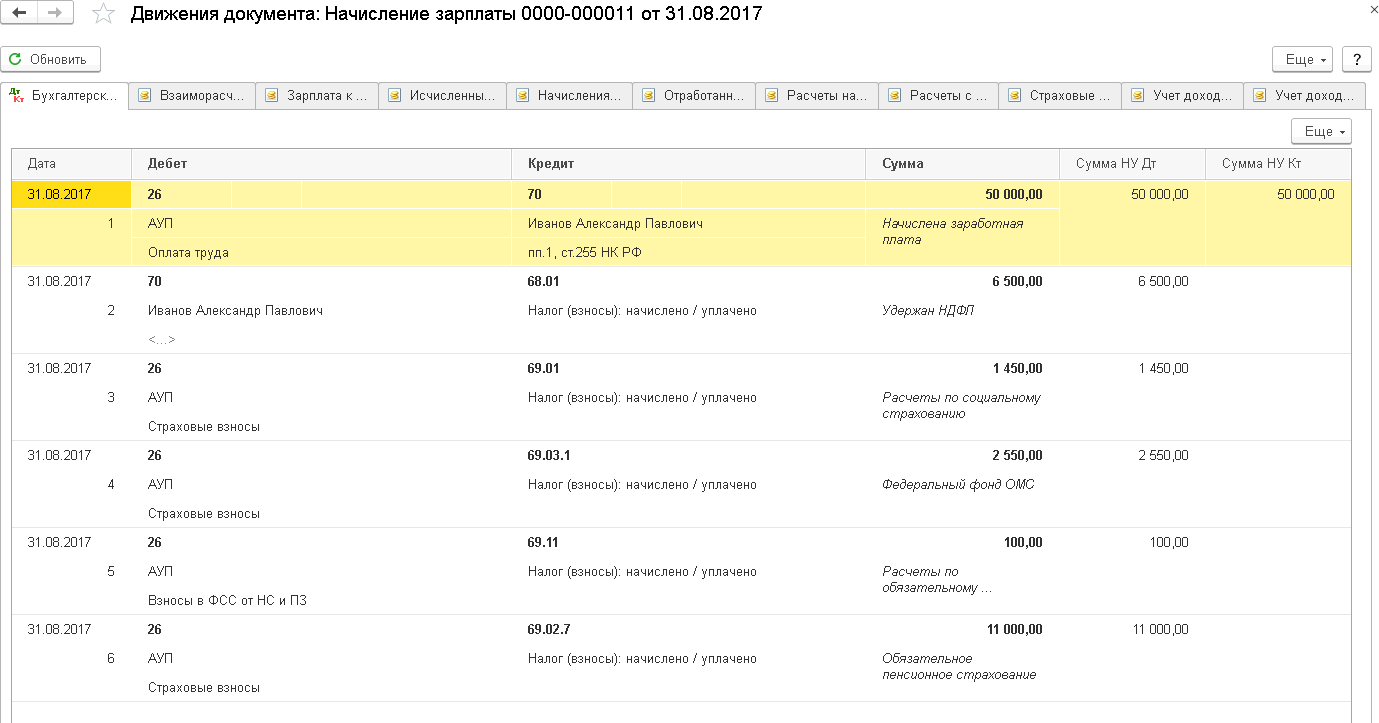

Проводки по документу (Рис. 13)

Рис. 13

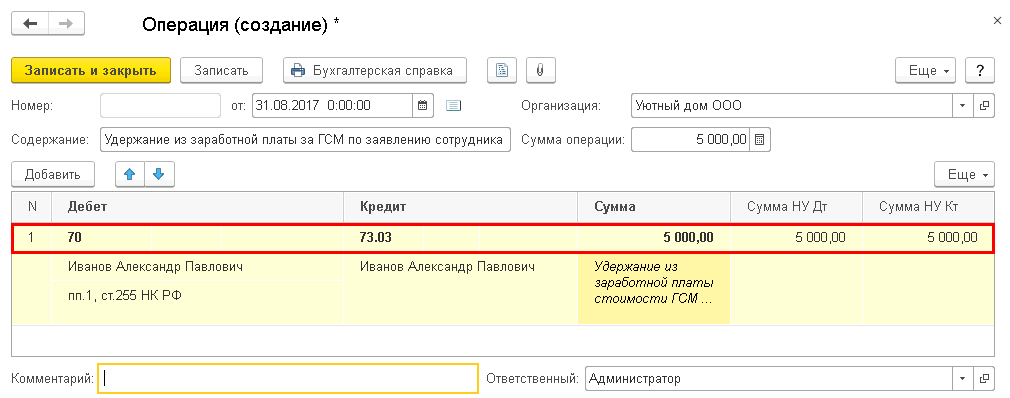

Как видим, при проведении документа данный вид удержания проводок не формирует. Для отражения суммы, удержанной за ГСМ, в бухгалтерском учете необходимо создать документ Операция, введенная вручную. Раздел Операции — Бухгалтерский учет — Операции, введенные вручную (Рис. 14)

Рис. 14

Информация!

В 1С виды удержаний, не имеющие категории, не формируют проводок в документе Начисление зарплаты. Однако, отражение удержания в документе Начисление зарплаты нужно для заполнения «зарплатных» документов: Расчетной ведомости, Расчетного листка, Ведомостей на выплату зарплаты.

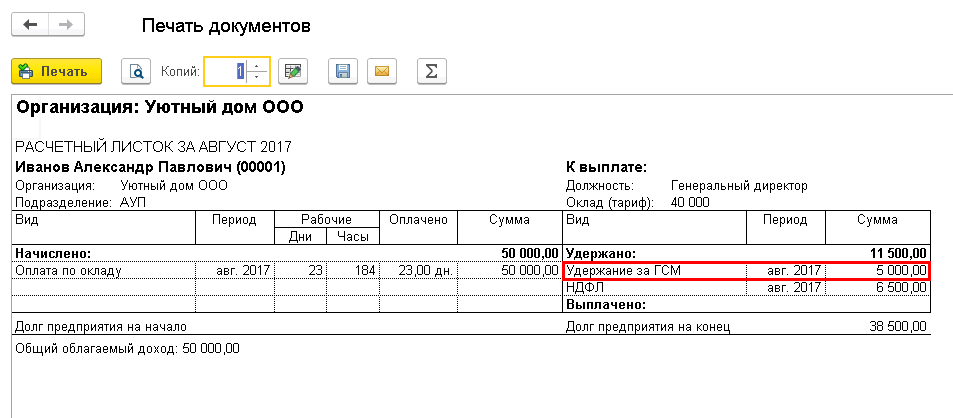

Шаг 3. Формирование Расчетного листка

Сумма, удержанная за ГСМ, уменьшает сумму к выплате сотруднику и отражается в Расчетном листке. Раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Расчетный листок (Рис. 15)

Рис. 15

{$name}, надеемся, что данный выпуск оказался интересным и полезным для Вас!

Предыдущие выпуски 2015-2017 года: Здесь >>

Ждём Вас и Вашу компанию на наших осенних онлайн-семинарах!

Оформить заявку на участие в онлайн-семинарах Осени 2017 >>

действуют специальные условия до 14 сентября 23:00 Мск!

PS.

Реплики из чата онлайн-семинара 11 сентября 2017

«Важные налоговые реформы Лета – 2017 и их критические последствия»:

Короче, репресии как при Сталине

Пора переезжать в другое государство — информация к размышлению

Сейчас для бухгалтера главное не работа, а правильное поведение на допросах! Абсурдное время!

Спасибо за семинар! все понятно! Только жаль, что нам не дают нормально работать и получать удовольстви от работы!

Сплошные стрессы((((

Коллеги, подключайтесь к нашим онлайн-семинарам,

будем вместе глубоко разбираться со всеми нововведениями

на практических примерах и с ответами на все ваши вопросы.

Оформить заявку на участие в онлайн-семинарах Осени 2017 >>

действуют специальные условия до 14 сентября 23:00 Мск!

Дорогой Коллега , по всем орг. вопросам пишите нашим

онлайн-консультантам на сайте или звоните +7 495 988 92 58.

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.