Данная статья подготовлена Еленой Гряниной по Материалам прямого эфира онлайн-семинара

«Декларация по форме 6-НДФЛ на примерах в «1С:8, ЗУП 3, БУХ 3»

При заполнении 6-НДФЛ за 1 квартал 2017 года в программах 1С 8.3 следует обратить внимание на изменения, описанные в этой статье.

Содержание

Изменения в правилах заполнения 6-НДФЛ

Рассмотрим основные изменения в правилах заполнения 6-НДФЛ, которые произошли сравнительно недавно, и посмотрим, как эти изменения повлияют на заполнение 6-НДФЛ за 1 квартал 2017 года.

Заполнение Раздела 2

В августе прошлого года ФНС впервые выпустила разъяснения о том, что Раздел 2 формы 6-НДФЛ должен заполняться по сроку перечисления налога: на какой квартал приходится срок перечисления НДФЛ (строка 120), в расчет за такой период и должна включаться операция (письмо ФНС от 09.08.2016 № ГД-4-11/14507). И далее ведомством уже разъяснялся именно такой порядок заполнения расчета. Например, письма ФНС от 24.10.2016 № БС-4-11/20126@, от 02.11.2016 № БС-4-11/20829@. Заполнение Раздела 2 формы 6-НДФЛ в соответствии с этими разъяснениями было реализовано в программах 1С 8.3, начиная с отчетности за 9 месяцев 2016 года.

Напомним, что срок перечисления для доходов в виде отпускных и больничных в соответствии с п. 6 ст. 226 НК РФ, определяется как последний день месяца выплаты дохода, а для всех других доходов – как следующий после выплаты день. Если срок перечисления приходится на выходной или праздничный день, то он переносится на следующий рабочий день.

Заполнение строки 070 «Сумма удержанного налога»

В конце прошлого года появились новые разъяснения ФНС по поводу заполнения в строке 070 суммы удержанного налога в Разделе 1 расчета 6-НДФЛ, согласно которым строка 070 должна заполняться в соответствии с датой удержания налога. То есть в каком отчетном периоде был удержан налог, в расчет за такой период он и включается (письмо ФНС от 29.11.16 № БС-4-11/22677). Налог всегда удерживается в момент выплаты дохода, поэтому для заполнения строки 070 важно, когда фактически был выплачен доход. В программах 1С 8.3 эти изменения были реализованы, начиная с отчетности за 2016 год.

Схема заполнения 6-НДФЛ

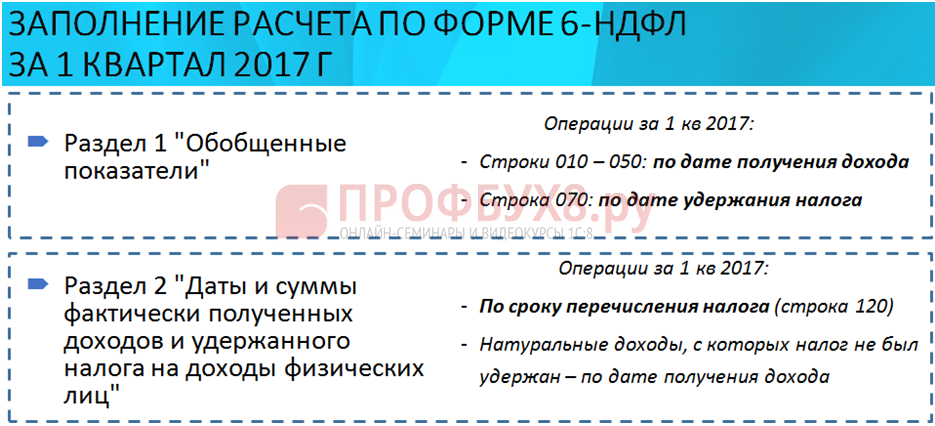

Таким образом, общая схема включения сумм в 6-НДФЛ за 1 квартал 2017 года выглядит следующим образом:

В расчете 6-НДФЛ присутствуют три разных «блока» данных, для каждого из которых предусмотрен «свой» отбор данных для включения в расчет:

- строки 010 – 050 Раздела 1 – данные включаются по дате получения дохода;

- строка 070 Раздела 1 – суммы удержанного налога включаются по дате удержания;

- Раздел 2 – отбор данных производится по сроку перечисления налога.

6-НДФЛ за 1 квартал 2017 года — примеры заполнения

Теперь рассмотрим, как должен быть заполнен расчет 6-НДФЛ на примерах.

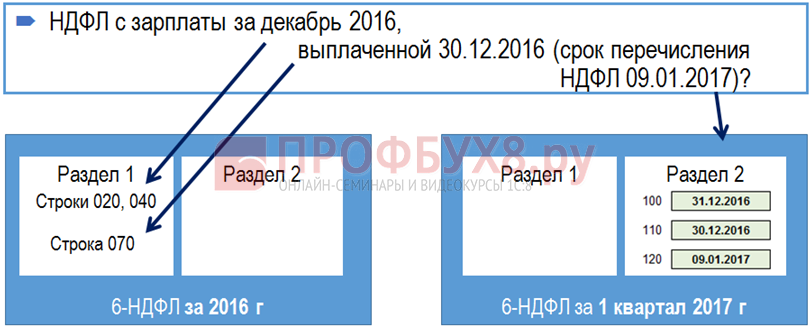

Пример 1. Зарплата за декабрь выплачена в декабре

Заработная плата за декабрь 2016 г. выплачена 30.12.2016 г.:

Раздел 1:

- строки 020, 040 (доход и исчисленный налог) – заполняются по дате получения дохода. Для заработной платы дата получения дохода – это последний день месяца, за который начислен доход. Для зарплаты за декабрь – это 31.12.2016 г. Значит, доход и исчисленный налог по заработной плате должны были быть включены в Раздел 1 за 2016 год;

- строка 070 (удержанный налог) — заполняется по дате удержания налога. Удержание НДФЛ производится в момент выплаты заработной платы. Выплата произошла 30.12.2016 г., эта дата приходится на 4 квартал 2016 г., следовательно, сумма удержанного НДФЛ также должна была быть отражена в Разделе 1 за 2016 год.

Раздел 2:

- отражение блока по удержанному НДФЛ с заработной платы в Разделе 2 зависит от срока перечисления налога (строки 120). Срок перечисления НДФЛ с заработной платы — день, следующий за днем выплаты дохода. В нашем примере — это 31.12.2016 г. Но в 2016 году 31 декабря пришлось на выходной день — субботу, поэтому срок перечисления передвигается на следующий рабочий день, то есть на 09.01.2017 г. Эта дата приходится уже на 1 квартал 2017 года, поэтому блок с информацией по заработной плате, выплаченной 30.12.2016 г. следует отразить в Разделе 2 за 1 квартал 2017 года.

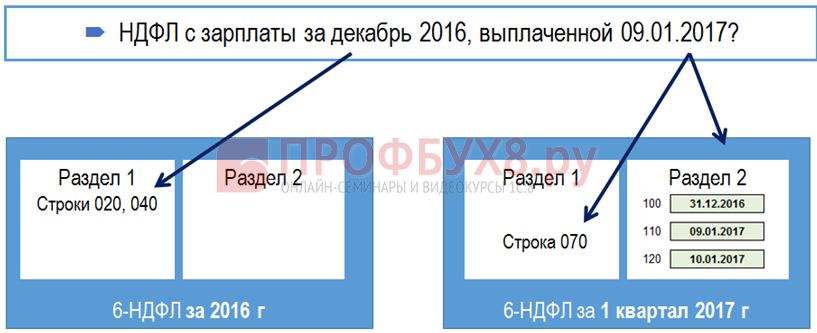

Пример 2. Зарплата за декабрь выплачена в январе

Заработная плата за декабрь 2016 г. выплачена 09.01.2017 г.:

Строки 020 и 040 Раздела 1 заполняются аналогично примеру 1, то есть доход в виде заработной платы за декабрь 2016 года и исчисленный с него налог отражаются в Разделе 1 за 2016 год.

В отличие от предыдущего примера дата удержания налога в этом случае приходится уже на 1 квартал 2017 года, так как дата удержания – это всегда дата выплаты дохода, а в нашем примере – 09.01.2017 г. Следовательно, сумму удержанного налога следует отразить в строке 070 Раздела 1 за 1 квартал 2017 года.

Срок перечисления НДФЛ в этом примере приходится на 10.01.2017 г., следовательно операция отражается в Разделе 2 за 1 квартал 2017 г.

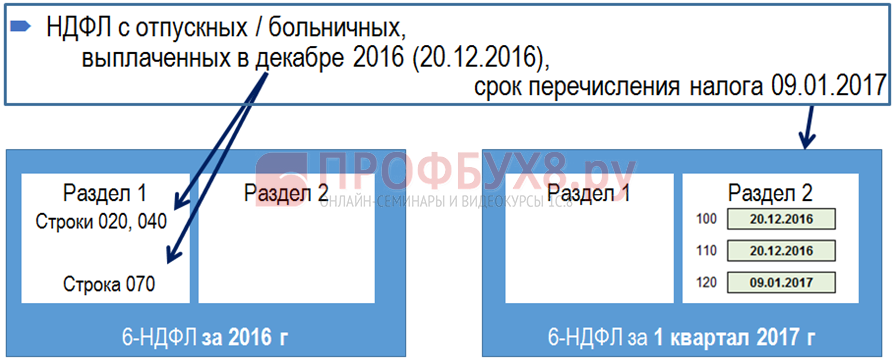

Пример 3. Отпускные или больничные, выплаченные в декабре

Отпускные или больничные, выплаченные в декабре 2016 г.:

Дата получения дохода, равно как и дата удержания налога, для отпускных и больничных определяется по дате их выплаты — декабрь 2016 года. Следовательно, в Раздел 1 они должны были быть включены в 2016 году: как по строкам 020, 040, так и по строке 070.

Срок перечисления налога для отпускных и больничных определяется как последний день месяца выплаты, то есть попадает на 31.12.2016 г. и по общему правилу переносится на 09.01.2017 г. Следовательно, отпускные и больничные, выплаченные в декабре 2016 года, следует отразить в Разделе 2 за 1 квартал 2017 года. Такая ситуация даже специально отдельно разобрана в письме ФНС от 05.04.2017 N БС-4-11/6420@.

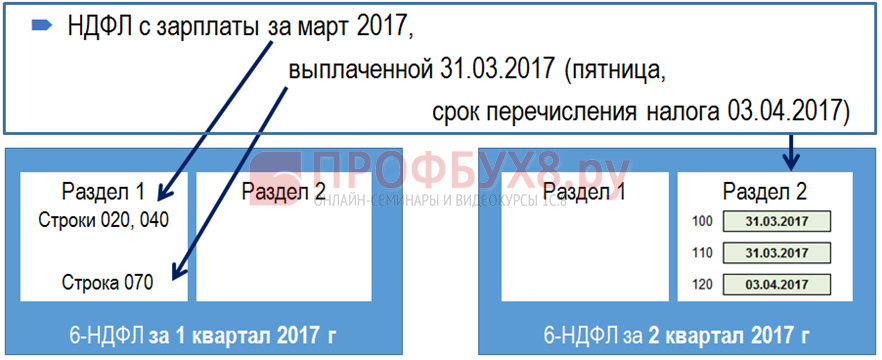

Пример 4. Зарплата за март выплачена в марте

Заработная плата за март 2017 г. выплачена 31.03.2017 г.:

Данный пример повторяет ситуацию Примера 1 только в другом отчетном периоде.

Дата получения дохода в виде заработной платы за март 2017 г. – это 31.03.2017 г., следовательно, зарплата за март отражается по строкам 020, 040 Раздела 1 за 1 квартал 2017 года.

Дата удержания налога – это дата выплаты, то есть 31.03.2017 г., также приходится на 1 квартал 2017 года, следовательно удержанный с зарплаты за март налог включается в строку 070 Раздела 1 за 1 квартал 2017 года.

А вот срок перечисления налога для этого примера приходится уже на апрель 2017 года, поэтому в Разделе 2 зарплата, выплаченная 31.03.2017 г., будет отражена уже только во 2 квартале 2017 года.

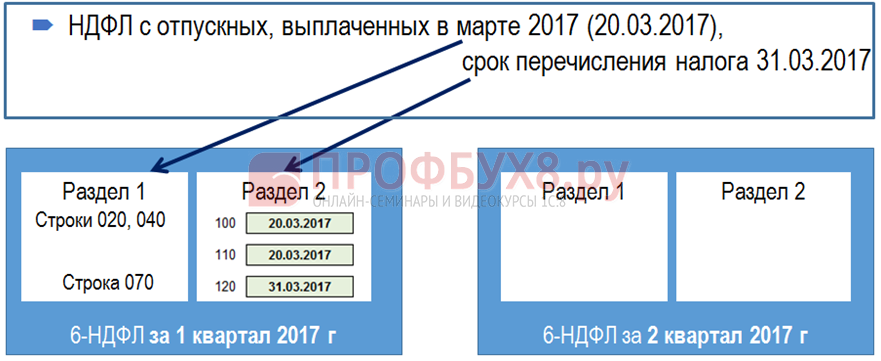

Пример 5. Отпускные или больничные, выплаченные в марте

Отпускные или больничные, выплаченные в марте 2017 г.:

Дата получения дохода равно как и дата удержания налога для этого примера — 20.03.2017 г., приходится на 1 квартал 2017 года, поэтому отпускные / больничные, выплаченные в марте 2017 года отражаются в Разделе 1 за 1 квартал 2017 года.

Срок перечисления налога — 31.03.2017 г., также попадает в 1 квартал 2017 года, поэтому отпускные и больничные, выплаченные в марте 2017 года. следует отразить в Разделе 2 за 1 квартал 2017 года.

Изменения в учете премий в 1С 8.3

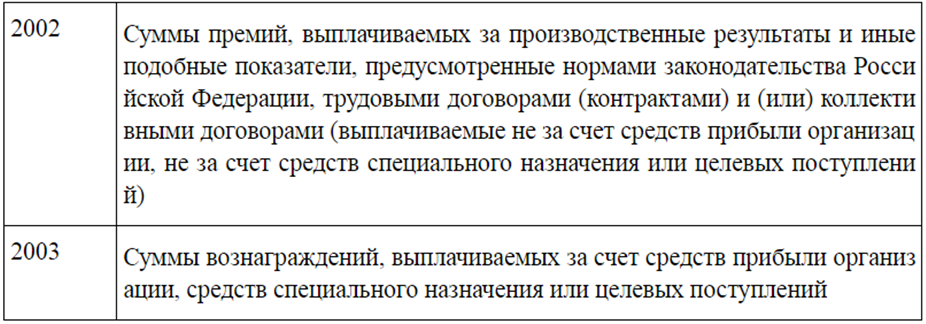

Приказом ФНС от 22.11.2016 № ММВ-7-11/633@ были введены отдельные коды доходов для учета премий:

Обратите внимание, что для перехода на новые коды доходов по премиям в программах 1С 8.3 рекомендуется создать новые виды начислений.

Если вместо создания новых начислений просто изменить код дохода для ранее применявшихся начислений, то это может привести к ошибкам в случае перепроведения документов прошлых периодов, так как данные о коде дохода записываются в учетные регистры программы при проведении документов начисления доходов.

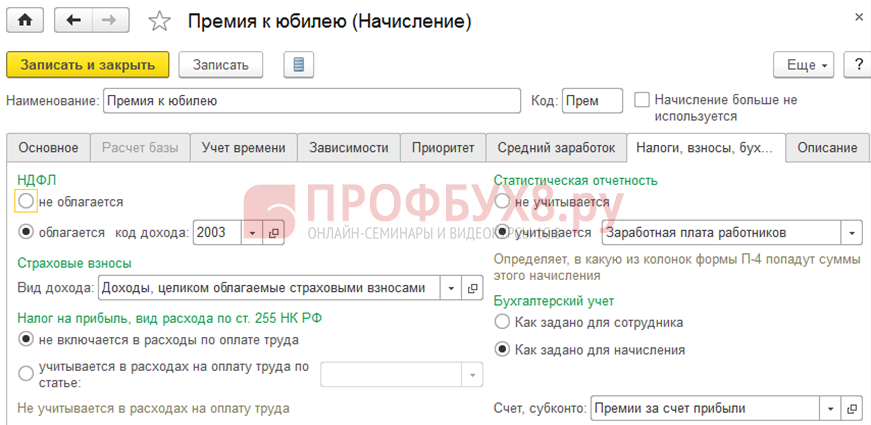

Премии с кодом 2003, то есть премии непроизводственного характера, допустим к юбилею или к 8 марта и т.п., учитываются по дате их выплаты, НДФЛ удерживается в момент выплаты и должен быть перечислен не позднее следующего за выплатой дня (см. ответ на вопрос 9 из письма ФНС от 01.08.2016 N БС-4-11/13984@).

В программе 1С ЗУП 8.3 такие премии настраиваются как вид начисления с назначением «Прочие начисления и выплаты»:

Такое назначение выбирается для того, чтобы иметь возможность указать, что эти премии не включаются в расходы на оплату труда по ст. 255 НК РФ, так как для начислений с назначением «Премии» эта настройка не доступна:

Что касается учета премий с кодом 2002 Премии за производственные результаты, то существуют две альтернативные точки зрения на их учет для целей НДФЛ:

- дата получения дохода в виде премии – это дата выплаты премии, соответственно налог с премии необходимо удержать при ее выплате и не позднее следующего дня перечислить в бюджет (позиция Минфина — письмо от 27.03.2015 № 03-04-07/17028);

- дата получения дохода в виде премии — это последний день месяца начисления премии, что следует из определения Верховного Суда РФ от 16.04.2015 № 307-КГ15-2718, в соответствии с которым ФНС выпустила письмо от 24.01.2017 N БС-4-11/1139@. Соответственно, при выплате такой премии в межрасчетный период можно не удерживать и не перечислять НДФЛ, а отложить его до расчета зарплаты за текущий месяц.

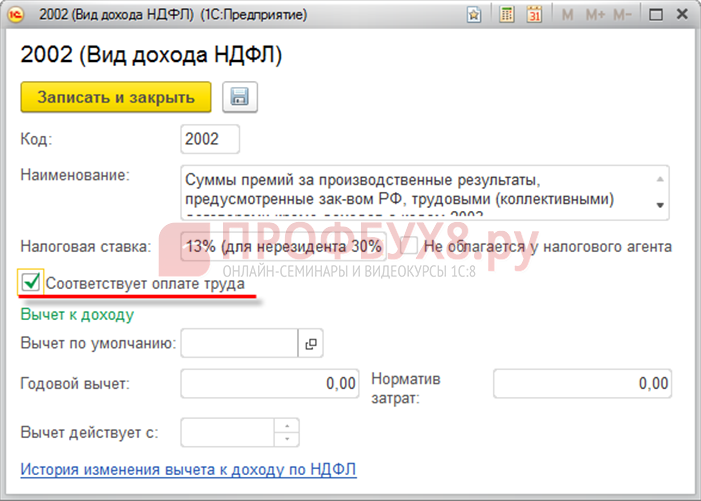

В связи с этим в программы 1С 8.3 была добавлена возможность пользователям самостоятельно настраивать, каким образом будет определяться дата получения дохода. Для этого в справочнике «Виды доходов НДФЛ»: Налоги и взносы — См.также – Виды доходов НДФЛ, был реализован флажок «Соответствует оплате труда»:

По умолчанию для кода 2002 флажок не взведен, что соответствует позиции Минфина (учет по дате выплаты). Если принимается позиция ВС и ФНС (учет по последнему дню месяца начисления), то следует установить этот флажок.

Обращаем внимание, что установка флажка «Соответствует оплате труда» в программе 1С 8.3 влияет только на определение даты фактического получения дохода, и не оказывает влияния на момент удержания НДФЛ и срок его перечисления.

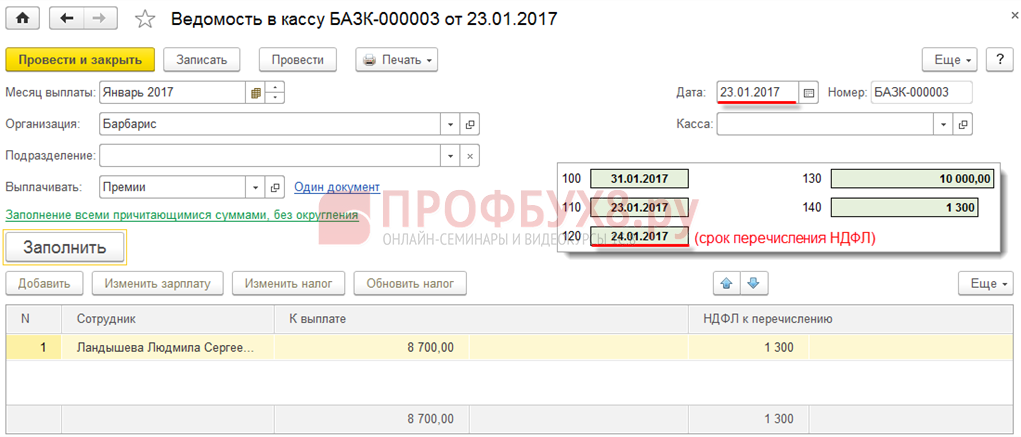

Если премия с перенастроенным кодом 2002 выплачивается в межрасчет, то в программе 1С 8.3 всё равно будет зарегистрировано начисление и удержание налога, перечислить который нужно не позднее следующего дня после выплаты:

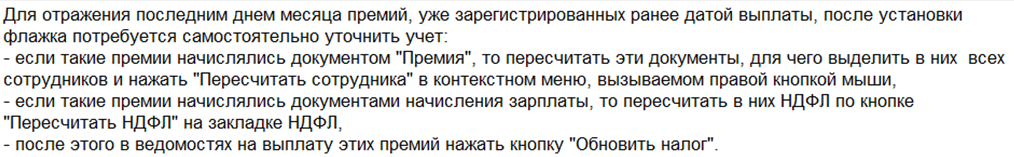

Второй важный момент: если ранее в программе 1С учет премий с кодом 2002 велся «без флажка», а теперь принято решение перейти на учет премий «с флажком», то есть на учет по последнему дню месяца начисления. Разработчики 1С в этом случае рекомендуют выполнить «уточнение учета» — подробный порядок действий приведен ими в описании изменений программы:

Если выполнить такое «уточнение учета» для сотрудников с «детскими» налоговыми вычетами, то в результате перерасчета налога и иного распределения вычетов по месяцам налогового периода (вычеты применяются за тот месяц, на который приходится дата получения дохода), сумма НДФЛ изменится.

В результате перерасчета в программе 1С 8.3 может оказаться, что налог был удержан в большей сумме, чем ранее перечислен в бюджет. Сдача 6-НДФЛ с такими данными приведет к доначислению пени по НДФЛ.

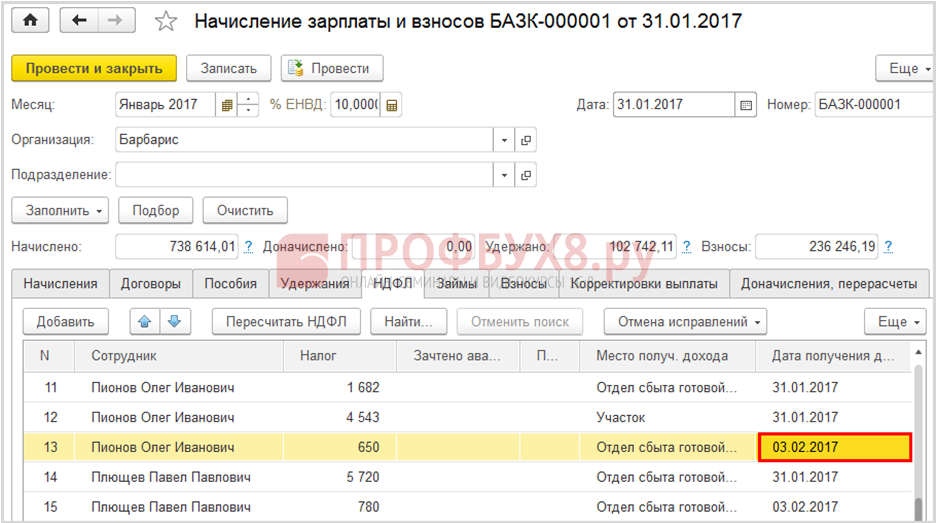

Учет «незарплатных» доходов в документе «Начисление зарплаты и взносов»

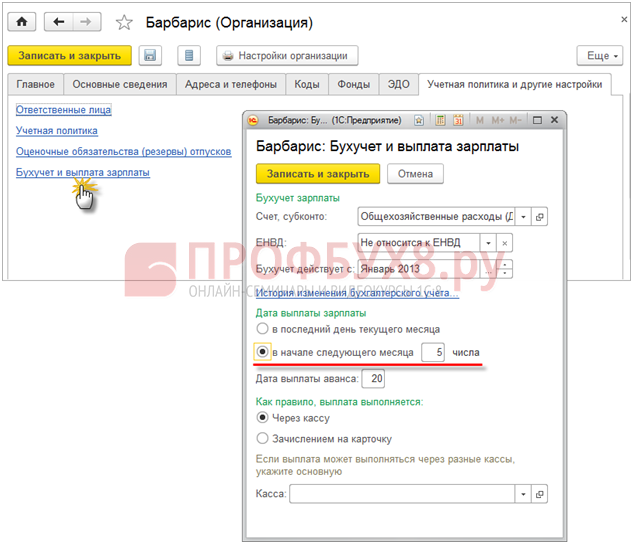

Ранее в программе 1С ЗУП 8.3 для так называемых «незарплатных» доходов (учитываемых по дате выплаты, например, с кодом дохода 4800), регистрируемых документом «Начисление зарплаты и взносов», дата получения дохода определялась как последний день месяца начисления. Это было признано ошибочным поведением программы, и теперь в качестве даты получения для таких доходов используется дата выплаты зарплаты из справочника «Организации»: закладка Учетная политика и другие настройки – ссылка Бухучет и выплата зарплаты:

Теперь, если в каком-то месяце требуется произвести выплату заработной платы раньше обычной даты выплаты, например, в случае если эта дата приходится на выходной и необходимо выплатить зарплату в предыдущий рабочий день, то перед заполнением (!) документа «Начисление зарплаты и взносов» за этот месяц следует изменить дату выплаты в настройках организации.

Например, обычная дата выплаты зарплаты в организации – 05 число. Зарплату за февраль организация выплачивает не 05, а 03 марта, поскольку 05 марта – воскресенье.

В этом случае перед заполнением документа «Начисление зарплаты и взносов» за февраль следует указать в настройках организации дату выплаты зарплаты – 03 число. В результате дата получения «незарплатного» дохода, с которого был исчислен налог, определяется как 03.03.2017 г., это можно увидеть на закладке «НДФЛ» документа «Начисление зарплаты и взносов»:

Таким образом, не забывайте заглядывать в настройки организации перед расчетом зарплаты либо откажитесь от практики начисления «незарплатных» доходов в документе «Начисление зарплаты и взносов», а используйте для этой цели другой документ, например, «Разовое начисление».

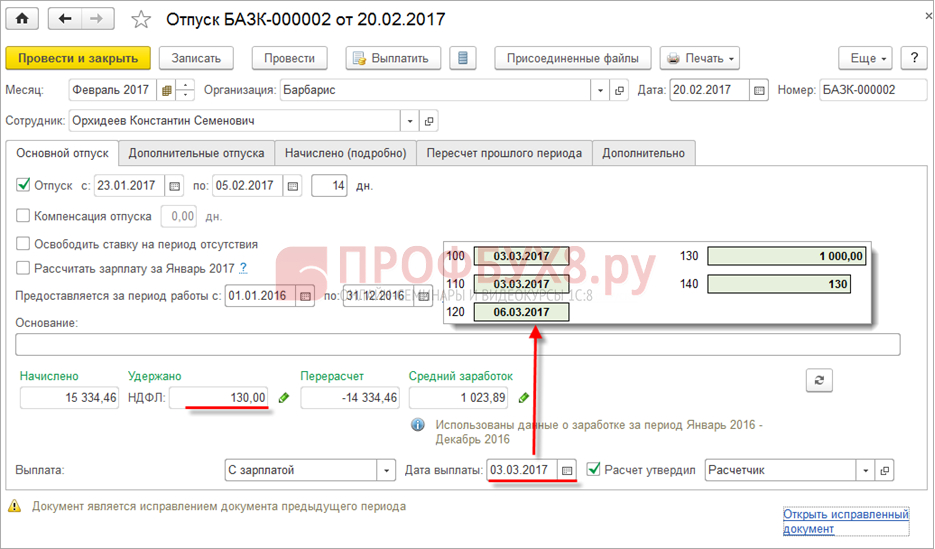

Срок перечисления НДФЛ с доначисленных отпускных и больничных

Ранее в программе 1С 8.3, в случае доначисления отпускных и пособий по временной нетрудоспособности, суммы доначисления считались также «отпускными и больничными», срок перечисления НДФЛ с которых определялся как последний день месяца, в котором производилась выплата этих сумм.

Теперь доначисления отпускных и больничных с точки зрения срока перечисления НДФЛ считаются «обычными» доходами, поэтому срок перечисления налога для таких случаев определяется как следующий за выплатой доходов день.

Например, в результате перерасчета отпускных сотруднику были доначислены отпускные в сумме 1000 руб., с которых был исчислен налог 130 руб.:

Выплачена доначисленная сумма вместе с зарплатой за февраль – 03.03.2017 г. В этом случае срок перечисления НДФЛ будет определен как следующий за выплатой день, с учетом выходных– это 06.03.2017 г.

Обратите внимание на эту особенность работы программы 1С и не оставляйте перечисление НДФЛ с доначисленных сумм отпускных и больничных до последнего дня месяца, иначе после сдачи автозаполненной 6-НДФЛ из программы 1С 8.3 будут начислены пени за просрочку перечисления налога.

Дорогой Коллега , прямо сейчас Вы можете оформить заявку и посмотреть полную 4-х часовую запись онлайн-семинара по 6-НДФЛ в 1С:8 и Получить доступ к Профклубу, где Вы сможете задавать любые ваши вопросы

Получить доступ к записям всех онлайн-семинаров по Отчетности за 1 кв. 2017 + Профклуб >>

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.