Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

В самом начале выпуска, напоминаем, что сегодня в 13:00 по Москве пройдёт

прямой эфир онлайн-семинара:

Разбор главных ошибок по НДС, налогу на прибыль и УСН.

Порядок их исправления в 1С:8.

Ссылка на прямой эфир здесь — Подключиться >>

Подключиться к прямому эфиру >> бесплатно для всех подписчиков Профбух8, но количество мест только 1000,открытый семинар по такой теме проводится впервые и повтора не будет

Новостной выпуск №44 от 12 Декабря 2016 г.

В конце года финансовые и контролирующие ведомства усиленно готовят приказы с последними изменениями, которые должны успеть вступить в силу с нового года, напоминают об уже утвержденных нормах, разъясняют действующее законодательство.

1. В декларацию по ЕНВД внесены изменения.

ФНС России Приказом от 19.10.2016г. №ММВ-7-3/574@ внесла изменения в действующую форму декларации по ЕНВД. Изменения вступят в силу, начиная с 1 квартала 2017 года. Они связаны, прежде всего, с введением поправок в п.п.1 п.2 ст.346.32 НК РФ, согласно которым ИП, производящие выплаты работникам, могут уменьшать налог на сумму страховых взносов, уплаченных, в том числе, и за себя.

2. Минфин рекомендовал по вопросам страховых взносов пользоваться разъяснениями Минтруда России.

Рекомендация была дана в связи с вопросом об объектах обложения страховыми взносами с 1 января 2017г. Так как перечень выплат, необлагаемых страховыми взносами не изменился, разъяснения Минтруда, данные ранее по вопросам исчисления и уплаты страховых взносов, будут применимы, делает вывод финансовое ведомство (Письмо Минфина РФ от 16 ноября 2016г. №03-04-12/67082).

3. Со стоимости товаров, переданных безвозмездно в рекламных целях, нужно заплатить НДС в бюджет, если вместе с НДС единица товара стоит дороже 100 рублей.

Такое разъяснение дает Минфин России в письме от17 октября 2016г. №03-03-06/2/60252, ссылаясь на п.п.1 п.2 ст.170 НК РФ, где установлено, что суммы НДС товаров (работ, услуг), участвующих в необлагаемых операциях, включаются в их стоимость. Там же Минфин пояснил, что расходы на рекламную раздачу товаров (продукции) учитываются для целей налога на прибыль (п.4 ст.264 НК РФ).

4. Лицензионные платежи могут быть учтены в расходах по налогу на прибыль только при наличии договора, составленного в соответствии с ГК РФ.

Финансовое ведомство в очередной раз напомнило, что для документального подтверждения расходов на право использования интеллектуальной собственности требуется лицензионный договор, составленный, а если того требует Гражданский кодекс РФ, то и зарегистрированный в установленном законом порядке (Письмо Минфина РФ от 14 ноября 2016г. №03-03-06/1/66442).

В программе 1С: Бухгалтерия внесены изменения в документооборот с налоговыми органами:

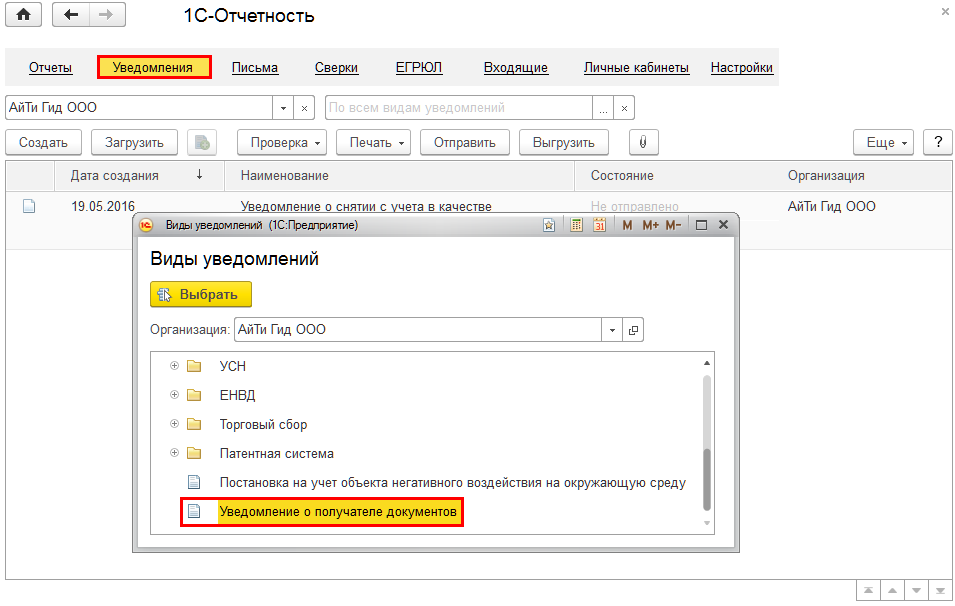

1. В разделе «Уведомления» регламентированной отчетности появился новый документ «Уведомление о получателе документов» (Раздел Отчеты – 1С-Отчетность – Регламентированные отчеты) (Рис. 1).

Рис. 1

С помощью данного документа налогоплательщик сообщает в ФНС сведения о том, кто будет являться получателем документов в рамках ЭДО.

Получателями могут быть:

- должностные лица, работающие в организации

- или уполномоченные представители налогоплательщика.

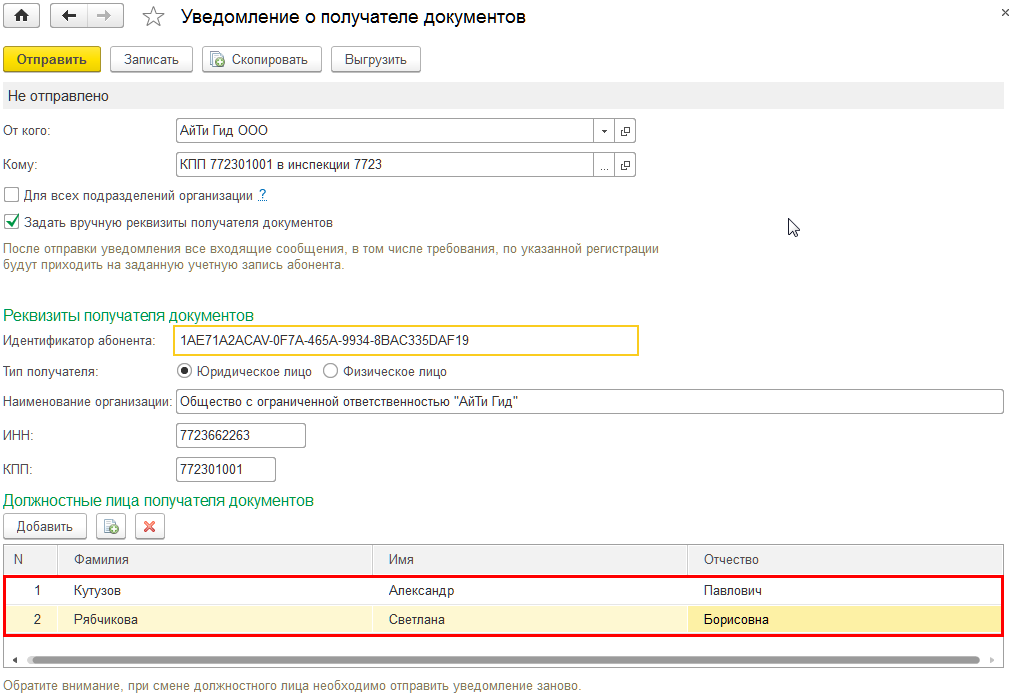

В уведомлении можно привести информацию о нескольких получателях, в этом случае все документы будут направляться им одновременно (Рис. 2).

Рис. 2

Из-за технических особенностей организации документооборота в ФНС, часто возникает ситуация когда письмо (или требование), адресованное одному подразделению, передается налоговой в головную организацию или другое подразделение, что влечет за собой определенные налоговые риски. Поэтому подача уведомления выгодна, прежде всего, самим организациям, особенно имеющим обособленные подразделения. Порядок направления уведомления изложен в письме ФНС России от 06.10.2016г. №ПА-4-6/19891@

Документ можно подать только в электронном виде по телекоммуникационным каналам связи в формате, доведенным письмом ФНС России от 20.10.2016г. №ПА-4-6/19884@.

2. В программе реализован новый формат ответа в электронном виде на требование ФНС о предоставлении документов.

Приказом ФНС России от 28.11.2016г. №ММВ-7-6/643@ утвержден новый формат описи документов, направляемых в ФНС в электронном виде. Теперь в ответ на требование налоговой о предоставлении документов могут быть отправлены следующие электронные документы, зарегистрированные в программе:

- документ о передаче товаров при торговых операциях;

- документ о передаче результатов работ (документ об оказании услуг);

- счет-фактура;

- корректировочный счет-фактура.

Пользователям программы 1С:Бухгалтерия, использующим сервис 1С-Отчетность, необходимо обязательно обновить программу до последнего актуального релиза.

Вопрос №1 :

Добрый день! Во 2 квартале 2016 г был оприходован товар, входной НДС принят к вычету. В 3 квартале бухгалтер допустил ошибку и еще раз включил этот счет-фактуру в документ «Формирование записей книги покупок». Как убрать эту сумму из книги покупок в 3 квартале 2016 г. и правильно сформировать уточненную декларацию по НДС?

Ответ №1:

Для внесения исправлений в книгу покупок истекших периодов используются дополнительные листы (письмо ФНС России от 06.09.2006г. №ММ-6-03/896@). Необходимо сторнировать запись о принятии НДС к вычету в 3 квартале, созданную документом «Формирование записей книги покупок», включить данную запись в дополнительный лист книги покупок и сформировать уточненную декларацию. Для этого в программе следует выполнить следующие действия:

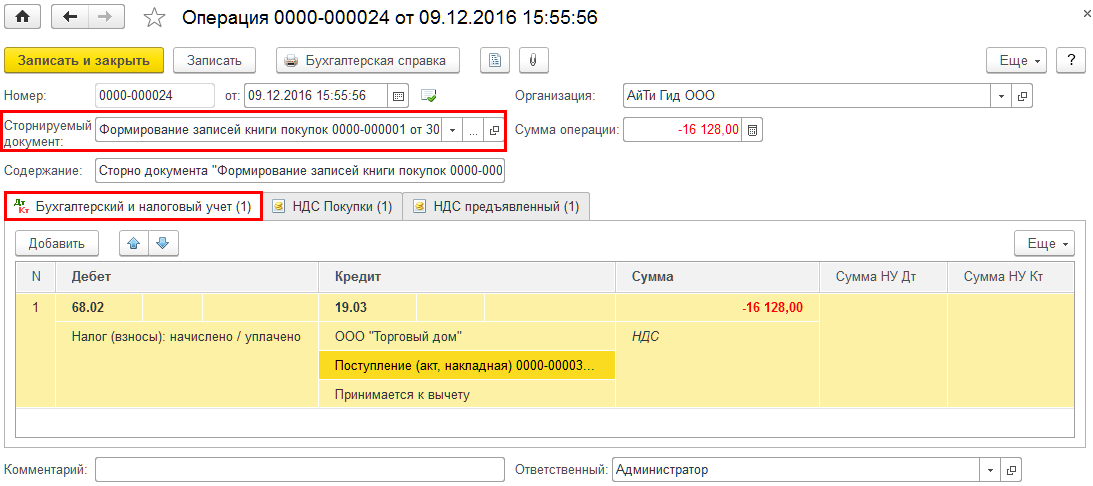

Шаг 1 Сторнировать запись о принятии НДС к вычету и включить данную запись в дополнительный лист книги покупок за 3 квартал документом «Операция, введенная вручную» с видом «Сторно документа» (Рис. 3):

Рис. 3

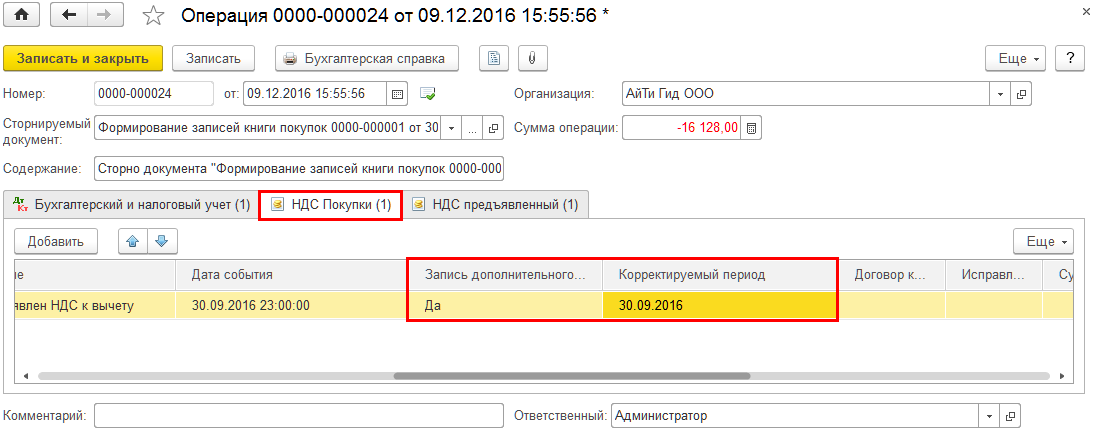

В регистре НДС покупки следует указать, что это будет запись дополнительного листа и заполнить дату корректируемого периода (Рис. 4).

Рис. 4

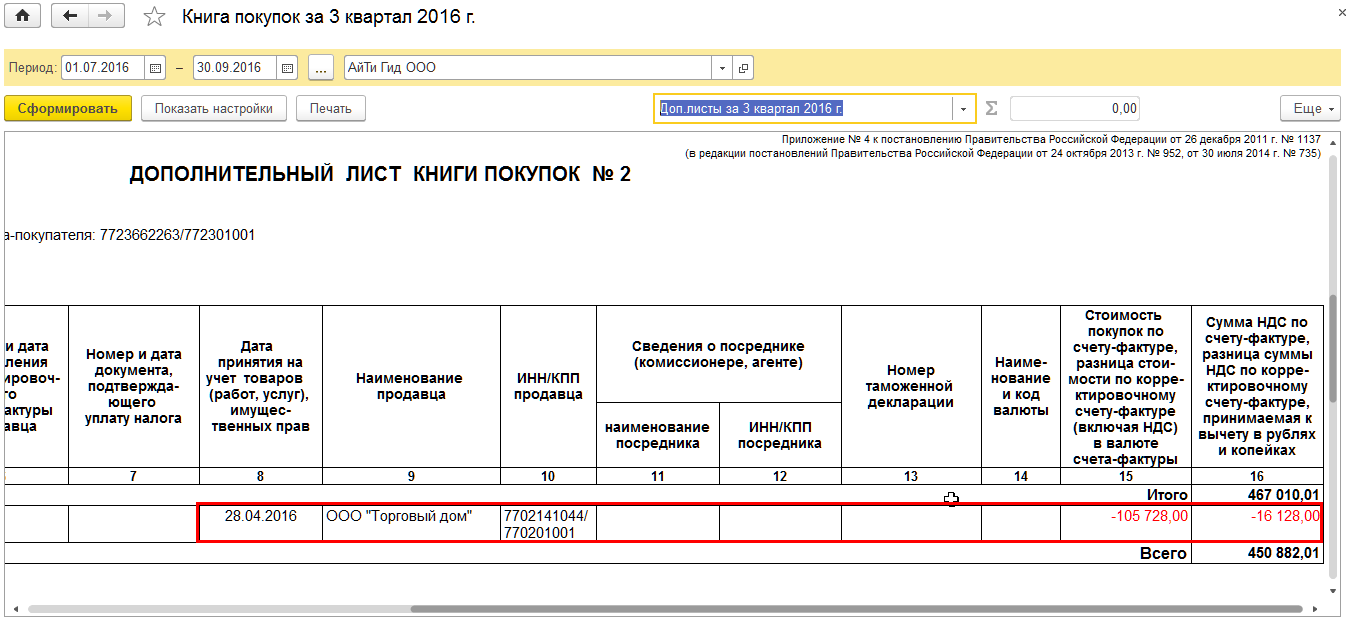

Дополнительный лист книги покупок (Рис. 5):

Рис. 5

Шаг 2 Сформировать уточненную декларацию по НДС за 3 квартал.

Вопрос №2 :

Добрый день! Бухгалтер подготовила вручную декларацию по НДС за 3 квартал в сторонней программе и в книге продаж вместо номеров счетов-фактур указывала номера первичных документов. Как подготовить в программе 1С: Бухгалтерия уточненную декларацию по НДС за 3 квартал? Неужели придется перенумеровывать все счета-фактуры, вносить изменения через дополнительные листы книги продаж? Как это правильно сделать?

Ответ №2:

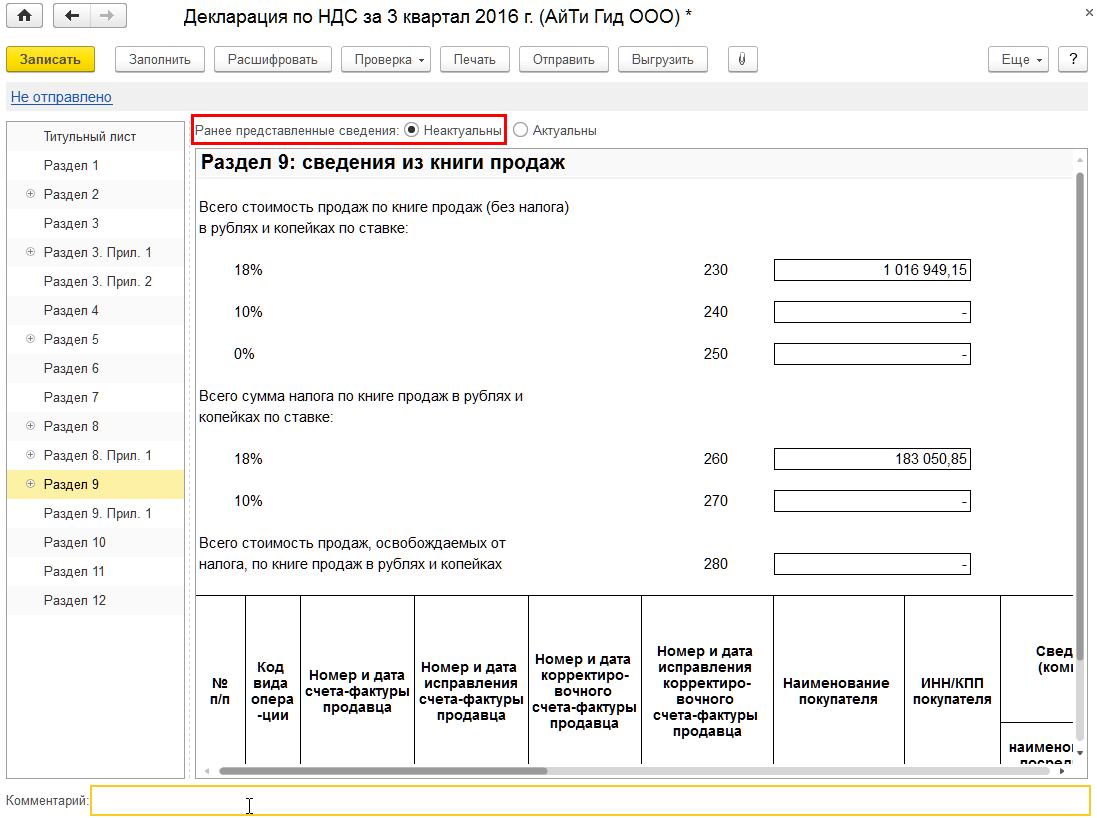

На наш взгляд для составления уточненной декларации за 3 квартал перенумеровывать все счета-фактуры и вносить новые данные в дополнительные листы книги продаж нет необходимости, если в уточненной декларации не будут меняться никакие суммы. В данной ситуации более разумным будет представить заново Раздел 9 в уточненной декларации по НДС, т.е. в строке 001 графы 3 нужно указать признак актуальности – цифру «0» (письмо ФНС России от 21.03.2016г. №СД-4-3/4581@).

Для этого в программе в разделе 9 следует выбрать:

- Ранее представленные сведения: «Неактуальны»(Рис. 6).

В налоговую инспекцию будет отправлена новая версия книги продаж с правильными сведениями. Однако данный порядок исправления следует согласовать с Вашей налоговой инспекцией.

Рис. 6

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

PS. Ждём вас и вашу компанию сегодня в 13:00 Мск!

Разбор главных ошибок по НДС, налогу на прибыль и УСН.

Порядок их исправления в 1С:8.

Ссылка на прямой эфир здесь — Подключиться >>

бесплатно для всех подписчиков Профбух8, но количество мест только 1000,

открытый семинар по такой теме проводится впервые и повтора не будет

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.