Добрый вечер!

Помогите, пожалуйста, разобраться с вопросом: при начислении зарплаты НДФЛ с минусом 1С!

Применяемая программа — 1С Бухгалтерия предприятия, редакция 3.0 (3.0.43.52)

При расчете зарплаты за декабрь сумма «детских» вычетов работника превысила саму сумму начисления (связано с тем, что весь предыдущий месяц сотрудник был в отпуске).

При начислении зарплаты в «Все начисления» — «НДФЛ» проставила галку «Корректировать НДФЛ» и уменьшила его сумму до величины начисления.

В регистры по НДФЛ суммы попадают корректные, но в регистр накопления «Зарплата к выплате» попадает некорректная сумма: записана не только зарплата, но отдельной строкой и сумма превышения по вычету (сумма вычета минус сумма зарплаты, она не должна превышать сумму зарплаты).

Программа 1С при этом ссылается на документ начисления зарплаты. Но там эта сумма удалена!!! (в графе Налог вкладки НДФЛ пустое значение).

В итоге в платежной ведомости сумма к оплате завышена.

Понимаю, что сделала что-то не так. Но как отразить начисление декабрьской зарплаты в 1С, если сумма всех начислений меньше суммы налоговых вычетов по НДФЛ?

По идее, НДФЛ равен нулю (доходы и вычеты считаются нарастающим итогом. Из-за ноября вычеты удвоились. И получается, что налоговая база за декабрь меньше суммы вычетов. НДФЛ к уплате должен быть равен нулю).

Спасибо!!!

Оцените, пожалуйста, данный вопрос:

Татьяна Босых Профбух8

Добрый день.

Как Вы правильно заметили, доходы и вычеты считаются нарастающим итогом за год. Поэтому, только, если сумма налоговых вычетов за год больше суммы доходов, полученных за этот период, налоговая база равна нулю. В течение налогового периода Вы вправе зачесть излишне удержанный налог.

В Вашем случае, при расчете зарплаты за декабрь получилось, что рассчитанная сумма НДФЛ меньше удержанной. Поэтому в декабре удержанная сумма с минусом. Вы ничего не должны корректировать.

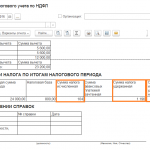

Для проверки был ли излишне удержан НДФЛ у сотрудника за налоговый период (2016 год) сформируйте по сотруднику отчет «Реестр налогового учета по НДФЛ». Смотрите скрин.

Если будет переплата по НДФЛ, Вы обязана сообщить об этом работнику в течение 10 рабочих дней (абз. 2 п. 1 ст. 231, п. 6 ст. 6.1 НК РФ). Так как НК РФ форма и способ сообщения о наличии переплаты по НДФЛ не предусмотрены, Вы вправе направить сообщение в произвольной форме (письмо Минфина России от 16 мая 2011 г. № 03-04-06/6-112).

Налог возвращается только безналичным путем (абз. 4 п. 1 ст. 231 НК РФ, письмо Минфина России от 17 февраля 2011 г. № 03-04-06/9-31). Возврат переплаты делается за счет предстоящего платежа по НДФЛ, удержанного и подлежащего перечислению в бюджет (абз. 3 пункта 1 статьи 231 НК РФ).