Рассмотрим в виде инструкции как отразить продажу товара на экспорт в 1С 8.3 Бухгалтерия 3.0. Разберем пошагово на примере как подтвердить нулевую ставку НДС у продавца, когда товары реализуются на экспорт. Изучим подробно как отразить поступление товаров для перепродажи на экспорт и их реализацию в 1С 8.3.

Согласно 157-ФЗ от 13.10.1995г. (ред. от 10.02.1999г.):

- Экспорт — это вывоз работ, услуг, товара или результатов интеллектуальной деятельности с таможенной границы РФ без обязательства об обратном ввозе;

- Факт экспорта регистрируется в момент пересечения товаром таможенной границы РФ.

Содержание

- 1 Как провести реализацию товара на экспорт в 1С 8.3 и подтвердить нулевую ставку НДС

- 1.1 Шаг 1. Настройка учета НДС

- 1.2 Шаг 2. Настройка параметров учета

- 1.3 Шаг 3. Приобретение товара у поставщика

- 1.4 Шаг 4. Регистрация счета-фактура полученного по приобретенным товарам

- 1.5 Шаг 5. Выписываем счет на оплату покупателю «TECNO»

- 1.6 Шаг 6. Поступление аванса от покупателя «TECNO»

- 1.7 Шаг 7. Отгрузка товара покупателю «TECNO»

- 1.8 Шаг 8. Поступление оплаты за реализованный товар от покупателя «TECNO»

- 1.9 Шаг 9. Выписываем счет на оплату покупателю ТОО «ВЕСНА»

- 1.10 Шаг 10. Поступление аванса от покупателя ТОО «ВЕСНА»

- 1.11 Шаг 11. Отгрузка товара покупателю ТОО «ВЕСНА»

- 1.12 Шаг 12. Поступление оплаты за реализованный товар от покупателя ТОО «ВЕСНА»

- 1.13 Шаг 13. Подтверждение применения нулевой ставки НДС

- 1.14 Шаг 14. Книга продаж

- 1.15 Шаг 15. Декларация по НДС

- 1.16 Шаг 16. Проверка счета 19

- 1.17 Вам будет интересно

Как провести реализацию товара на экспорт в 1С 8.3 и подтвердить нулевую ставку НДС

Предположим, организация ООО «ОПТИКА» 04.07.2016г. приобрела у поставщика ООО «Снабжение» 5 штук телескопов 458/1900 на общую сумму 2 065 000,00 руб., в т.ч. НДС 315 000,00 руб., для последующей реализации на экспорт.

Организация ООО «ОПТИКА» согласно договору:

- 07.2016г. отгрузила иностранному покупателю «TECNO» телескоп 458/1900 в количестве 3 штук на общую сумму 19 050,00 USD;

- 07.2016г. отгрузила покупателю ТОО «ВЕСНА» телескоп 458/1900 в количестве 2 штук на общую сумму 800 000,00 руб.

Согласно условиям договора:

- Покупатель «TECNO» перечислил аванс в размере 50% от общей стоимости товара;

- Покупатель ТОО «ВЕСНА» перечислил аванс в размере 300 000,00 руб.

После получения товара:

- Покупатель «TECNO» 03.08.2016г. расплатился полностью с поставщиком;

- Покупатель ТОО «ВЕСНА» 11.08.2016г. расплатился полностью с поставщиком.

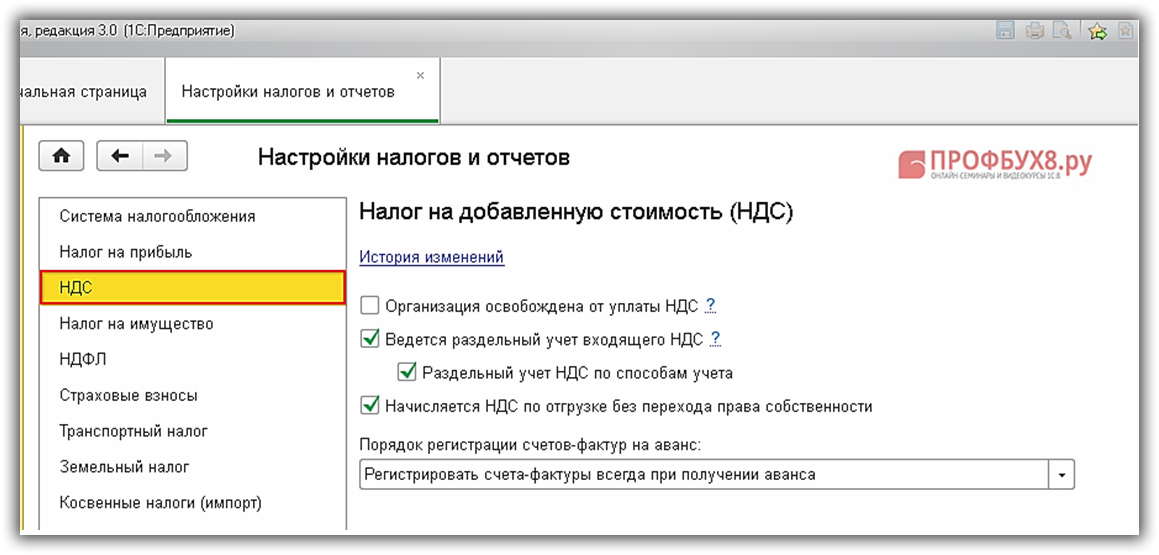

Шаг 1. Настройка учета НДС

Настраиваем ведение учета НДС в 1С 8.3: раздел Главное – Настройки – Налоги и отчеты, как показано на рисунке:

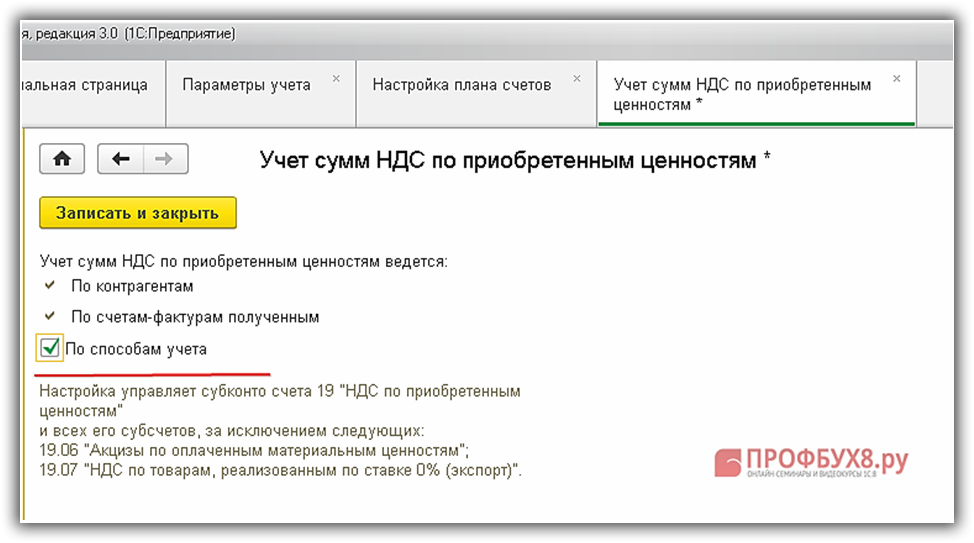

Шаг 2. Настройка параметров учета

Учет сумм НДС по приобретенным ценностям: переходим в раздел Администрирование – Настройки программы – Параметры учета – гиперссылка Настройка плана счетов – гиперссылка По контрагентам, счетам-фактурам полученным и способам учета, настраиваем как показано ниже на рисунке:

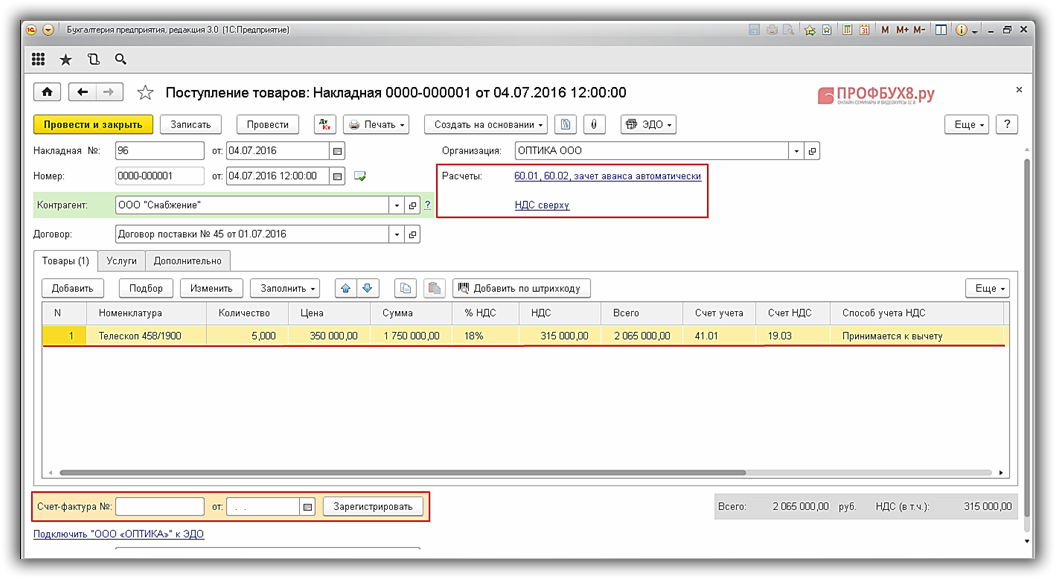

Шаг 3. Приобретение товара у поставщика

Создадим документ Поступление (акт, накладная) в разделе Покупки – Покупки — Поступление (акт, накладная).

Заполним шапку документа:

- В строчке Расчеты указываем счет 60.01, счет 60.02, зачет аванса автоматически, НДС сверху;

- Остальные строчки заполняем, как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Номенклатура указываем наименование товара;

- В колонке Количество указываем количество приобретаемого товара;

- В колонке %НДС указываем ставку НДС;

- В колонке Цена указываем цену приобретения товара;

- Колонки Сумма, НДС, Всего рассчитываются автоматически;

- В колонке Счет учета вводим счет 41.01;

- В колонке Счет учета НДС указываем счет 19.03;

- В колонке Способ учета НДС указываем Принимается к вычету (согласно п.10 ст.165 НК РФ в ред. закона № 150-ФЗ);

- Используя гиперссылку Зарегистрировать, создадим документ Счет-фактура полученный:

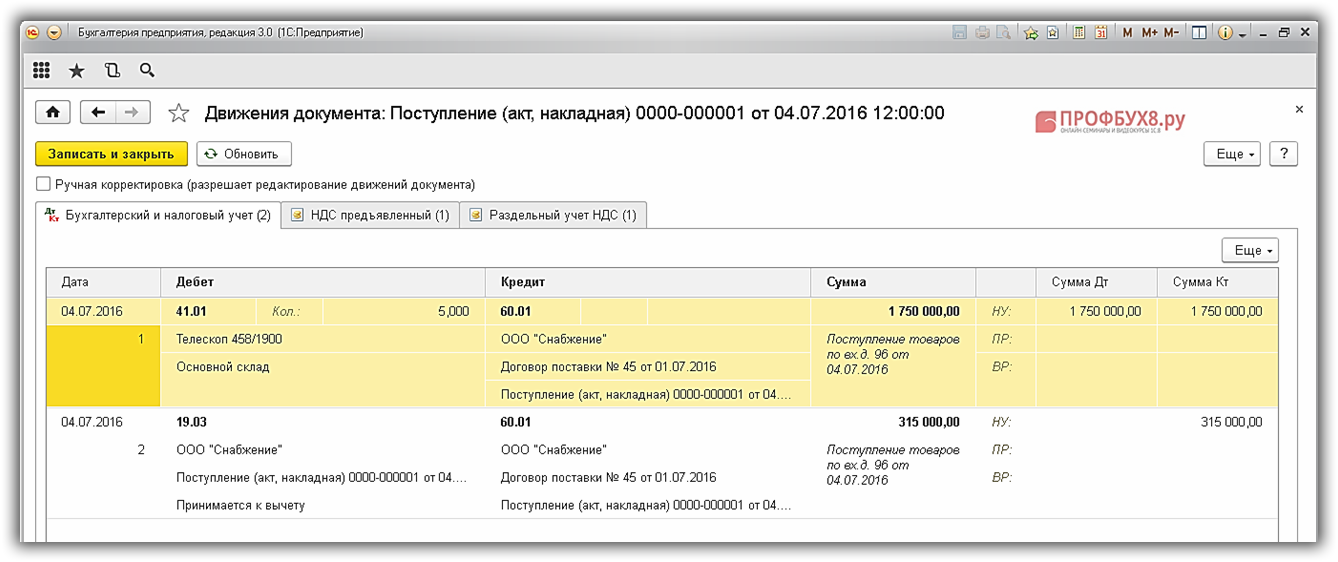

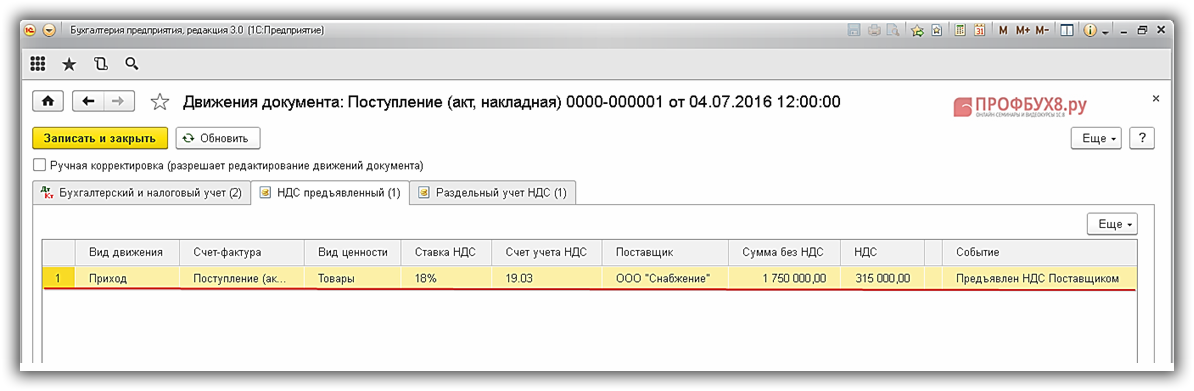

Проводки, полученные после проведения документа:

Результат движения документа:

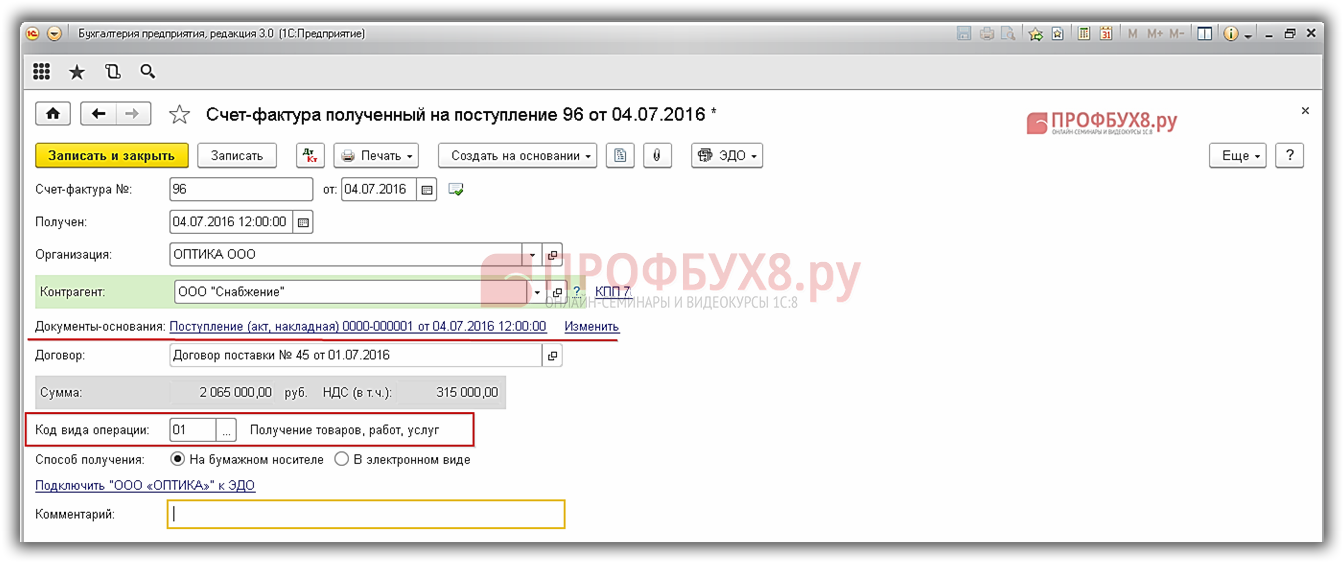

Откроем документ Счет-фактура полученный в разделе Покупки – Покупки – Счета-фактуры полученные, который сформировали на основании документа Поступление (акт, накладная). Данный документ заполняется автоматически:

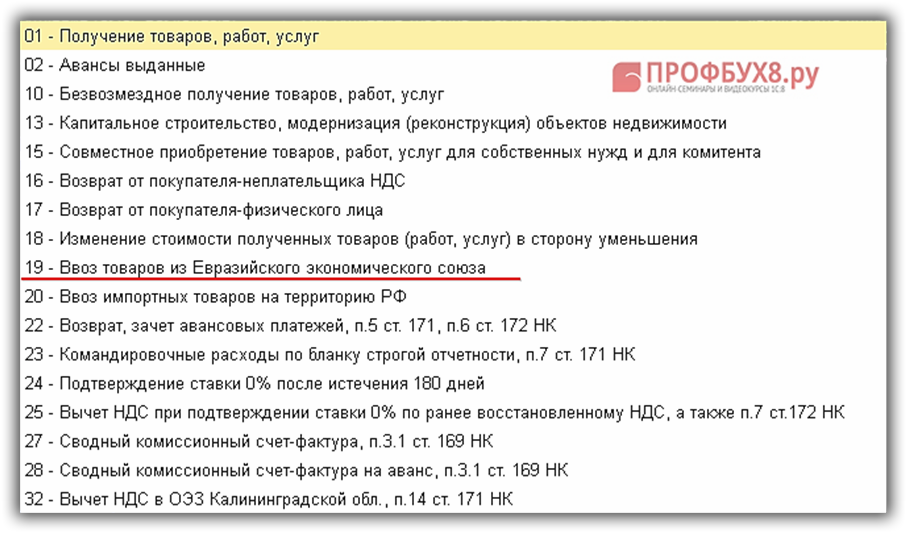

Следует учесть, что в строчке Код вида операции указан код 01. Если товар приобретен из стран ЕАЭС, то в строчке Код вида операции вводим код 19:

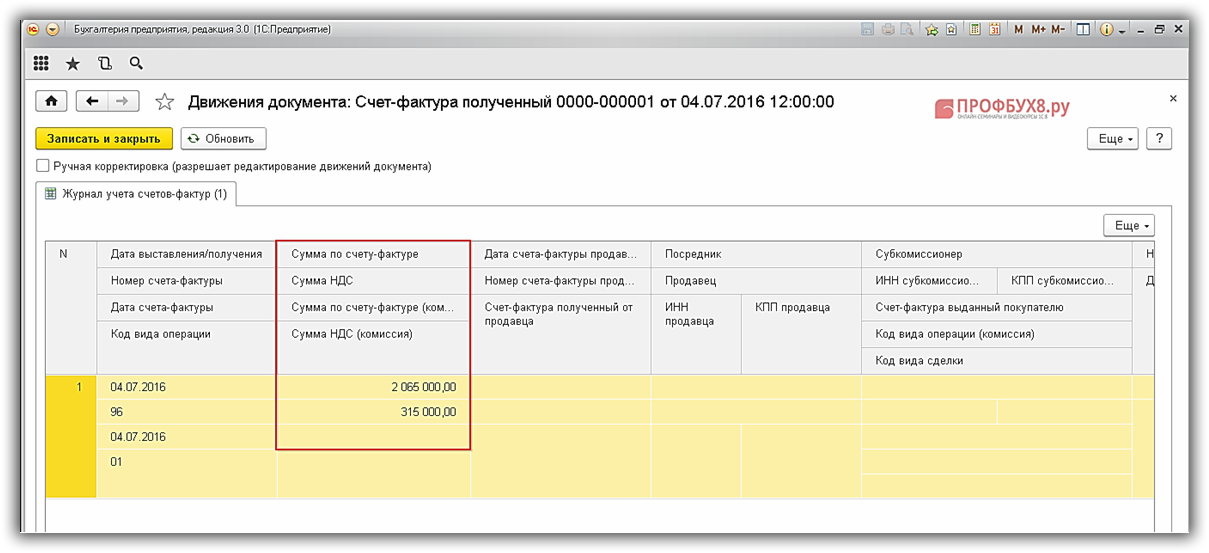

Движение документа после проведения:

Шаг 4. Регистрация счета-фактура полученного по приобретенным товарам

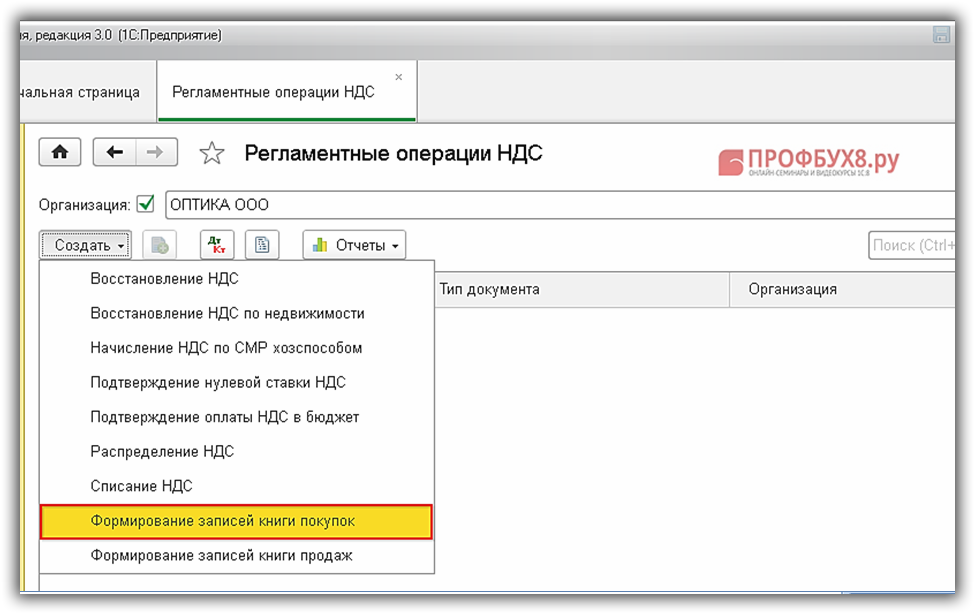

Создадим документ Формирование записей книги покупок в разделе Операции – Закрытие периода – Регламентные операции НДС:

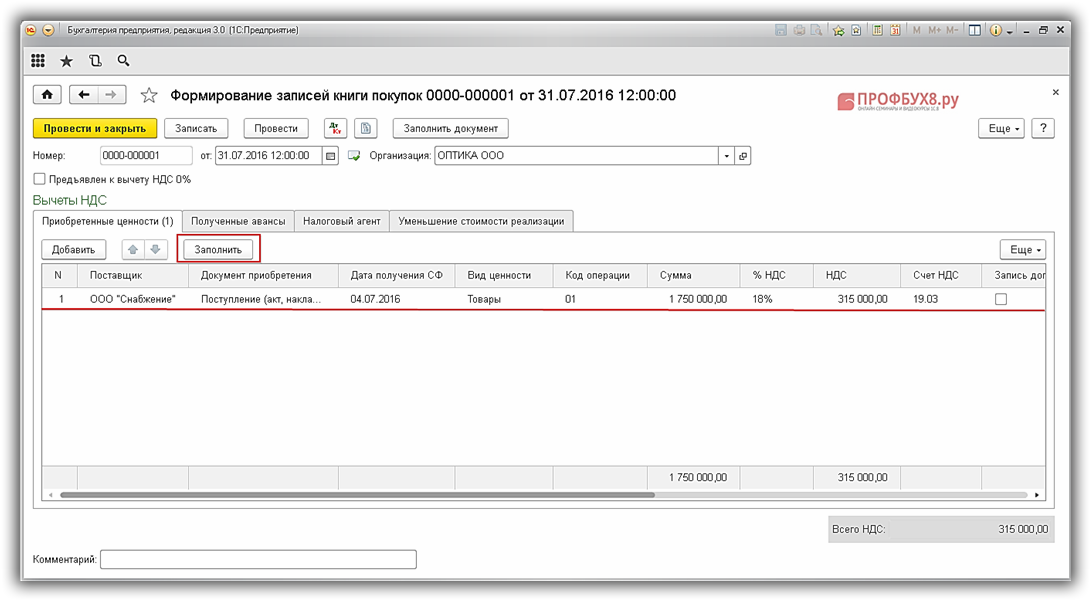

Документ заполним автоматически, применив кнопку Заполнить:

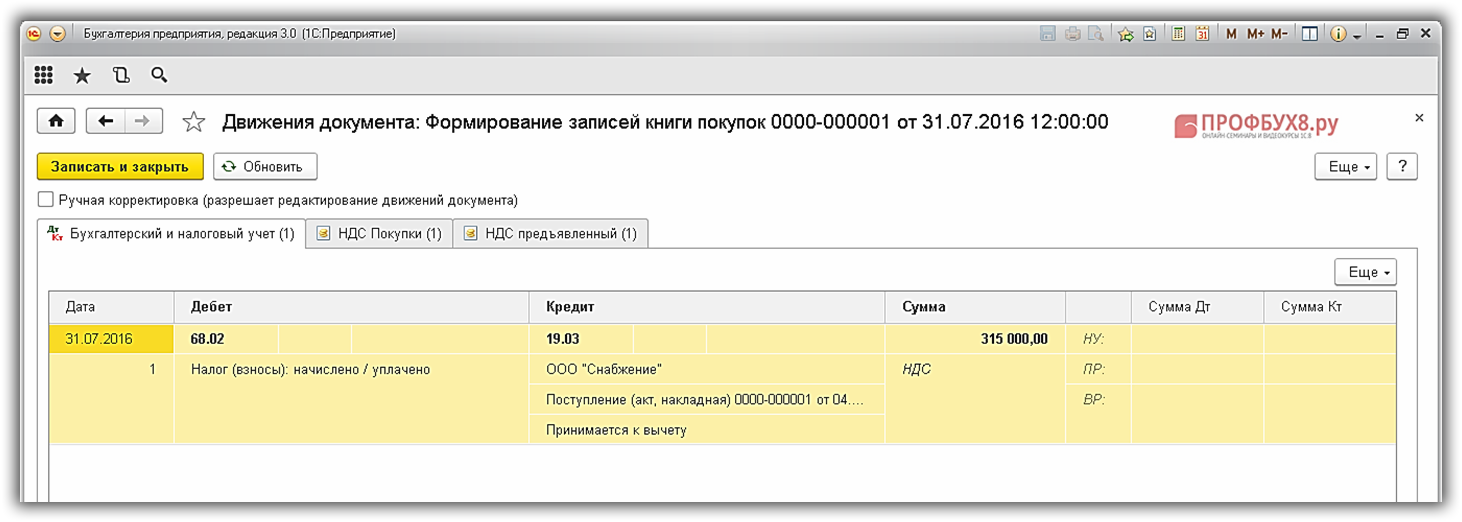

Проводки, полученные после проведения документа:

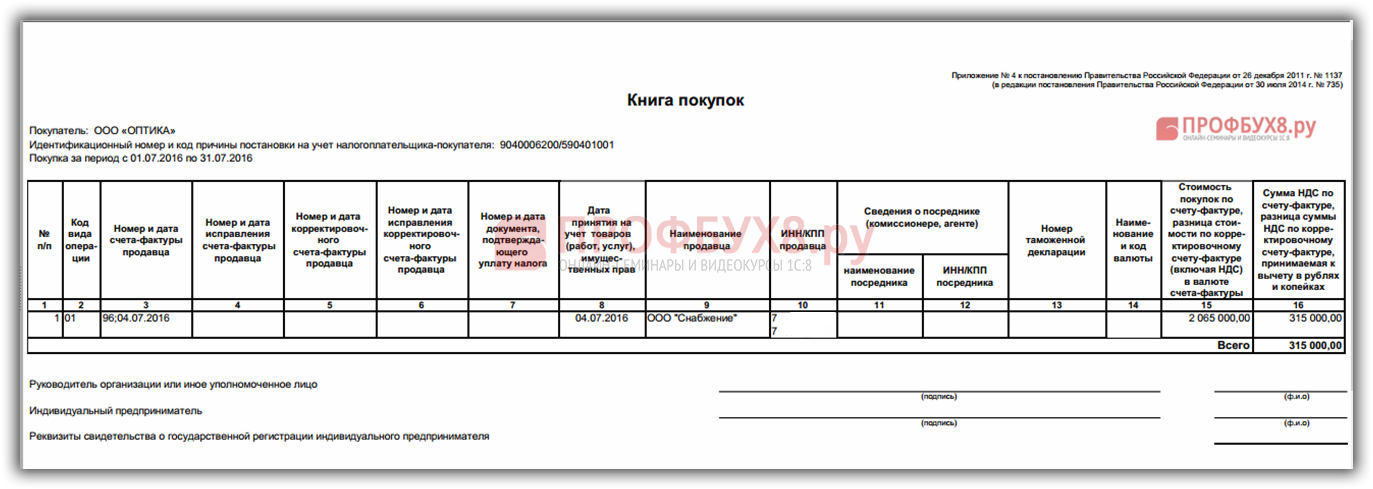

Сформируем Книгу покупок в разделе Покупки – НДС – Книга покупок:

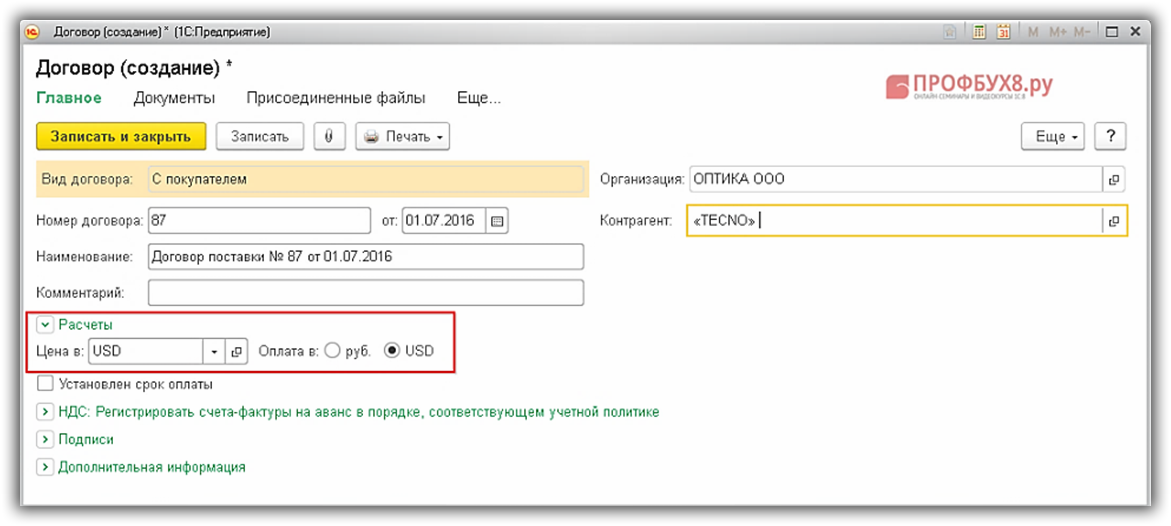

Шаг 5. Выписываем счет на оплату покупателю «TECNO»

Создадим документ Счет покупателю в разделе Продажи – Продажи – Счета покупателям:

- В строчке Контрагент указываем наименование покупателя;

- В строчке Договор указываем договор поставки заключенный с покупателем. Образец договора показан на рисунке:

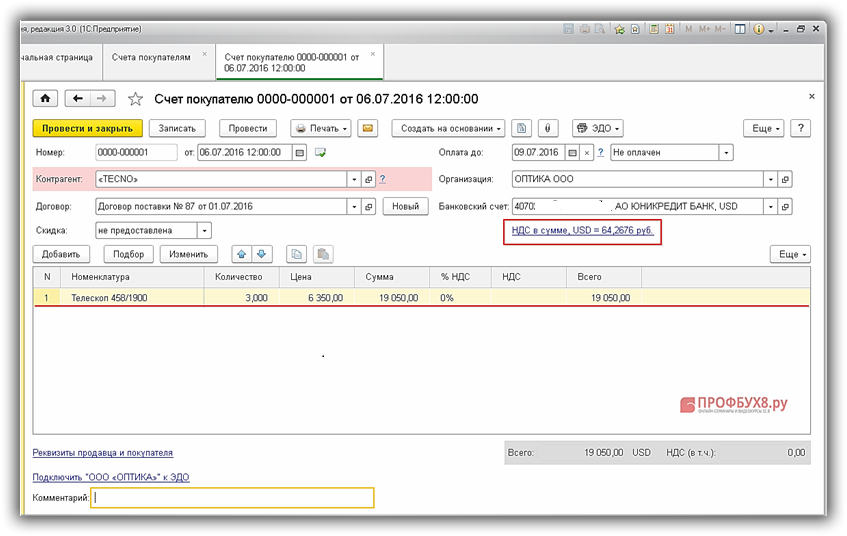

Шапку документа заполняем как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Наименование указываем наименование товара, которое реализуем;

- В колонке Количество указываем количество реализуемого товара;

- В колонке Цена указываем цену реализации;

- В колонке % НДС указываем 0%;

- Колонки Сумма и Всего рассчитываются автоматически:

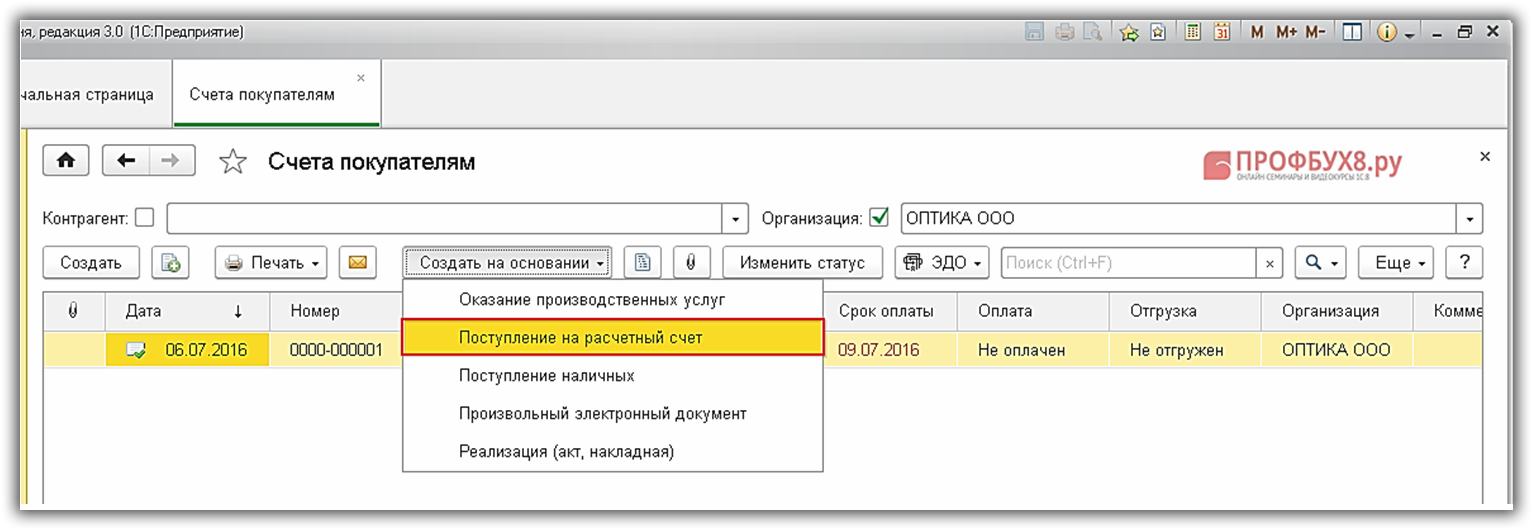

Шаг 6. Поступление аванса от покупателя «TECNO»

На основании документа Счет на оплату в разделе Продажи – Продажи – Счета покупателям, сформируем документ Поступление на расчетный счет:

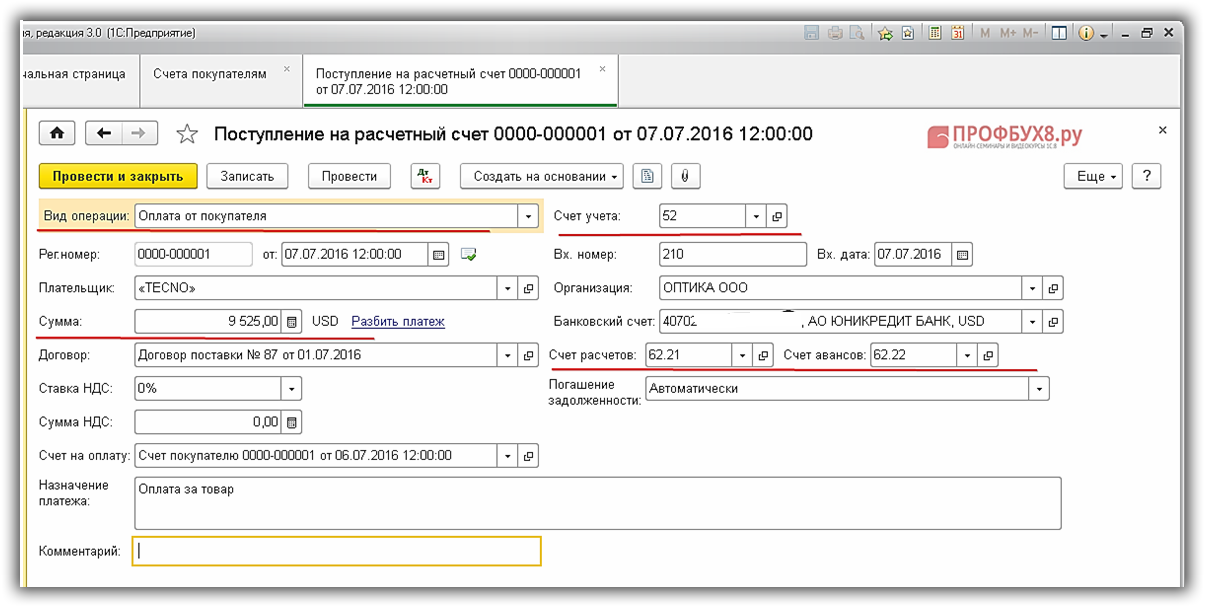

Документ Поступление на расчетный счет: раздел Банк и касса – Банк – Банковские выписки – Поступление, заполняется автоматически. В строчке Сумма указываем сумму аванса 19 050,00 * 50 / 100 = 9 525,00 USD:

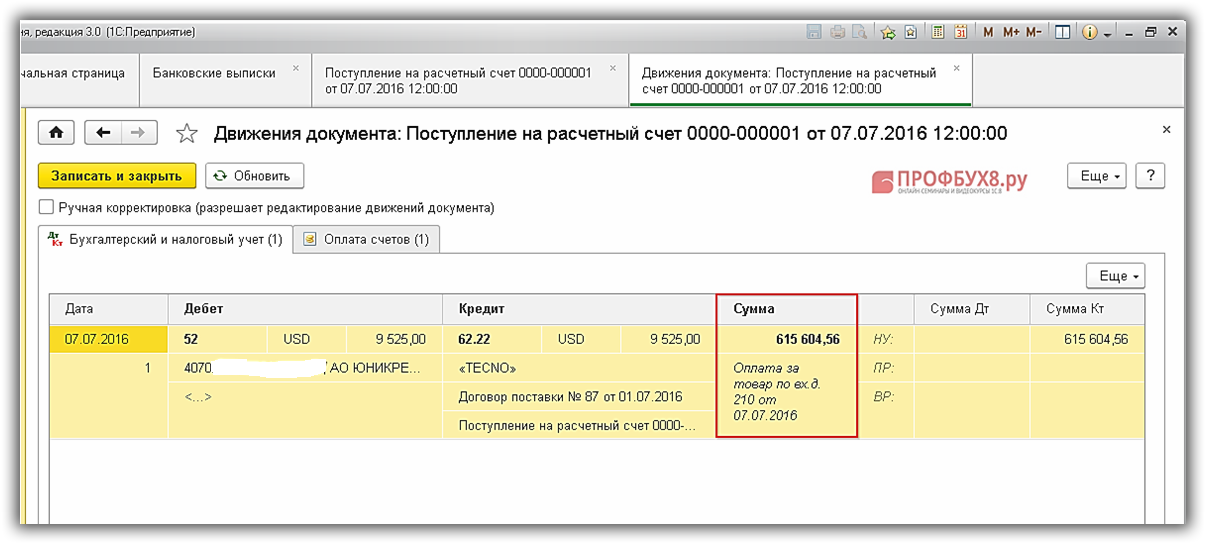

Посмотрим проводки, полученные после проведения документа:

- Сумму поступившего аванса видим в рублях: 9 525,00 * 64,6304 = 615 604,56 руб.

- Курс валюты на 07.07.2016г.: 1$ = 64,6304 руб.:

Согласно ст.154 НК РФ и п.1 ст.164 НК РФ сумма аванса, которая облагается по налоговой ставке 0%, не включается в налоговую базу. Следовательно, продавец имеет право не составлять счет-фактуру.

Шаг 7. Отгрузка товара покупателю «TECNO»

Создадим документ Реализация (акт, накладная) в разделе Продажи – Продажи.

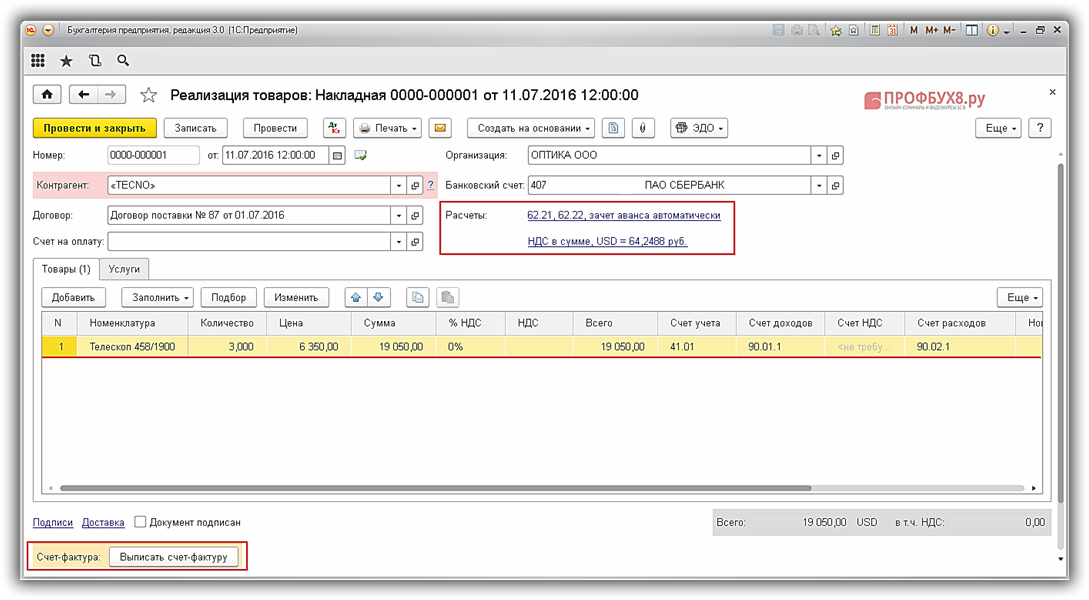

Заполним шапку документа:

- В строчке Банковский счет указываем валютный счет организации;

- В строчке Расчеты указываем счет 62.21, счет 62.22, зачет аванса автоматически;

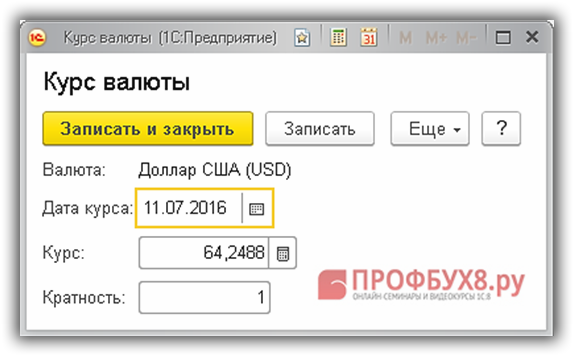

- В строчке Цены в документе указываем курс валюты на день реализации;

- Остальные поля шапки заполняем, как показано ниже на рисунке:

Заполним табличную часть документа:

- В колонке Счет учета указываем счет 41.01;

- В колонке Счет доходов указываем счет 90.01.1;

- Остальные колонки заполняем, как показано на рисунке.

- Используя гиперссылку Выписать счет-фактуру, формируем документ Счет-фактура выданный:

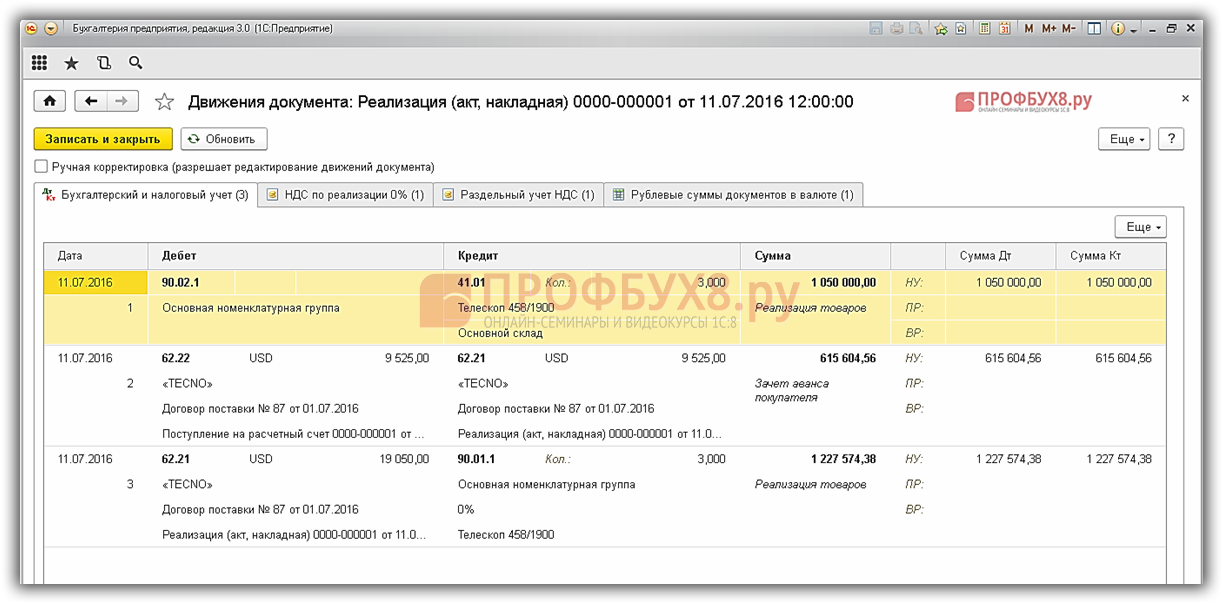

Проводки, полученные после проведения документа, рассмотрим более подробно:

- Первая проводка Дт 90.02.1 Кт 41.01 показывает общую сумму себестоимости проданного товара (3 * 350 000,00);

- Вторая проводка Дт 62.22 Кт 62.21 показывает сумму зачтенного аванса покупателя (9 525,00 * 64,6304);

- Третья проводка Дт 62.21 Кт 90.01.1 показывает общую сумму реализации в рублях (9 525,00 * 64,2488 + 9 525,00*64,6304).

В соответствии с абз.3 п.9 ПБУ 3/206 и ст.316 НК сумма реализации в бухгалтерском учете и в налоговом учете отражается в рублях по курсу ЦБ на дату отгрузки:

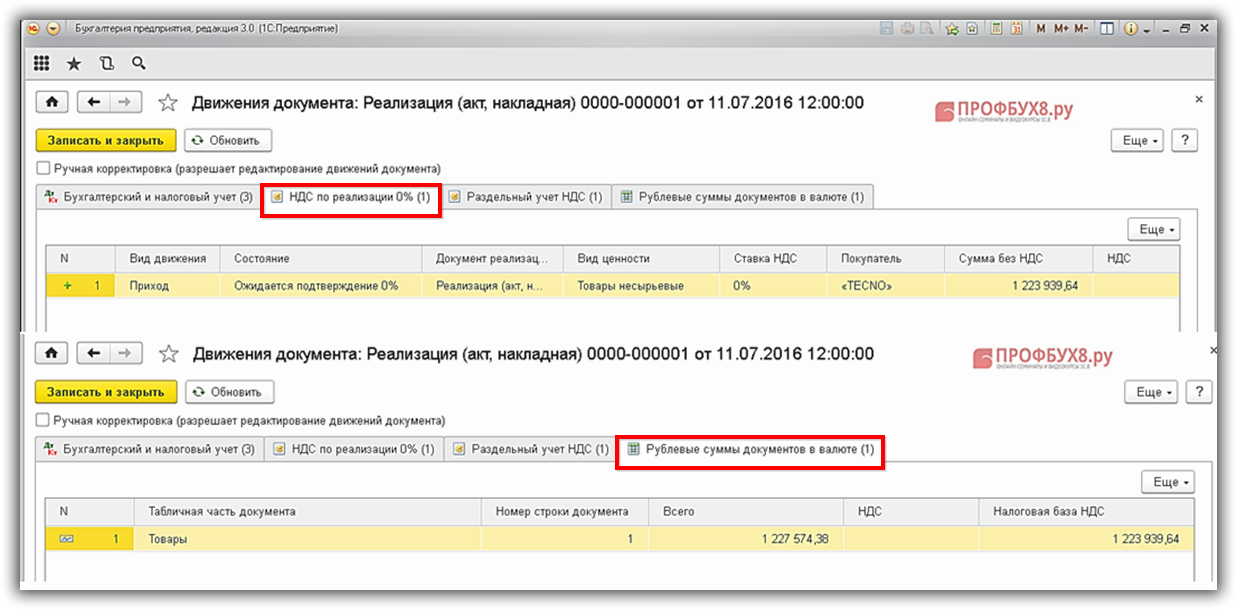

На рисунке видим, что:

- В колонке Вид движения указывается Приход для формирования книги продаж;

- В колонке Сумма без НДС указана сумма в рублях по курсу ЦБ РФ на дату отгрузки товаров (19 050,00 * 64,2488), согласно п.3 ст.153 НК РФ:

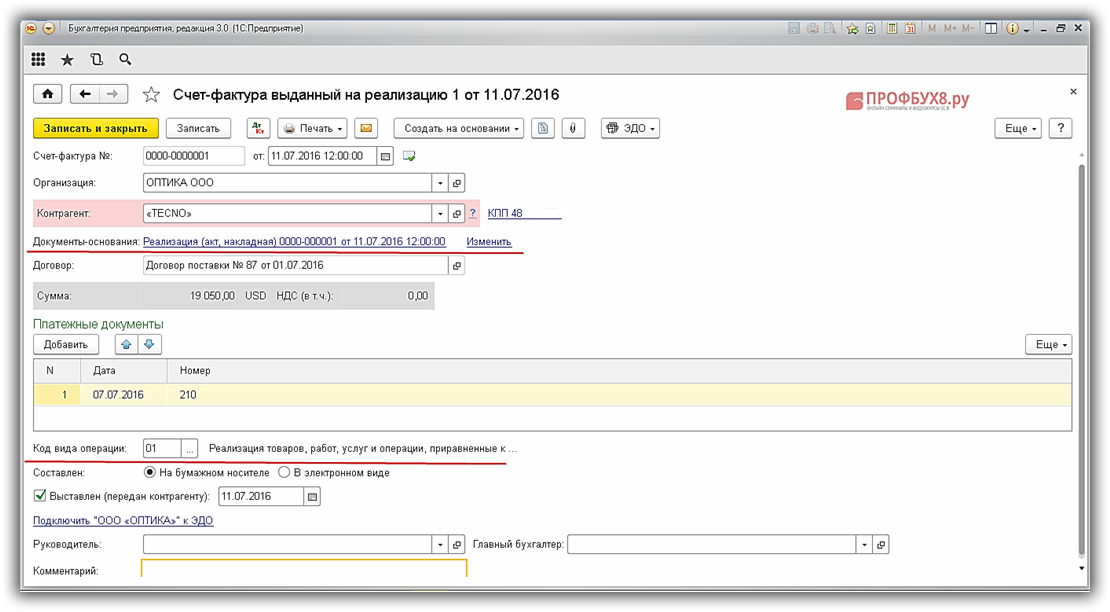

Откроем счет-фактуру в разделе Продажи – Продажи – Счета-фактуры выданные, который был сформирован на основании документа Реализация (акт, накладная). Данный документ заполняется автоматически.

Согласно п.7 ст.169 НК РФ, сумма в счете-фактуре может быть отражена в иностранной валюте:

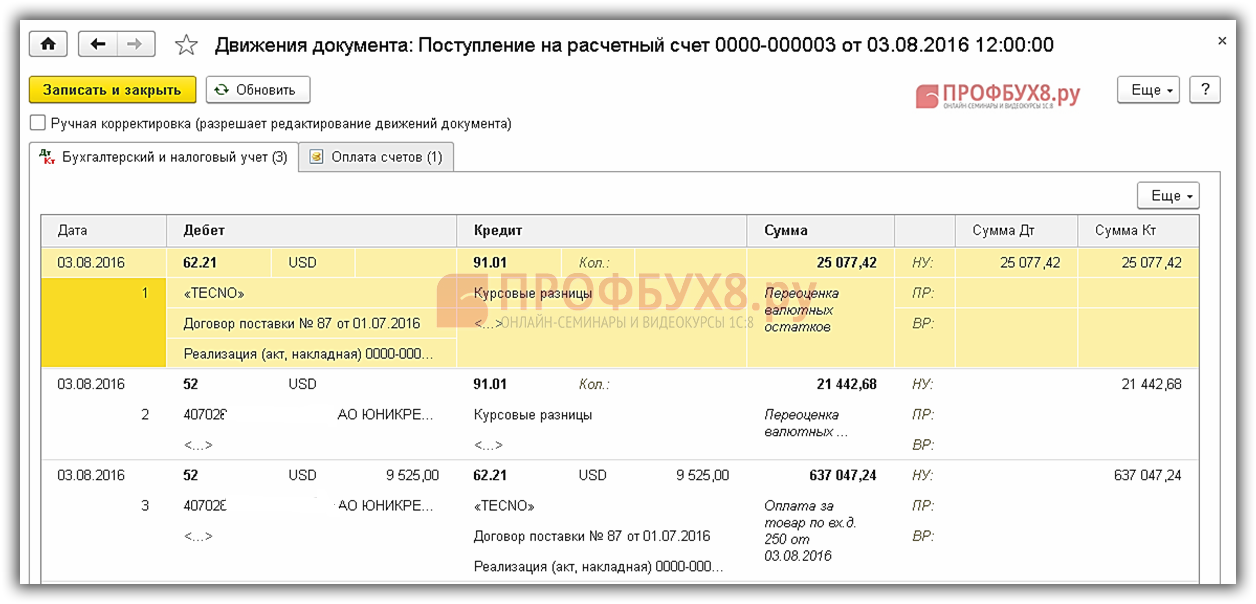

Шаг 8. Поступление оплаты за реализованный товар от покупателя «TECNO»

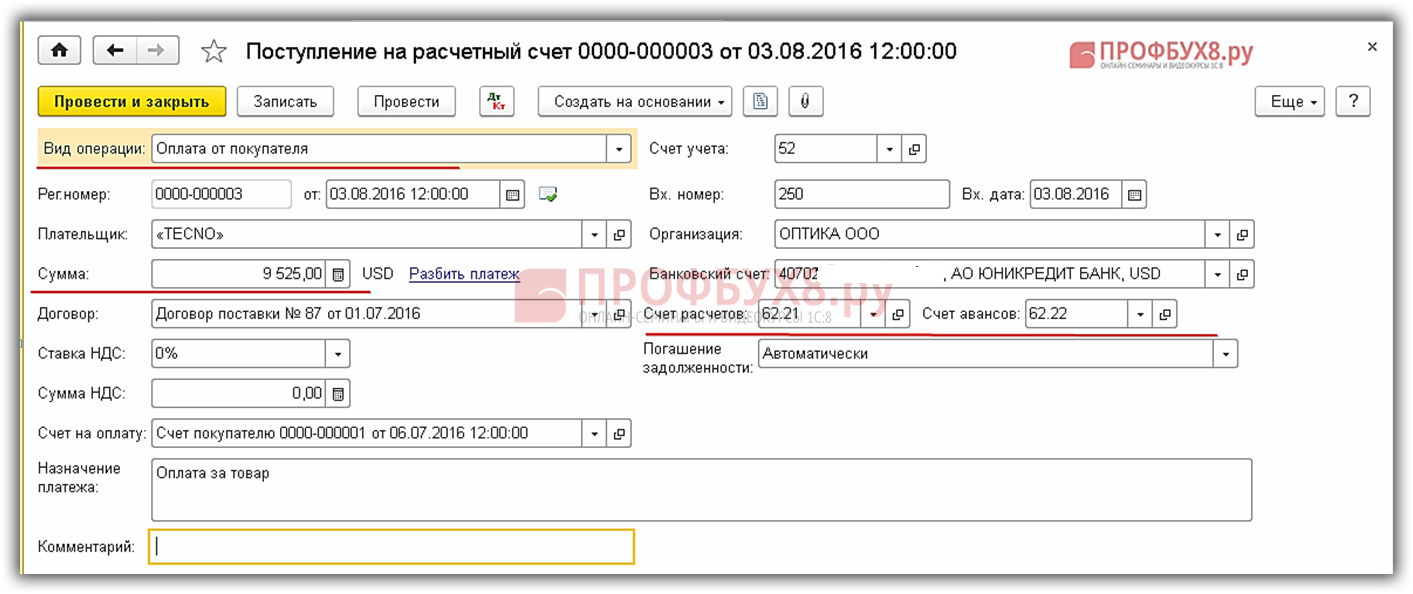

На основании документа Счет на оплату: раздел Продажи – Продажи – Счета покупателям, формируем документ Поступление на расчетный счет:

Проводки, полученные после проведения документа, рассмотрим более подробно. Курс валюты ЦБ РФ на день оплаты 03.08.2016г. – 1$ = 66,8816:

- Первая проводка Дт 62.21 Кт 91.01 показывает курсовую разницу на дату отгрузки и на дату оплаты (9 525,00 * 66,8816 – 9 525,00 * 64,2488);

- Вторая проводка Дт 52 Кт 91.01 показывает курсовую разницу в результате перерасчета на валютном банковском счете в USD (9 525,00 * 66,8816 – 9 525,00 * 64,6304);

- Третья проводка Дт 52 Кт 62.21 показывает сумму оплаты в рублях (9 525,00 * 66,8816):

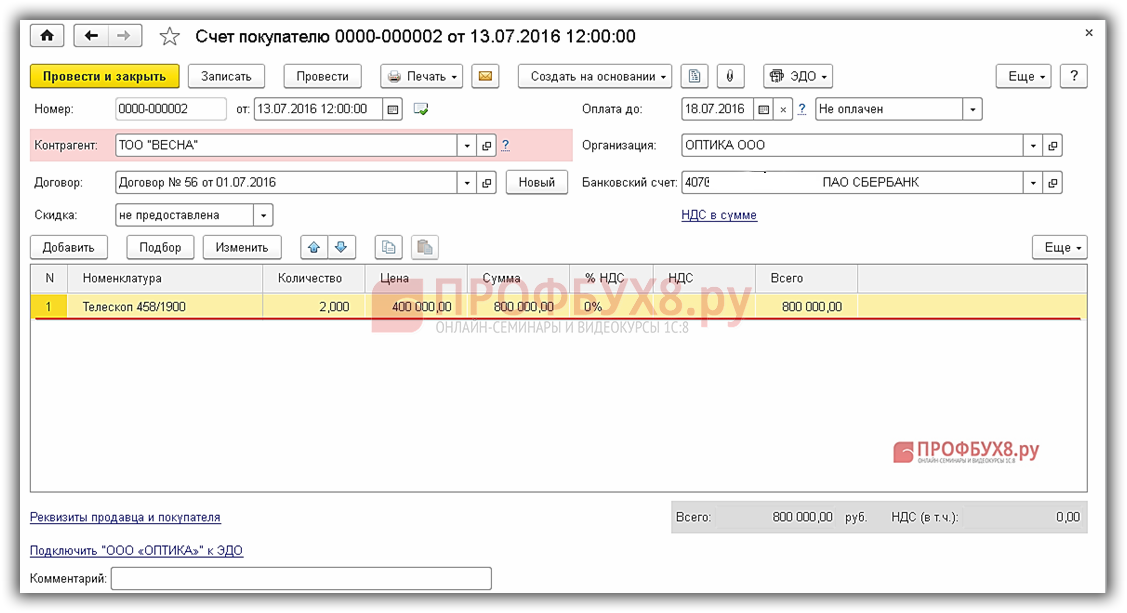

Шаг 9. Выписываем счет на оплату покупателю ТОО «ВЕСНА»

Создадим документ Счет покупателю в разделе Продажи – Продажи – Счета покупателям:

- В строчке Контрагент указываем наименование покупателя;

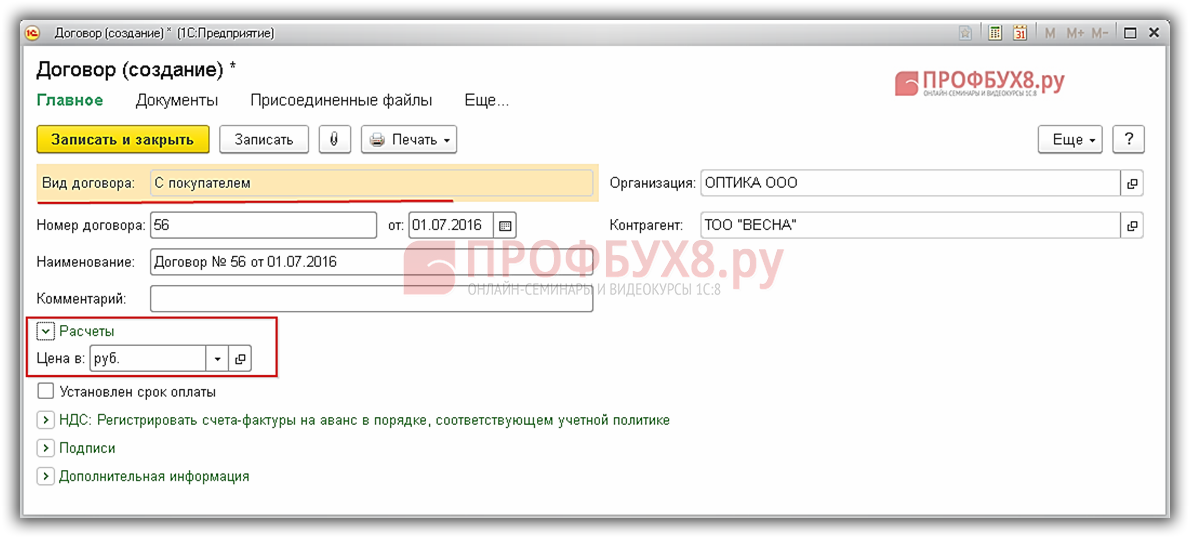

- В строчке Договор указываем договор поставки, заключенный с покупателем. Образец договора показан на рисунке:

Шапку документа заполняем, как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Наименование указываем наименование товара, которое реализуем;

- В колонке Количество указываем количество реализуемого товара;

- В колонке Цена указываем цену реализации;

- В колонке % НДС указываем нулевую ставку НДС;

- Колонки Сумма и Всего рассчитываются автоматически:

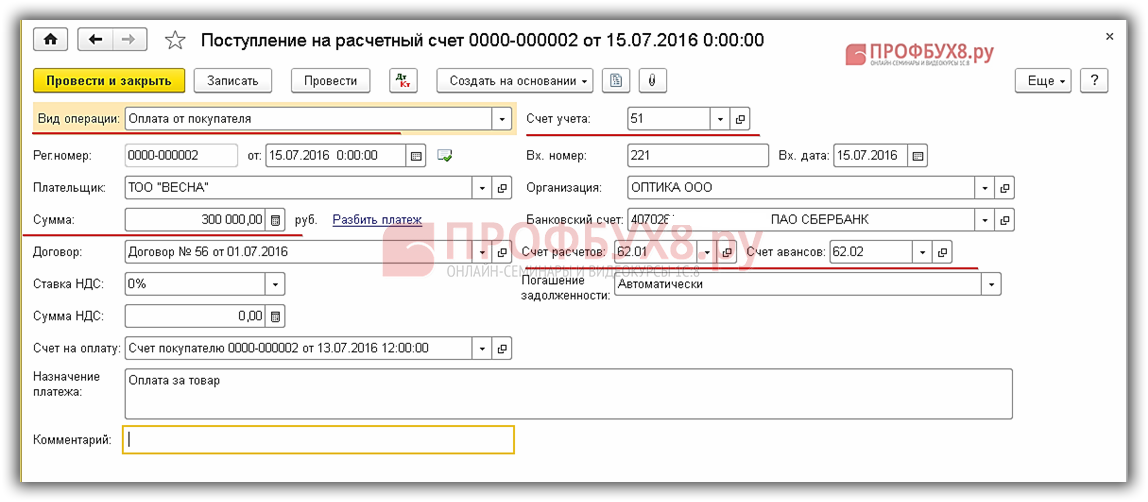

Шаг 10. Поступление аванса от покупателя ТОО «ВЕСНА»

На основании документа Счет на оплату сформируем документ Поступление на расчетный счет.

Документ Поступление на расчетный счет: раздел Банк и касса – Банк – Банковские выписки – Поступление, заполняется автоматически. В строчке Сумма указываем сумму аванса. В нашем примере аванс равен 300 000,00 руб.:

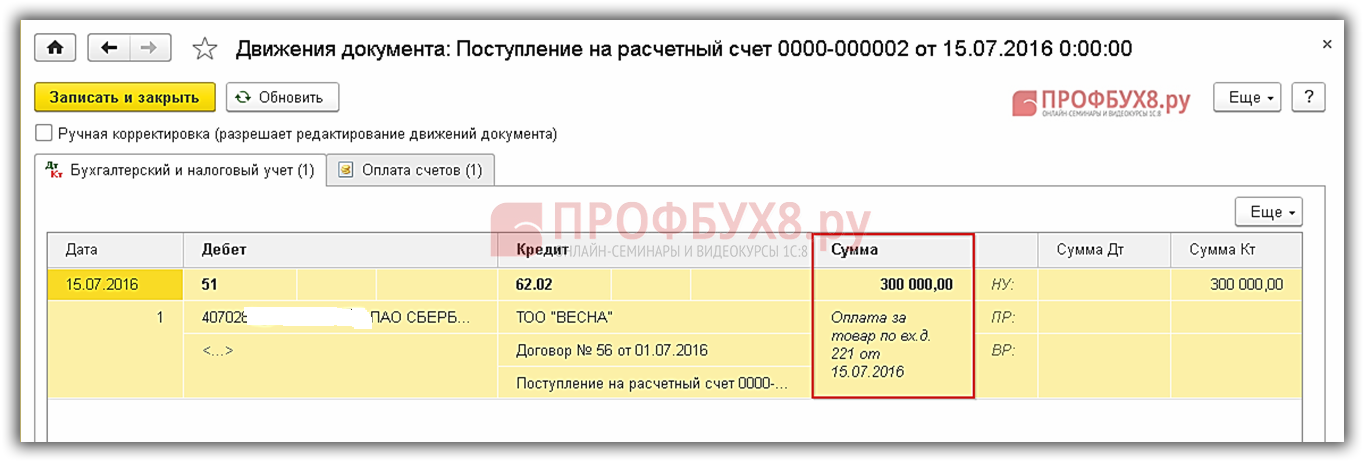

Проводки, полученные после проведения документа:

Согласно ст.154 НК РФ и п.1 ст.164 НК РФ сумма аванса, которая облагается по налоговой ставке 0%, не включается в налоговую базу. Следовательно, продавец имеет право не составлять счет-фактуру.

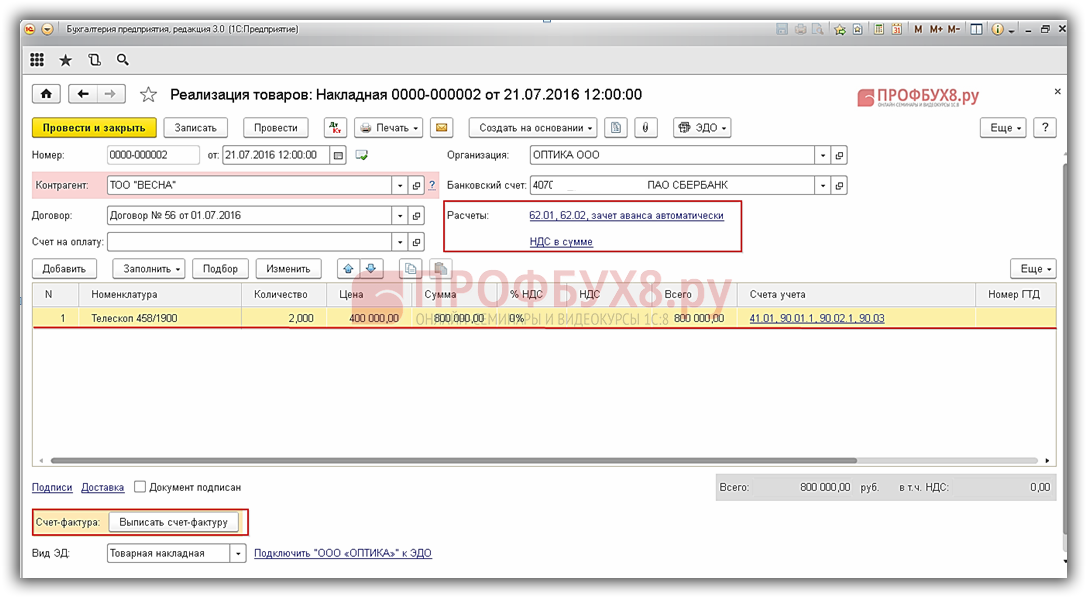

Шаг 11. Отгрузка товара покупателю ТОО «ВЕСНА»

Создадим документ Реализация (акт, накладная) в разделе Продажи – Продажи.

Заполним шапку документа:

- В строчке Расчеты указываем счет 62.01 и счет 62.02, зачет аванса автоматически;

- Остальные строчки заполняем как показано ниже на рисунке.

Заполним в документе табличную часть:

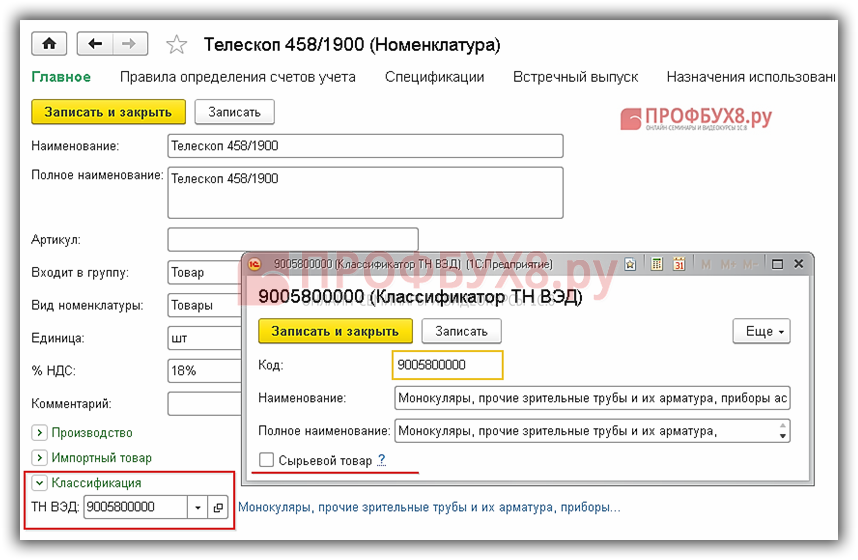

- В колонке Номенклатура указываем наименование товара. Образец создания карточки показан на рисунке:

- Остальные колонки заполняем как показано ниже на рисунке;

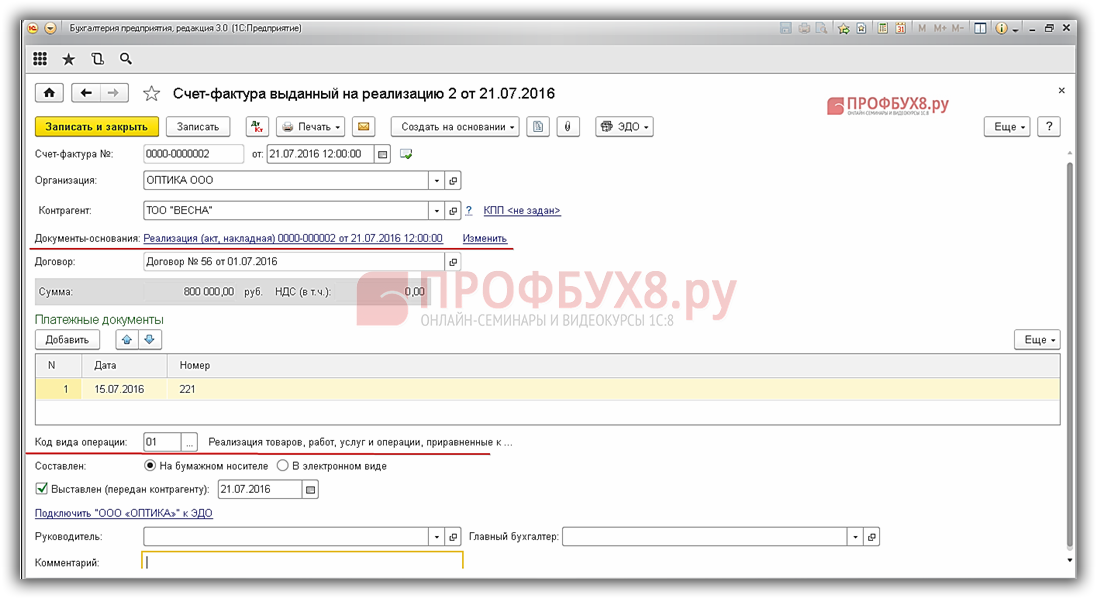

- Используя гиперссылку Выписать счет-фактуру, формируем документ Счет-фактура выданный:

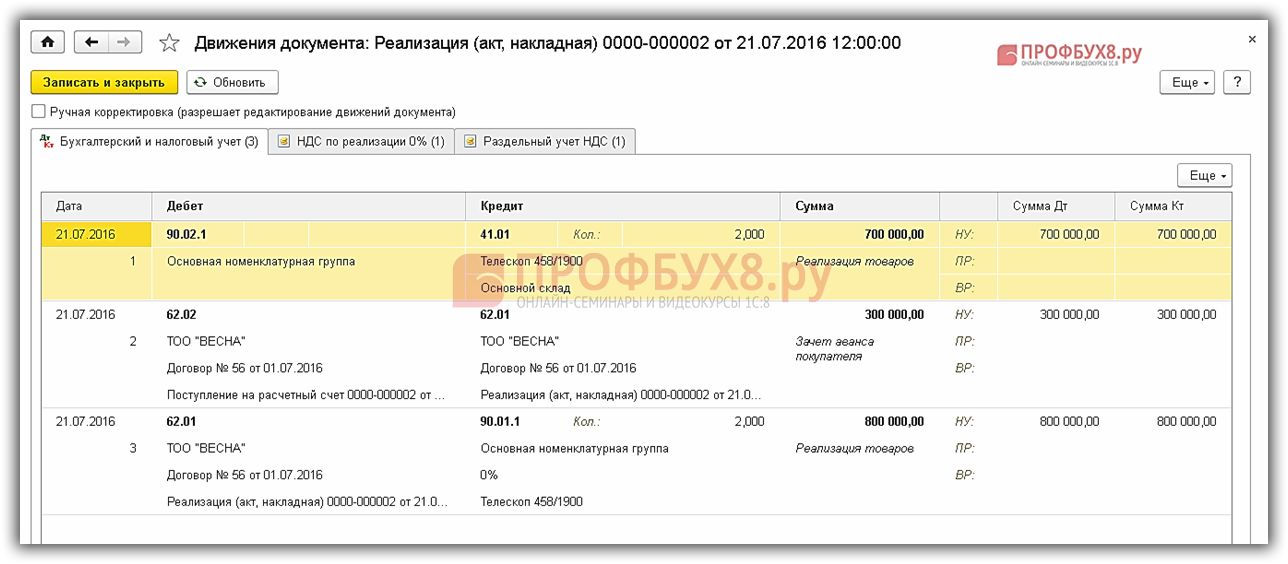

Проводки, полученные после проведения:

- Первая проводка: Дт 90.02.1 Кт 41.01 показывает общую сумму себестоимости продукции;

- Вторая проводка: Дт 62.02 Кт 62.01 показывает сумму зачисленного аванса покупателя;

- Третья проводка: Дт 62.01 Кт 90.01.1 показывает общую сумму реализации:

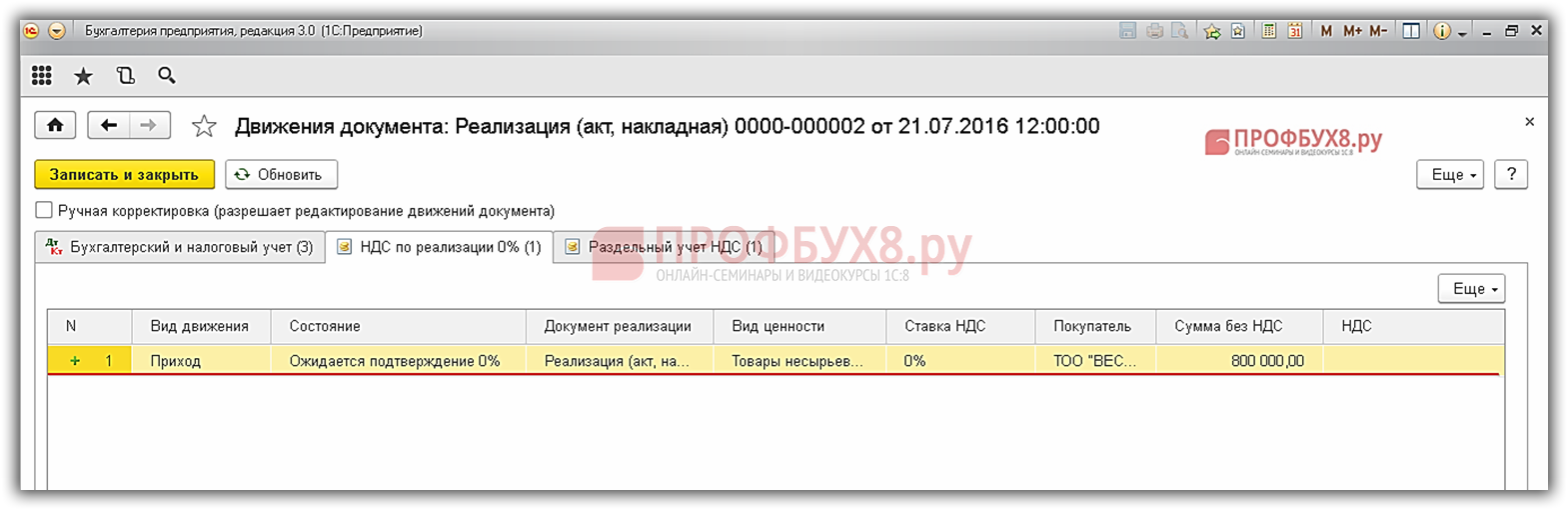

Результат движения документа:

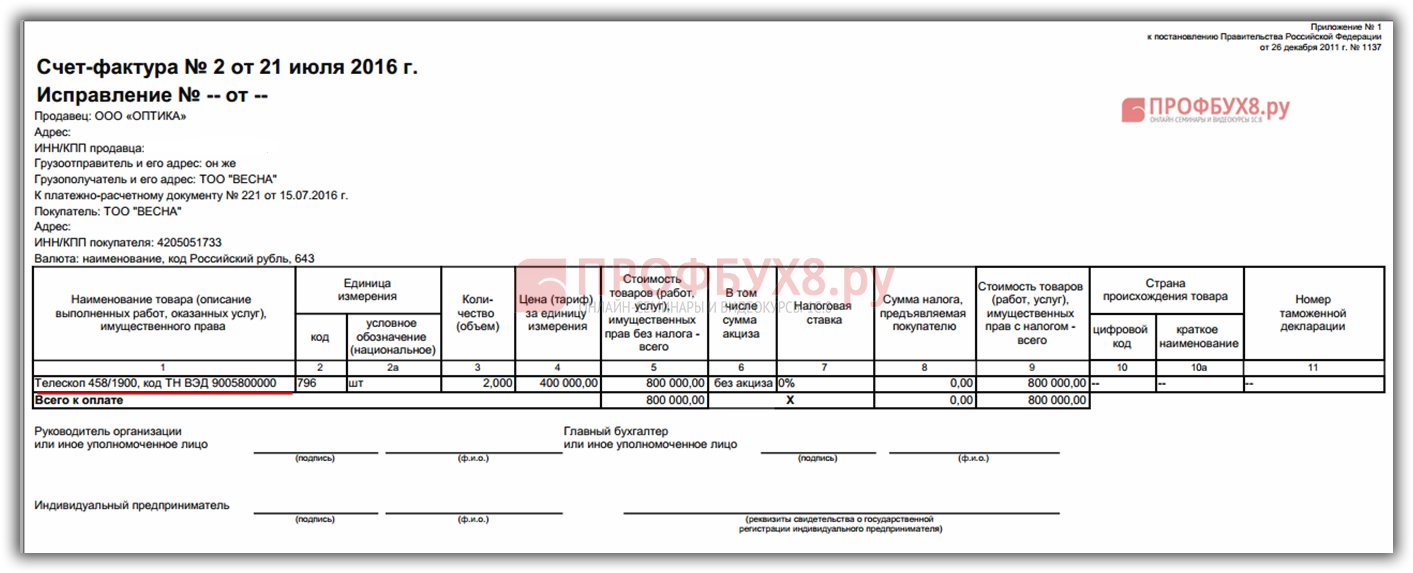

Откроем документ Счет-фактура выданный, используя гиперссылку на созданный документ. Данный документ заполняется автоматически:

Согласно пп.15 п.5 ст.169 НК РФ в ред. Закона №150-ФЗ с 01.07.2016г. в счете-фактуре выданный указываем код видов товаров в соответствии с ТН ВЭД.

Так как не было изменений в форме и правилах заполнения счета-фактуры выданный (постановление Правительства РФ от 26.12.2011г. №1137), код ТН ВЭД выводится в графе 1, через запятую после наименования товара:

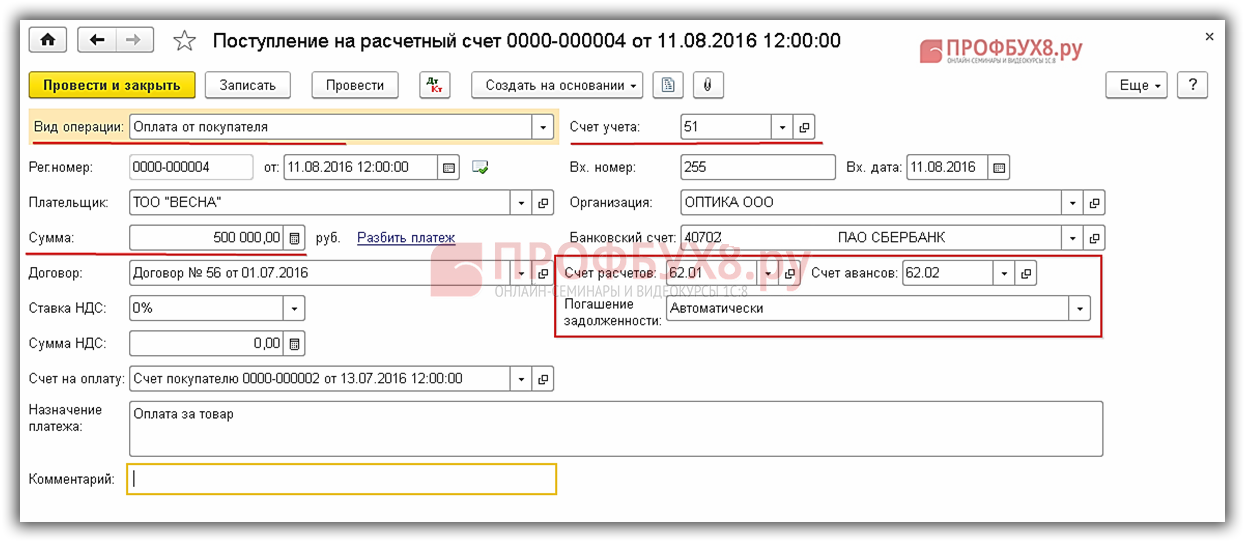

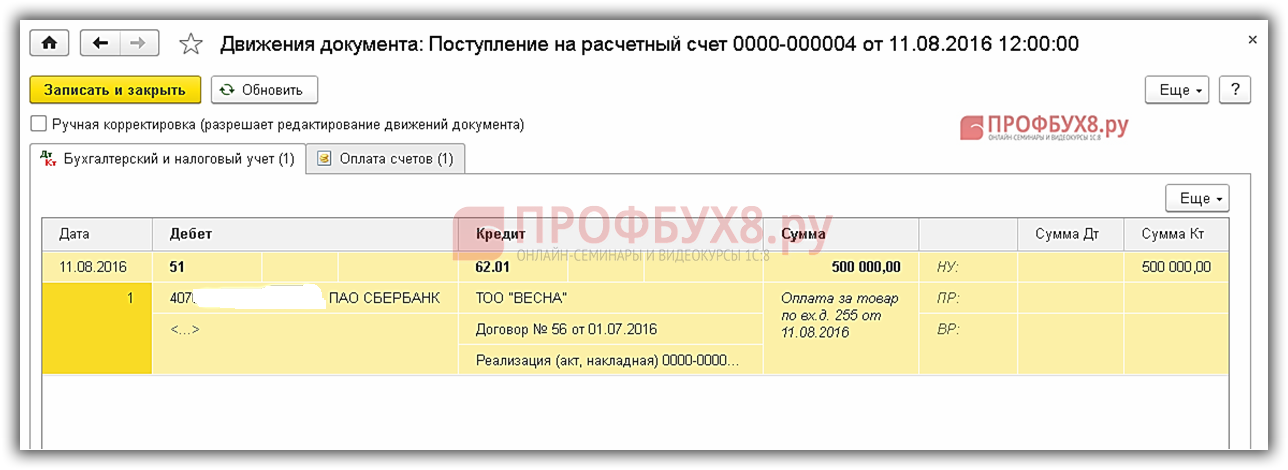

Шаг 12. Поступление оплаты за реализованный товар от покупателя ТОО «ВЕСНА»

На основании документа Счет на оплату создаем документ Поступление на расчетный счет. Раздел Банк и касса – Банк – Банковские выписки – Поступление, заполняется автоматически. В строчке Сумма указываем оставшуюся сумму. В нашем примере 500 000,00 руб.:

Проводки, полученные после проведения документа:

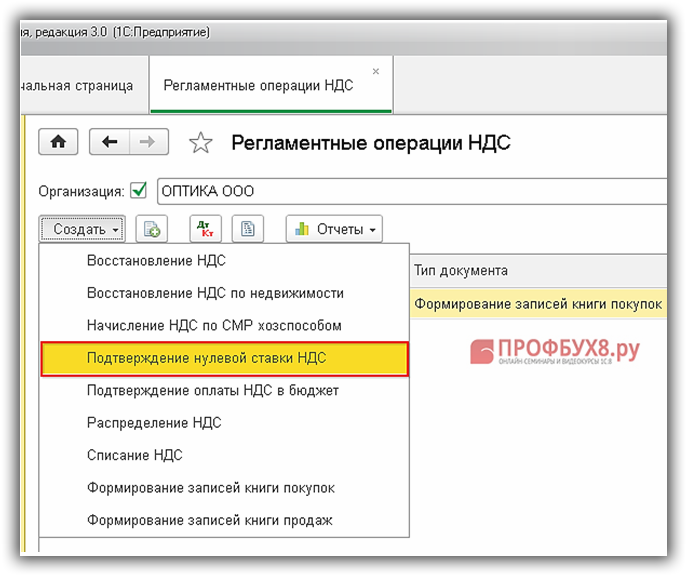

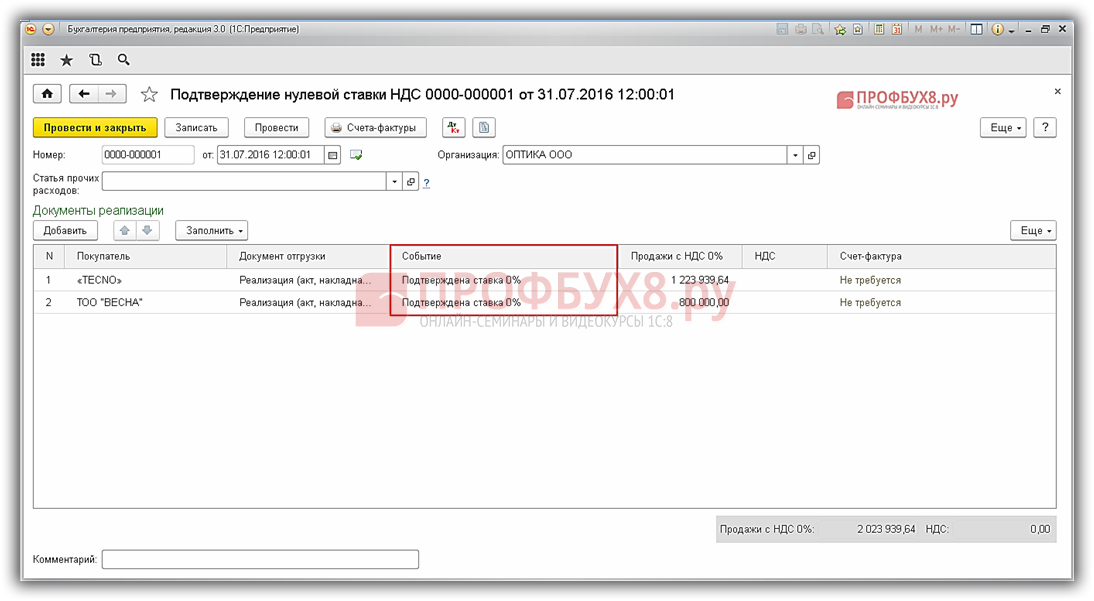

Шаг 13. Подтверждение применения нулевой ставки НДС

Создадим документ Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода — Регламентные операции НДС:

Для заполнения таблицы документа применим кнопку Заполнить.

Обратите внимание, что в колонке Событие указывается Подтверждена ставка 0%:

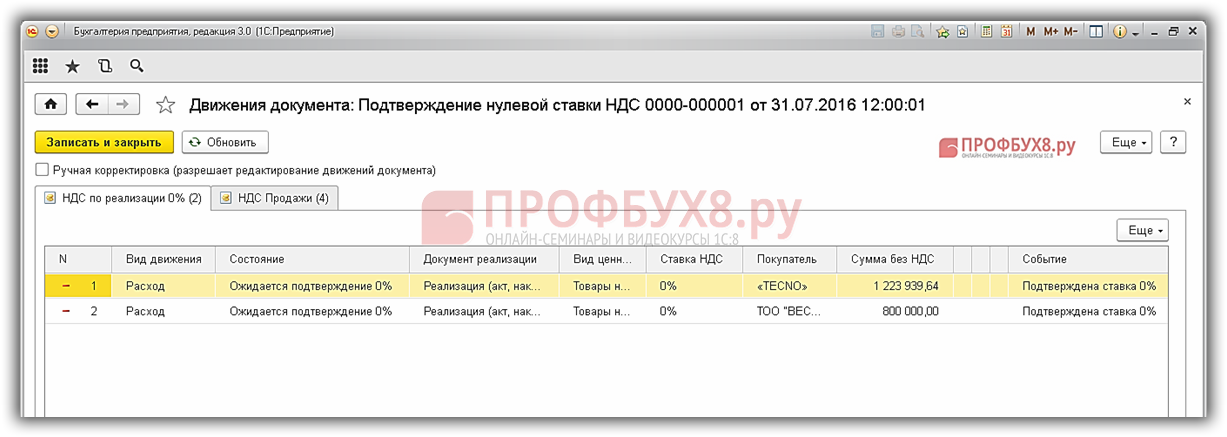

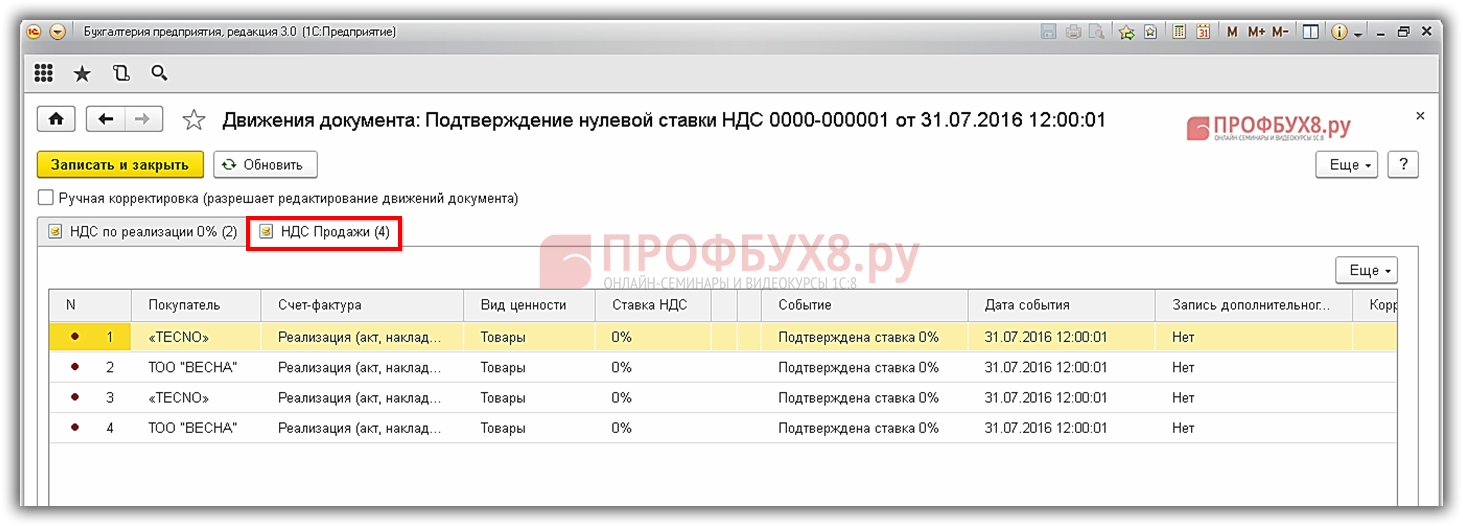

На рисунках видим какие записи делаются в регистрах после проведения документа в 1С 8.3:

НДС по реализации 0%:

НДС с Продажи:

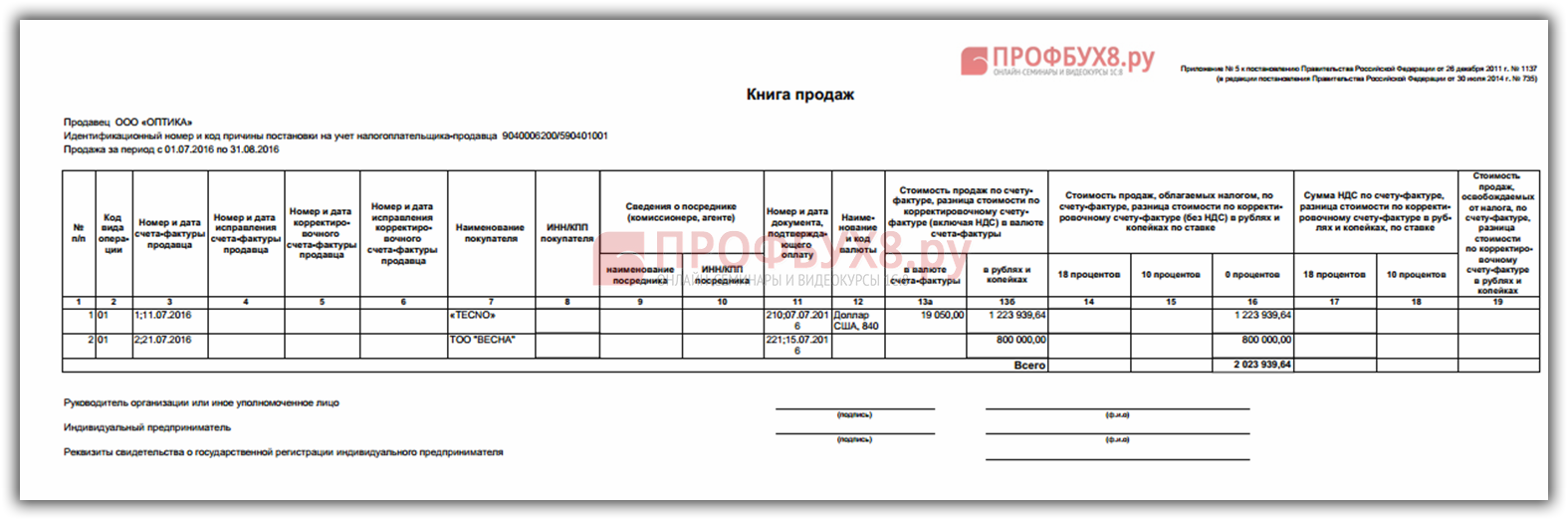

Шаг 14. Книга продаж

Сформируем Книгу продаж в разделе Отчеты – НДС – Книга продаж или раздел Продажи – НДС – Книга продаж:

Шаг 15. Декларация по НДС

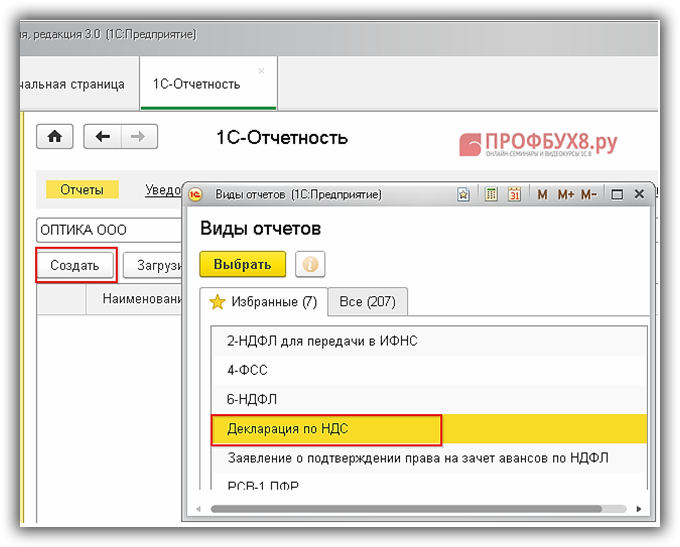

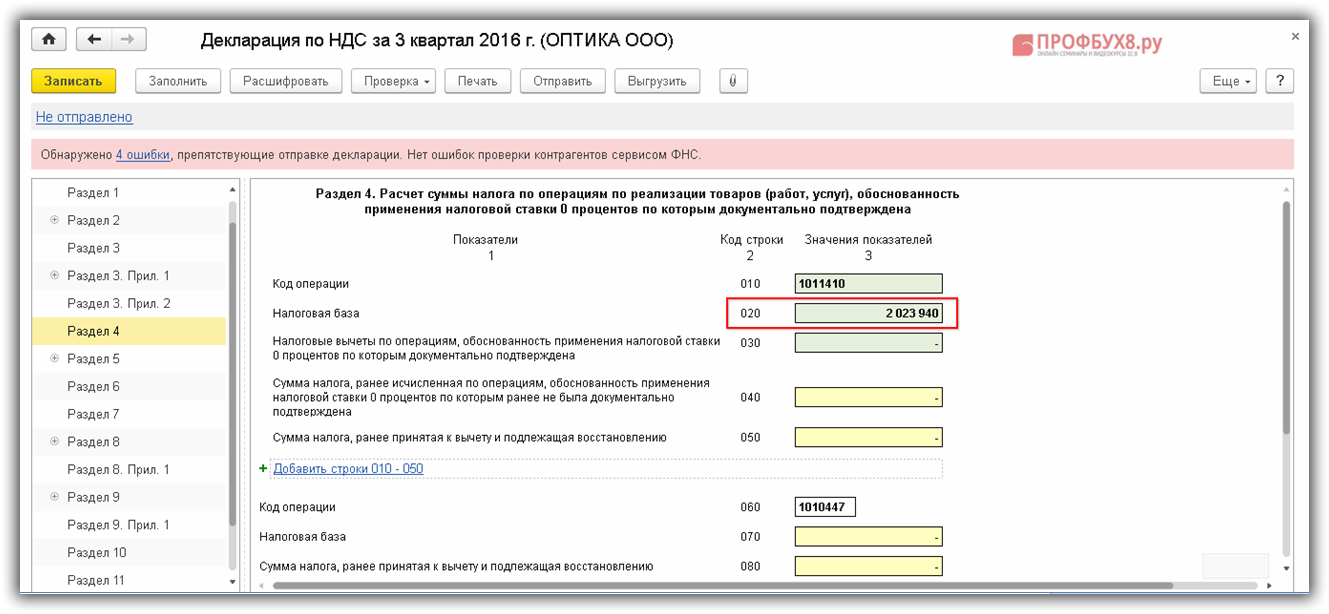

Создадим документ Декларация по НДС в разделе Отчеты – 1С-Отчетность – Регламентированные отчеты:

После выбора отчета появиться дополнительное окно. Образец заполнения показан на рисунке:

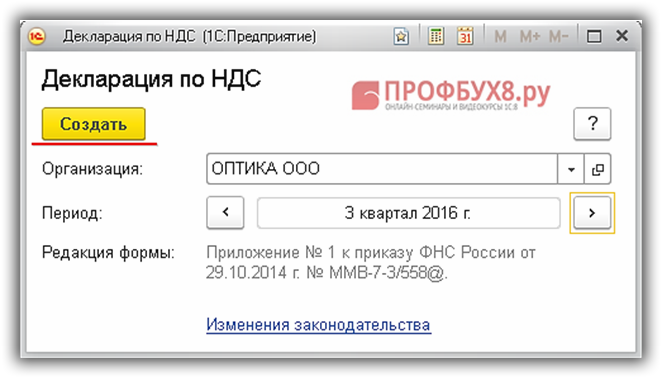

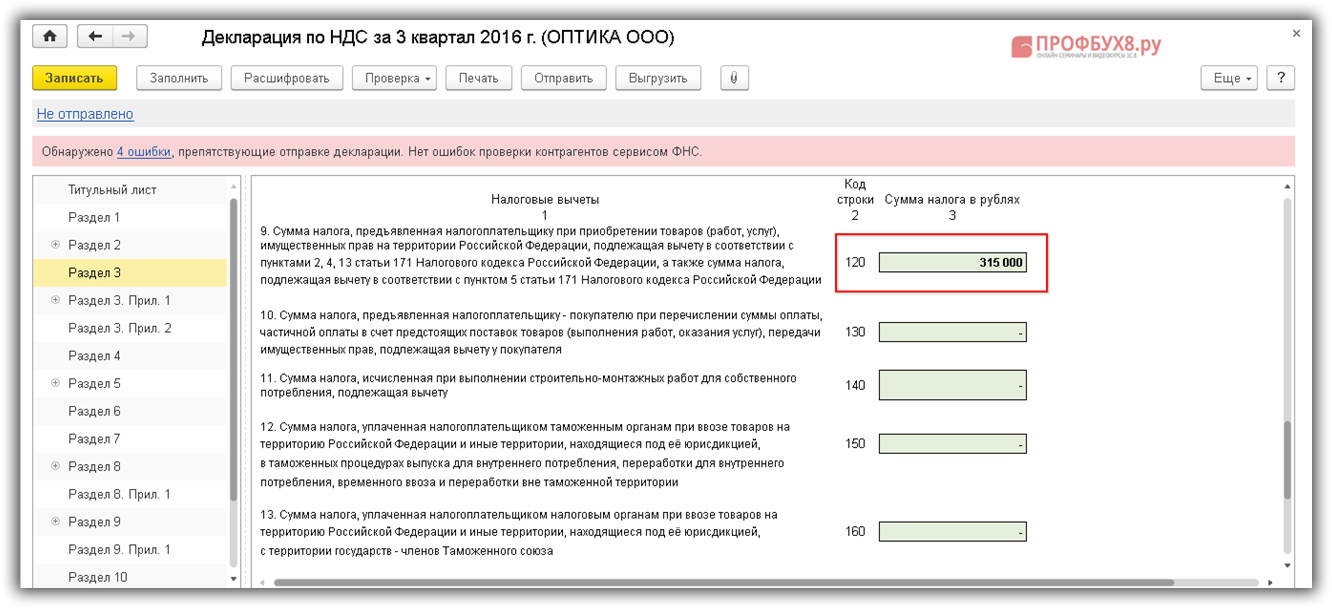

Используя кнопку Создать, сформируем отчет. Порядок заполнения налоговой декларации по НДС, утвержден приказом ФНС России от 29.10.2014г. №ММ-7-3/558.

По отчету видим, что заявленная к вычету сумма НДС указана в разделе 3 по строчке 120 и совпадает с суммой указанной в Книге покупок:

По отчету видим, что сумма, указанная в разделе 4 по строчке 020 (Налоговая база), совпадает с суммой указанной в Книге продаж:

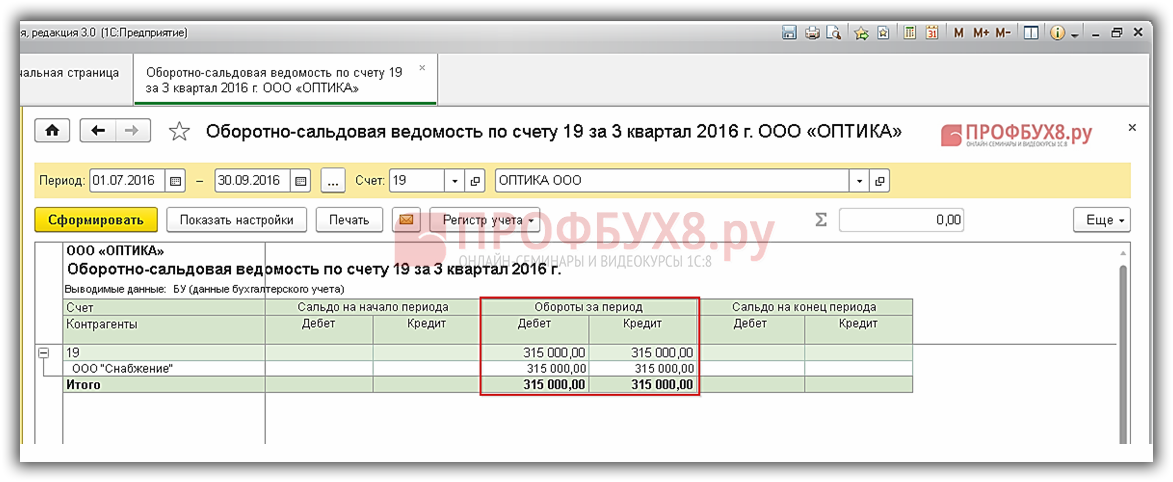

Шаг 16. Проверка счета 19

Сформируем оборотно-сальдовую ведомость по счету 19 в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету. По отчету видим, что счет 19 закрыт:

Разобраться с тем, где какие документы и справочники находятся, какие действия программа предпринимает автоматически, а какие вам придется делать самостоятельно, как настроить программу «под себя», какой порядок оформления документов и регламентной отчетности действует в 1С 8.3 — Вам поможет наш курс по работе в 1С 8.3. Подробнее о курсе смотрите в следующем видео:

Поставьте вашу оценку этой статье: