Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

Новостной выпуск №26 от 02 Августа 2016 г.

Изменения бухгалтерского законодательства

Федеральный закон от 03.07.2016 № 272-ФЗ внес поправки в Трудовой, Гражданский и Административный кодексы. Все изменения направлены на повышение ответственности работодателя в вопросах оплаты труда. Новые положения вступают в силу с 03.10.2016 года.

Вот основные из них:

- В Трудовом кодексе закреплен четкий срок выплаты зарплаты: «не позднее 15 календарных дней со дня окончания периода, за который она начислена» (ч.6 ст. 136 ТК РФ);

- Увеличен размер компенсации за задержку заработной платы. Теперь её размер необходимо рассчитывать, исходя из 1/150 ключевой ставки ЦБ за каждый день просрочки (ст. 236 ТК РФ);

- Увеличен срок подачи заявления в суд по зарплатной задолженности. Теперь работник имеет право обратиться в суд в течение 1 года со дня установленного срока выплаты указанных сумм (Ст.392 ТК РФ).

Значительные изменения по страховым взносам вносятся Федеральным законом от 03.07.2016 г. 243-ФЗ. Все изменения в Налоговый кодекс вступят в силу с 01.01.2017 года.

Появится новая глава в Налоговом кодексе – 34 «Страховые взносы». Она почти полностью повторяет действующие правила, за исключением некоторых положений, например:

- Налоговая инспекция будет осуществлять администрирование и контроль над исчислением и уплатой страховых взносов (п.2.1 ст.31 НК РФ);

- Время на подготовку отчета по страховым взносам сократится. Ежеквартальный расчет по страховым взносам должен будет представляться «не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом» (п.7 ст.431 НК РФ);

- Расчет по страховым взносам может быть не принят в случае расхождения совокупной суммы страховых взносов с суммой, исчисленных страховых взносов по каждому застрахованному лицу. На исправление ошибки будет дано 5 дней (абз.2 п.7 ст.431 НКРФ).

Ожидается утверждение новой формы Расчета по страховым взносам (Форма по КНД 1151111) к 01.10.2016 г. Сейчас документ размещен на сайте нормативных правовых актов и находится в публичном обсуждении. Расчет объединит в себе все страховые взносы, за исключением взносов на травматизм и профзаболевания (НС и ПЗ).

Взносы на НС и ПЗ останутся в ведении ФСС. Новая форма отчета в ФСС также разработана и находится в обсуждении на сайте нормативных правовых актов. Впервые по новой форме нужно будет отчитаться за 1 квартал 2017 года.

В ПФР будем сдавать 2 отчета:

- СЗВ-М форма останется без изменений, поменяется лишь срок представления – до 15 числа месяца, следующего за отчетным (п. 2. 2 ст. 11 Федерального закона от 01.04.1996 № 27 ФЗ).

- Ежегодные сведения о стаже будут представляться до 1 марта года, следующего за отчетным. Форма и название отчета пока не известны.

Новые возможности программы 1С: Бухгалтерия 8 ред. 3.0

ФНС письмом от 17 мая 2016 г № БС-4-11/8718 разъяснила порядок заполнения формы 6-НДФЛ в случае, когда НДФЛ уменьшается на стоимость патента, оплаченного работником-иностранцем. Рекомендации данные в этом письме реализованы в программе 1С: Бухгалтерия.

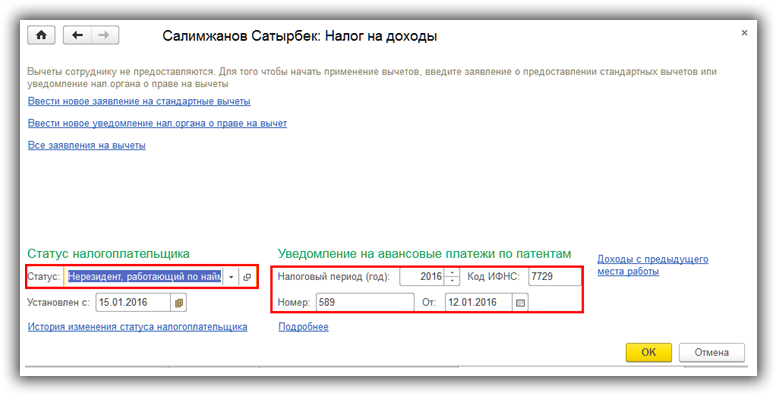

Шаг 1. Заполнение карточки сотрудника: Налог на доходы.

Для сотрудника установлен статус «Нерезидент, работающий по найму на основании патента», зарегистрированы данные Уведомление на авансовые платежи по патентам (Рис. 1).

Рис. 1.

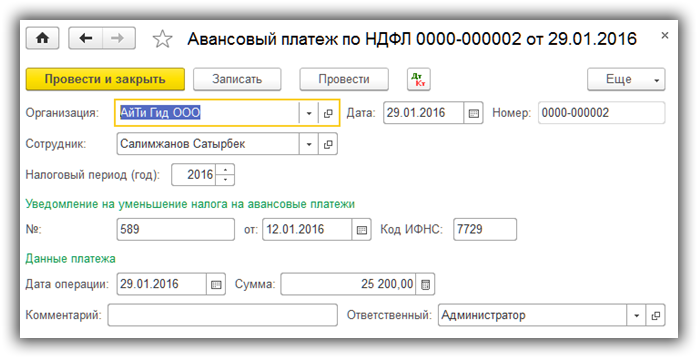

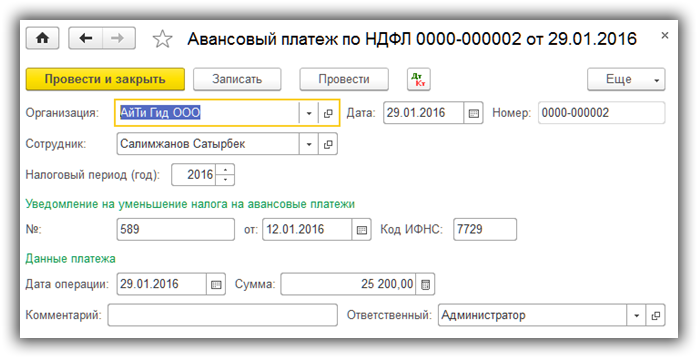

Шаг 2. Заполнение документа «Авансовый платеж по НДФЛ»

Авансовый платеж по патенту зарегистрирован в программе (Рис. 2).

Рис. 2.

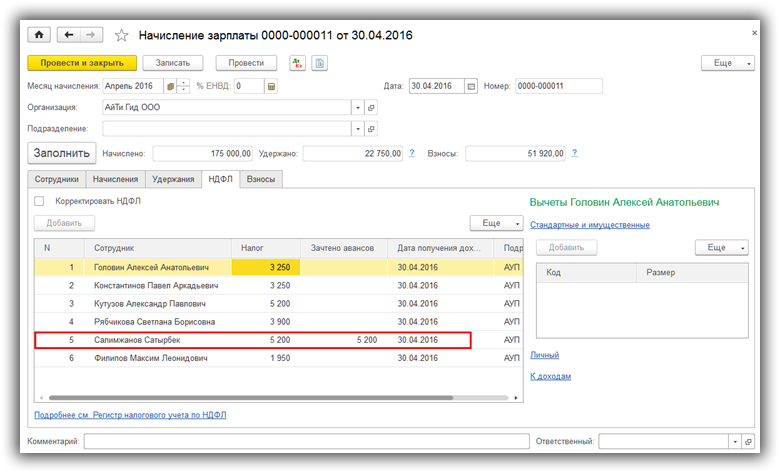

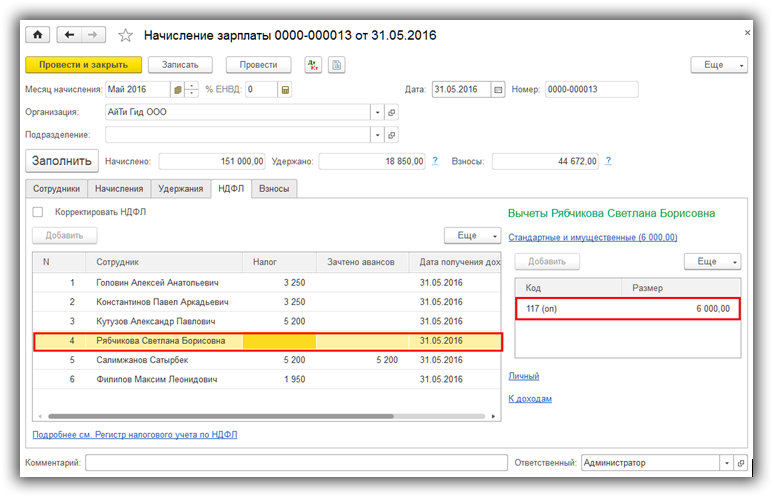

Шаг 3. Заполнение документа «Начисление заработной платы»

При исчислении НДФЛ производится зачет фиксированного авансового платежа (Рис. 3).

Рис. 3.

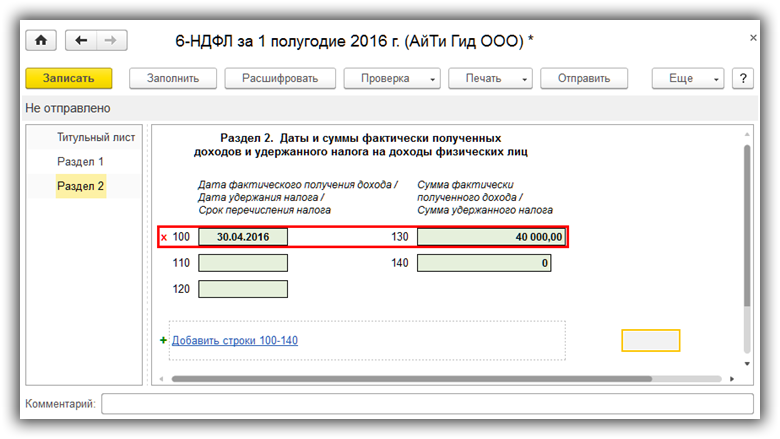

Шаг 4. Заполнение расчета «6-НДФЛ»

При проведении документа «Начисление заработной платы» исчисленный по данному сотруднику НДФЛ регистрируется как удержанный, суммы НДФЛ к перечислению нет. В Разделе 2 расчета 6-НДФЛ группа строк будет выглядеть следующим образом (Рис. 4):

Рис. 4.

Аналогично в Разделе 2 Расчета 6-НДФЛ отражается ситуация, если сотруднику предоставляются вычеты на всю сумму дохода. Например, сотруднику начислено 6000.00руб, предоставлены стандартные вычеты 6000.00, НДФЛ равен 0 (Рис. 5).

Рис. 5.

В разделе 2 расчета 6-НДФЛ группа строк по данному сотруднику будет выглядеть следующим образом (Рис. 6).

Рис. 6.

Разбор актуальных вопросов от подписчиков Профбух8.ру:

Вопрос №1

Добрый день! Подскажите, пожалуйста, по заполнению формы 6- НДФЛ:

Есть подарок 1000 руб, на 1000 руб в год предоставляется вычет. Исчисленный налог равен 0, удержанный налог равен 0. Как правильно отразить данную ситуацию?

Ответ №1

Добрый день! В 1 разделе подарок отражается в строках 020 «Сумма начисленного дохода» и 030 «Сумма налоговых вычетов», в разделе 2 заполняются только строки в 100 и 130.

Вопрос №2

Добрый день! Сотруднику за июнь выплачивается компенсация за использование личного автомобиля в служебных целях в сумме 11315 руб., из которых – 1200 руб. не подлежит налогообложению НДФЛ, а сумма сверх лимита 10115 руб. – облагается НДФЛ. Выплата произведена 08 июля. Вопросы:

В 6-НДФЛ эти выплаты отражать в 3 квартале? Как правильно отразить эти выплаты в 6-НДФЛ?

Ответ №2

Так как это “незарплатные” доходы, то отражаются по дате выплаты, т.е. в 3 квартале.

В раздел 1 по строке 020 «Сумма начисленного дохода» должна отразиться только облагаемая НДФЛ часть компенсации: 020 = 10 115 руб, строка. 030 – не заполняется, т.е. нет такого вычета.

В Разделе 2 даты по строке 100 = 110 = 08.07.2016, дата по строке 120 = 11.07.2016, в строке 130 — сумма полученного дохода 10 115 руб, строка 140 — сумма удержанного налога.

Задать свой вопрос Вы можете здесь: Задать вопрос >>

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.