Рассмотрим в виде пошаговой инструкции как сформировать декларацию по налогу на добавленную стоимость в программе 1С 8.2 Бухгалтерия 2.0, а также порядок заполнения декларации по НДС.

Содержание

Как сформировать декларацию по НДС в 1С 8.2

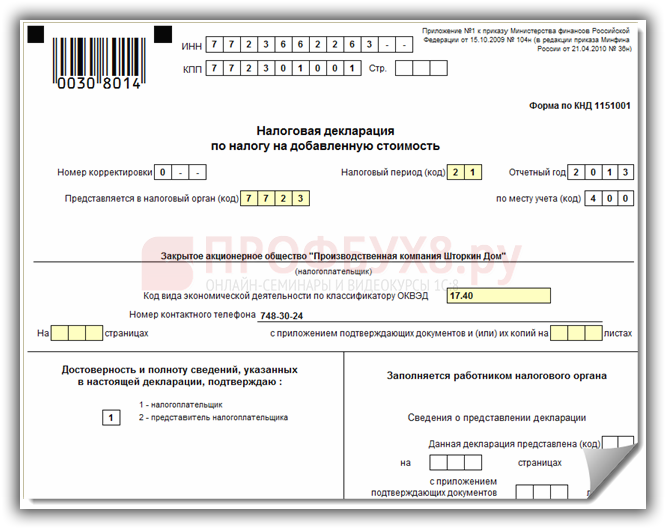

Печатная форма Налоговой декларации по НДС в 1С 8.2:

- Меню Отчеты → Регламентированные отчеты.

- Кнопка <Добавить элемент списка> — выбор НДС.

- Период — отчетный период.

Необходимые предварительные действия перед составлением декларации по НДС 1С 8.2. Как проверить данные в базе для корректного формирования Налоговой декларации по налогу на добавленную стоимость в 1С 8.2 читайте в нашей предыдущей статье.

Порядок заполнения декларации по НДС

Алгоритм заполнения декларации по НДС следующий:

- Шаг 1. Заполняется Титульный лист;

- Шаг 2. Заполняется Раздел 3 Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 — 4 статьи 164 Налогового кодекса Российской Федерации;

- Шаг 3. Заполняется Раздел 1 Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика.

Шаг 1. Заполнение титульного листа

При заполнении титульного листа заполняются информационные показатели о налогоплательщике, о периоде сдаче отчетности:

- В поле Номер корректировки — код первичного отчета соответствует значению «0», при сдаче уточненного расчета ставится порядковый номер корректировки;

- В поле Налоговый период (код) – код отчетного периода:

- значение «21» — декларация за I квартал;

- значение «22» — декларация за II квартал;

- значение «23» — декларация за III квартал;

- значение «24» — декларация за IV квартал.

- В поле Отчетный год – год, за который подается декларация;

- В поле Представляется в налоговый орган (код) – код налогового органа, в который представляется декларация;

- В поле по месту нахождения (учету) (код) – указывается значение кода 400:

- В последующих полях указывается Наименование налогоплательщика в соответствии с учредительными документами, код ОКВЭД, присвоенный налогоплательщику, номер контактного телефона налогоплательщика:

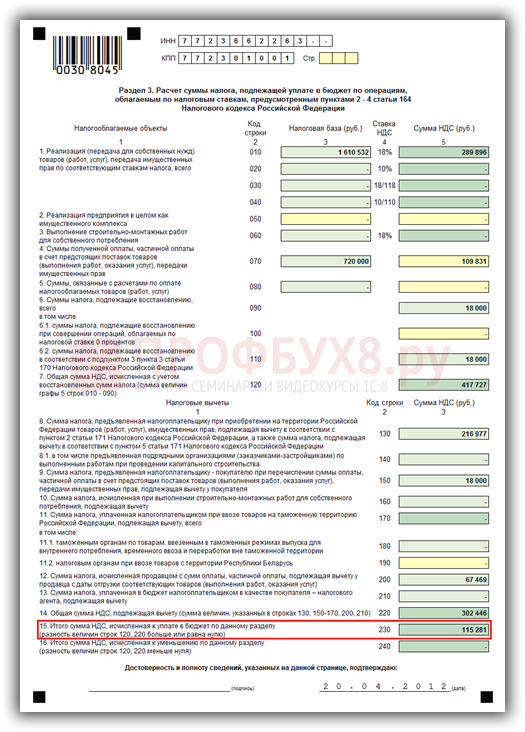

Шаг 2. Заполнение Раздела 3 декларации по НДС

Раздел 3 Декларации представляют плательщики НДС, в случае, если имеются ненулевые показатели по какой-либо строке данного раздела.

Лица, не являющиеся плательщиками НДС, но выставившие счет-фактуру с указанием суммы налога своим покупателям — данный раздел в составе Декларации не представляют, а представляют только титульный лист и раздел 1.

- В верхней части раздела 3 (строки с 010 по 120) отражаются суммы НДС к уплате в бюджет;

- В нижней части раздела (строки с 130 по 220) отражаются суммы НДС к вычету, которые уменьшают объем налогового обязательства перед бюджетом;

- В итоге по разделу (строка 230 или 240) отражается итоговая сумма НДС к уплате или к уменьшению НДС в данном налоговом периоде.

- Общее правило заполнения раздела следующее:

По графе 3 строки с 010 – 080 указывается величина налоговой базы, подлежащая обложению по той или иной ставке;

По графе 5 строки с 010 – 080 указывается величина налога, исчисленная путем умножения налоговой базы (графа 3) на ставку НДС (графа 4) по соответствующей строке;

По графе 5 строки с 090 – 110 указывается величина налога, исчисленная налогоплательщиком. Графа 3 «Налоговая база» и графа 4 «Ставка НДС» по данным строкам отсутствуют.

- В строках 010 – 040 — налоговая база и налог по всей реализации в истекшем налоговом периоде, которая подлежит налогообложению по соответствующей ставке, указанной в графе 4 этой же строки;

Сверим данные из примера: Налоговая база 1 610 532 руб. НДС к уплате = 289 896 руб. свод проводок Дт 90.03 Кт 68.02. Сумма НДС по стр.010 совпадает с контрольными данными.

- В строке 050:

Графа 3 — налоговая база, которая определяется отдельно по каждому из видов активов предприятия (п. 1 ст. 158 НК РФ) и представляет собой балансовую стоимость имущества, умноженную на поправочный коэффициент (п.2 ст.158 НК РФ);

Графа 5 — сумма налога, исчисленная путем умножения очищенной «Налоговой базы» (графа 3) на ставку, равную расчетной ставке 15,25% (п. 4 ст. 158 НК РФ) ко всем видам имущества.

- В строке 060 — налоговая база и налог при выполнении строительно-монтажных работ для собственных нужд, определяемая согласно п.2 ст.159 НК РФ как сумма всех фактических затрат налогоплательщика на выполнение этих работ, включая расходы реорганизованной (реорганизуемой) организации;

- В строке 070 — налоговая база и налог при поступлении сумм предоплат (с учетом НДС), полученные в данном налоговом периоде;

Сверим данные из примера: Налоговая база = 720 000 руб. — свод проводок Дт 51 Кт 62.02. НДС к уплате = 109 831 руб. свод проводок Дт 76.АВ Кт 68.02. Сумма НДС по стр.070 совпадает с контрольными данными

- В строке 080 — налоговая база и налог при дополнительном увеличении налоговой базы, т.е. облагаемые налогом суммы, которые не являются характеристиками самостоятельных объектов налогообложения в соответствии со ст.162 НК РФ (например суммы штрафов, пеней, процентов, полученные продавцом от покупателя и др.);

- В строке 090 — указывается ОБЩАЯ сумма НДС, подлежащая восстановлению к уплате в бюджет в данном налоговом периоде, которая ранее была принята к вычету, например: по товарам (работам, услугам), если данное имущество начинает использоваться для осуществления операций, не облагаемых НДС (п.2 ст.170 НК РФ); по авансам, перечисленным поставщикам.

В нашем примере в строку 090 переносится сумма 18 000руб. из стр.110.

- В строке 100 — указываются суммы налога, ранее принятые к вычету, и в отношении которых возникает обязанность восстановить к уплате в бюджет НДС по тем товарам (работам, услугам), которые в данном налоговом периоде использованы для операций, согласно п.1 ст.164 НК РФ подлежащих налогообложению по ставке 0%;

- В строке 110 — указываются суммы НДС, которые следует восстановить к уплате в бюджет согласно пп.3 п.3 ст.170 НК РФ. Это суммы НДС, которые ранее приняты к вычету с предоплаты, осуществленной налогоплательщиком поставщику;

Проверим данные в примере: НДС к уплате = 18 000 руб. свод проводок Дт 76.АВ Кт 68.02 – восстановленный НДС с зачтенных авансов поставщикам. Сумма НДС по стр.110 совпадает с контрольными данными.

- В строке 120 — указываются итоговые суммы НДС, начисленного к уплате. Данная строка равна сумме строк с 010 по 090 по графе 5.

Проверим данные в примере: НДС к уплате (стр.120) = 289 896 +109 831 + 18 000 = 417 727руб.Соответствует «очищенному» кредитовому обороту счета 68.02. Соответствует итоговой сумме НДС к уплате Книги продаж.

- В строке 130 — указываются суммы НДС, предъявленные налогоплательщику при приобретении им на территории РФ товаров (работ, услуг, имущественных прав) и подлежащие вычету в соответствии со ст. 171 и 172 НК РФ;

Проверим данные в примере: НДС к вычету = 216 977руб. свод проводок Дт 68.02 Кт 19. Сумма НДС по стр.130 совпадает с контрольными данными.

- В строке 140 указываются суммы НДС, предъявленные подрядчиками при строительстве (монтаже) подрядным способом и подлежащие вычету в соответствии с п.5 ст.171 НК РФ;

- В строке 150 указываются суммы НДС к вычету, предъявленные налогоплательщику-покупателю при перечислении им предоплаты за товары (работы, услуги, имущественные права);

Проверим данные в примере: НДС к вычету = 18 000 руб. свод проводок Дт 68.02 Кт 76.ВА. Сумма НДС по стр.150 совпадает с контрольными данными.

- В строке 160 указываются суммы НДС к вычету, предъявленные налогоплательщику-покупателю при перечислении им предоплаты за товары (работы, услуги, имущественные права);

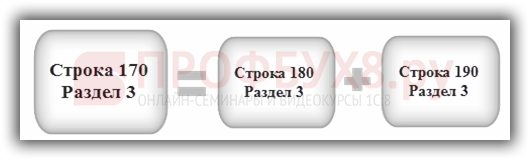

- В строке 170 указывается сумма НДС, уплаченная при ввозе товаров на таможенную территорию РФ , она определяется по формуле:

- В строке 180 указывается сумма НДС, уплаченная таможенным органам, при ввозе товаров на таможенную территорию РФ для осуществления операций, признаваемых объектом налогообложения или приобретаемых для перепродажи;

- В строке 190 указывается сумма НДС, уплаченная налогоплательщиком в бюджет РФ при покупке в республике Беларусь товаров белорусского происхождения, для осуществления операций, признаваемых объектом налогообложения или приобретаемых для перепродажи;

- В строке 200 указывается сумма НДС, исчисленная продавцом с авансов полученных, которая подлежит вычету с даты отгрузки товаров (выполнения работ, оказания услуг);

Проверим данные в примере: НДС к вычету = 67 469 руб. свод проводок Дт 68.02 Кт 76.АВ. Сумма НДС по стр.200 совпадает с контрольными данными.

- В строке 210 указывается сумма НДС, уплаченная ранее в бюджет налогоплательщиком в качестве налогового агента, и подлежащая вычету в соответствии с п.3 ст.171 НК РФ;

- В строке 220 — указываются итоговые суммы НДС, подлежащие вычету. Данная строка равна сумме строк 130, 150, 160, 170, 200 и 210.

Проверим данные в примере: НДС к вычету (стр.220) = 216 977+18 000 + 67 469 = 302 446руб.Соответствует «очищенному» дебетовому обороту счета 68.02. Соответствует итоговой сумме НДС к вычету Книги покупок.

- Если Исчисленная сумма налога, начисленная к уплате в бюджет (стр. 120) > суммы НДС, подлежащие вычету (стр. 220), то заполняется стр.230, а иначе стр. 240;

- В строке 230 указывается итоговая сумма НДС, исчисленная к уплате в бюджет;

Проверим данные в примере: Стр. 120 > стр.220 = 417 727 > 302 446руб. Стр.230 = 417 727 — 302 446 = 115 281 руб.

- В строке 230 указывается итоговая сумма НДС, исчисленная к возмещению из бюджета:

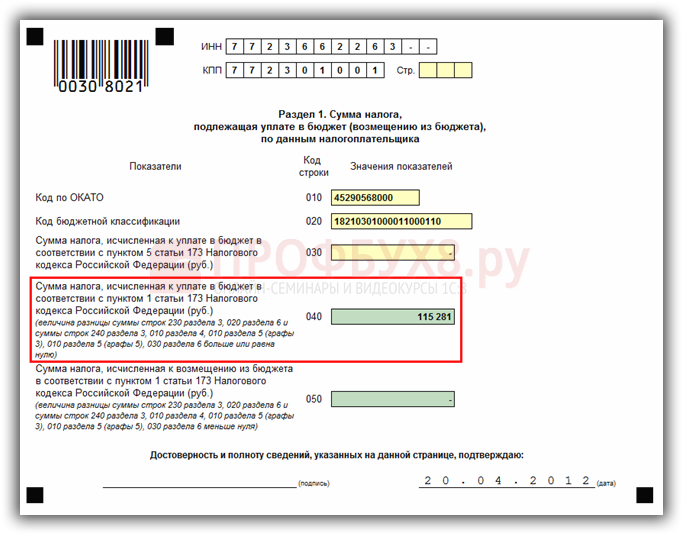

Шаг 3. Заполнение Раздела 1 декларации по НДС

- В строке Код по ОКАТО (стр.010) — код административно-территориального образования (код по ОКАТО) в соответствии с Общероссийским классификатором, на территории которого уплачивается налог;

- В строке Код бюджетной классификации (стр. 020) – код бюджетной классификации для НДС: 182 1 03 01000 01 1000 110 «Налог на добавленную стоимость»;

В строке 030 указывается сумма НДС, исчисленная к уплате в бюджет НЕплательщиками НДС, т.е. данную строку заполняют те, кто:

- применяют упрощенную систему налогообложения;

- применяют систему налогообложения для сельхозпроизводителей;

- применяют систему налогообложения в виде единого налога на вмененный доход;

- освобождены от обязанностей налогоплательщика согласно ст.145 НК РФ.

По строкам 040 и 050 указывается сумма НДС к уплате или возмещению из бюджета. Сумма налога, указанная по строке 040, подлежит уплате в бюджет.

Проверим данные из примера:

- Сумма НДС к уплате = 115 281 +0 = 115 281 руб.

- Сумма НДС к возмещению = 0 руб.

- Сумма НДС к уплате > Сумма НДС к возмещению = 115 281 > 0 — заполняется стр. 040

- Стр. 040 = 115 281 – 0 = 115 281 руб:

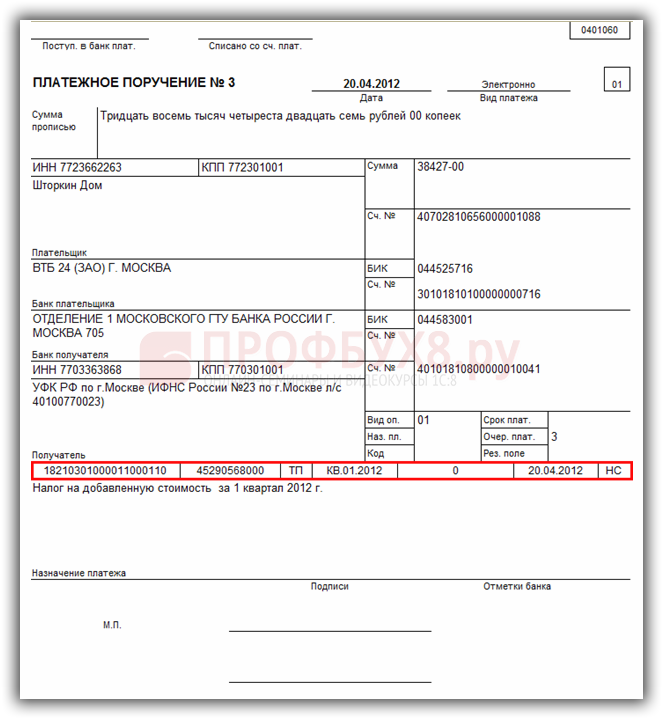

Пример заполнения платежного поручения на уплату НДС в бюджет

В Таблице представлен порядок заполнения полей платежного поручения по налогу на добавленную стоимость:

Реквизиты по уплате налогов необходимо узнавать в своей налоговой инспекции или на официальных сайтах налоговых органов. Для г.Москвы можно воспользоваться сайтом www.mosnalog.ru.

Образец платежного поручения на уплату НДС в бюджет

Как в 1С 8.2 осуществить контрольную проверку данных декларации, в том числе как сделать проверку НДС, начисленного к уплате и НДС, рассчитанного к уменьшению читайте в следующей статье.

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.