Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Мы продолжаем Вас информировать о самых последних законодательных изменений и интересных функций в программе 1С 8.3.

В самом начале выпуска напоминаем, что 16 февраля состоится онлайн-семинар Климовой М.А.:

«Популярные налоговые «СХЕМЫ», в которые лучше не ввязываться».

Подробную программу онлайн-семинара и условия участия смотрите на странице здесь >>

Новостной выпуск №2 от 10 Февраля 2015 г.

Отчетность в ПФР с 2016 года будет ежемесячная

Новую отчетность в ПФР ежемесячно с 2016 года компании будут сдавать с 01 апреля 2016 года.

Сведения о работниках надо будет сдавать не позднее 10-го числа каждого месяца. Необходимо будет, сообщать в фонд: Ф.И.О., ИНН и СНИЛС сотрудников, а также работающих по договорам подряда.

Данное дополнение внесено в статью 11 Федерального закона от 01.04.96 № 27-ФЗ начнет действовать с 1 апреля 2016 года.

Необходимо индексировать зарплату

Индексировать заработную плату нужно в связи с ростом потребительских цен на товары и услуги согласно ст. 134 ТК РФ. Индексировать уровень заработной платы сотрудников является обязанностью, а не правом работодателя, это следует из статьи 130 Трудового кодекса РФ. Порядок индексации работодатель должен закрепить в своих локальных документах, например в «Положении об оплате труда», «Коллективном договоре» и др.

Данное условие подтверждается (Письмом Роструда от 19 апреля 2010 г. № 1073-6-1, определениями Конституционного суда РФ от 19 ноября 2015 г. № 2618-О и от 17 июля 2014 г. № 1707-О.)

Возможные административные штрафы, если не индексировать заработную плату.

ВНИМАНИЕ! Проверьте правильность расчета и регистрации исчисленного и удержанного НДФЛ в 1С 8.3

После расчета и выплаты зарплаты за январь 2016 проверьте правильность расчета и регистрации исчисленного и удержанного НДФЛ. Посмотрите, как в Вашей базе 1С сформируется Расчет 6-НДФЛ за 1 квартал 2016 (Регламентированные отчеты — Отчетность по физлицам — 6-НДФЛ).

У 99% организаций возникли проблемы с расчетом НДФЛ за январь 2016 года или с заполнением формы 6-НДФЛ. Проблемы связаны с изменениями в учете по НДФЛ 2016 года и ошибками, которые пользователи допускают при ведении учета в программах 1С.

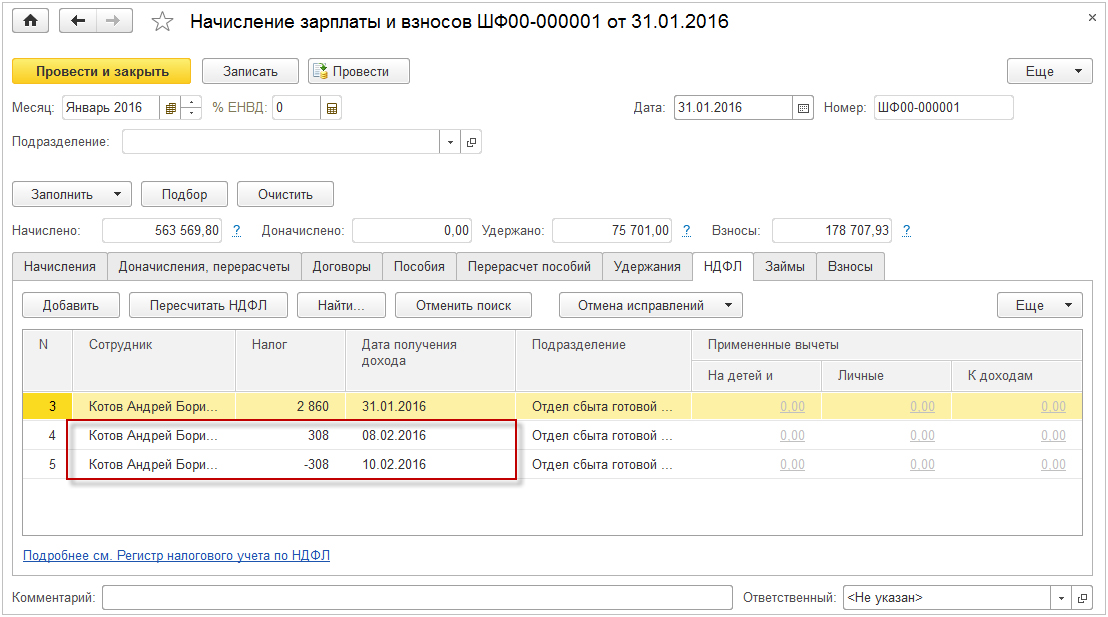

Ошибка №1. Несоответствие между датой получения дохода в регистре учета доходов и регистре учета налога, которое в дальнейшем приводит к появлению в «Начислении зарплаты» строчек следующего вида:

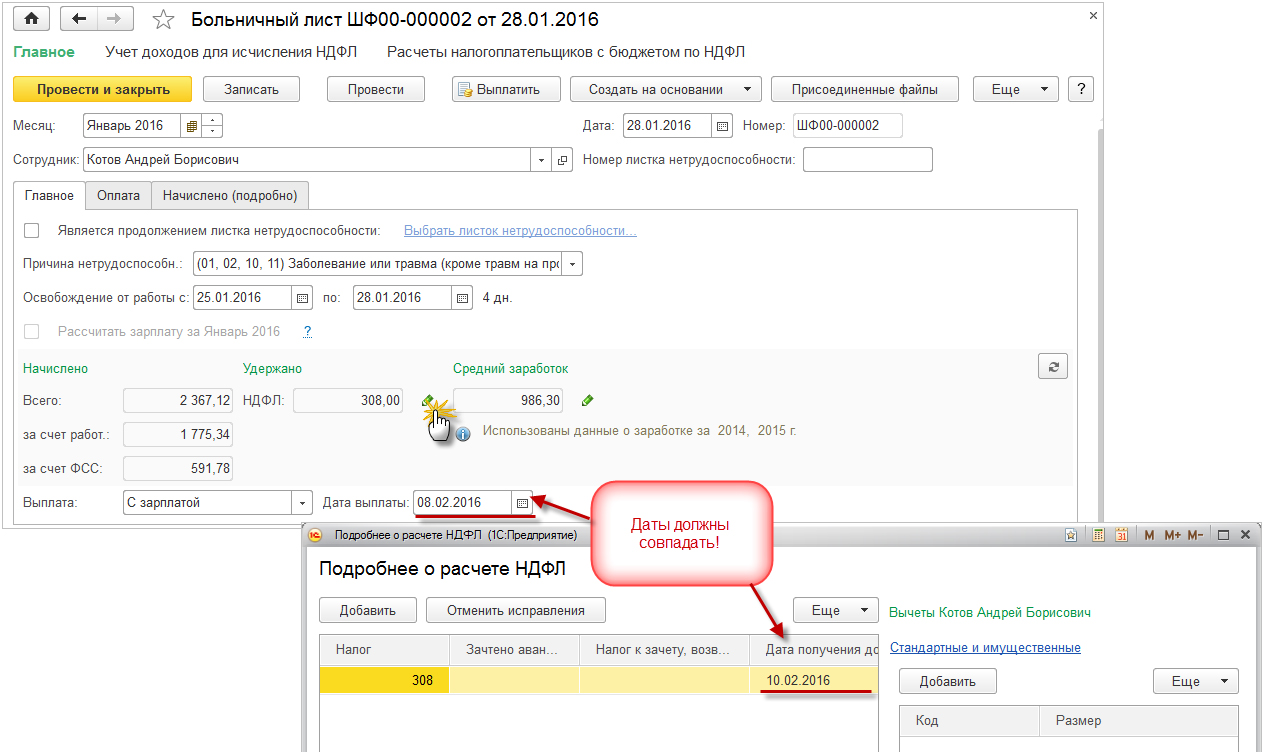

Лечится поиском проблемного документа, в нашем примере это документ 1С «Больничный лист», и приведением в соответствие двух дат:

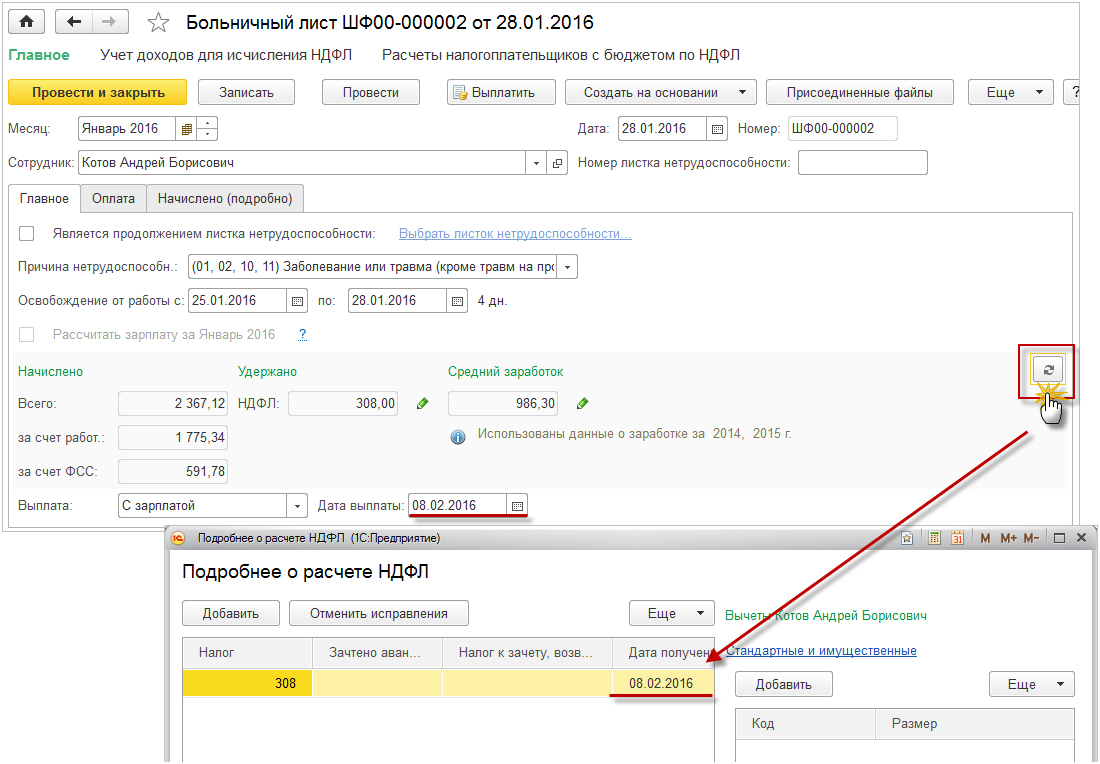

Возникает эта ошибка, если изменить «Дату выплаты» в документе, но при этом не выполнить перерасчет документа, тогда «Дата получения дохода» в подробностях расчета НДФЛ остается «старой», и возникает расхождение. Для исправления можно пересчитать документ «Больничный лист»:

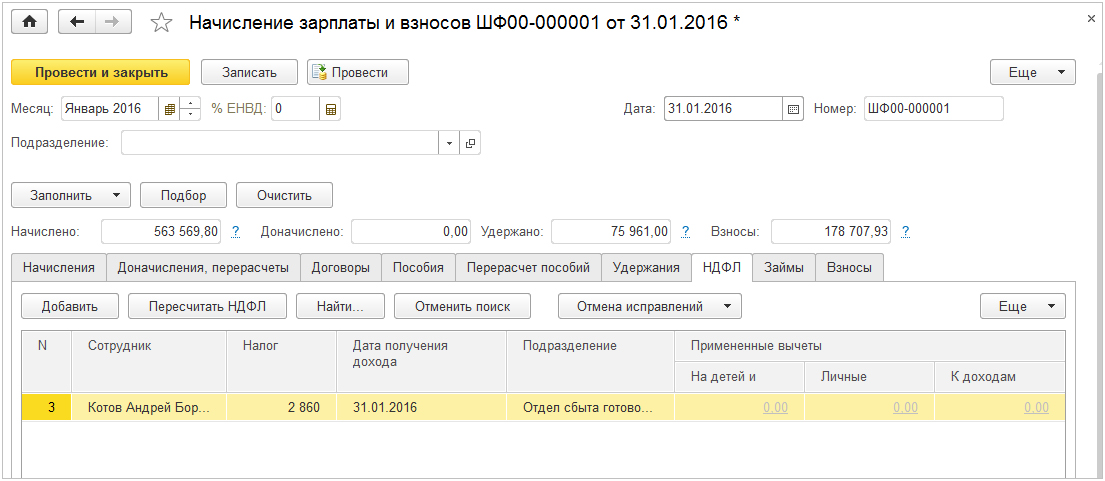

Если после этого пересчитать НДФЛ в документе «Начисление зарплаты» «лишние» строчки пропадают:

Нюансы регистрации удержанного НДФЛ в программах 1С:ЗУП 3.0, 1С:Бухгалтерия 3.0 в 2016 году смотрите в видео:

Смотреть — Регистрация удержания НДФЛ в ЗУП 3.0 / Бухгалтерии 3.0 >>

Разбор других ошибок при удержании НДФЛ в программах 1С смотрите в видео:

Смотреть — Возможные ошибки при удержании НДФЛ: на что обратить внимание при ведении учета >>

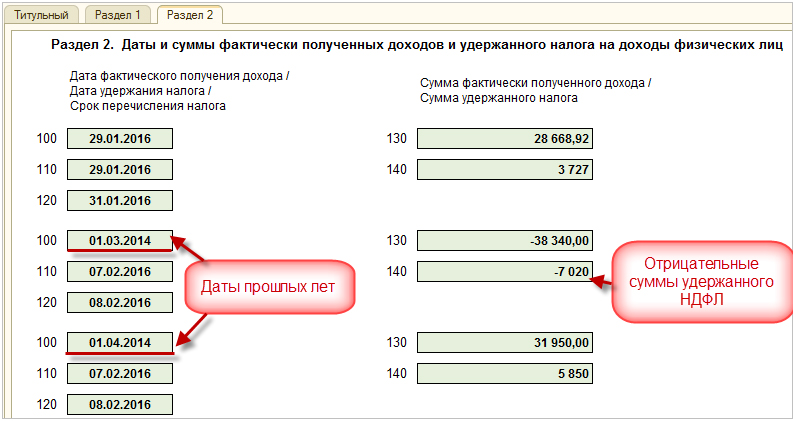

ВНИМАНИЕ! Если Вы ведете учет в 1С ЗУП 2.5, то можете изначально не заметить «проблем» с НДФЛ, но попробуйте сформировать 6-НДФЛ и проанализировать Раздел 2.

Если Вы видите нечто подобное:

или обнаруживаете задвоение сумм удержанного налога, то смотрите наше видео с подробным разбором ведения учета по НДФЛ в ЗУП 2.5 в 2016 году и рекомендациями по исправлению ошибок:

Смотреть — Проблемы при удержании НДФЛ в 1С ЗУП 2.5: какой вариант учета удержанного НДФЛ выбрать >>

Интересные возможности программы 1С:Бухгалтерия 8 ред. 3.0

При начислении зарплаты бывают ситуации, когда необходимо начислить сотруднику не стандартный вид начисления. Разберем создание нового вида начисления в программе 1С на примере оплаты за время простоя.

Данное время является не временем отдыха — это рабочее время, в течение которого работник обязан находиться на рабочем месте и исполнять свои должностные обязанности, которые не связаны с причиной простоя (ст. 107 ТК РФ). Например, причиной простоя может быть:

- дорожно-транспортное происшествие, в котором виновно третье лицо, а не работник-водитель, использовавший служебный автомобиль

- также может быть поломка станка, повлекшая простой работников и др.

В соответствии с ч. 2 ст. 157 ТК РФ время простоя по причинам, не зависящим от работодателя и работника, оплачивается в размере не менее двух третей тарифной ставки, оклада (должностного оклада), рассчитанных пропорционально времени простоя. Оплата простоя по вине, независящей от работодателя и сотрудника:

- облагается НДФЛ (пп. 6 п. 1 ст. 208 НК РФ, п. 1 ст. 210 НК РФ, п. 3 ст. 217 НК РФ)

- облагается страховыми взносами (ч. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

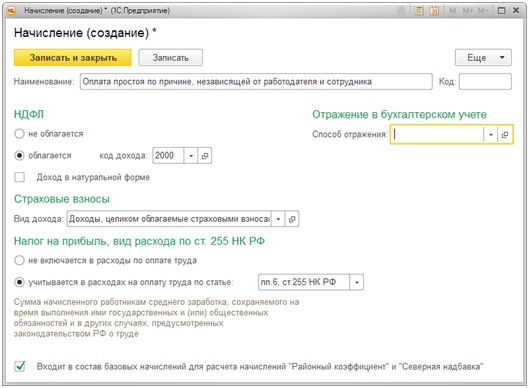

В программе 1С 8.3 оплату простоя по вине, независящей от работодателя и сотрудника можно отразить следующим образом:

Шаг 1:

Вводим и настраиваем новый вид расчета «Оплата простоя по причине, независящей от работодателя и сотрудника» (раздел Зарплата и кадры – Справочники и настройки – Начисления – кнопка Создать) (рис.1):

- в поле Наименование — Оплата простоя по причине, независящей от работодателя и сотрудника

- в поле НДФЛ: флажок «Облагается», код дохода «2000»

- в поле Страховые взносы: вид дохода «Доходы, целиком облагаемые страховыми взносами»

- в поле Налог на прибыль: вид расхода по ст.255 НК РФ: «учитывается в расходах на оплату труда по статье: пп.6,ст.255 НК РФ).

Рис. 1.

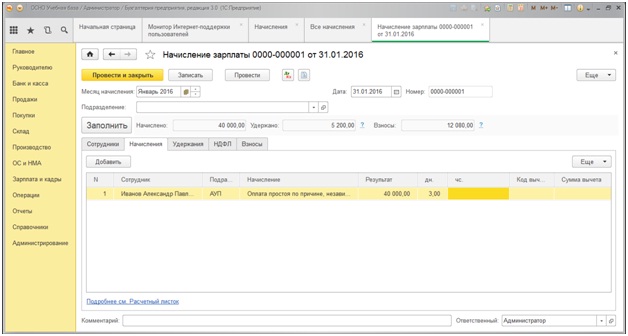

Шаг 2:

В момент расчета зарплаты в документе «Начисление зарплаты» вновь введенное начисление по сотруднику необходимо будет вводить в документ вручную (закладка Начисления – кнопка <Добавить>). Во вновь созданной строке указывается (рис.2):

- ФИО сотрудника

- Начисление «Оплата простоя по причине, не зависящей от работника и работодателя»

- В поле Результат – вручную указывается сумма, рассчитанная по данному виду начислению

- Количество дней, оплачиваемых за время простоя.

Рис. 2.

Разбор актуальных вопросов от подписчиков Профбух8:

Вопрос:

Доброе утро! Готовя отчет по НДФЛ за 2015 год, обнаружила что в отчете за 2014 год не были переданы сведения 2-ндфл по договорам подряда. аренды. В учете начисление и удержание прошло. Как сейчас отправить корректирующий за 2014 год? за 2015 год мы отчитываемся по новым справкам там есть корректирующий, за 2014 год нет. Помогите как правильно все сделать.

Ответ:

При сдаче уточненной справки 2-НДФЛ за 2014 год надо ставить номер предыдущей справки, а дату следует указывать новую (Письмо от 02.03.2015 № БС-4-11/3283; в 2014 г действовали:абз. 7 и 8 разд. I Рекомендаций по заполнению формы 2-НДФЛ, утвержденных Приказом ФНС России от 17.11.2010 N ММВ-7-3/611@). Если инспекторы просят пояснить расхождения в суммах НДФЛ с данными ИФНС, то в таком случае проведите с инспекцией сверку.

В программе 1С необходимо сформировать документ «2-НДФЛ для передачи в ИФНС»:

Шаг 1:

Зарплата и кадры – НДФЛ — 2-НДФЛ для передачи в ИФНС – Создать – Указать год 2014; Дату указать новую – Заполнить – Провести – Проверить — Печать (или Выгрузить).

Если есть электронная отчетность «1С- Отчетность», то нужно выполнить

Шаг 2:

Отправить — Проверить в интернете; Отправить — Отправить в контролирующий орган

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск вы можете в комментариях: Задать вопрос >>

Предыдущий выпуск 2016 года: Здесь >>

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.