Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Добрый день!

Добрый день!

Предлагаем Вашему вниманию 12-й выпуск новостной ленты от Profbuh8.ru, посвящённый последним законодательным и интересным функциям в 1С.

Выпуск №12 от 23.04.2014 г.

Уже с 01 июня 2014 г. меняются правила оформления кассовых операций!

Вступает в силу Указание Центробанка от 11.03.14 №3210-У.

Очень много изменений в части учета кассовых операций вводится данным Указанием ЦБ, вот основные из них:

- меняется форма первичных документов (РКО, ПКО и др.) и следовательно, порядок их заполнения

- обратите так же внимание на изменения, связанные со сдачей наличной выручки, лимитом расчетов наличными

- особенно повезло ИП, они могут упростить порядок ведения кассовых операций и не вести кассовую книгу.

16 Мая мы проводим Мастер-класс «Новый порядок ведения кассовых операций с 01 июня 2014г.», посвященный данному Указанию ЦБ. На Мастер-классе будут разобраны все самые «острые» вопросы и нововведения, касаемые кассовых операций.

Оформить заявку на участие в Мастер-классе от имени Юр. или Физ. лица вы можете на странице: Мастер-классы Май 2014

Новый сервис от Пенсионного Фонда

Пенсионный фонд создал новый сервис на своем сайте Личный кабинет плательщика, который включает 7 основных сервисов:

- «Платежи» (реестр платежей)

- «Справка о состоянии расчетов»

- «Информация о состоянии расчетов»

- «Платежное поручение» – для работодателей;

- «Проверка РСВ-1»

- «Расчет взносов» (для самозанятых плательщиков)

- «Квитанция» (для работодателей – физических лиц и самозанятых плательщиков)

Так же, если вы еще не сдали отчетность в ПФР, то напоминаем, что на сайте ПФР вы можете скачать бесплатные программы для проверки вашей отчетности по ссылке: Скачать проверочные программы ПФР

Минтруд России в письме от 21.03.14 № 15–2/ООГ-242 пришел к выводу, что офисные работники, работающие за компьютером как минимум половину рабочего времени, обязаны проходить медицинские осмотры раз в два года у невролога и офтальмолога.

За невыполнение этого требования, возможен штраф до 50 тыс. рублей.

Как этого избежать? Возможно надо пересмотреть трудовые договоры с сотрудниками, где можно зафиксировать, что сотрудник обязан использовать компьютер менее 4 часов в день, а остальное время он посвящает работе с бумагами, совещаниям, переговорам и др. Тогда возможно сделать медосмотры не обязательными.

Как ИП определить размер доходов для расчета фиксированных страховых взносов?

ИП вне зависимости от режима налогообложения (ОСНО, УСН, ЕНВД, ЕСНХ, ПСН) обязан за себя оплатить «фиксированный платеж» в ПФР (в 2014г.: ПФР — 17 328,48 руб., ФОМС — 3399,05 руб.). При этом, если его доход превысит 300 т.р., то дополнительно оплачиваются взносы в размере 1% с суммы превышения такого дохода (но не более предельной величины (138 627,84 в ПФР + 3399,05 руб. в ФФОМС).

Доход ИП определяет в соответствии с применяемым режимом налогообложения, при этом, если одновременно используется несколько систем налогообложения, то доходы от деятельности следует суммировать. Данные рекомендации Минфин РФ дал в своем Письме от 21.02.14 N 03-11-11/7514.

При этом, ИП применяющий УСН («Доходы») и не имеющий наемных работников имеет право уменьшить сумму единого налога на всю сумму уплаченных в отчетном периоде фиксированных взносов, в т.ч. и взносов, уплаченных в виде 1% с суммы превышения дохода в 300 т.р.

В программе 1С:БУХГАЛТЕРИЯ 8 ред. 3

Как избежать «дублирования» договора контрагента в справочнике «Договоры контрагента»?

Так же напомним вам, что «развернутое» неправильное сальдо по счетам взаиморасчетов может возникать из-за того, что задублировано наименование договора с контрагентом, данная ситуация на сегодняшний момент не контролируется программой 1С.

Поэтому необходимо быть внимательными при вводе договора. На наш взгляд, лучше всего это делать непосредственно из документа.

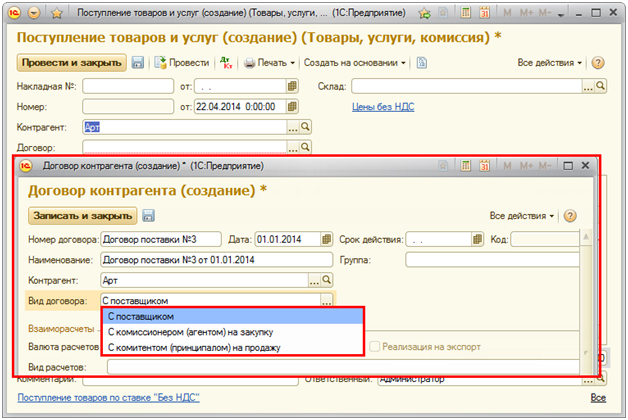

Например, при заполнении документа «Поступление товаров и услуг» вид создаваемого договора подставляется по умолчанию «с поставщиком», следовательно, не будет ошибок при его создании, т.к. в строке выбора «Договоры» в этом случае будут отображаться только договоры с видом:

- «с поставщиком»

- «с комиссионером (агентом на закупку)»

- «с комитентом (принципалом на продажу)»

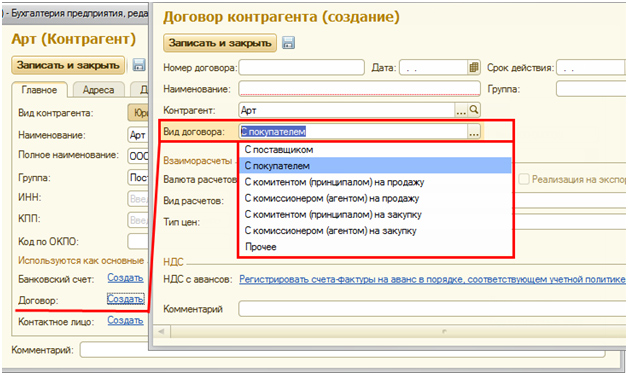

Если договор создавать через справочник «Контрагенты», то автоматически подставляется вид договора «С ПОКУПАТЕЛЕМ»

И следовательно, если этого не заметить, то такой договор не будет отображаться при вводе документа «Поступление товаров и услуг». В этом случае пользователь не сможет «найти» и «выбрать» созданный договор и как правило создает второй (дублирующий) договор с таким же наименованием, но с другим видом, что может привести к отражению сальдо по разным договорам, а следовательно, к ошибкам в БУ и при расчете налогов.

Будьте внимательны при вводе вида договора!

Интересный вопрос из Мастер-группы:

Как закрыть 19 счет Комиссионеру при импорте товаров?

Фирма-комиссионер закупает от своего имени (заключает контракт и отправляет предоплату со своего счета) товары у импортного поставщика, также от своего имени оплачивает все таможенные сборы и НДС.

Когда товар приходит, Комиссионер документом «Поступление товаров и услуг» приходует этот товар на счет 002. А на основании «Поступления ТиУ» делается документ «ГТД по импорту», куда заносят все таможенные платежи из ТД (галочка «принять к вычету НДС» не стоит, т.к. товар не наш). При этом вся сумма НДС, уплаченная нами таможне, зависает на Д19.05 счете.

ОТВЕТ:

НДС можно закрыть ручной операцией Дт76 Кт19.5, но в этом случае суммы таможенных платежей в программе не попадут ни в отчет комитенту, ни в счет-фактуру, которая перевыставляется комитенту.

Можно таможенные платежи в 1С отразить не документом «ГТД по импорту», а документом «Поступление товаров, услуг» на закладке «Агентские услуги», где в колонке «Сумма» указать таможенную пошлину + таможенный сбор, а затем в колонке «Сумма НДС» откорректировать сумму НДС.

Например, если таможенная пошлина + таможенный сбор в сумме составили 15000 руб., а НДС, уплаченный на таможне 19800 руб, то в колонке «Сумма» ставим 15000, программа тут же считает НДС 18% 2700, который исправляем на 19800 руб., только перед этим нужно в документе снять флажок «Сумма включает НДС» чтобы 1С нас правильно «поняла».

В этом случае мы получим автозаполнение документа «Отчет комитенту» по таможенным платежам, только нужно будет скорректировать сумму таможенного НДС в табличной части документа. И как следствие, получим автоматически сформированный программой перевыставленный счет-фактуру на комитента от имени таможни и печатную форму отчета комитенту, включающую суммы таможенных платежей и НДС.

Надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск и задать свой вопрос вы можете в комментариях ниже

Читайте предыдущие выпуски: Выпуски 1-11

PS. Воспользуйтесь специальными условиями на участие в Майских Мастер-классах прямо сейчас:

Оформить заявку на Мастер-классы с 50% скидкой по АКЦИИ до 25 Апреля >>

По всем вопросам пишите в комментариях на нашем сайте или звоните +7 495 988 92 58

—-

С уважением, Ольга Шерст и команда Profbuh8.ru

Профессиональные авторские курсы по работе с программными продуктами: 1C:Бухгалтерия 8, 1С:ЗУП 8, 1С:УТ 11. Перейти на сайт

тел. +7 (495) 988 92 58

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.